Fonds daté :

profitez du marché obligataire

avec une exposition maitrisée au risque

+ 2,90 %*/an

rendement annualisé à maturité en

contrepartie d'un risque de perte en capital

Trustpilot 4.7

3295 avis

Fonds daté :

profitez du marché obligataire

avec une exposition maitrisée au risque

Caractéristiques clés

Le fonds Meilleurtaux Horizon 2028 est un Fonds obligataire à échéance agréé par l’Autorité des Marchés Financiers et géré par la société de gestion Financière Arbevel.

Sa durée de vie est de 5 ans, soit jusqu’au 31 décembre 2028 au plus tard.

* Important : rendement non garanti, calculé hors évènement de crédit et sur la base des conditions de marché au 20/08/2025 pouvant évoluer dans le temps. Rendement net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux unités de comptes des contrats. Les performances futures sont soumises à l’impôt, lequel dépend de la situation personnelle de chaque investisseur et est susceptible de changer à l’avenir. Le rendement annualisé à maturité présenté est une estimation des performances futures à partir des données du passé relatives aux variations de la valeur de cet investissement et/ou aux conditions actuelles ; il ne constitue pas un indicateur exact et n’est pas garanti.

Vous détenez déjà un contrat Meilleurtaux Placement ?

il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit.

Comment ça marche !

Un fonds obligataire à échéance est un panier de plusieurs obligations.

Qu'est-ce qu'une obligation ?

Les obligations sont une alternative au financement bancaire. C’est un titre financier émis par une entreprise ou un État (l’émetteur) à une valeur nominale. En achetant une obligation, on prête de l’argent à l’émetteur, qui en contrepartie va nous rémunérer via un intérêt récurrent (le coupon). À la fin de la durée du « prêt » (la maturité), l’émetteur nous rembourse le nominal + le dernier coupon.

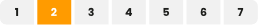

Exemple d’émission d’une obligation

La société X a besoin de fonds, elle émet une obligation au prix de 100 le 31/12/2023, qu’elle remboursera le 31/12/2028 avec un coupon annuel de 6%.

Objectif du fonds obligataire à échéance

Le fonds Meilleurtaux Horizon 2028 a pour objectif de valoriser un portefeuille à l’horizon de l’échéance proposée : 31/12/2028, à travers la sélection d’obligations d’émetteurs privés de toute notation moyennant un risque de perte en capital.

Le rendement visé + 2,90 %/an ne constitue en aucune manière une promesse de rendement ou de performance et reposera sur la réalisation d’hypothèses de marché fixées par la société de gestion. Le niveau de performance brut annoncé pour les titres en portefeuille ne présumera donc en rien de la performance.

Meilleurtaux Horizon 2028 est un fonds sans droits d’entrée, sans pénalités ou délai de sortie. L’OPCVM proposé est nourricier et donc investi dans l’OPCVM maître (PLUVALCA CREDIT OPPORTUNITIES 2028 – actions I). L’évolution de sa valeur liquidative pourra être inférieure à celle de son maître en raison de ses propres frais de gestion.

Stratégie d’investissement du fonds obligataire à échéance

Pour atteindre son objectif de gestion, le gérant investira de façon discrétionnaire, sur des titres de nature obligataire d'échéance ne pouvant pas dépasser le 31 décembre 2028, et qui seront représentatifs des anticipations de l’équipe obligataire de la Société de Gestion sur les marchés de crédit de qualité investissement et haut rendement (titres spéculatifs pour lesquels le risque de défaillance de l’émetteur est plus important) émis principalement par des sociétés domiciliées dans des pays membres de l’OCDE.

La stratégie est dite « buy and maintain ». Elle permet dans une stratégie de portage des obligations de type « crédit » d’aller dans la majorité des cas porter jusqu’à échéance l’obligation tout en autorisant l’équipe de gestion de réagir dans l’intérêt des porteurs afin de maintenir l’objectif de rendement actuariel sur la base de l’analyse fondamentale réalisée. Des arbitrages seront donc autorisés en cours de vie.

La réalisation de l’objectif de gestion s’appuie sur une sélection rigoureuse des titres basés sur deux critères :

Principaux avantages

Le fonds associe la diversification d’un fonds d’investissement avec les caractéristiques d’une obligation portée à échéance.

Une meilleure visibilité grâce à un rendement annualisé à maturité connu non garanti, hors risque de défaut.

Une volatilité et des risques de taux et de crédit qui diminuent avec le temps.

Une stratégie qui permet d’acheter des obligations affichant des décotes et d’être remboursée au pair à échéance.

Principaux risques

Un risque de perte en capital : la perte en capital se produit lors de la vente d'une part à un prix inférieur à celui payé à l'achat. Le capital initialement investi est exposé aux aléas du marché et peut donc, en cas d’évolution boursière défavorable, ne pas être restitué.

Un risque de crédit : les portefeuilles peuvent être investis en titres de créances ou obligations et représentent une créance sur les émetteurs. En cas de dégradation de la qualité des émetteurs, ou de faillite, la valeur de ces instruments financiers peut baisser.

Un risque lié à l'investissement dans les titres spéculatifs à haut rendement (high yield) : il s’agit des risques inhérents aux investissements dans des titres dont la notation est basse ou inexistante et pouvant entraîner une baisse de la valeur liquidative.

Un risque du marché de “taux” : en cas de hausse des taux d'intérêt, la valeur des produits investis en taux fixe peut baisser.

Gestionnaire

Créée en 1997, Financière Arbevel est une société de gestion indépendante basée à Paris.

Arbevel est devenu une référence sur le segment des small et mid caps européennes. Sa philosophie de gestion est centrée sur l’analyse financière, stratégique ainsi qu’une connaissance aboutie des entreprises dans lesquelles elle investit.

Se définissant avant tout comme une « Maison de Recherche », Arbevel a mis l’accent sur les ressources internes d’analyse et de gestion en constituant une équipe étoffée et expérimentée dans chacun de ses métiers.

Des frais parmi les plus bas du marché avec Meilleurtaux Liberté Vie / PER

Frais

d'entrée

0,00 €

Frais sur

versement

0,00 €

Frais

de dossier

0,00 €

Frais de gestion sur les unités

de compte du contrat

0,5 %

Comment investir ?

Vous détenez déjà un contrat Meilleurtaux Placement ?

Il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit.

Quel est votre assureur ?

Meilleurtaux Liberté Vie

Meilleurtaux Liberté Capitalisation

Meilleurtaux Liberté PER

mes-placements Liberté

mes-placements Liberté Capitalisation

...

Meilleurtaux Allocation Vie

Meilleurtaux Allocation Capitalisation

MonFinancier Vie

→ Uniquement en gestion libre

Himalia Vie

Himalia Capitalisation

mes-placements Vie

mes-placements Capi

mes-placements Madelin

Meilleurtaux Placement Vie

Meilleurtaux Capitalisation

→ Uniquement en gestion libre

Suravenir PER

Meilleurtaux Vie

MonFinancier Liberté Vie

MonFinancier Liberté Capitalisation

mes-placements Avenir

mes-placements Avenir Capitalisation

mes-placements Retraite

mes-placements Retraite Capitalisation

Meilleurtaux PER

M PER by Apicil

Ma Solution PER

→ Uniquement en gestion libre

Frontière Efficiente

(Âge limite d’investissement recommandé par Meilleurtaux Placement : 74 ans révolus pour les hommes et 80 ans révolus pour les femmes, quel que soit votre profil de risque.)

Vous ne détenez pas encore de contrat Meilleurtaux Placement ?

Il vous suffit d'ouvrir un contrat d'assurance vie puis d'investir dans Meilleurtaux Horizon 2028.

Besoin d’aide ?

Nos experts se tiennent à votre disposition pour répondre à vos interrogations lors d'un échange. Par téléphone ou en agence, vous avez le choix !

Notre expertise pour vos placements

Nos clients en parlent

Découvrez pourquoi ils nous ont confié leurs investissements.

Je n’ai qu’à me louer des Services et conseils rendus

Patrick

06/01/2026 - Date d'expérience : 06/01/2026

Pour le moment, tout va bien. A voir dans la durée.

Releveur

05/01/2026 - Date d'expérience : 05/01/2026

Les conseils sont pertinents et argumentés.

Jean

01/01/2026 - Date d'expérience : 01/01/2026

Un relationnel très agréable avec la personne qui s’occupe de notre patrimoine.

mickael

28/12/2025 - Date d'expérience : 28/12/2025

Facilité d'accès aux produits proposés

Alain

28/12/2025 - Date d'expérience : 25/12/2025

Très bon conseil et réactivité

Vincent

26/12/2025 - Date d'expérience : 22/12/2025

Très bons conseils de Mme Tefa.

Carole

25/12/2025 - Date d'expérience : 24/12/2025

clair facile à utiliser les frais sont faibles grand choix de supports

Gerard

23/12/2025 - Date d'expérience : 22/12/2025

Très bon conseils

Marie-Carmen

19/12/2025 - Date d'expérience : 19/12/2025

Un grand merci à Sandra Lion pour son professionnalisme, ses compétences et sa gentillesse...

Jean-Luc

18/12/2025 - Date d'expérience : 18/12/2025

Réponses à vos questions

Comment fonctionne une obligation ?

Quand une entreprise (ou un État) émet une obligation, elle le fait sur le « marché primaire ». Une fois l’obligation émise, celle-ci peut s’échanger sur le « marché secondaire ». Son prix va donc évoluer en fonction de l’offre et de la demande sur ce marché secondaire.

Que l’émetteur soit une entreprise ou un État, il paiera un intérêt minimum appelé « taux de référence », qui dépend entre autres des taux directeurs décidés par les banques centrales (BCE, FED, etc.) et de la maturité de l’obligation. À ce taux, viendra s’ajouter un supplément qui est déterminé par la probabilité de l’émetteur de ne pas rembourser sa dette (faire défaut), c’est la « prime de risque crédit ». Plus l’émetteur présente un risque de défaut important plus cette prime sera élevée.

Comment fonctionne un coupon ?

Deux cas de figures possibles :

Une entreprise émet deux obligations A et B à des moments différents avec des maturités similaires et un risque de défaut identique.

Important : De manière générale, une obligation à maturité est remboursée 100% de sa valeur nominale.

Quels sont les moteurs de performance d'un fonds obligataire à échéance ?

Un fonds daté c’est un panier d’obligations achetées sur le marché primaire ou sur le marché secondaire qui seront généralement toutes remboursées au nominal, à maturité.

Deux moteurs de performances :

• Marché primaire : Achat au prix d’émission avec un coupon important car les taux directeurs sont désormais plus élevés.

• Marché secondaire : Coupon plus faible (car obligations émises avant la hausse des taux directeurs) mais achat inférieur au prix d’émission.

Quels sont les risques d'une obligation ?

Le risque principal d’une obligation (et donc d’un fonds daté) est que l’entreprise ne soit pas en capacité de rembourser sa dette, on dit qu’elle fait «défaut ».

Dans ce cas, l’obligation ne sera pas remboursée en totalité à l’échéance. Le rendement se limitera aux coupons perçus avant le défaut, ainsi qu’à la partie du nominal recouvrée à la suite du défaut.

Pourquoi ne pas acheter une obligation en direct ?

Il faut être un investisseur professionnel pour avoir accès au marché primaire.

Le minimum investissable sur une ligne obligataire est généralement (100 000 €), on ne peut pas ou peu diversifier si on intervient en direct pour des montants inférieurs à 1 000 000 €.

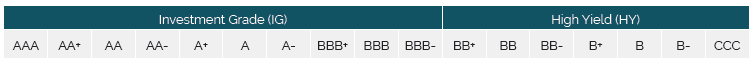

Quel est le système de notation pour les obligations ?

Les trois principales agences de notations sont Standard & Poor’s (S&P), Moody’s et Fitch. Les notations s’échelonnent du AAA (le plus sécurisé – seuls 11 pays disposent de cette notation) au D (qui traduit la faillite de l’émetteur).

Exemple : Grille de notations financières S&P

Les notations se divisent en deux catégories : Investment Grade (qualité de crédit supérieure) et High Yield (investissement à haut rendement).

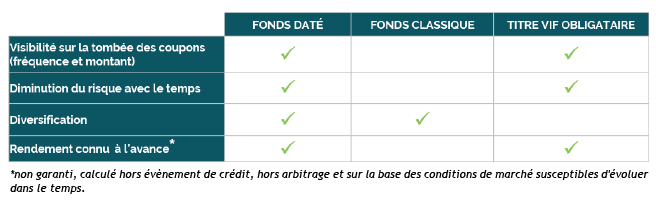

Quelles sont les principales différences entre les divers supports obligataires existants ?

Quelles sont les principales différences entre actions et obligations ?

Le détenteur d’une obligation est le créancier et non pas l’actionnaire. Il n’a pas le droit de vote aux Assemblées Générales. En cas de difficultés pouvant mener à une faillite de la société, le créancier obligataire est remboursé avant l’actionnaire. Enfin, le dividende peut fluctuer alors que le coupon d’une obligation est fixe.

Comment souscrire à Meilleurtaux Horizon 2028 ?

Si vous ne vous détenez pas de contrat d'assurance vie ou PER, il vous suffit d'ouvrir un contrat d'assurance vie ou un Plan d'épargne retraite (PER) Meilleurtaux Liberté et d'investir dans Meilleurtaux Horizon 2028.

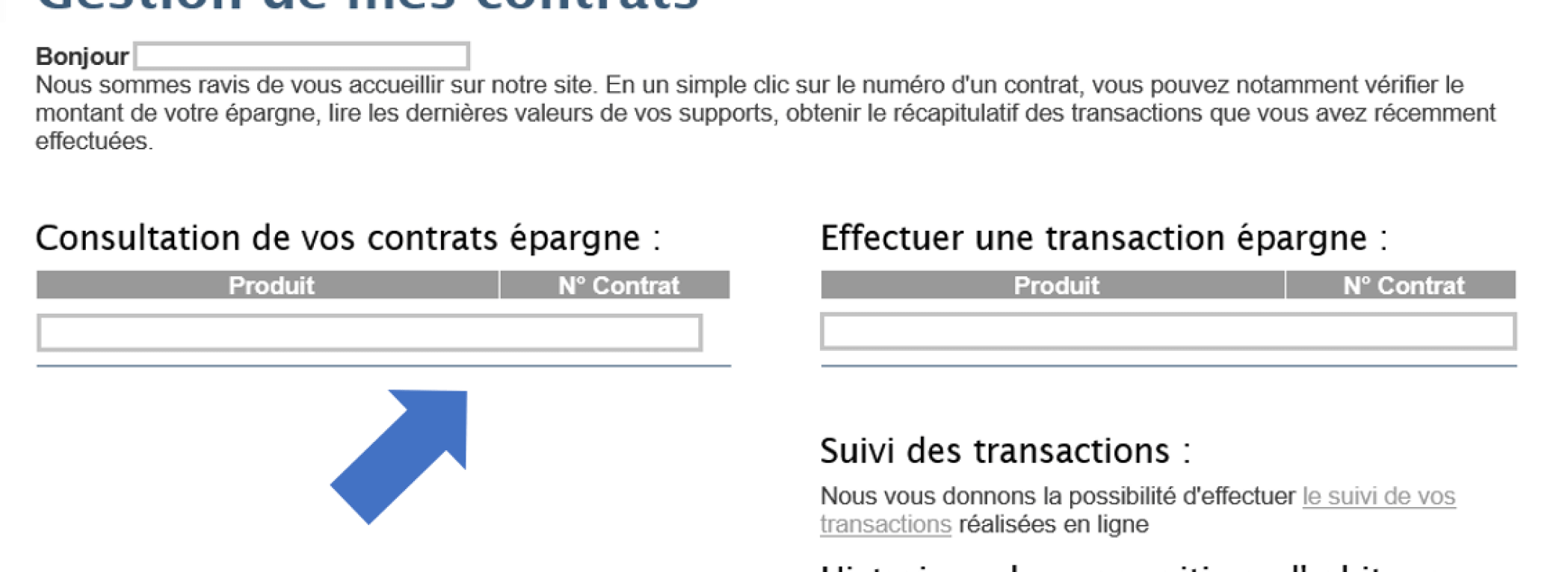

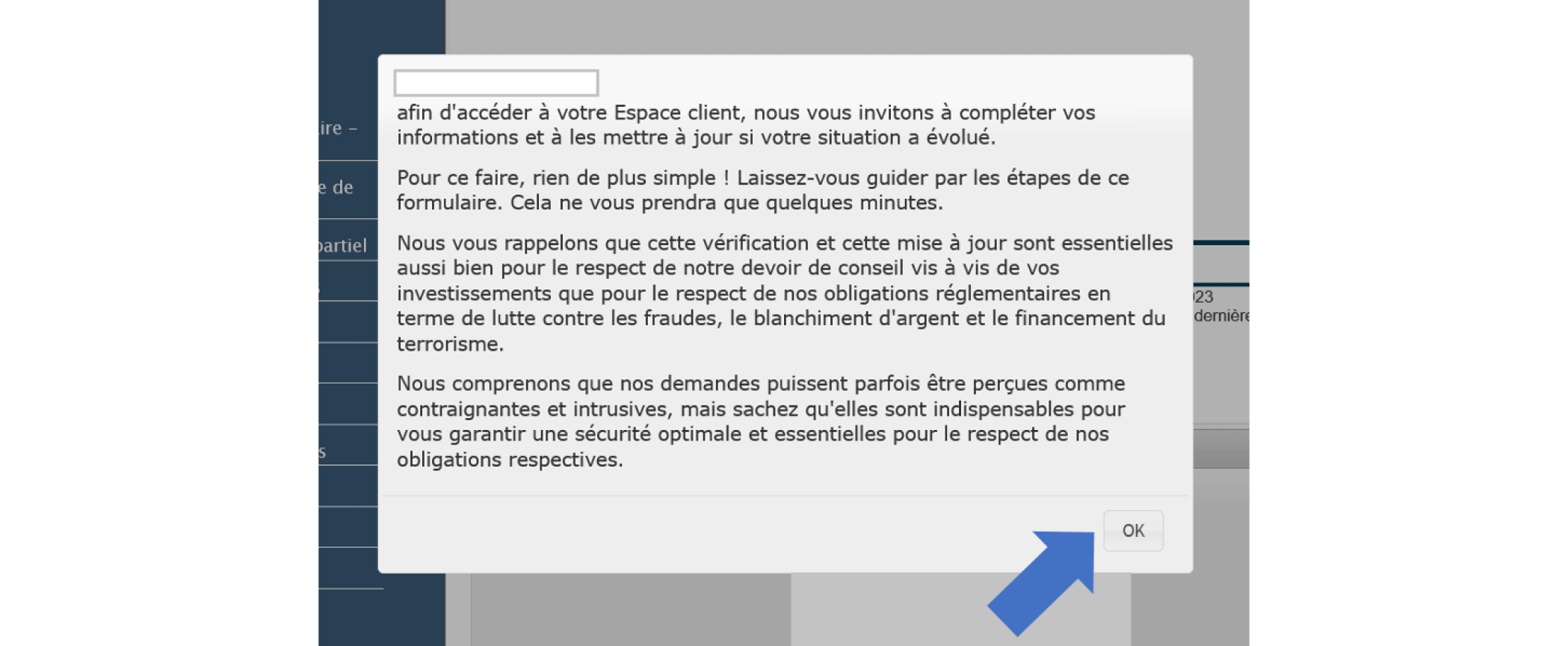

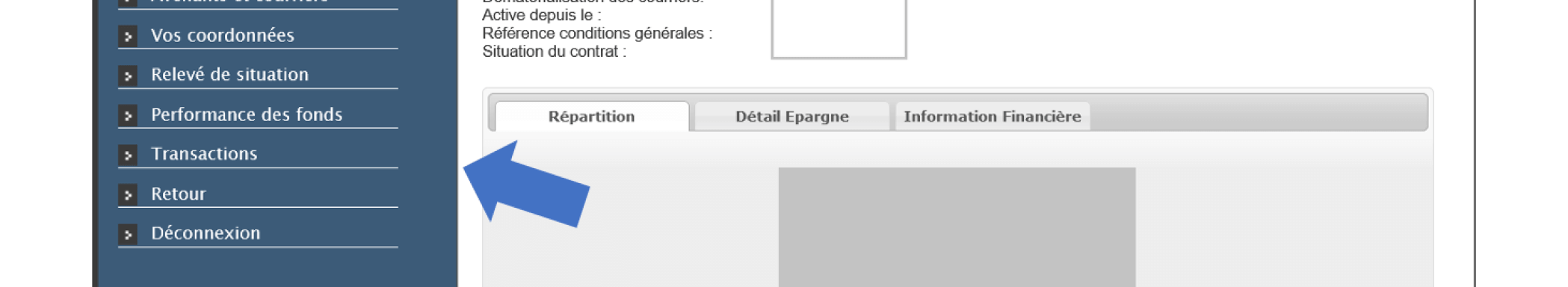

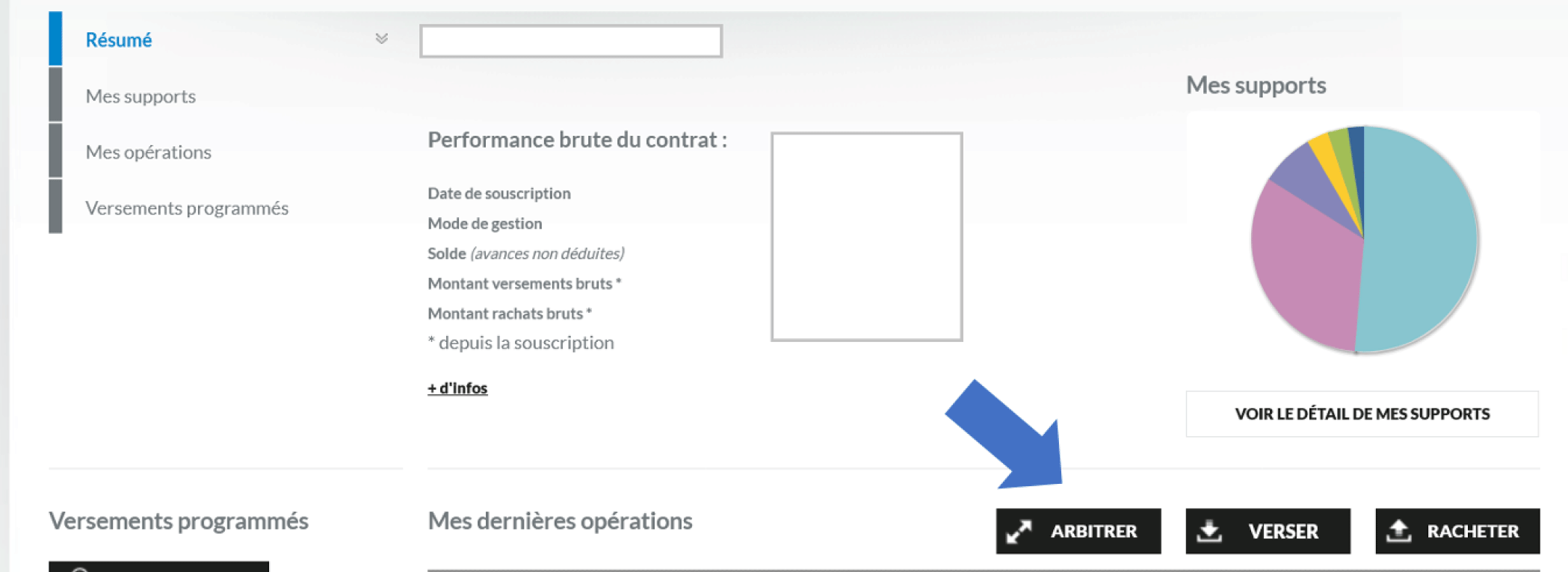

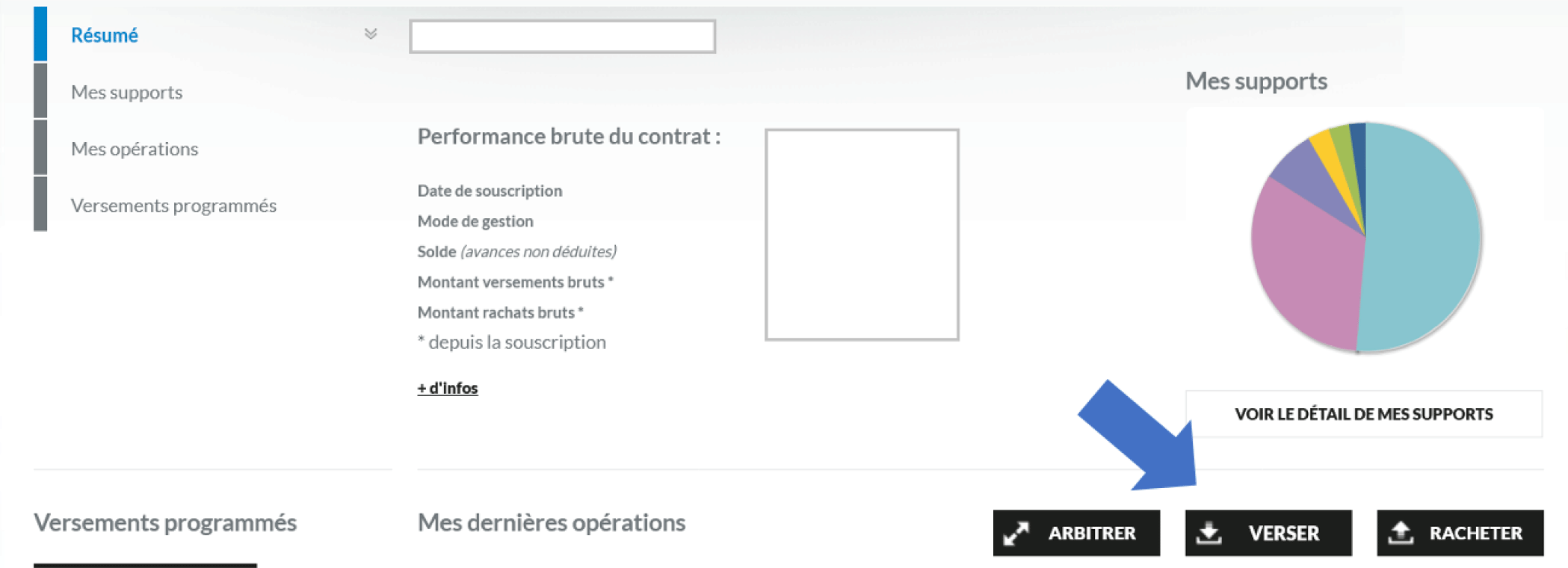

Si vous détenez déjà un contrat d'assurance vie ou PER chez Meilleurtaux placement, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client assureur.

Je détiens déjà un contrat d’assurance vie ou un PER, comment souscrire ?

Si vous détenez déjà un contrat d'assurance vie ou PER, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client.

Âge limite d’investissement recommandé par Meilleurtaux placement : 74 ans révolus pour les hommes et 80 ans révolus pour les femmes, en adéquation avec votre profil de risque.

Quel est votre assureur ?

Meilleurtaux Liberté Vie

Meilleurtaux Liberté Capitalisation

Meilleurtaux Liberté PER

mes-placements Liberté

mes-placements Liberté Capitalisation

...

Meilleurtaux Allocation Vie

Meilleurtaux Allocation Capitalisation

MonFinancier Vie

→ Uniquement en gestion libre

Himalia Vie

Himalia Capitalisation

mes-placements Vie

mes-placements Capi

mes-placements Madelin

Meilleurtaux Placement Vie

Meilleurtaux Capitalisation

→ Uniquement en gestion libre

Suravenir PER

Meilleurtaux Vie

MonFinancier Liberté Vie

MonFinancier Liberté Capitalisation

mes-placements Avenir

mes-placements Avenir Capitalisation

mes-placements Retraite

mes-placements Retraite Capitalisation

Meilleurtaux PER

M PER by Apicil

Ma Solution PER

→ Uniquement en gestion libre

Frontière Efficiente

Puis-je récupérer mon argent avant la fin de l’investissement ?

Oui, vous pouvez désinvestir le support quotidiennement. Néanmoins la détention pour une durée inférieure à la période recommandée de 5 ans est déconseillée et susceptible de pénaliser l'investisseur en entrainant un risque de perte en capital non mesurable a priori.

Notre conseil est donc de conserver Meilleurtaux Horizon 2028 jusqu'à son échéance du 31/12/2028.

À qui puis-je m’adresser si j’ai d’autres questions ?

Nos conseillers sont disponibles du lundi au vendredi de 9H à 19H, jusqu'à 17h le samedi par téléphone au 01 47 20 33 00 (service et appel gratuits), chat, e-mail (

* rendement non garanti, calculé hors évènement de crédit et sur la base des conditions de marché au 20/08/2025 pouvant évoluer dans le temps. Rendement net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux unités de comptes des contrats. Les performances futures sont soumises à l’impôt, lequel dépend de la situation personnelle de chaque investisseur et est susceptible de changer à l’avenir. L’rendement annualisé à maturité présenté est une estimation des performances futures à partir des données du passé relatives aux variations de la valeur de cet investissement et/ou aux conditions actuelles ; il ne constitue pas un indicateur exact et n’est pas garanti.

Ce support d'investissement, créé en partenariat avec l'émetteur, est proposé en exclusivité aux clients Meilleurtaux Placement. Dans le cadre de sa commercialisation, Meilleurtaux Placement perçoit, en complément de sa commission sur les frais de gestion sur les unités de compte du contrat versée par l'assureur, une rémunération de la part de l'émetteur du produit.

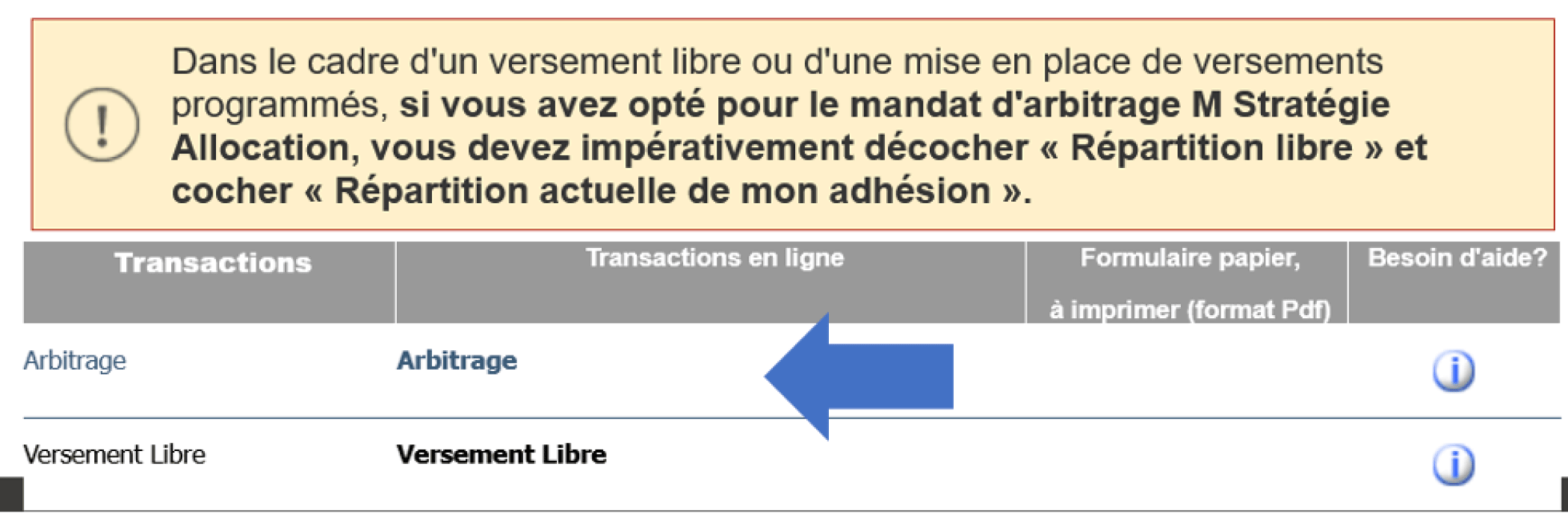

Quel type d’actions souhaitez-vous faire ?

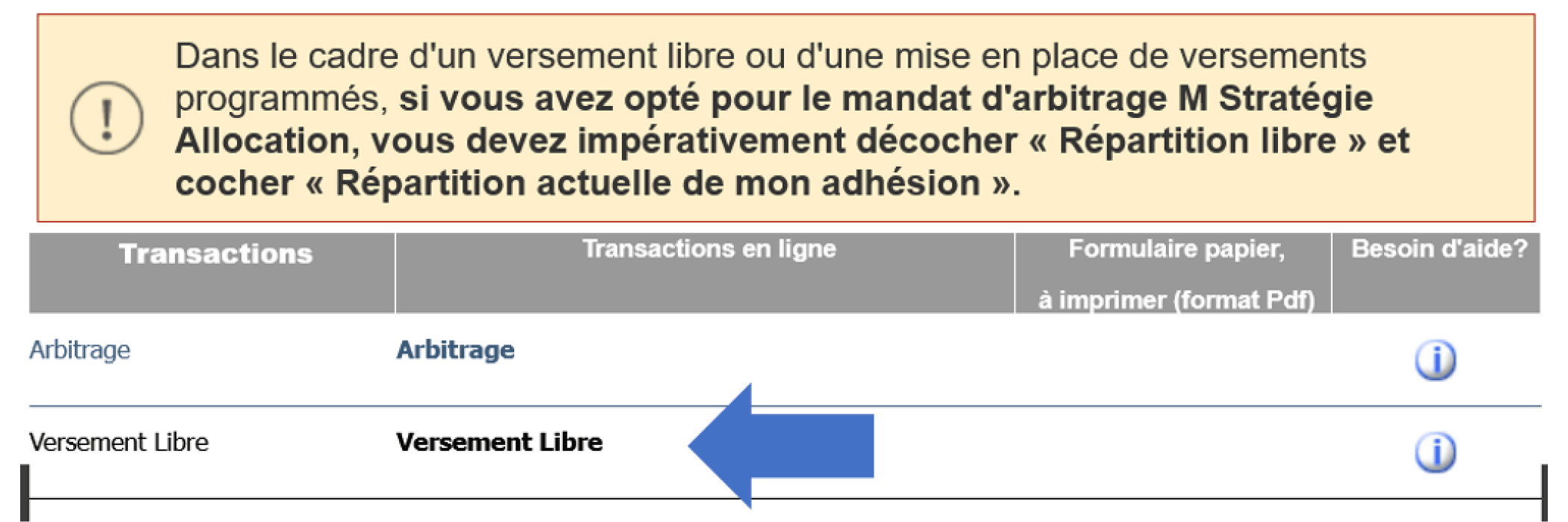

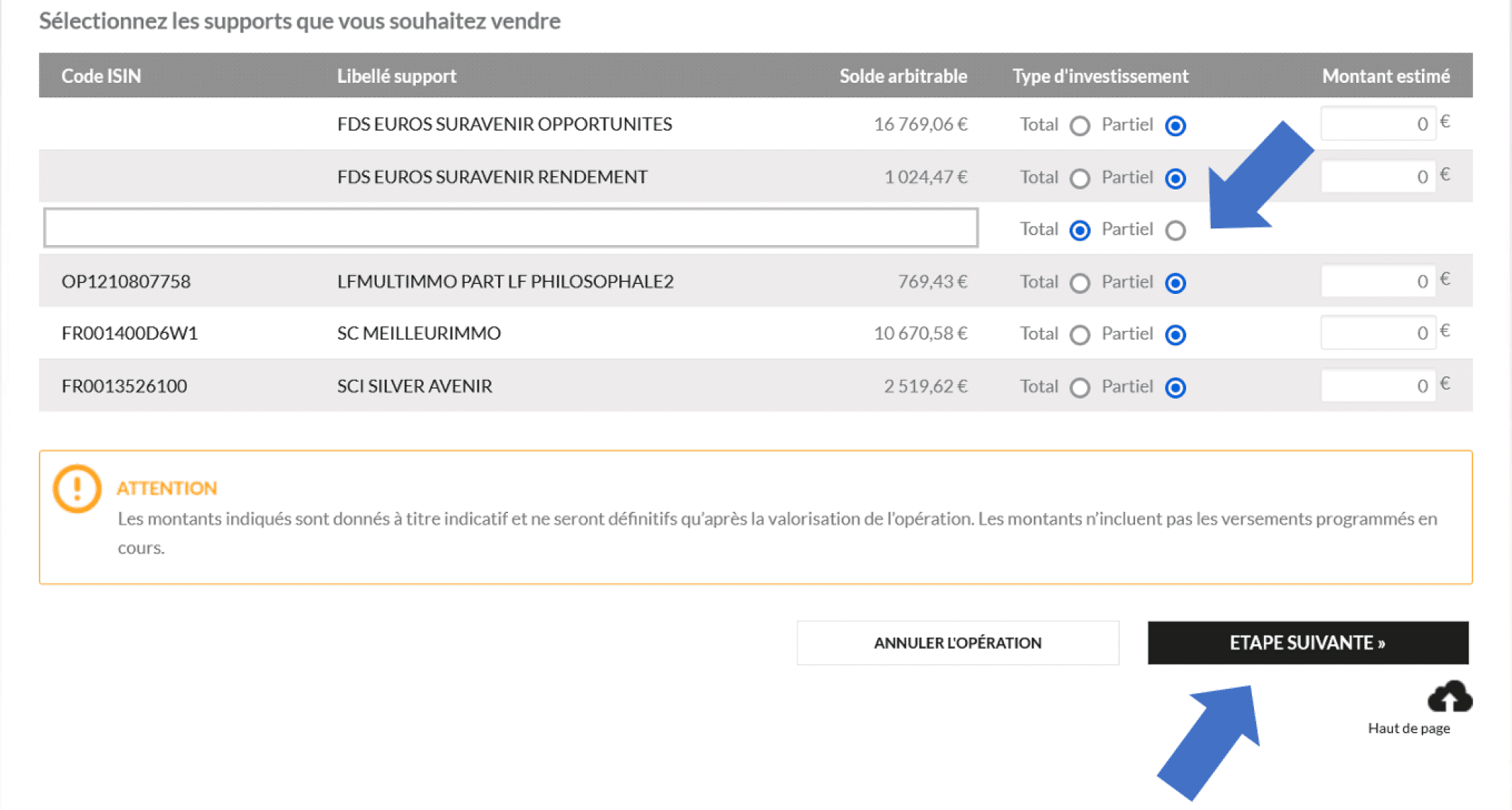

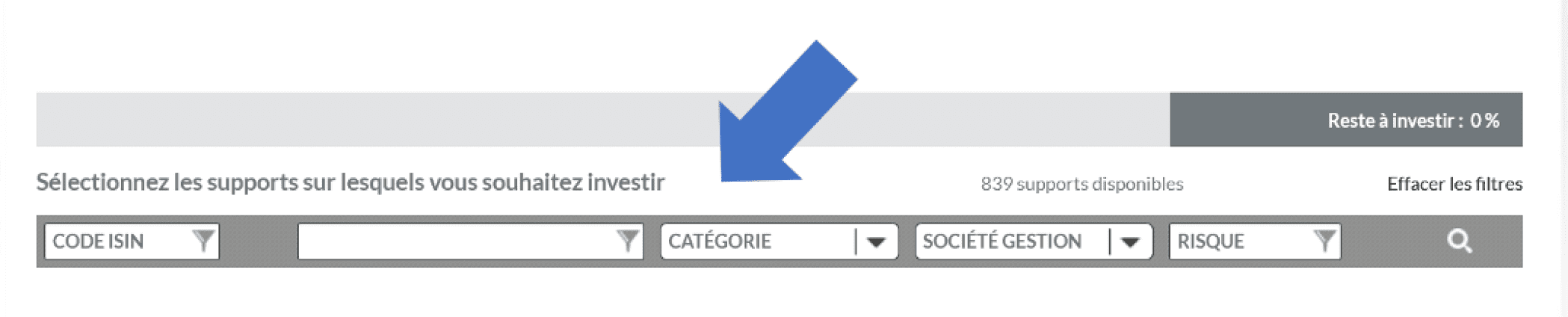

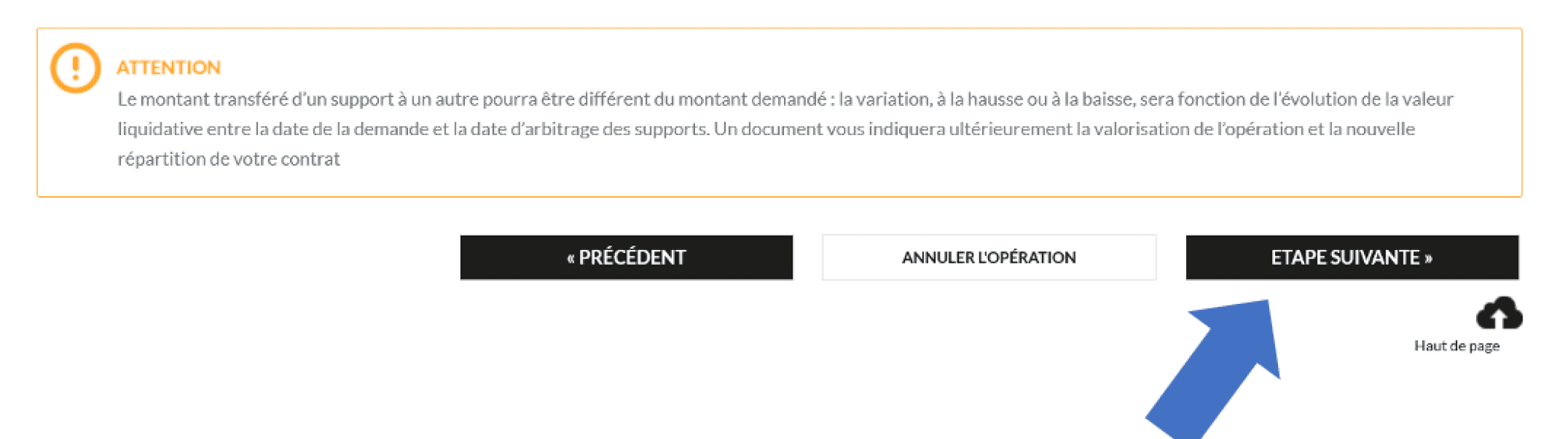

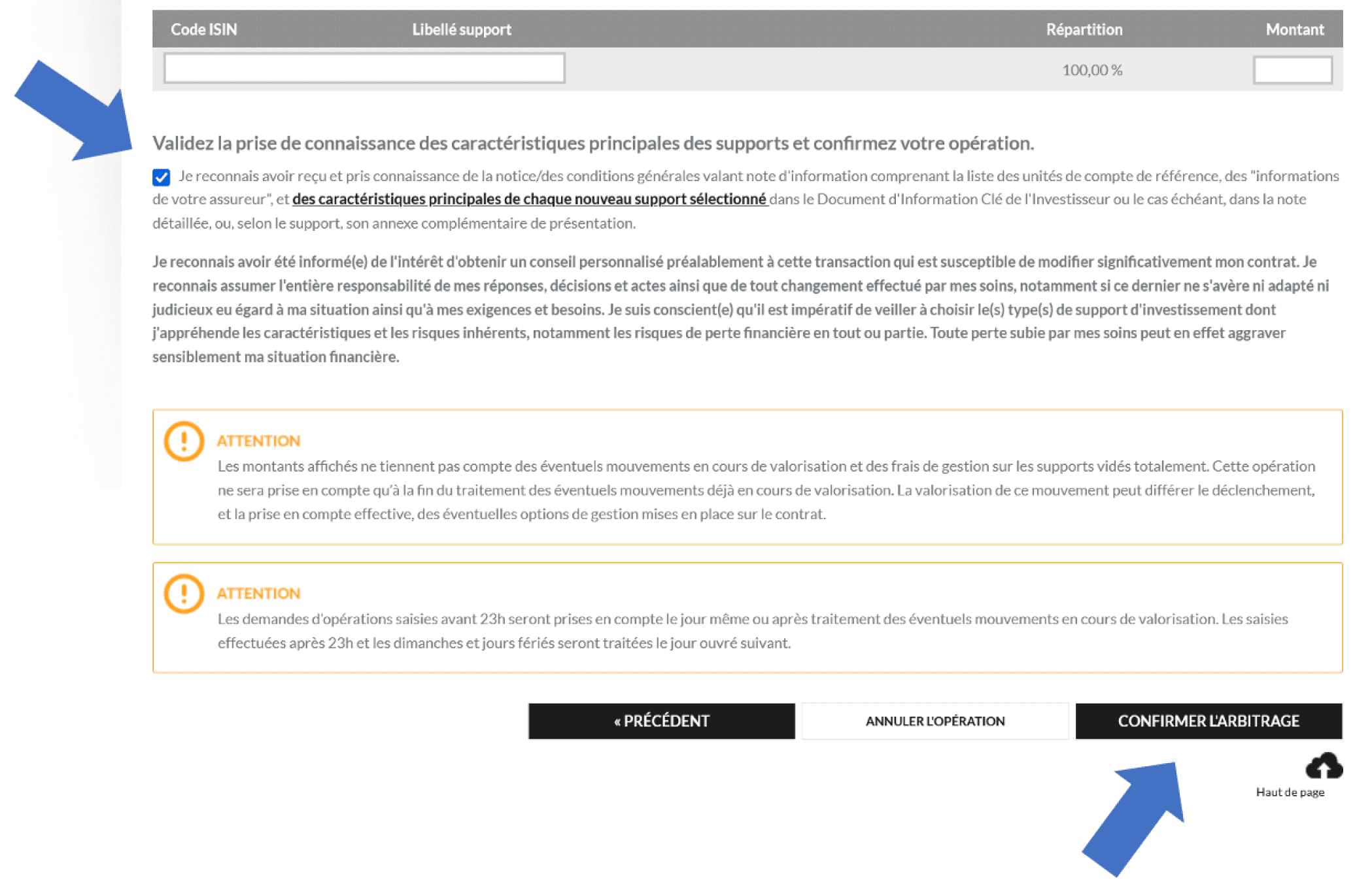

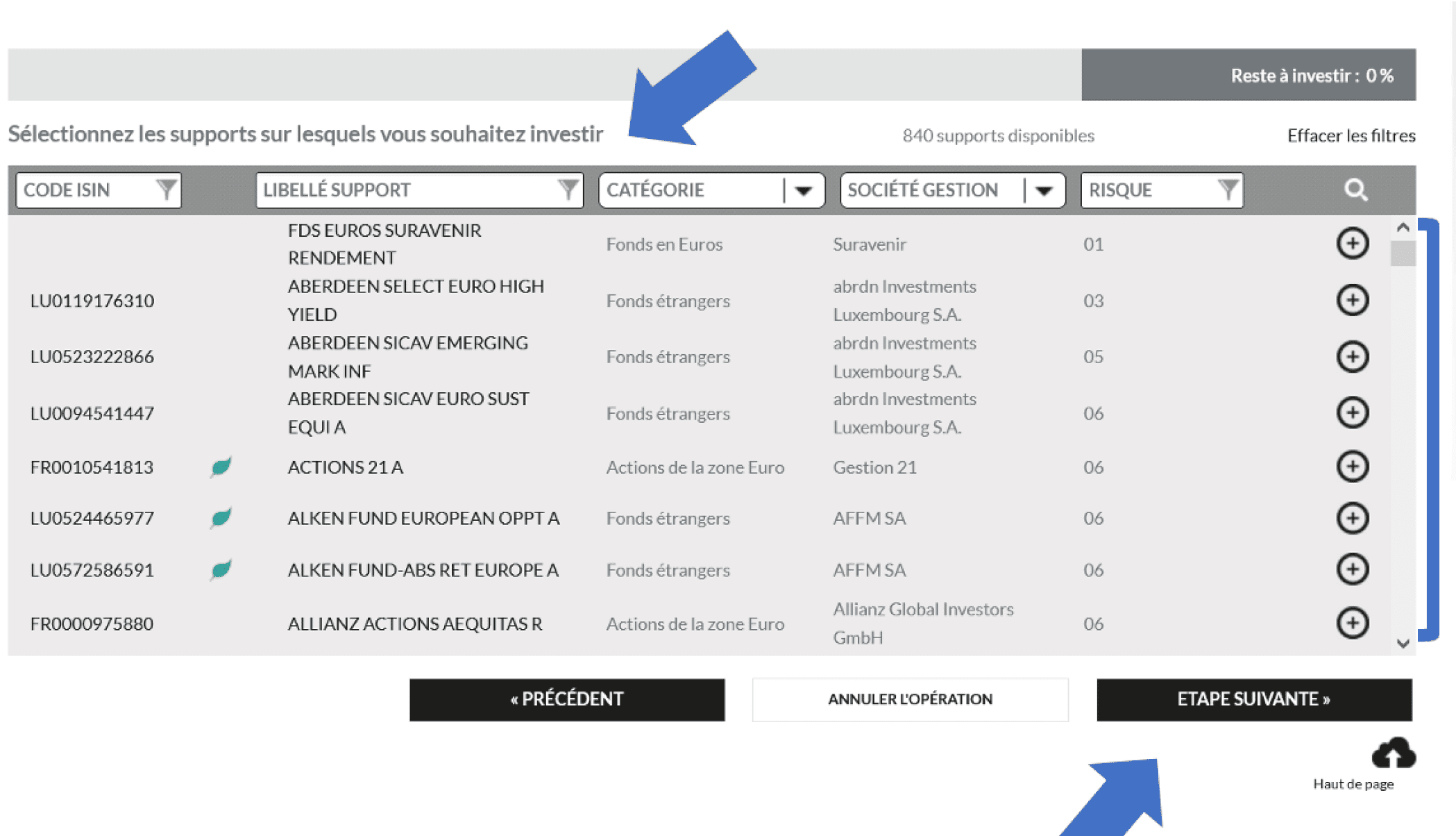

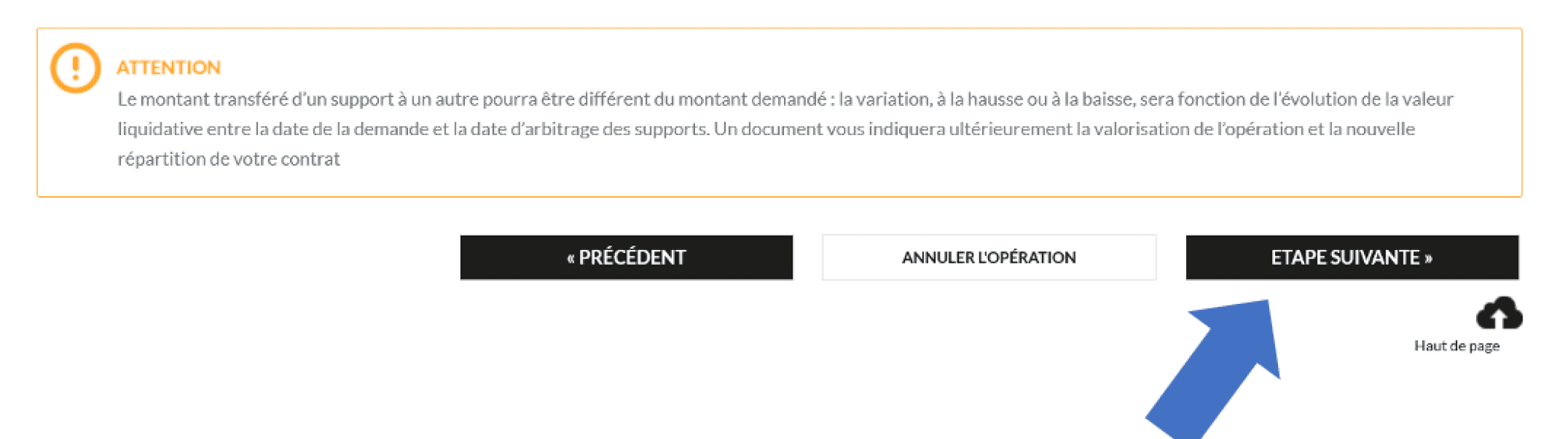

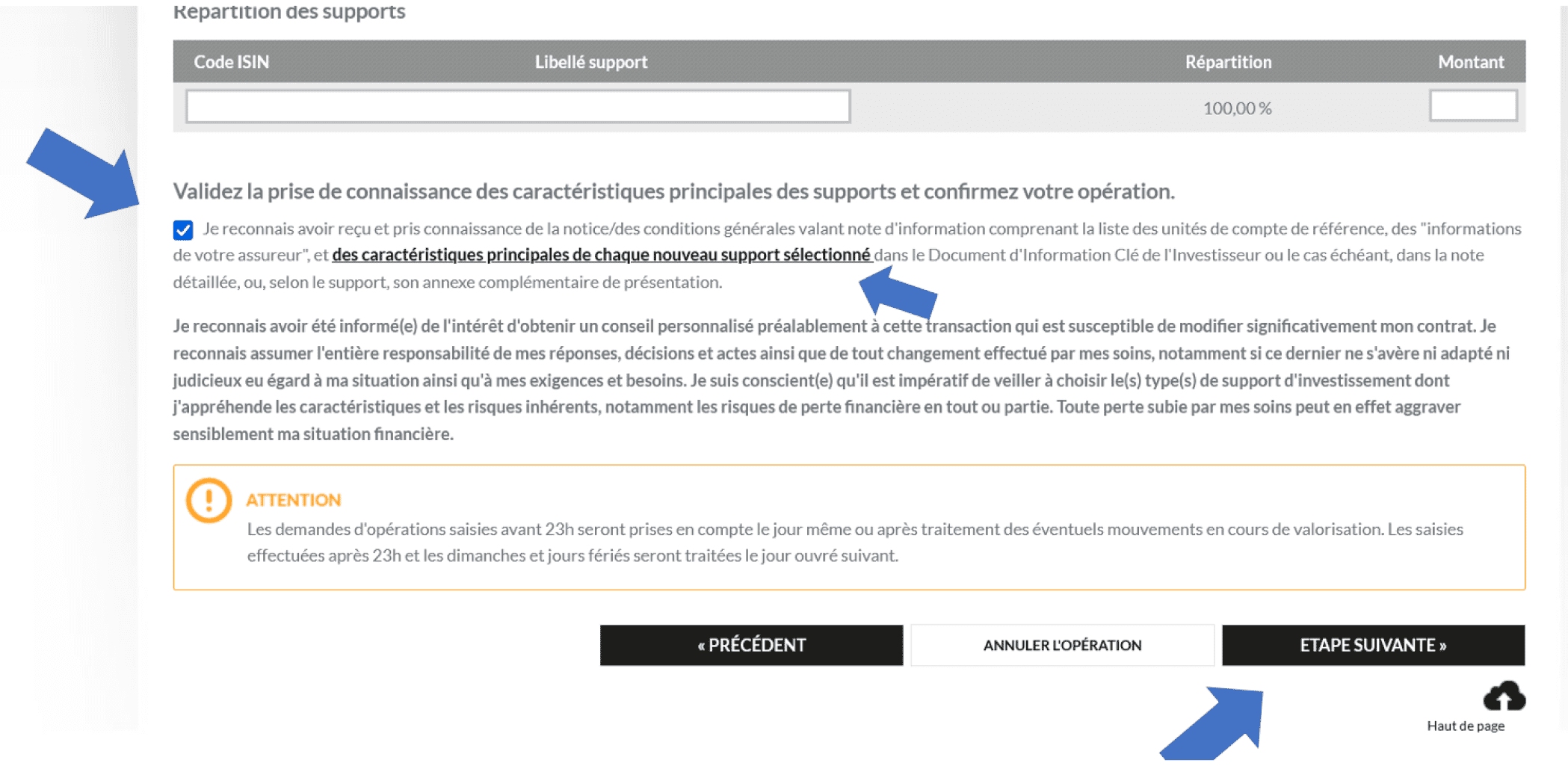

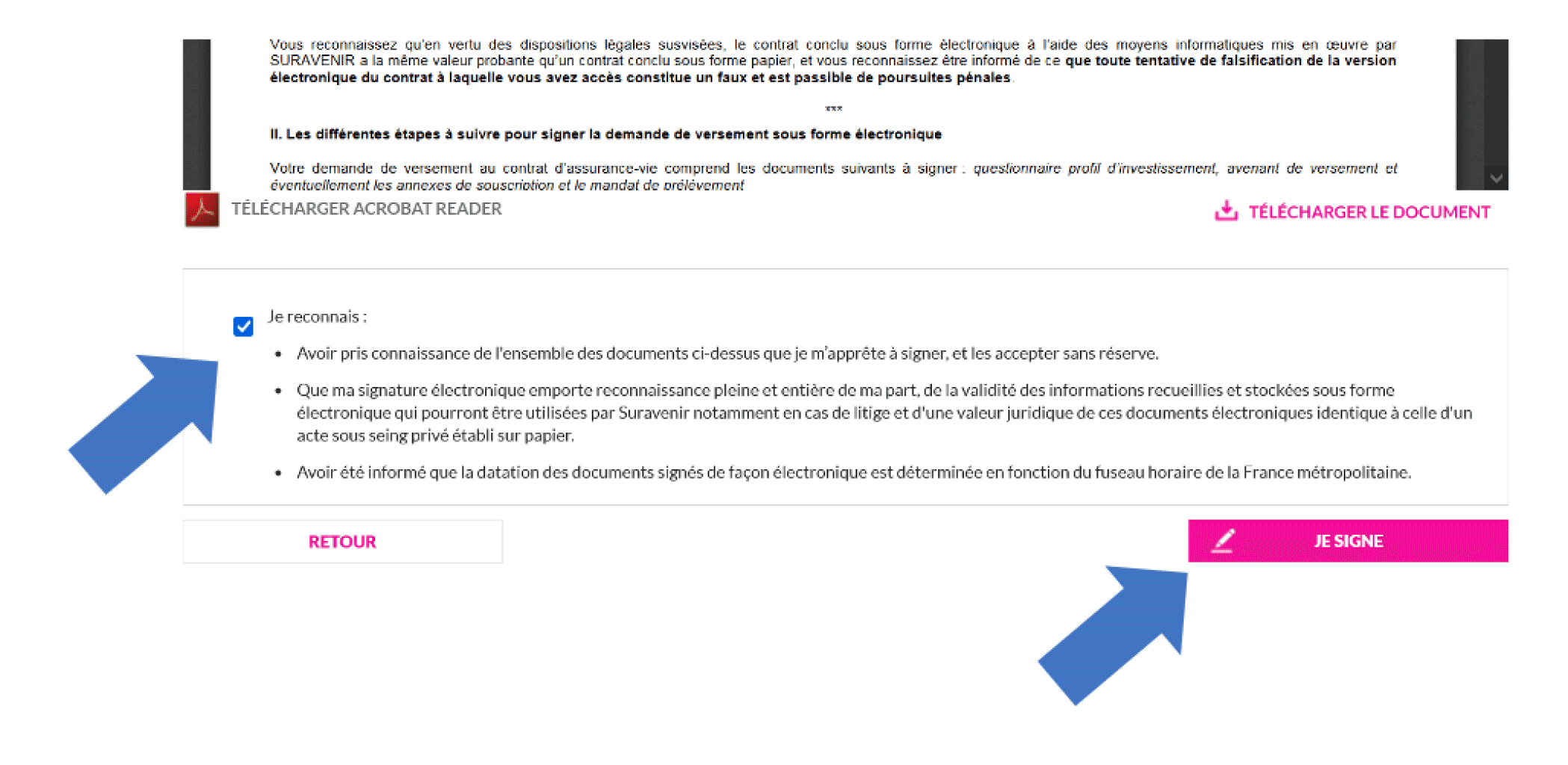

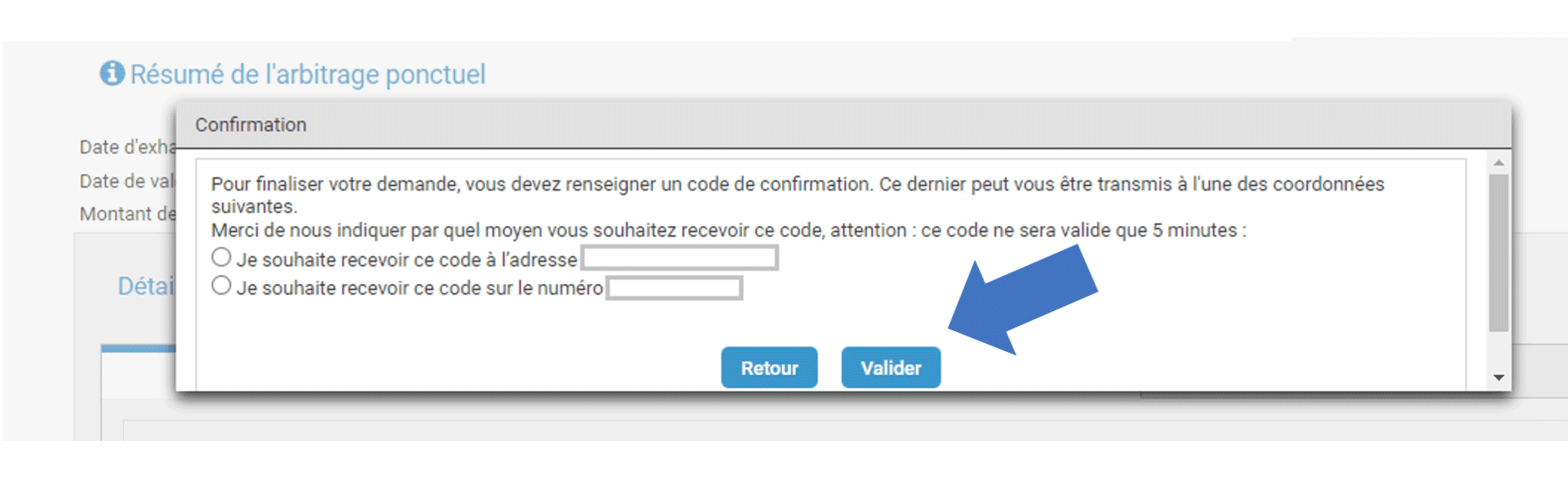

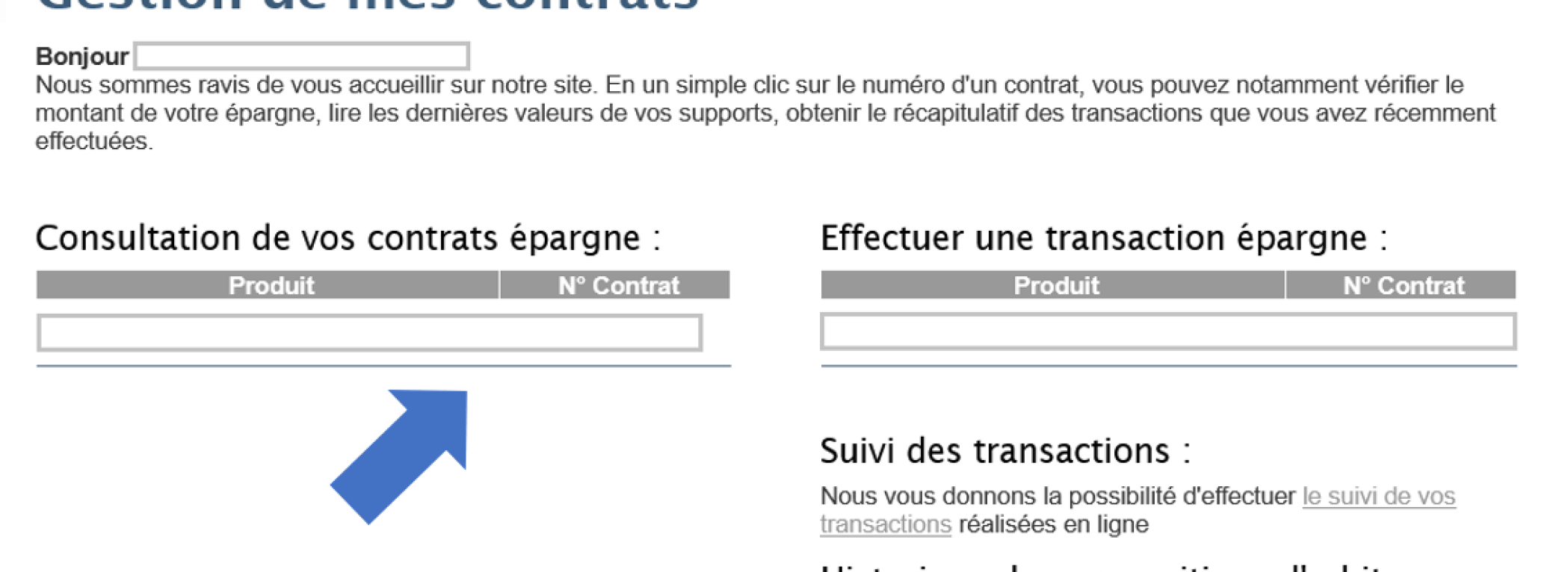

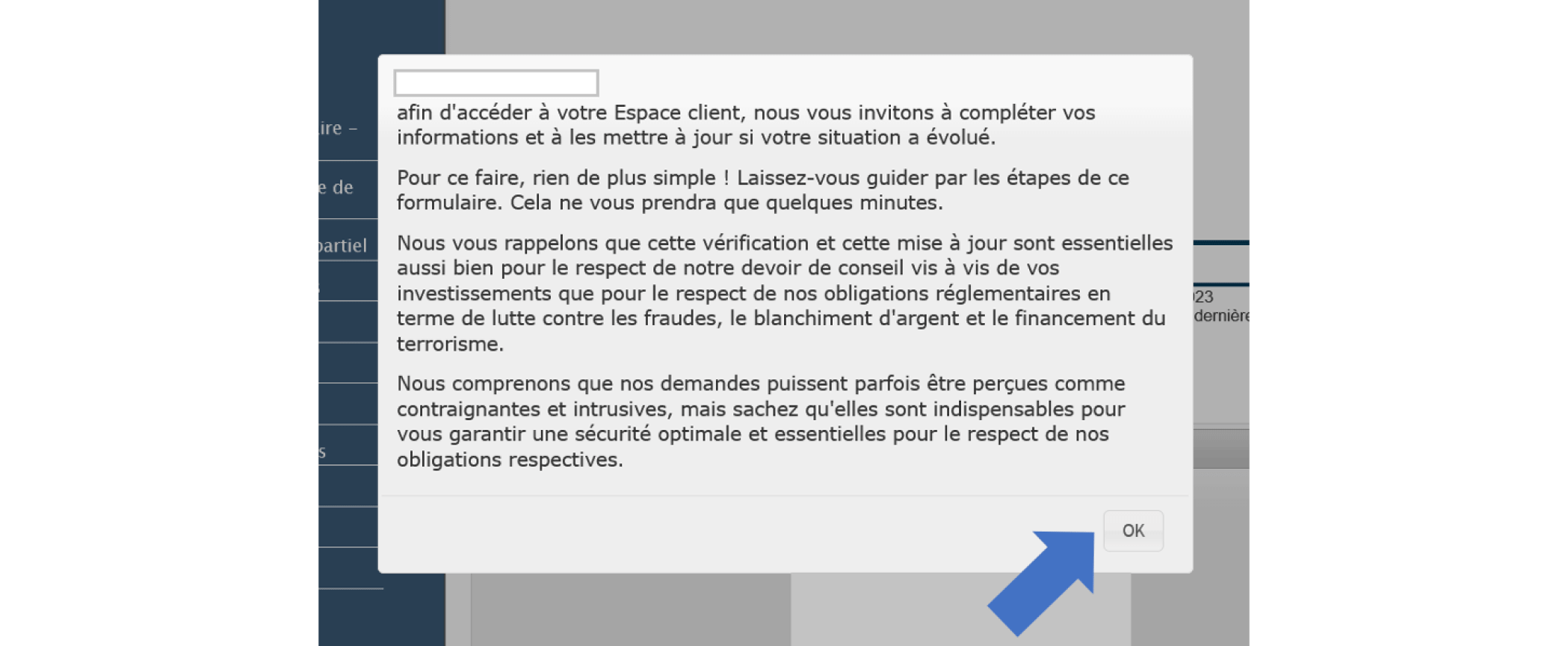

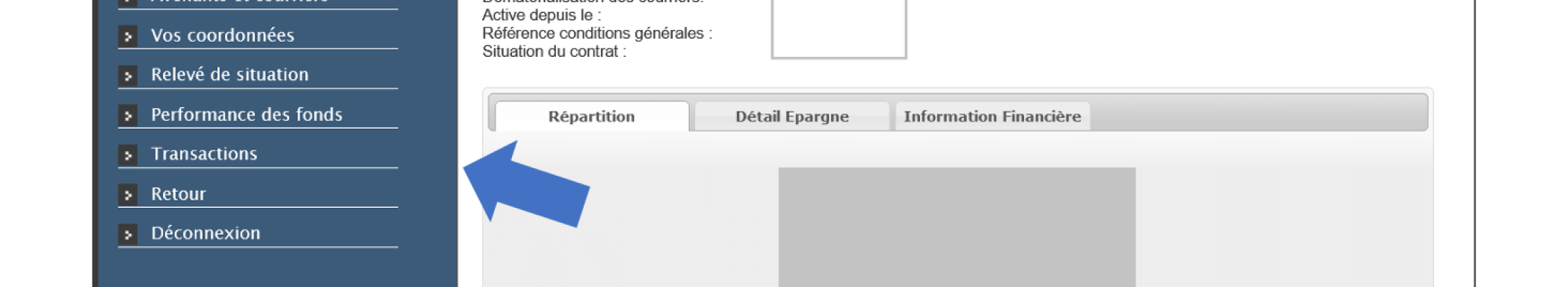

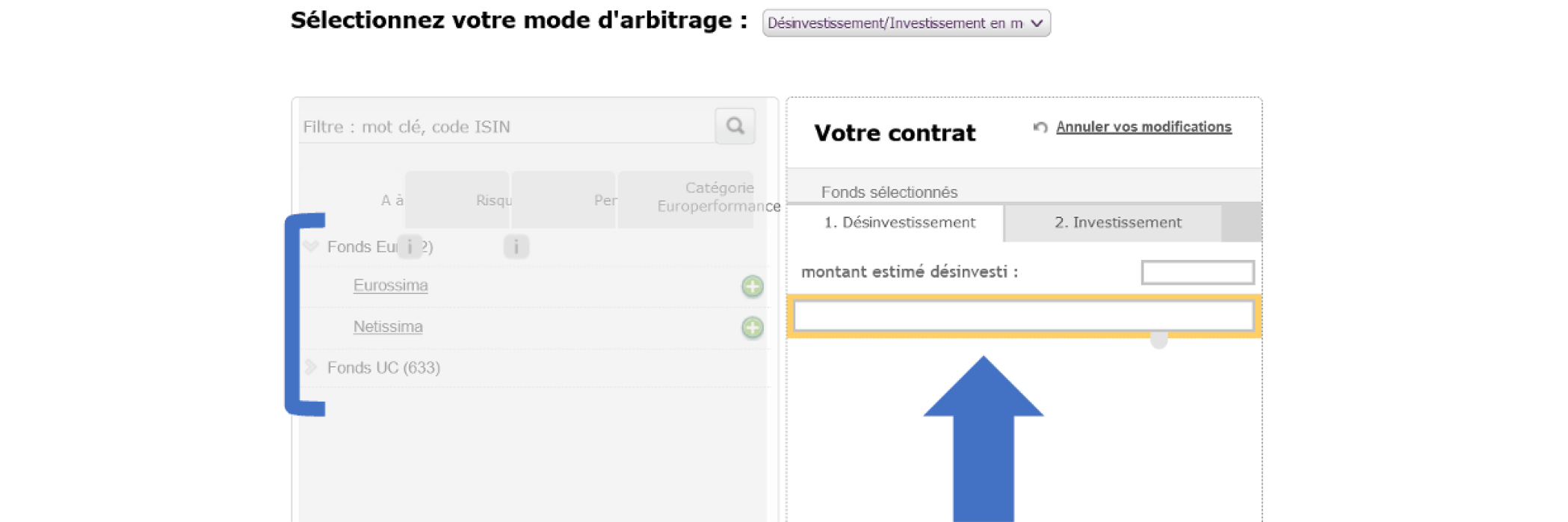

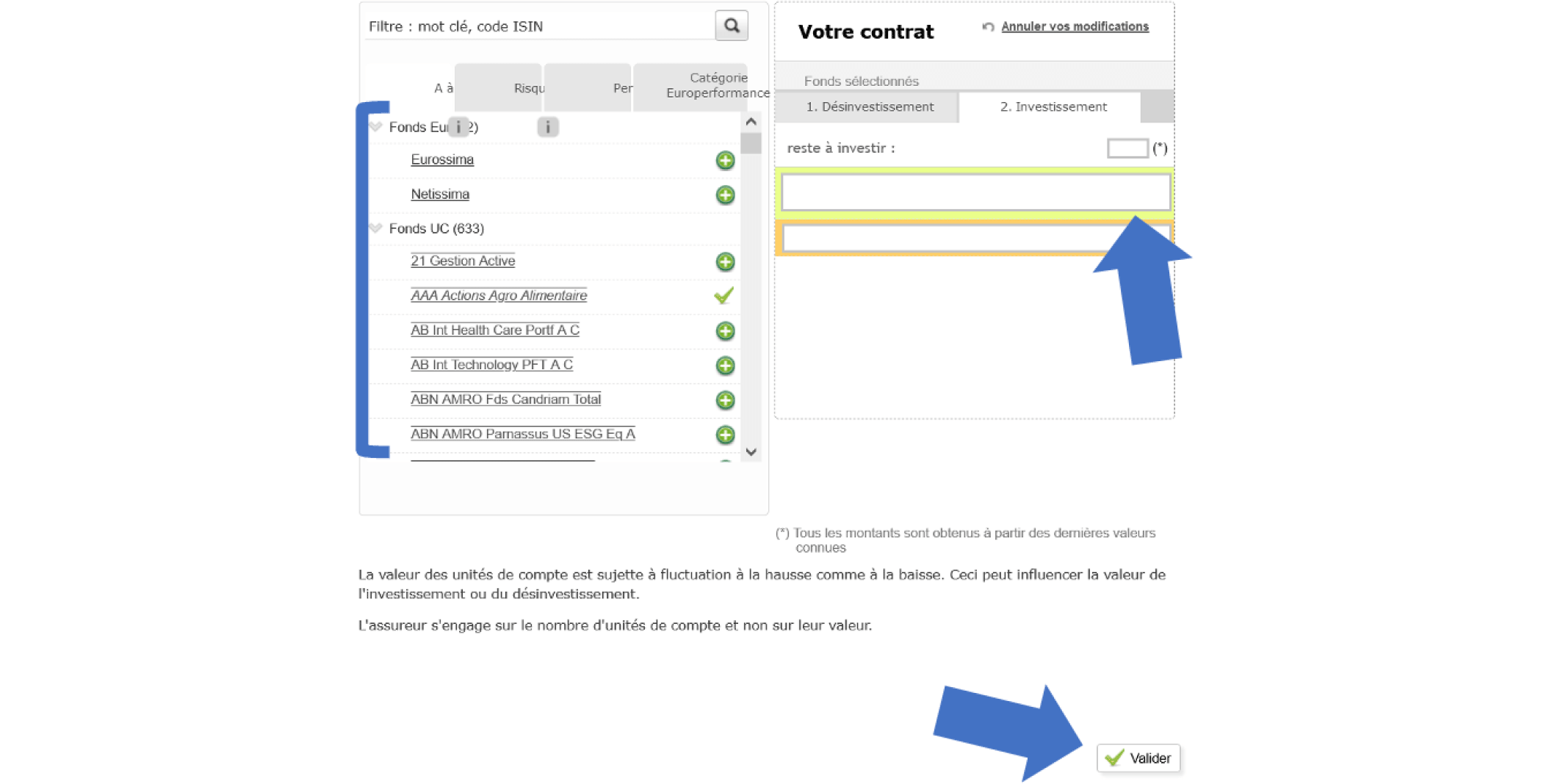

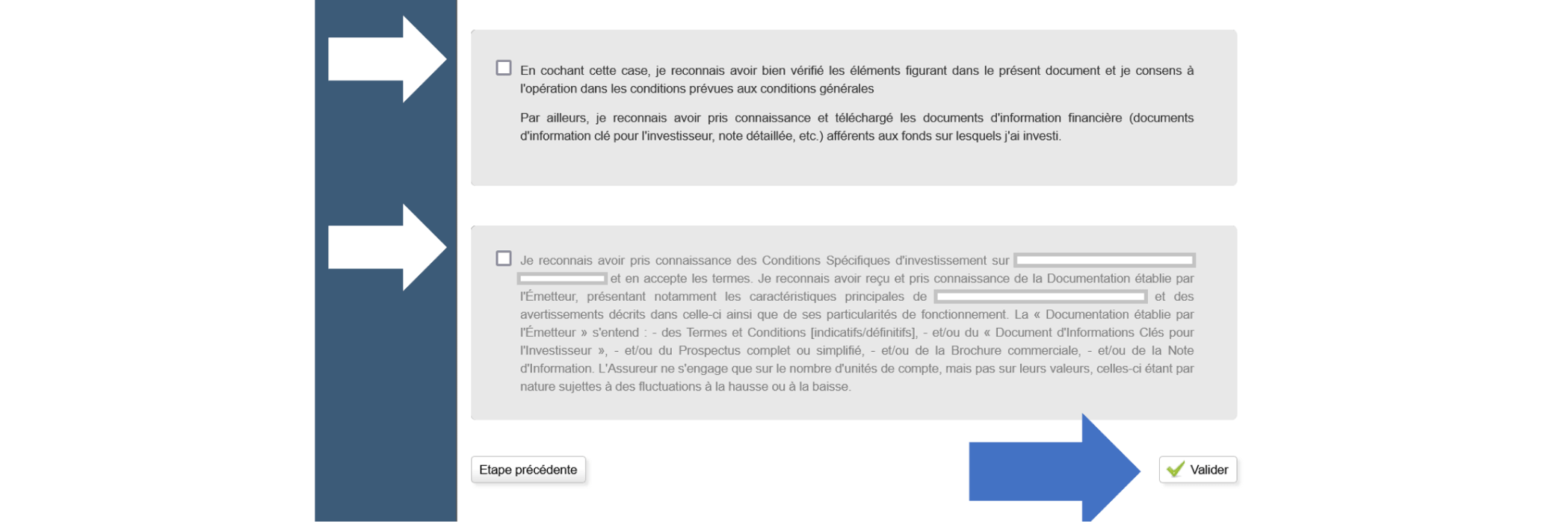

Voici les étapes pour faire votre arbitrage

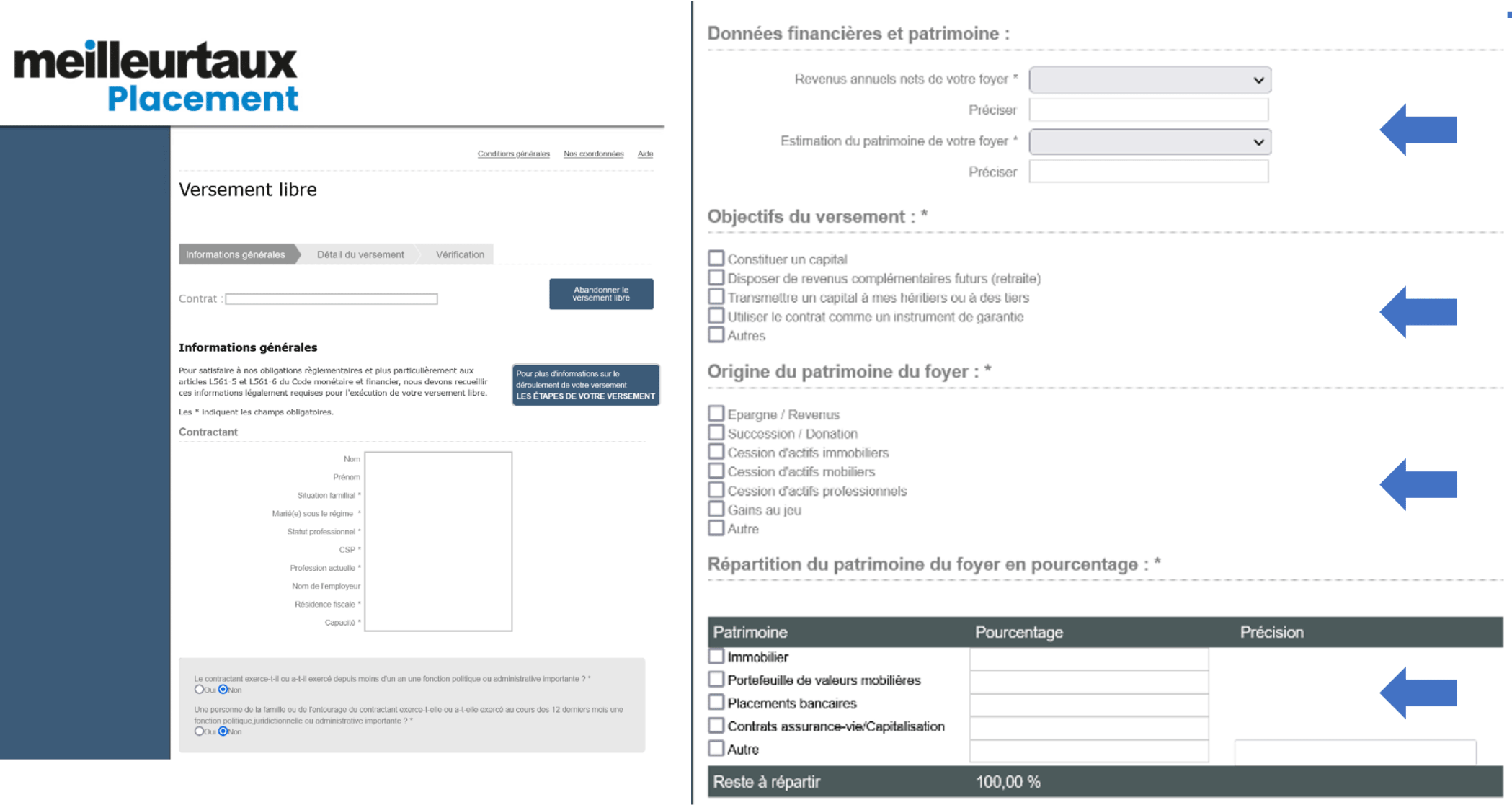

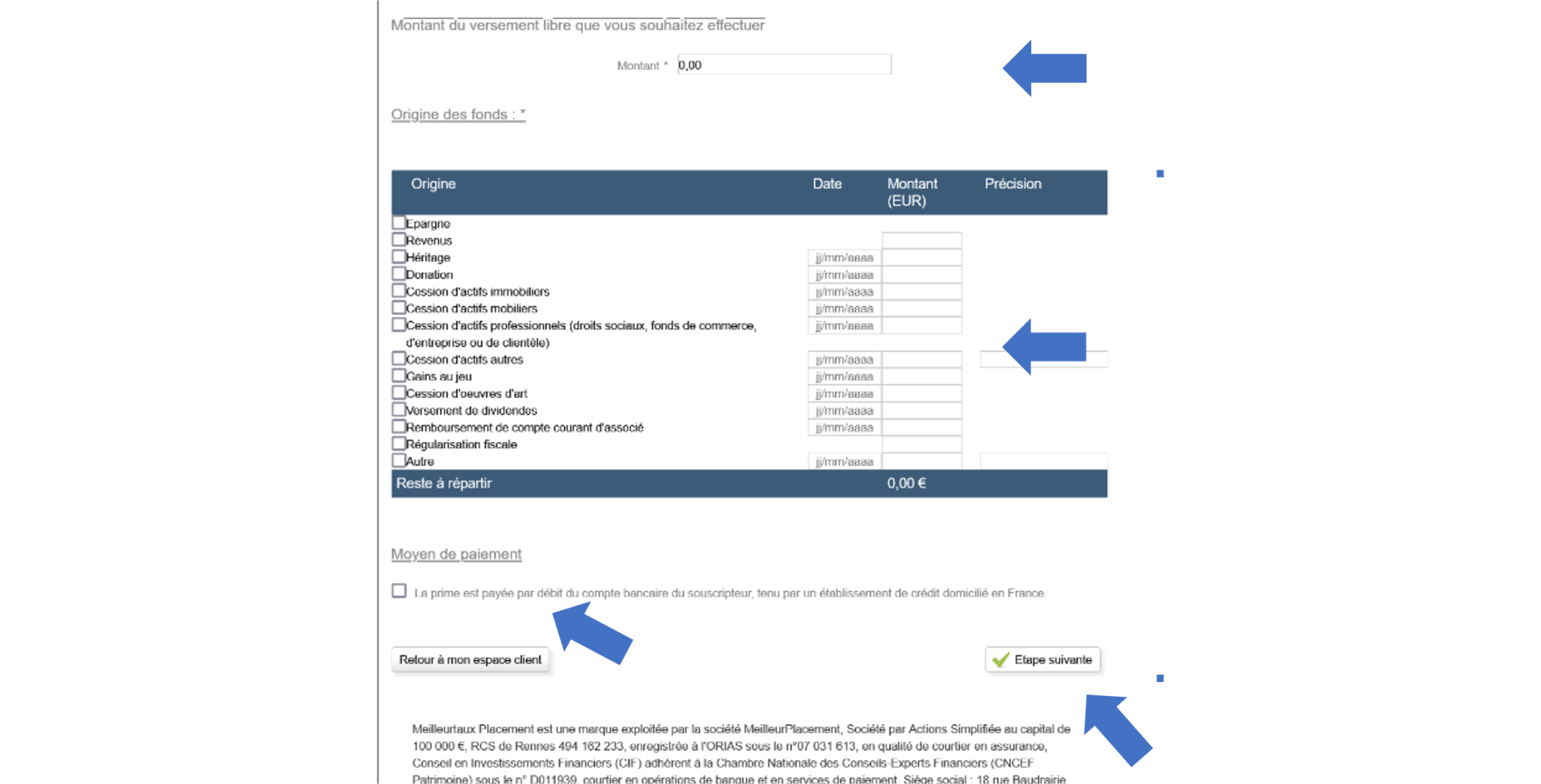

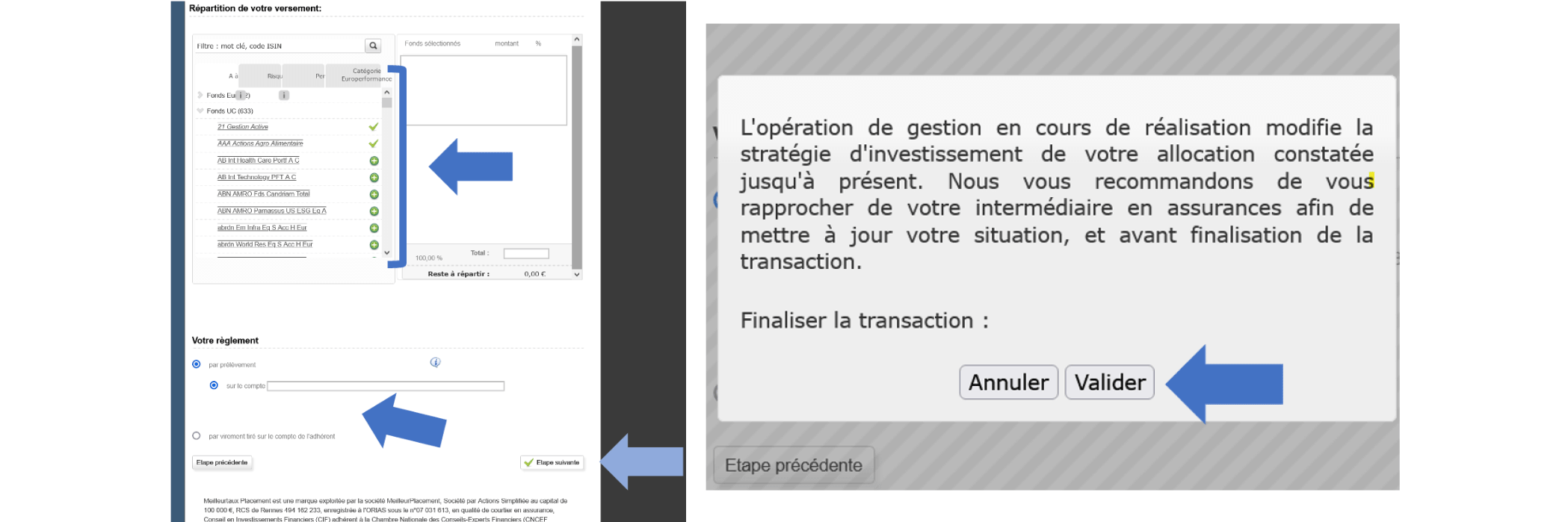

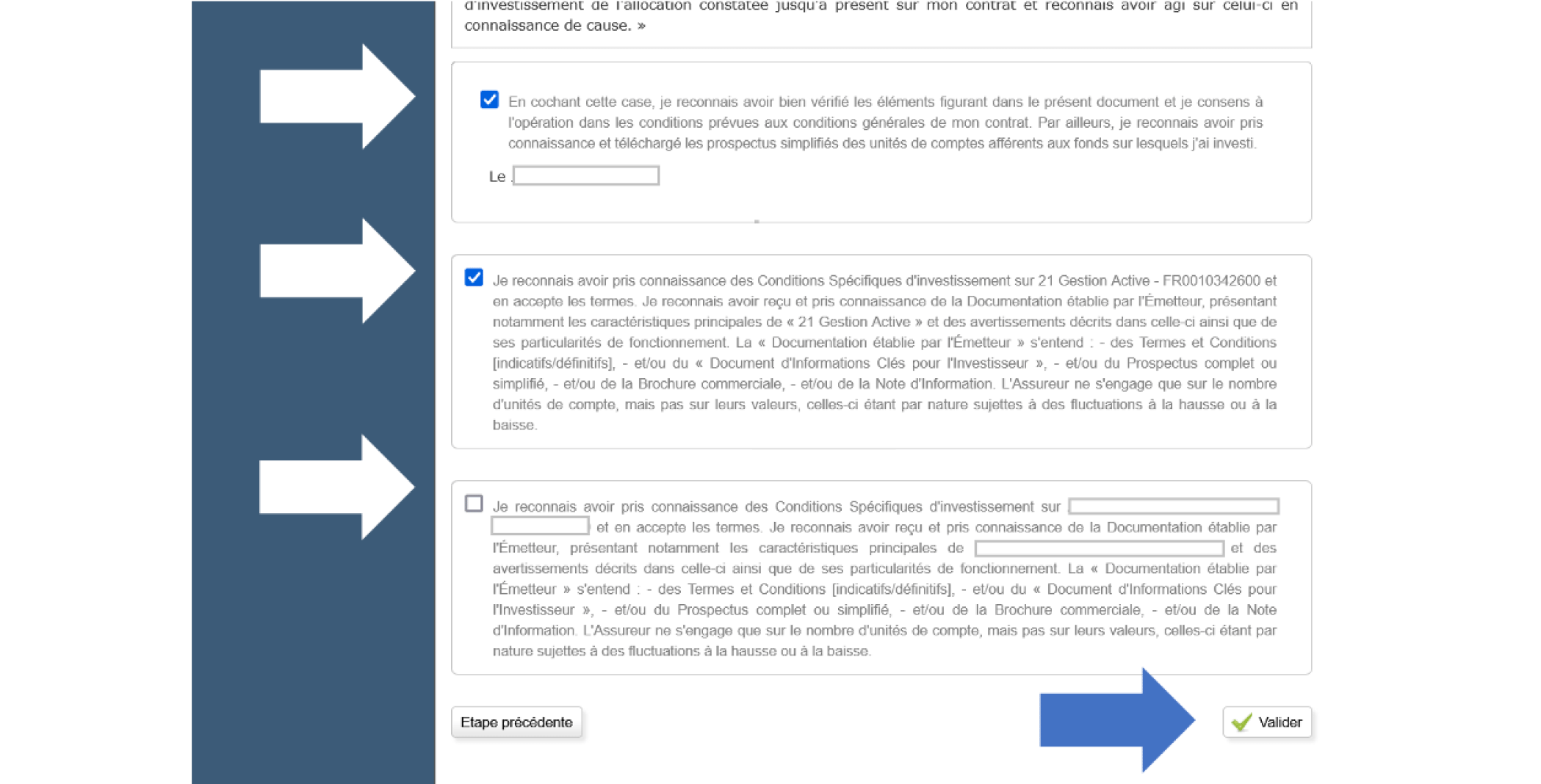

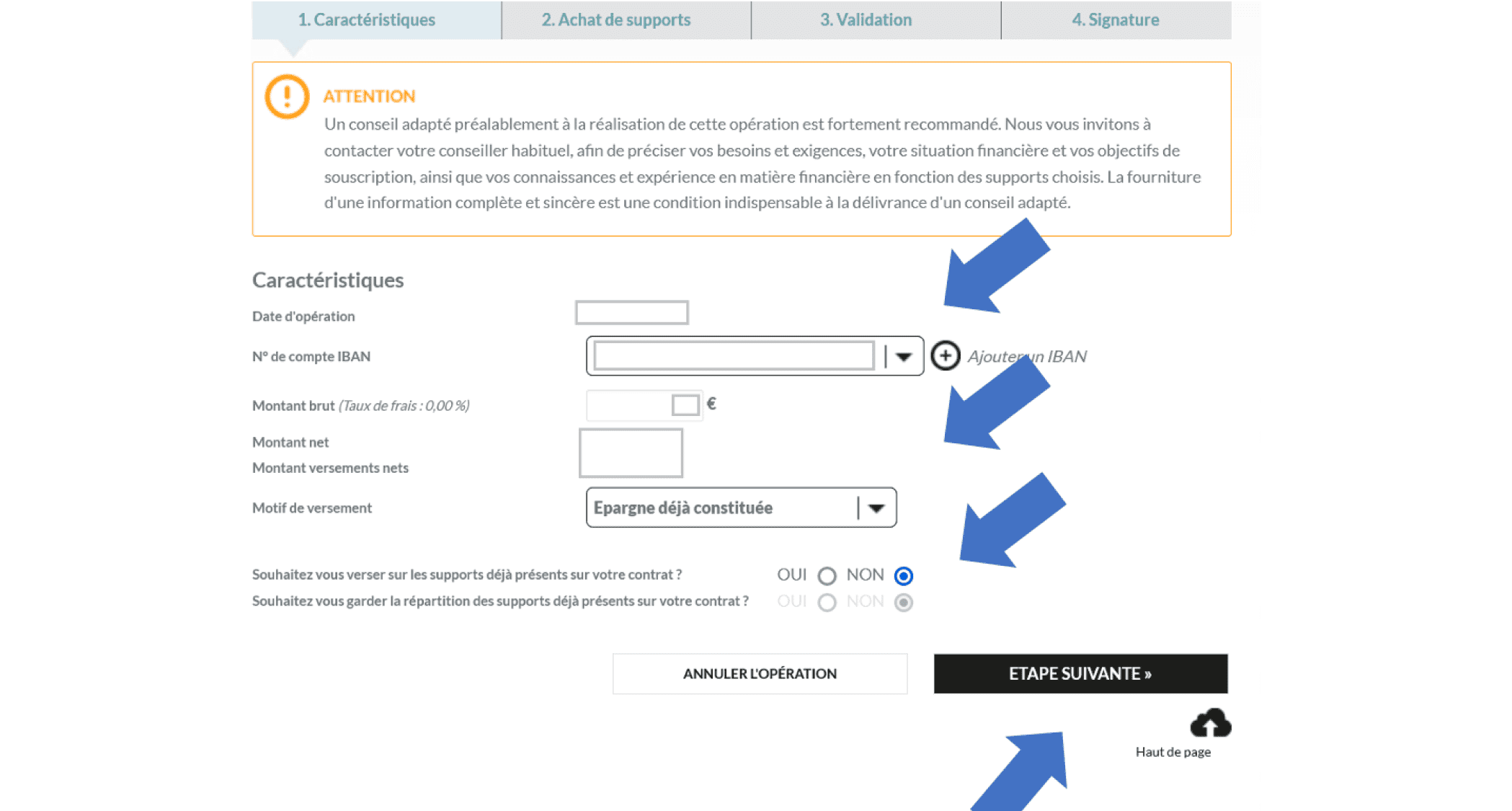

Voici les étapes pour faire votre versement

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

Voici les étapes pour faire votre versement

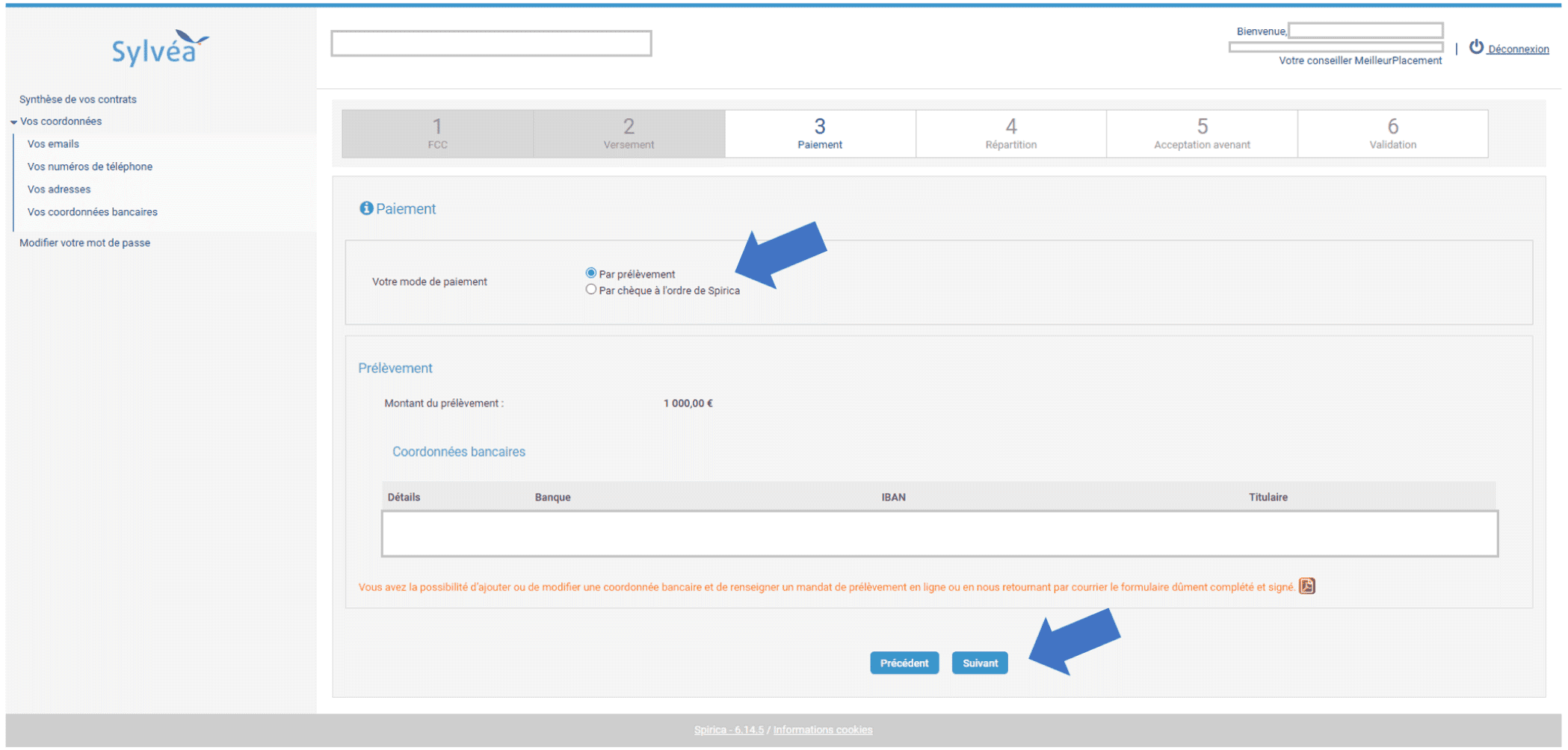

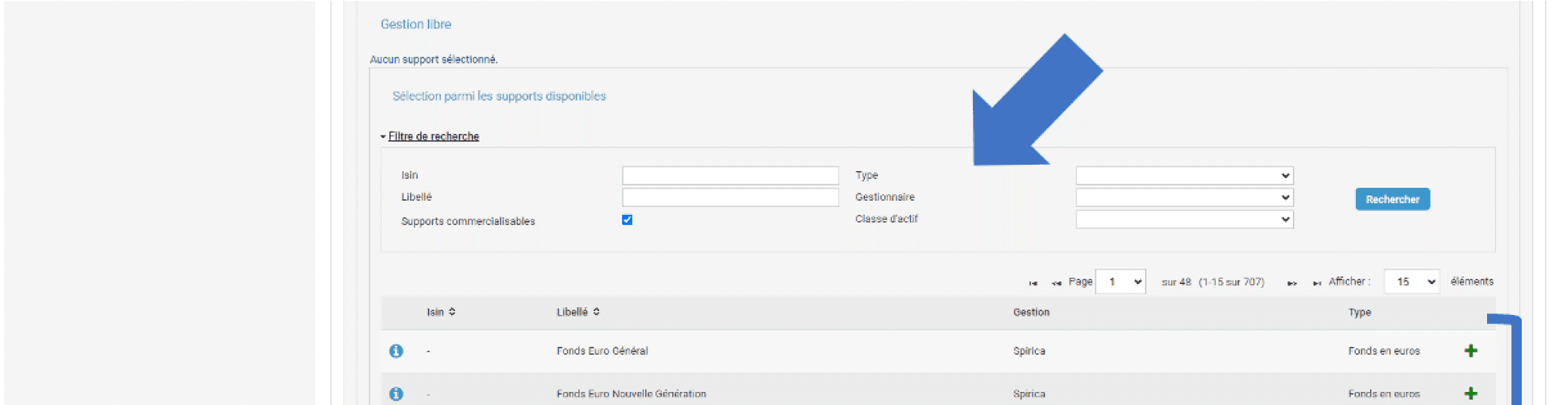

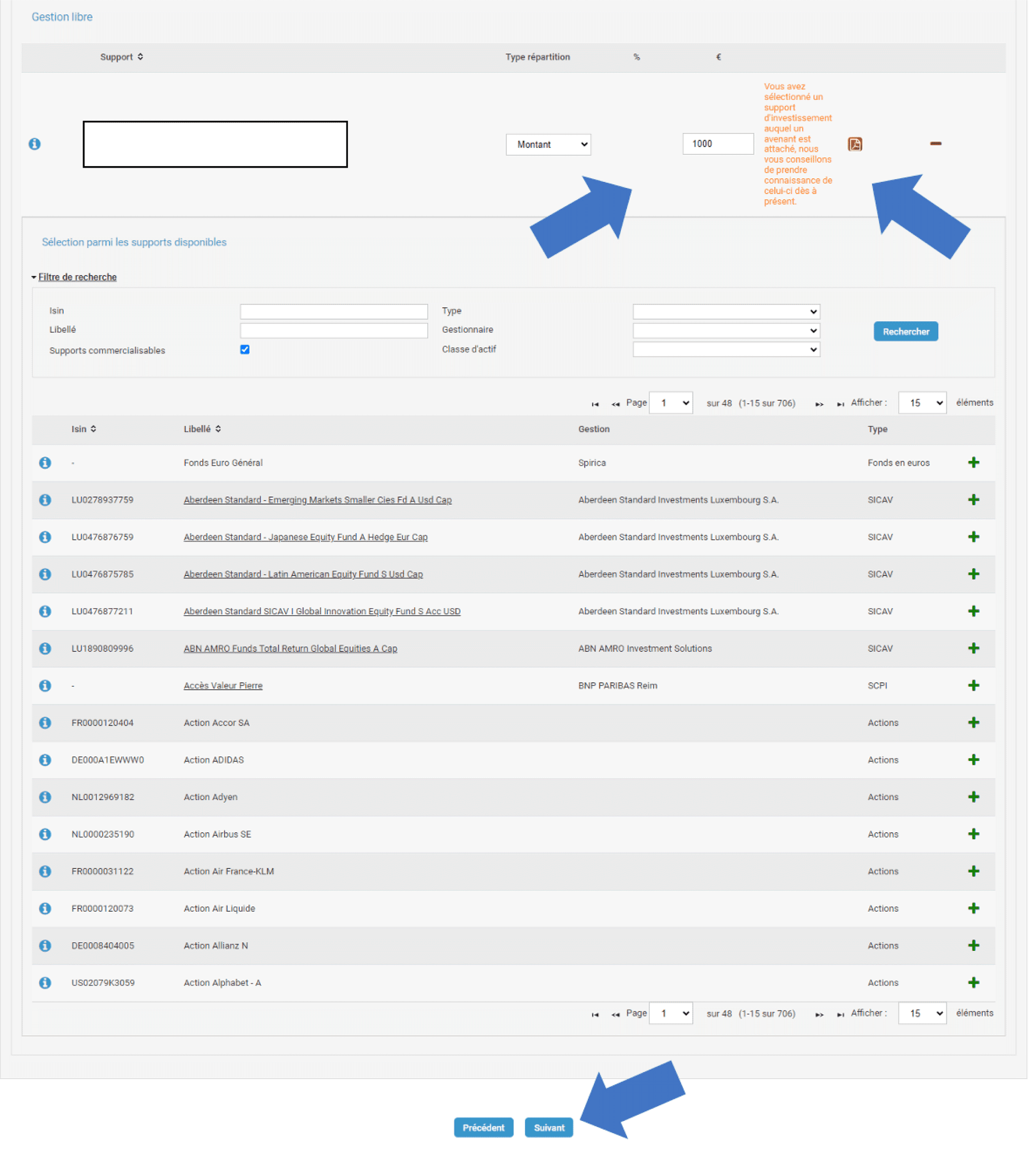

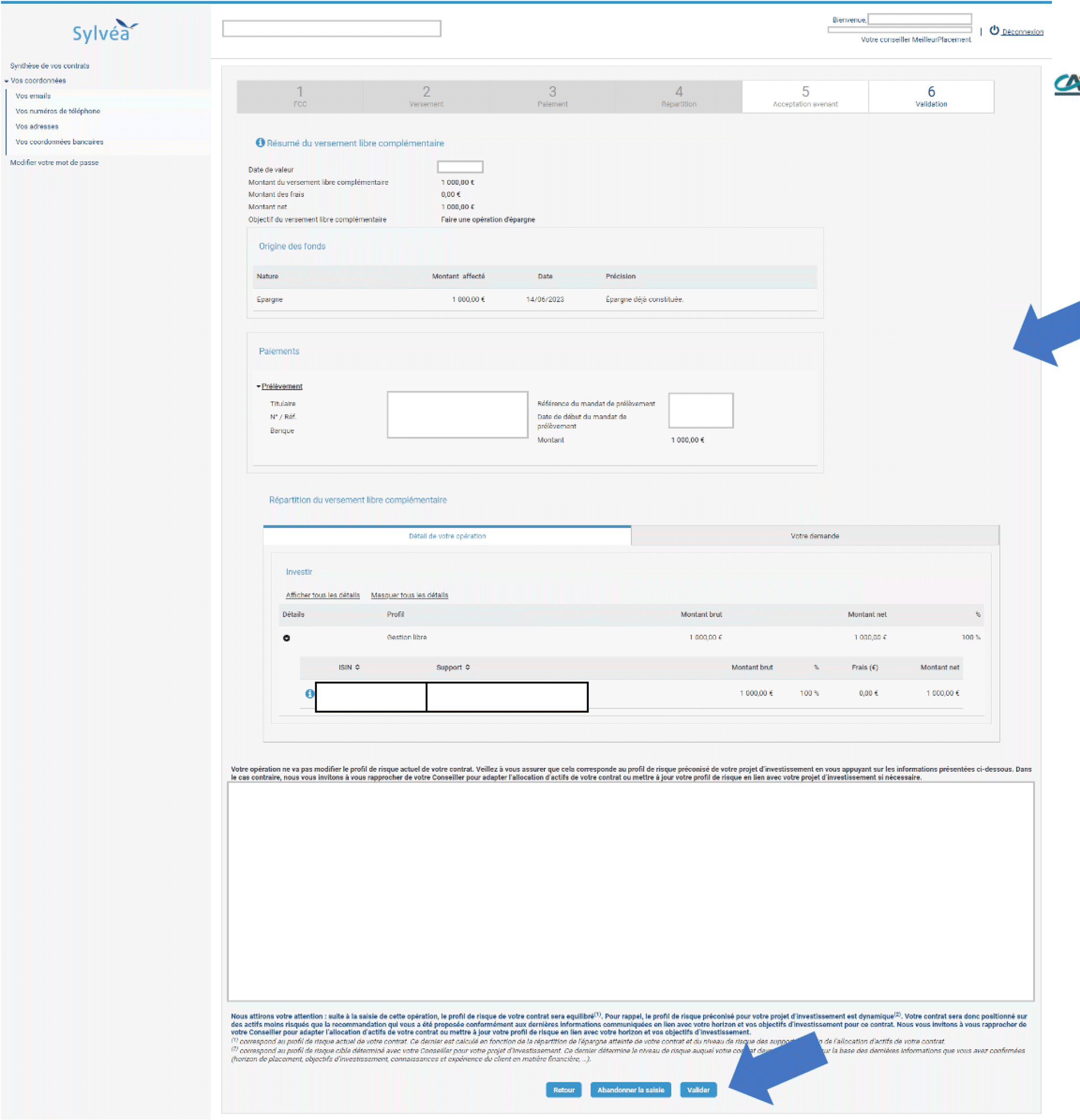

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

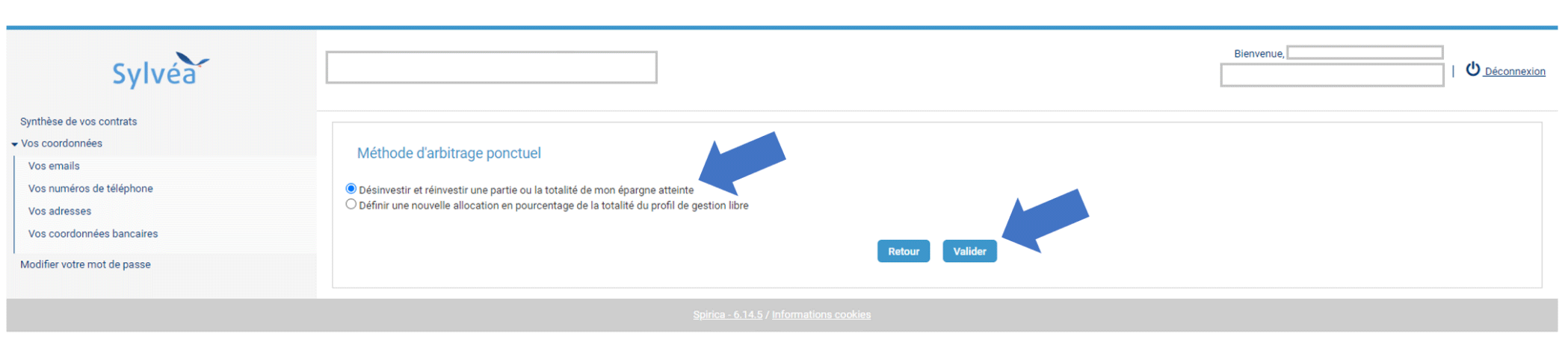

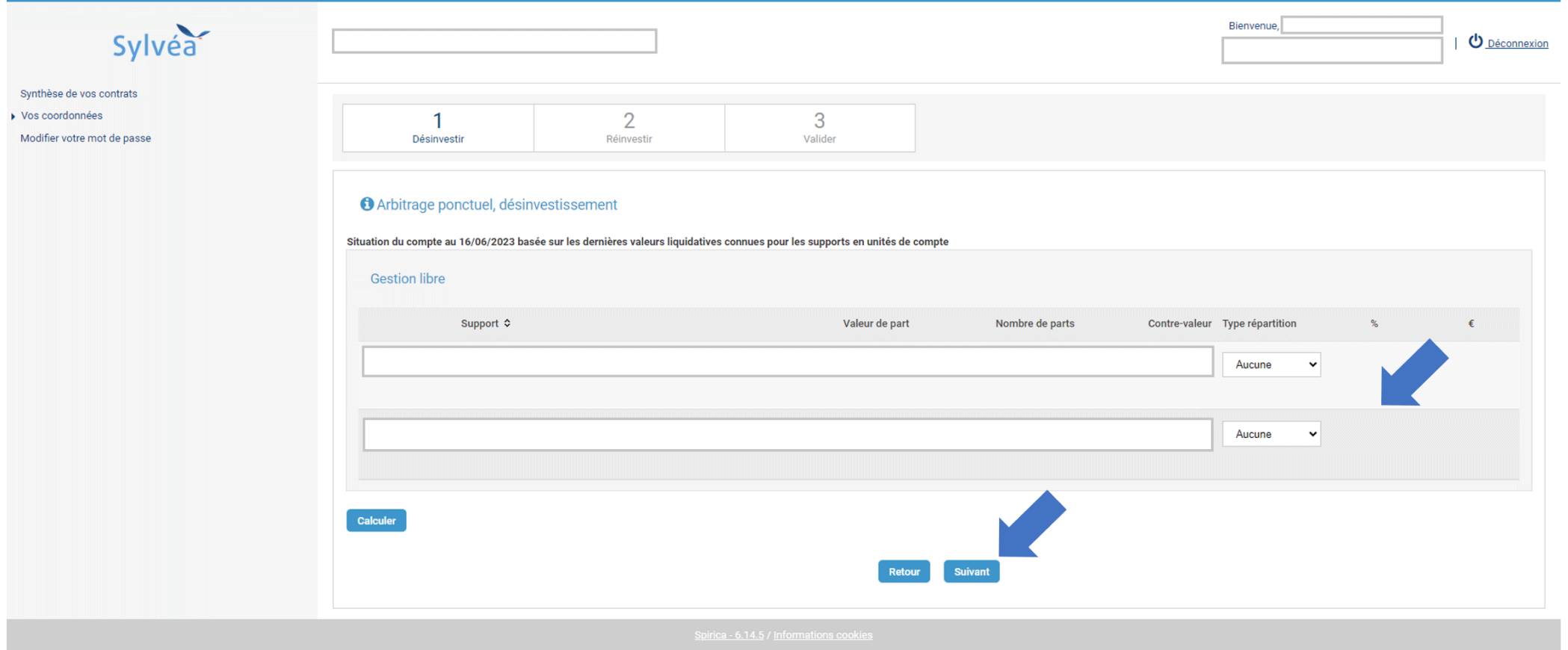

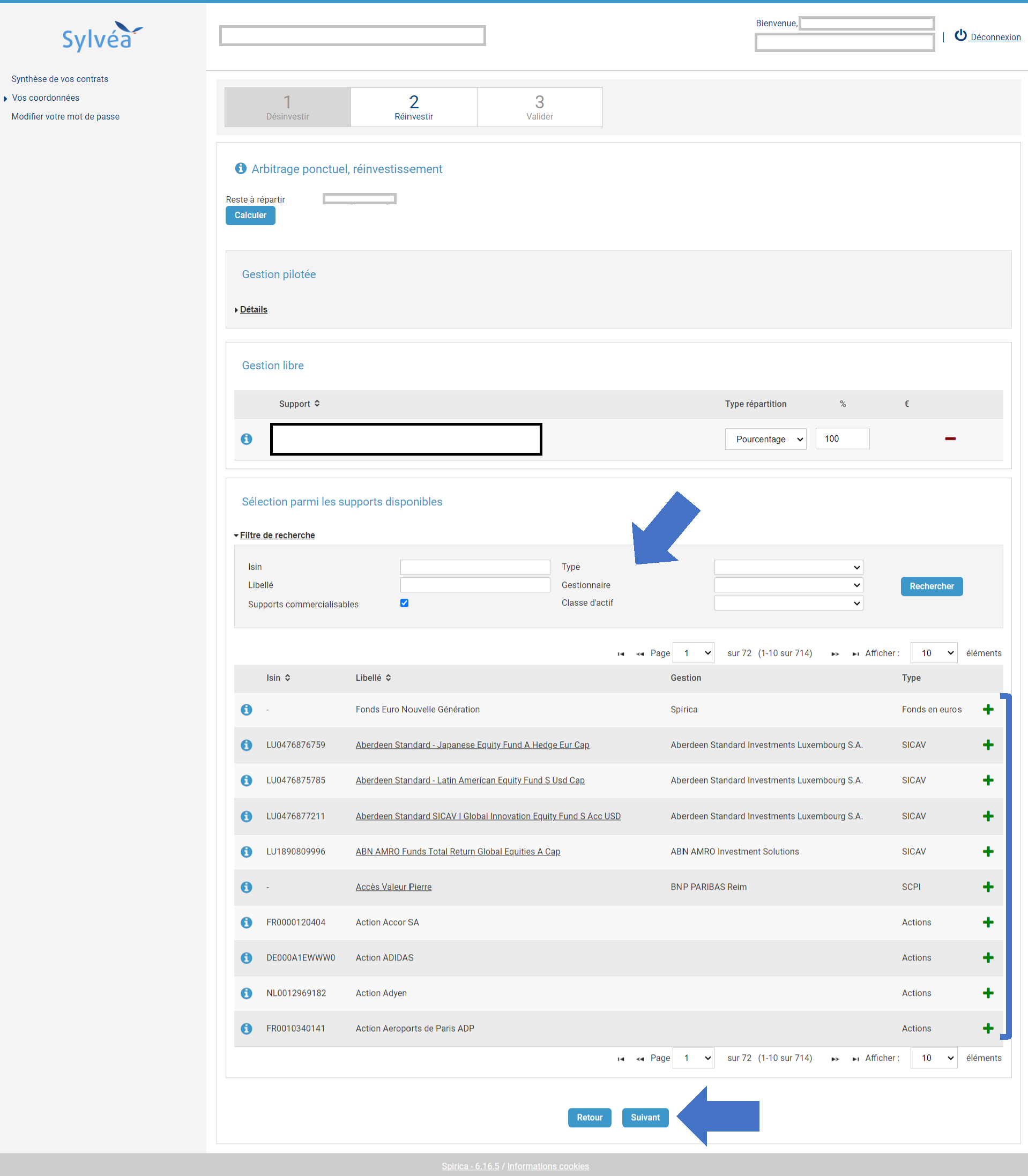

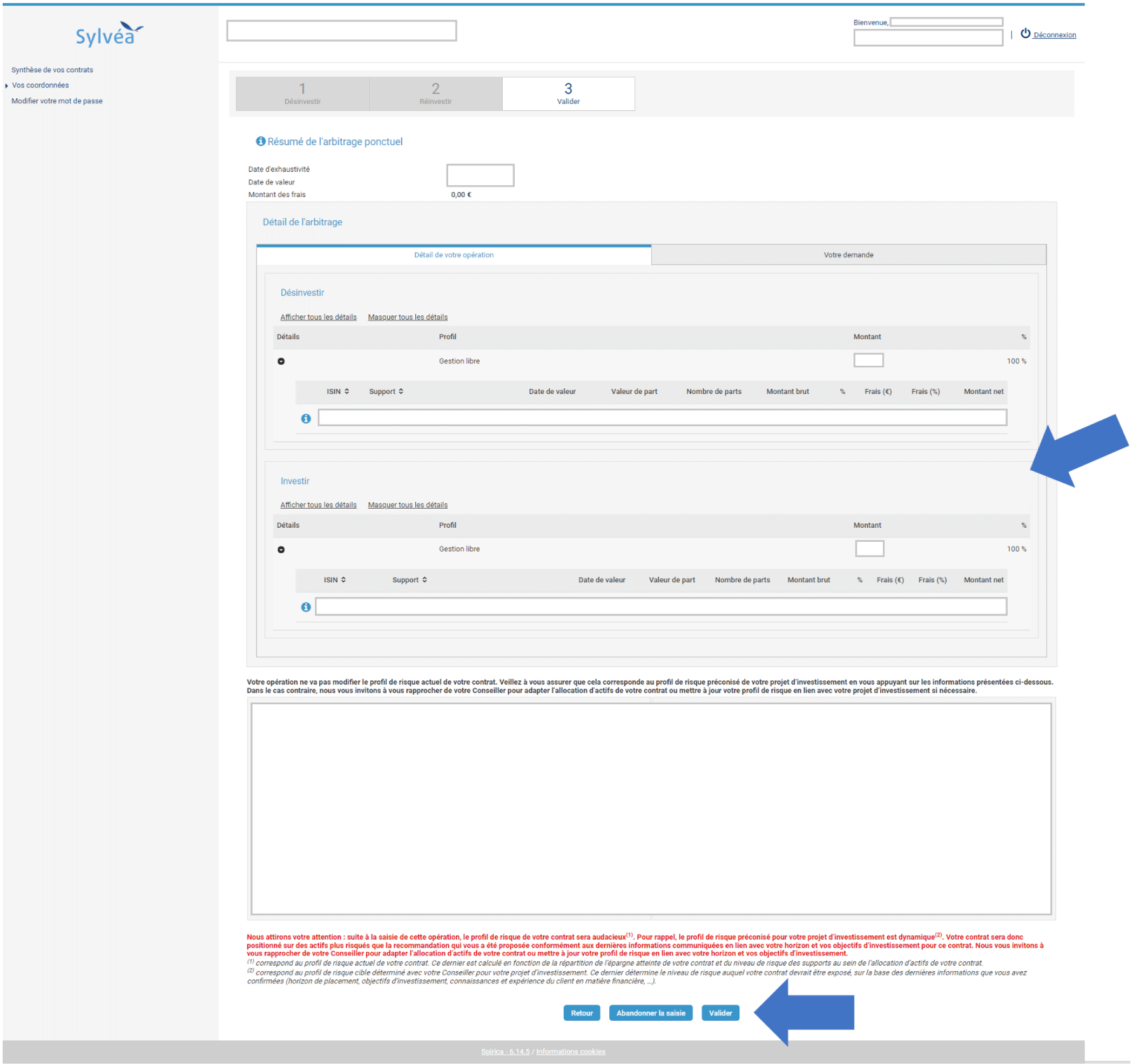

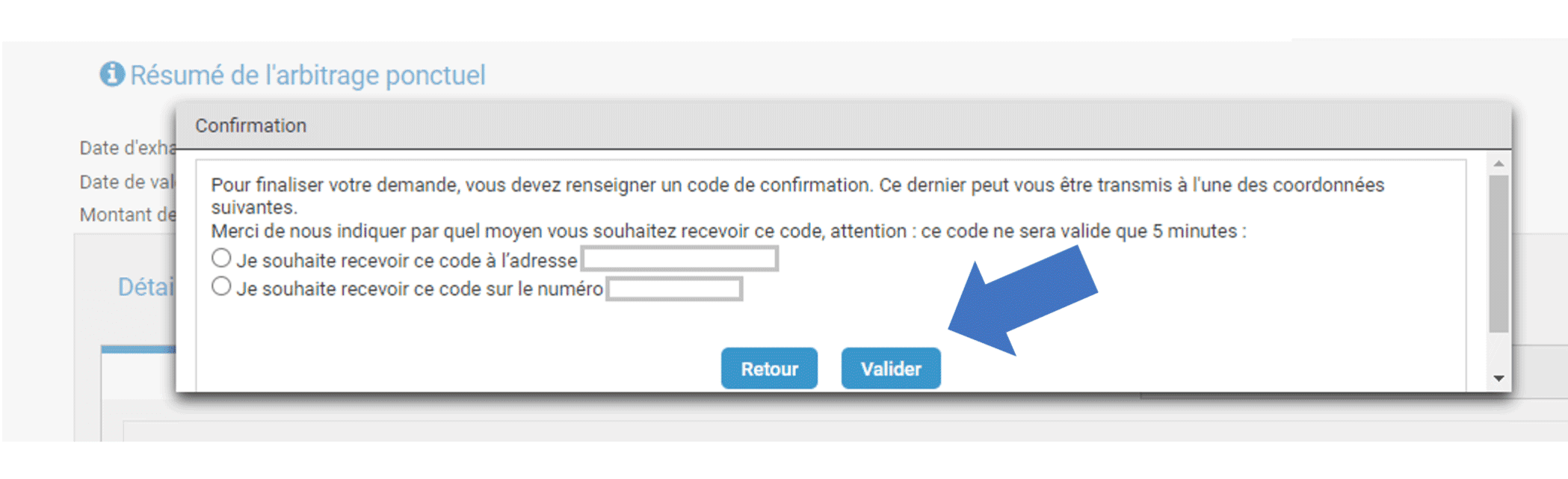

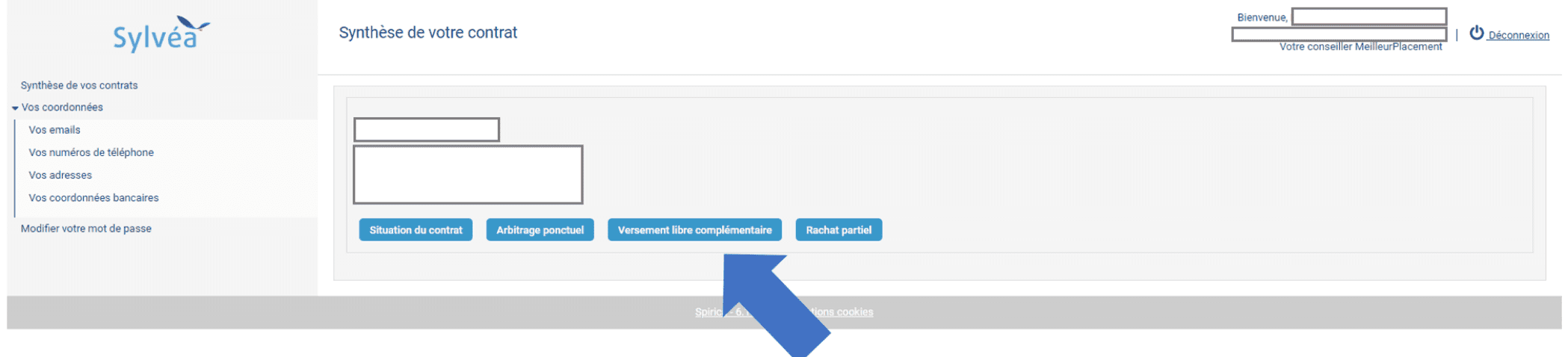

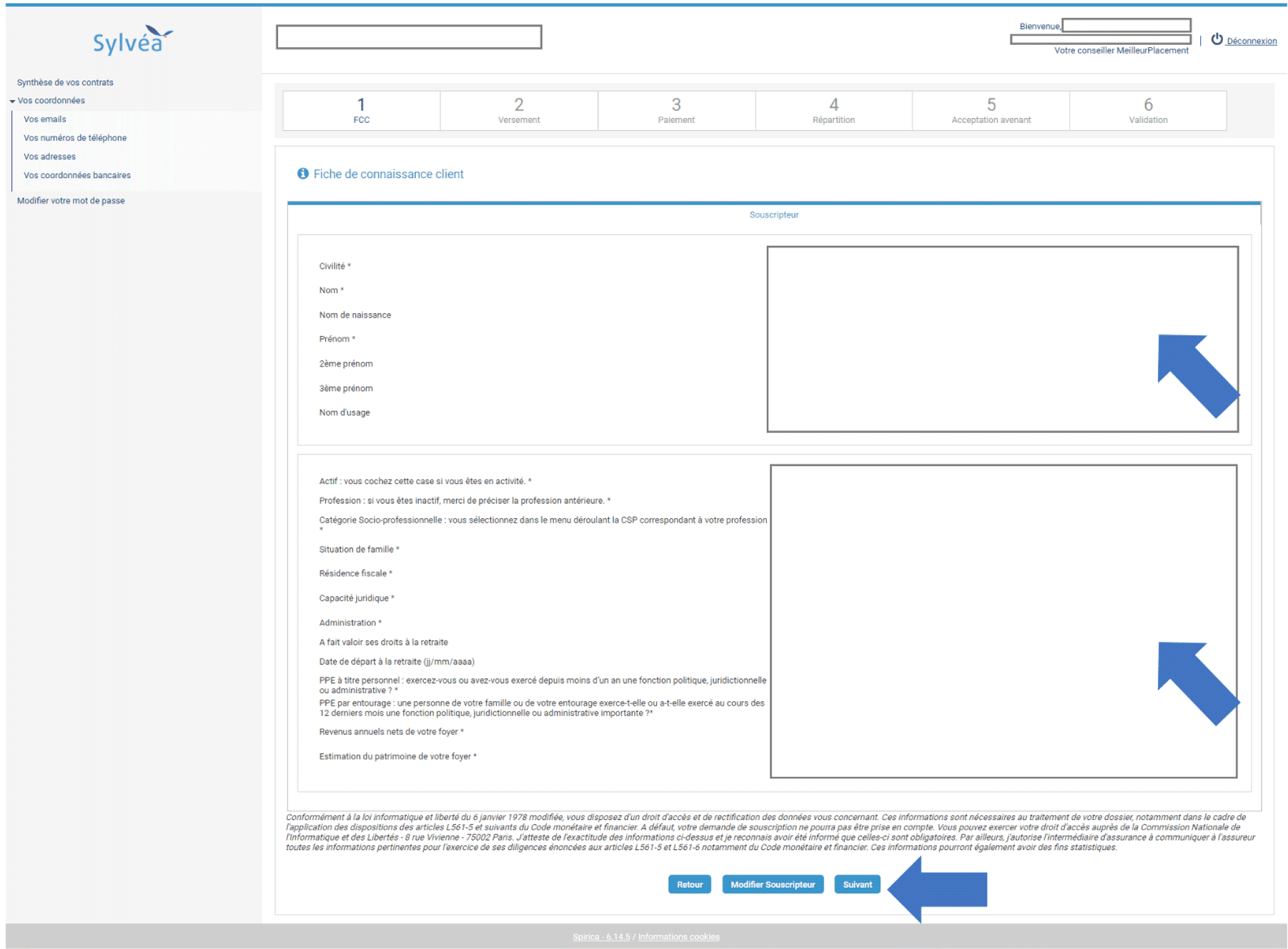

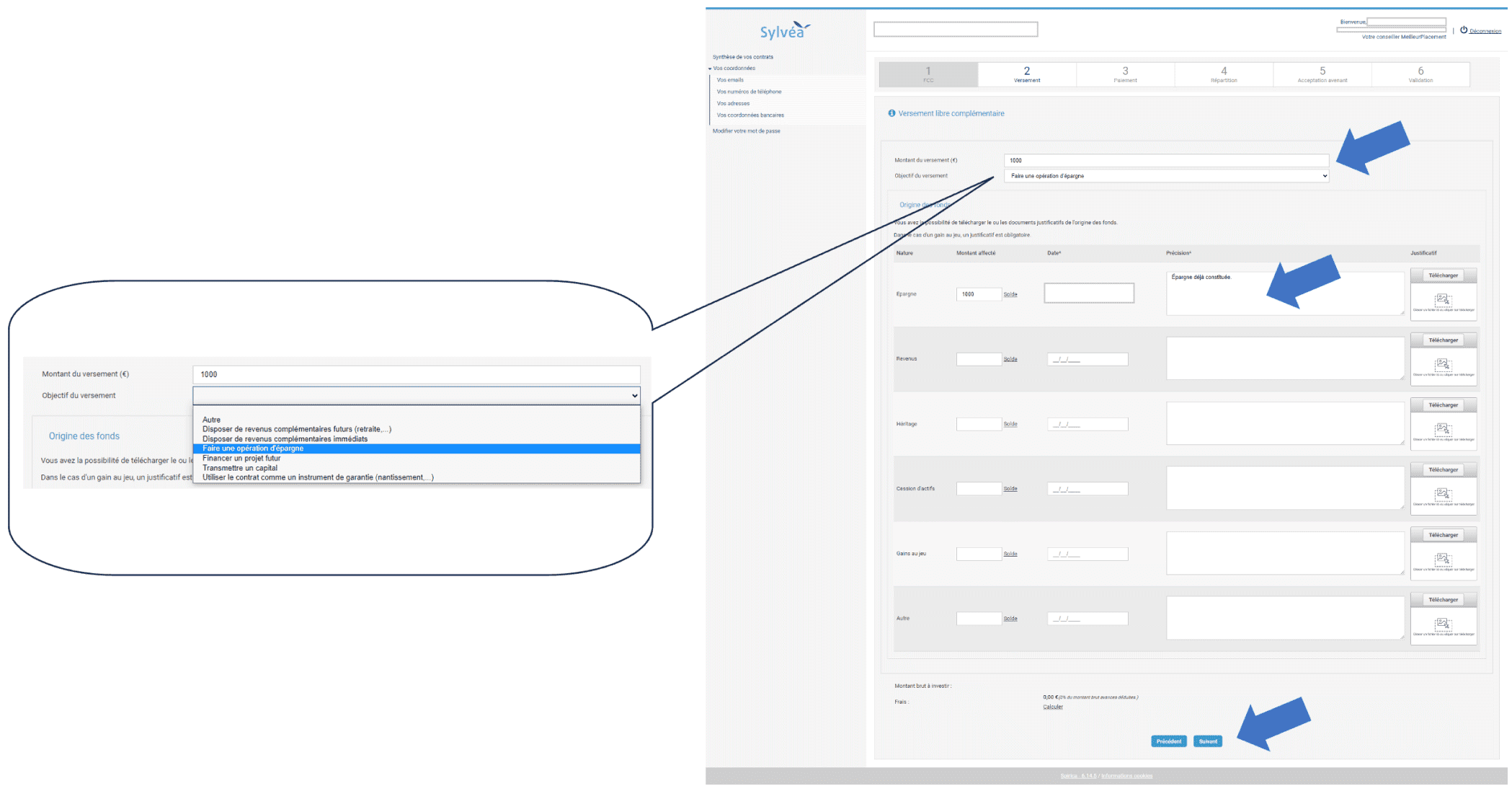

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Connectez-vous à votre espace client : https://www.sylvea.fr/securite/login.xhtml

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://www.sylvea.fr/securite/login.xhtml

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/