Le plan d'épargne en actions (PEA) permet d'investir dans un portefeuille d’actions d’entreprises françaises et européennes. Il s'agit d'une solution d’épargne à moyen et long terme qui se révèle intéressante, par exemple, si vous souhaitez faire fructifier un capital ou vous constituer des revenus complémentaires pour la retraite.

Caractéristiques, fonctionnement, imposition sur les gains : Meilleurtaux vous donne toutes les clés pour comprendre la fiscalité du PEA.

Ce qu’il faut retenir

Après 5 ans de détention, les gains du PEA (plus-values et dividendes) sont exonérés d’impôt sur le revenu, mais restent soumis aux prélèvements sociaux de 17,2%.

Le PEA est recommandé pour les investisseurs ayant un horizon de placement à moyen ou long terme.

Certains événements, tels que le décès du titulaire, la retraite anticipée ou le licenciement, permettent d'éviter l'imposition lors d'un retrait avant 5 ans.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Les grandes caractéristiques du plan d'épargne en actions

Le plan d'épargne en actions (ou PEA) est une enveloppe fiscale permettant d'investir en bourse dans des actions françaises et européennes, mise en place dans le but de valoriser l’actionnariat populaire. Ce produit d’épargne réglementé permet à son détenteur d’acheter des actions éligibles et de bénéficier d’une exonération d’impôt (mais pas de prélèvements sociaux) sur les gains, à condition de conserver son plan pendant au moins 5 ans.

Tout retrait avant 5 ans entraine la clôture du plan, sauf en cas de :

- création ou reprise d’une entreprise ;

- licenciement, invalidité ou départ à la retraite anticipée du titulaire du PEA, de son conjoint ou de son partenaire de Pacs ;

- retrait du plan de titres appartenant à des sociétés en liquidation.

Bon à savoir

pour qu’une action, cotée en bourse ou non cotée, des certificats d’investissement, des certificats mutualistes, ou les parts de SARL, soient éligibles au PEA, il faut que la société émettrice ait son siège social dans un État de l’Union européenne (UE) ou de l’Espace économique européen (EEE). Les OPCVM (fonds d’investissement collectifs) sont éligibles s’ils détiennent au moins 75% de titres d’entreprises respectant cette condition.

Comment ouvrir un PEA ?

Le nombre de PEA est limité à un par personne et deux par foyer fiscal. Pour pouvoir ouvrir un PEA, il faut être majeur et avoir son domicile fiscal en France.

Ces conditions d'ouverture s’appliquent aussi pour les autres types de PEA :

- Pour les 18-25 ans rattachés au foyer fiscal de leurs parents, le « PEA jeunes » présente un plafond de versement moindre, limité à 20 000 € en 2025 contre 150 000 € pour le PEA classique.

- Créé en 2014, le dispositif « PEA-PME -ETI » est destiné au financement des petites et moyennes entreprises (PME) et entreprises de taille intermédiaire (ETI) éligibles au PEA. Sur ce plan, cumulable avec un PEA classique, le plafond de versement est de 225 000 € en 2025.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Quelles différences entre un PEA classique et un PEA-PME-ETI ?

| Critère | PEA Classique | PEA-PME-ETI |

| Objectif | Investir en actions d’entreprises françaises et européennes | Financer les PME et ETI françaises ou européennes |

| Plafond de versement | 150 000 € | 225 000 € (plafond également valable en cas de cumul PEA classique et PEA-PME-ETI) |

| Cumuls possibles | Un PEA classique par personne, deux par foyer fiscal Cumulable PEA-PME-ETI |

Un PEA-PME-ETI par personne, deux par foyer fiscal Cumulable PEA classique |

| Supports éligibles (consulter la liste officielle) | Actions cotées, SICAV et FCP “PEA”, certificats d’investissements, pars de SARL, titres de sociétés soumises à l’impôt sur les sociétés | Actions d’entreprises non cotées (si moins de 5 000 salariés et un CA inférieur à 1,5 milliards d’euros) Actions d’entreprises cotées (si capitalisation boursière inférieure à 2 milliards d’euros lors d’au moins un des quatre derniers exercices calendaires) Sicav et FCP “PEA-PME-ETI" |

| Conditions d’ouverture | Être majeur, domicilié fiscalement en France | Idem |

| Fiscalité après 5 ans | Exonération d’impôt sur les gains, mais prélèvements sociaux (17,2%) | Idem |

| Fiscalité avant 5 ans | Gain net imposé au PFU (12,8% + 17,2%) ou barème progressif | Idem |

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

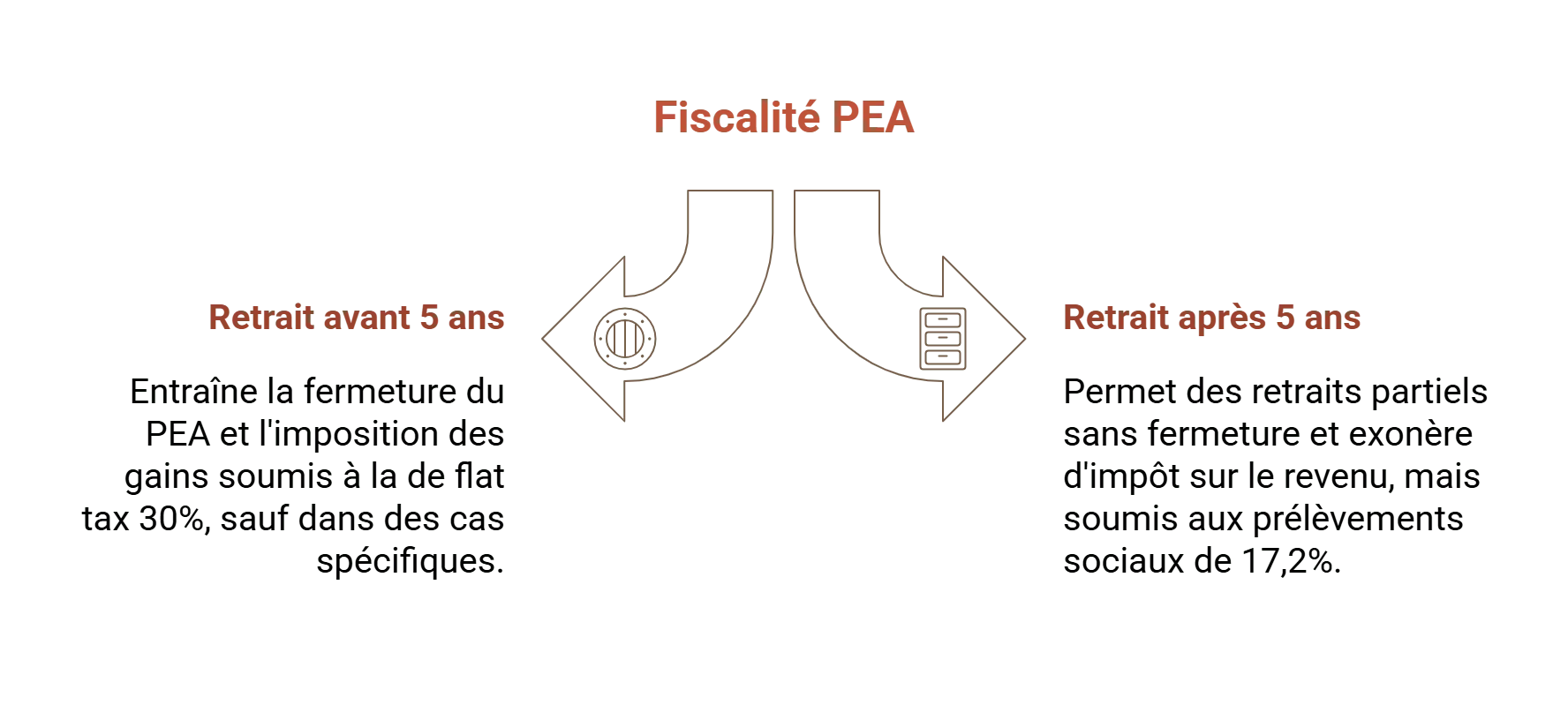

PEA : la fiscalité en cas de retrait avant 5 ans

Les principaux atouts du PEA sont son rendement et sa fiscalité avantageuse pour les épargnants. Tant qu’il n’y a pas de retrait, il n’y a aucune imposition, un avantage par rapport au compte-titres, sur lequel les plus-values sont imposées chaque année.

Mais en cas de retrait, l'ensemble des profits (plus-values et dividendes) réalisés au sein d'un PEA n’échappent à l'imposition qu’après 5 ans de détention.

Si vous retirez de l'argent de votre PEA (tout ou partie) avant 5 ans, le plan est automatiquement fermé. Dans ce cas, les gains (ou les pertes) que vous avez réalisés depuis l'ouverture du PEA — y compris les dividendes — sont imposables, sauf dans certains cas particuliers (voir ci-dessous).

En dehors de ces situations, les gains ou pertes sont alors ajoutés à l’ensemble de vos autres plus-values ou moins-values mobilières (c’est-à-dire sur vos autres placements, comme un compte-titres). Le tout est ensuite soumis à la flat tax de 30% (ou prélèvement forfaitaire unique), qui se compose de :

- 12,8% d’impôt sur le revenu,

- 17,2% de prélèvements sociaux.

Retrait sur un PEA détenu depuis moins de 5 ans : quelles exceptions ?

Le PEA est exonéré d’impôts dans les cas suivants :

- Décès du titulaire ;

- Licenciement ou retraite anticipée (valable également pour le conjoint) ;

- Invalidité.

PEA : la fiscalité en cas de retrait après 5 ans

Les sommes investies sur le PEA sont disponibles à tout moment, mais si vous souhaitez profiter pleinement de l'exonération d'impôt sur le revenu des gains du PEA, vous ne devez effectuer aucun retrait durant les cinq années qui suivent l'ouverture du plan.

Après cinq ans, le bénéficiaire est en mesure d'effectuer des retraits partiels sans devoir clôturer le-dit compte. Mais surtout, les gains sont totalement exonérés d’impôt sur le revenu (IR), quel que soit leur montant. En revanche, la part de gains comprise dans le retrait (calculée au prorata) est soumise aux prélèvements sociaux de 17,2%.

Enfin, en cas de perte sur un PEA de plus de 5 ans, la moins-value peut également se déduire des plus-values sur un compte titres, mais seulement à condition que le détenteur du PEA clôture son plan.

La réforme de la loi Pacte prévoit également la possibilité de nouveaux versements au-delà de cinq ans, même après avoir procédé à un retrait.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

La fiscalité du PEA en cas de clôture

Lors de la fermeture d’un PEA, la fiscalité dépend de l’ancienneté du contrat.

Avant 5 ans

Tout rachat sur le PEA lors des cinq premières années de détention entraîne la clôture automatique du plan (sauf cas particuliers).

Les gains nets sont alors soumis :

- au PFU, prélèvement forfaitaire unique, de 30%, composé de 12,8% d’impôts sur le revenu et de 17,2% de prélèvements sociaux

- ou au barème progressif de l’impôt sur le revenu sans abattement + prélèvements sociaux.

Une exonération de l’imposition des plus-values peut s’appliquer dans plusieurs cas :

- Lors de la création ou de la reprise d’entreprise, sous conditions ;

- Lors du décès du titulaire ;

- Une déclaration d’invalidité, une mise à la retraite anticipée (valable également pour le conjoint)

Comment calculer les gains du PEA ?

Il suffit de soustraire de la valeur du PEA, à sa date de rachat, le montant total de tous les versements effectués depuis l’ouverture du plan.

Après 5 ans

Après cinq années de détention, vous êtes exonéré d’IR sur les gains nets. Cependant, vous êtes toujours soumis aux prélèvements sociaux à hauteur de 17,2%.

Si vous investissez dans des entreprises non cotées, les revenus que vous gagnez peuvent être exonérés d’impôt à hauteur de 10% du montant de l’investissement. Au-delà de cette limite, les revenus sont imposés à hauteur de 12,8%.

Bon à savoir

en cas de perte financière, lors de la clôture, vous pouvez la reporter sur vos impôts pendant 10 ans. Attention, le PEA doit impérativement avoir été liquidé dans sa totalité pour en bénéficier.

Plan épargne en actions : quelle est la fiscalité appliquée aux dividendes ?

La fiscalité dépend de ce que vous allez faire des dividendes.

Si vous choisissez de les réinvestir, ils seront exonérés d'impôt sur le revenu, mais toujours soumis aux prélèvements sociaux.

Si vous préférez les récupérer, ils seront soumis aux conditions de fiscalité en vigueur suivant leur date de sortie du plan (avant ou après le cinquième anniversaire).

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

La fiscalité du PEA en cas de décès

Lors du décès du souscripteur, la clôture du PEA est automatique, contrairement à la vente des titres, soumise au bon vouloir des héritiers après transfert sur un compte-titres ordinaire.

En termes de fiscalité, les plus-values sont exonérées de l’impôt sur le revenu. En revanche, elles sont soumises aux prélèvements sociaux, déductibles de l’actif de la succession.

Les titres détenus sur le PEA sont soumis aux droits de mutation à titre gratuit, aussi communément appelés frais de notaire dans le cadre d’une succession.

Le cas du PEA « assurance »

Un PEA classique peut être ouvert auprès d’une banque (on parle de PEA bancaire). Il est plus rarement ouvert (ou transféré) auprès d’un assureur. Le PEA « assurance » prend alors la forme d'un contrat de capitalisation en unités de compte.

Il cumule les avantages du PEA et du contrat de capitalisation. Le PEA assurance est soumis aux mêmes règles de détention et de durée qu’un PEA en banque : les gains sont exonérés d’impôt sur le revenu si le plan est conservé sans retrait pendant au moins 5 ans. En cas de retrait avant 5 ans, l'enveloppe PEA est dite "cassée" et le gain total du plan est imposé (IR + PS ou flat tax).

En revanche, au bout de 6 ans (contrats souscrits entre le 1er janvier 1983 et le 31 décembre 1989) ou 8 ans (contrats souscrits depuis le 1er janvier 1990), l'article 125-0 A du Code général des impôts prévoit les mêmes avantages fiscaux sur les rachats que pour l'assurance-vie, notamment les abattements annuels de 4 600 € et 9 200 € sur les gains.

Enfin, contrairement au PEA « bancaire », le PEA « assurance » peut être converti en rente après 5 ans. La rente viagère issue du PEA dispose, là encore, d'un avantage fiscal : elle est totalement exonérée d'impôt sur le revenu. En revanche, il faudra payer deux fois les prélèvements sociaux (CSG et CRDS) à 17,2% : d’abord à la conversion du capital en rente (sur les gains réalisés), ensuite, chaque année, sur les montants de rente reçus. Il y a toutefois un abattement qui dépend de l’âge auquel le capital est converti en rente.

- Avant 50 ans : abattement de 30% ;

- Entre 50 et 59 ans : 40 % ;

- Entre 60 et 69 ans : 60 % ;

- À partir de 70 ans : 70 %.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Questions fréquentes sur la fiscalité du PEA

Comment payer 0% d'impôts grâce à son PEA ?

Tant que vous ne faites pas de retrait de votre plan, vous ne payez pas d’impôt. Pour bénéficier de l’exonération d’impôt sur le revenu sur les gains lors d’un retrait, il faut conserver le plan pendant au moins 5 ans. Attention, des prélèvements sociaux s’appliqueront, même après cinq ans de détention.

Quelle est la fiscalité d'un PEA ?

La fiscalité du plan d'épargne en actions (PEA) dépend de la durée de détention. Si vous gardez votre PEA pendant plus de 5 ans, vous pouvez bénéficier d’une exonération d’impôt sur les gains réalisés (plus-values). Toutefois, vous devrez toujours payer les prélèvements sociaux sur ces gains, qui s’élèvent à 17,2%.

Les retraits d'un PEA après 5 ans sont-ils imposables ?

Dans le cas d’un retrait ou d’un rachat effectué après 5 ans de détention du PEA, les gains ne sont pas soumis à l’impôt sur le revenu. En revanche, des prélèvements sociaux de 17,2% s’appliqueront.

Comment sont imposés les gains d'un PEA ?

Les gains réalisés sur un PEA sont soumis à une fiscalité différente selon la durée de détention du plan. Avant 5 ans, les gains nets sont soumis au prélèvement forfaitaire unique (PFU) de 30% (12,8% pour l’impôt sur le revenu et 17,2% de prélèvements sociaux). La fiscalité devient plus intéressante après 5 ans.

Quels sont les risques liés au PEA ?

Le PEA présente un risque de perte en capital, car il est investi en actions dont la valeur peut varier à la hausse comme à la baisse. Il est donc recommandé pour les investisseurs ayant un horizon de placement à moyen ou long terme.