Cette page vous guide pour comprendre son fonctionnement, ses avantages, ses limites et vous aider à prendre la meilleure décision pour votre avenir financier.

- Le PERIN est accessible à tous majeurs, quel que soit le statut professionnel, et permet de se constituer un complément de retraite.

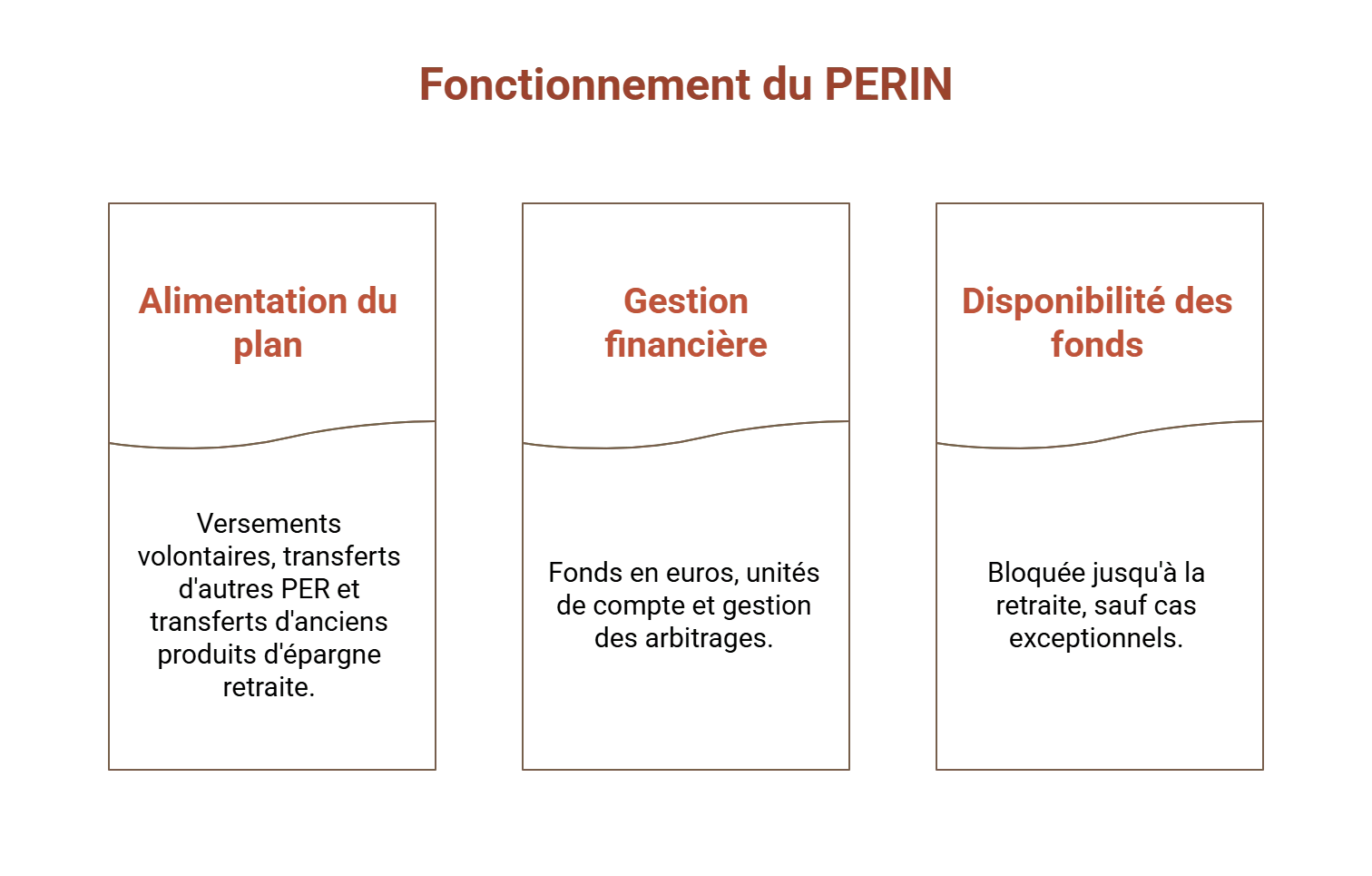

- Les versements peuvent être volontaires, ponctuels ou réguliers, et il est possible d’y transférer d’autres PER ou anciens produits d’épargne retraite.

- La gestion peut être libre, pilotée à horizon retraite ou confiée à des experts, avec une large gamme de supports financiers.

- À l’échéance, l’épargne peut être récupérée en capital, en rente viagère ou sous forme mixte, avec des cas de déblocage anticipé en situation exceptionnelle.

- Le PERIN offre une carotte fiscale pendant la vie active, rattrapée à la sortie selon le type de versements effectués.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Qu’est-ce que le plan d’épargne retraite individuel (PERIN) ?

Le plan d’épargne retraite individuel est un dispositif qui permet de se constituer un complément de retraite, tout en bénéficiant d’avantages fiscaux pendant sa vie active. Il est venu remplacer le PERP et le contrat Madelin, deux anciens dispositifs d’épargne retraite, à l’occasion de la réforme initiée par la loi PACTE de 2019.

Le PERIN est la forme “individuelle” du plan d’épargne retraite (PER), par opposition aux PER d’entreprise (PERE), le PER collectif (PERECOL) et le PER obligatoire (PERO). Alors que ces derniers sont accessibles aux salariés via leur société, le PERIN est ouvert à tout majeur, quel que soit son statut professionnel : sans activité, indépendant, retraité, salarié...

Différents compartiments du plan d’épargne retraite et leur rôle

Le PER a été créé pour uniformiser l’offre d’épargne retraite et ainsi simplifier la vie des épargnants qui, jusqu’à lors, pouvaient multiplier les contrats selon leur carrière. Chaque produit avait ses propres caractéristiques (fiscalité, modes de sortie, déblocages anticipés...), et les droits acquis n’étaient pas transférables.

Pour répondre à ces problématiques, tous les PER, individuels comme collectifs ou obligatoires, sont composés de 3 compartiments qui permettent de recevoir des alimentations différentes :

- Les versements volontaires.

- L’épargne salariale, c’est-à-dire l’intéressement, la participation, l’équivalent compte-épargne-temps... Ces sommes sont placées dans le cadre d’un PERECOL ou PERO.

- Les versements obligatoires, qu’ils proviennent du salarié ou de l’employeur (abondements). Ces cotisations sont mises en place dans le cadre d’un PER obligatoire.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Comment fonctionne le PERIN ?

Le PERIN repose sur une organisation claire et flexible, permettant à chaque épargnant de gérer son épargne retraite selon son profil et ses besoins.

Comment alimenter son plan d'épargne retraite individuel

Comme nous l’avons vu plus haut, tous les plans d’épargne retraite peuvent héberger 3 genres d’apports. Le PER individuel étant ouvert par un particulier ou indépendant, hors cadre d’entreprise, il peut donc recevoir :

- des versements volontaires du titulaire, soient ponctuels, soit programmés. Selon les contrats, il est en effet possible de mettre en place des virements récurrents, en choisissant parmi une périodicité mensuelle, trimestrielle, semestrielle ou annuelle. Un montant minimum peut être demandé, dès 50 €.

- par transfert en provenance d’autres PER, des versements volontaires, obligatoires et de l’épargne salariale.

- Par transfert en provenance d’anciens produits d’épargne retraite (PERCO, PERP, Madelin, Préfon, Corem, CRH, article 83), les droits acquis sur ces différents placements.

La gestion financière

Le plan d’épargne retraite individuel permet de faire fructifier son argent en le plaçant sur différents supports : fonds en euros, unités de compte (actions, obligations, ETF, OPVCM, SCPI, OPCI, private equity, etc.). Le nombre accessible et la variété dépend du distributeur.

Pour la gestion des arbitrages, c’est-à-dire les mouvements d’argent sur et entre les différents supports, le titulaire choisit entre :

- La gestion libre : l’épargnant choisit lui-même les fonds sur lesquels il souhaite investir. C’est lui qui réalise les différents arbitrages et qui choisit la répartition de son allocation.

- La gestion pilotée à horizon retraite. Il s’agit d’une gestion entièrement déléguée, qui réduit les risques à mesure que l’investisseur s’approche du dénouement de son plan. Trois profils sont disponibles : prudent, équilibré, et dynamique. Le profil équilibré à horizon retraite est d’ailleurs la gestion par défaut du PER.

- La gestion sous mandat (ou pilotée), également confiée à des experts, mais cette fois, les courtiers et assureurs sont libres de proposer leurs propres profils personnalisés.

La disponibilité des fonds

La règle générale veut que l’épargne constituée sur un PERIN reste bloquée jusqu’au départ en retraite. À ce moment, l’épargnant peut choisir de récupérer son capital :

- En capital, en une ou plusieurs fois, sauf si le plan a été ouvert avec l’option rente viagère définitive.

- En rente viagère, qui garantit un revenu régulier à vie.

- En un mélange des deux, pour moduler ses besoins financiers.

Néanmoins, des déblocages anticipés sont possibles dans des cas exceptionnels :

- achat de la résidence principale (hors cotisations obligatoires),

- invalidité de l’épargnant, de ses enfants ou de son conjoint/partenaire de PACS,

- décès du conjoint ou partenaire,

- expiration des droits aux allocations chômage,

- surendettement, sur décision de la commission compétente,

- cessation d’activité non salariée après liquidation judiciaire.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Quelle est la fiscalité du PERIN en 2026 ?

Fiscalité à l’entrée

L'avantage majeur du PER, y compris individuel, réside dans la déductibilité des versements du revenu imposable, dans la limite de plafonds spécifiques à chaque statut, qui dépendent du plafond annuel de la Sécurité sociale (PASS) :

- Salariés, retraités, autres : déduction jusqu’à 10% des revenus professionnels de l’année précédente, dans la limite de 37 680 € en 2026 (10% de 8 PASS n-1). Au minimum, ces épargnants peuvent au moins déduire jusqu’à 4 710 € (10% d’un PASS n-1).

- Travailleurs non-salariés (TNS) : déduction de 10% du bénéfice imposable + 15% de la part de ce bénéfice compris entre 1 et 8 PASS. Le plafond est fixé à 88 911 € pour 2026 (10% de 8 Pass + 15% de 7 Pass), et le seuil minimal à 4 806 € (10% d’un PASS).

En réduisant leur base taxable, l’impôt sur le revenu peut corrélativement baisser. A noter que réduire son revenu ou bénéfice n’a pas ou que très peu d’impact pour les personnes non ou faiblement imposées. Il est donc possible de renoncer à cette déductibilité à l’entrée.

Fiscalité à la sortie

Au terme du contrat, lors du dénouement, chaque compartiment dispose de sa propre taxation. Celui des versements volontaires, le plus important pour un PERIN, a une spécificité : la fiscalité diffère selon la déduction ou des desdits versements :

- Sortie en capital :

- Si les versements ont été déduits, le capital est imposé au barème de l’impôt sur le revenu, et les plus-values au PFU de 31,4% (12,8% d’impôt + 18,6% de prélèvements sociaux).

- A défaut, seule la plus-value est soumise au PFU ; le capital versé est exonéré.

- Sortie en rente viagère :

- Si les versements ont été déduits, la rente est imposée comme une pension de retraite (impôt sur le revenu après abattement de 10%, plus prélèvements sociaux sur une fraction selon l’âge du bénéficiaire). Il s’agit du régime fiscal de la rente viagère à titre gratuit (RVTG).

- En cas de non-déduction, seule une fraction de la rente est soumise à l’IR et aux prélèvements sociaux selon l’âge au moment de la liquidation (abattement de 40% entre 60 et 69 ans, 30% au-delà de 69 ans). C’est le régime fiscal de la rente viagère à titre onéreux (RVTO).

Ainsi, un rattrapage s’effectue à la fin si l’épargnant a profité d’un avantage pendant sa vie professionnelle.

Pour les autres compartiments, éventuellement remplis par transfert pour un PERIN, la taxation est plus simple :

- L’épargne salariale est taxée comme des virements non déduits.

- Les cotisations obligatoires (dénouement en capital exclu) sont soumises au RVTG.

Optimisations fiscales possibles

Le PER individuel peut donc être un puissant outil d’optimisation fiscale. Voici quelques maximisations possibles :

- Si l’on est fortement imposé, prendre connaissance de son plafond annuel sur son dernier avis d’imposition, et éventuellement programmer des virements afin de ne pas passer à côté de la baisse d’impôt.

- En cas de rentrée d’argent conséquente, utiliser ses éventuels plafonds reportés non utilisés (sur 3 ans maximum), ou utiliser le plafond de son conjoint en le mutualisant.

- Ne pas verser au-delà de son plafond de déduction, pour ne pas être doublement imposé au dénouement.

- Si les versements permettent de réduire son impôt à 0, et que le plafond n’est pas totalement utilisé, ne pas verser plus.

- Renoncer à la déduction si l’on est peu ou pas imposé.

- Placer l’équivalent d’impôt économisé sur une assurance vie ou un autre support plus liquide.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Quels sont les avantages du PERIN par rapport aux anciens contrats ?

- Souplesse accrue. Le PERIN permet des versements libres ou réguliers et propose le choix entre sortie en capital ou en rente. Les anciens placements, comme le PERP ou le Madelin, imposaient souvent un dénouement en rente ou des versements fixes, ce qui limitait la flexibilité.

- Portabilité et transfert simplifiés. Les transferts depuis des anciens produits vers le PERIN permettent de centraliser l’épargne, de réduire les frais et de modifier la stratégie d’investissement selon les besoins actuels.

- Fiscalité avantageuse. La déduction fiscale des versements et la flexibilité de la sortie offrent un avantage par rapport aux anciens contrats, tout en permettant d’optimiser la fiscalité selon le profil de l’épargnant.

- Adaptabilité au profil et à la stratégie patrimoniale. La possibilité de choisir la gestion (pilotée ou libre) et la répartition des investissements permet d’adapter le PERIN aux objectifs et à la tolérance au risque de chacun.

Quels sont les inconvénients et limites du PERIN ?

- Blocage du capital. Les fonds restent bloqués jusqu’à la retraite, sauf exceptions prévues. Cela limite la liquidité immédiate for des projets autres que l’achat de la résidence principale ou un cas de force majeure.

- Frais potentiellement élevés. Certains placements peuvent inclure des frais d’entrée, de gestion ou d’arbitrage importants, qui réduisent le rendement final si l’épargnant ne compare pas attentivement les offres. Aidez-vous d’un comparatif PER si besoin.

- Complexité des transferts. Le transfert d’anciens contrats nécessite de suivre plusieurs étapes administratives et de respecter les conditions pour conserver les atouts fiscaux.

- Impact fiscal à la sortie. Selon l’option pour la déduction des versements du revenu imposable, le rattrapage fiscal opéré à la fin doit être considéré avec attention, notamment si le taux marginal d’imposition reste élevé.

Comment choisir le meilleur PERIN ?

Face à un large éventail d'offres sur le marché, quelques critères objectifs permettent de faire le tri et de choisir le meilleur PERIN.

Critères de sélection pour choisir un plan d’épargne retraite individuel

Avant de souscrire un PERIN, plusieurs éléments déterminants doivent être examinés afin de garantir un contrat performant et adapté à votre stratégie patrimoniale :

- Les frais : privilégiez les placements transparents et compétitifs, sans frais d’entrée ni sur les versements ou arbitrages. Portez une attention particulière aux frais de gestion sur les supports (généralement entre 0,5% et 2% par an), et aux éventuels frais appliqués sur les arrérages.

- Les modes de gestion : choisissez une gestion cohérente avec votre profil. La gestion libre offre une autonomie complète sur les supports, tandis que la gestion pilotée ajuste automatiquement l’allocation selon votre horizon de retraite et votre tolérance au risque.

- Les supports d’investissement : vérifiez la qualité des fonds en euros proposés et la diversité des unités de compte disponibles (ETF, actions, obligations, SCPI, etc.). Certains PER, notamment bancaires, s’affranchissent du fonds euros pour se concentrer sur des stratégies responsables ou thématiques : un point à évaluer selon vos objectifs.

- L’accessibilité et les services : comparez les conditions d’ouverture (souvent entre 300 € et 1 000 €) et les outils mis à disposition : espace client ergonomique, arbitrages en ligne, simulateurs détaillés, accompagnement personnalisé.

- Les avis clients peuvent enfin vous aider à départager deux produits qui vous plaisent.

Un PERIN de qualité se distingue par des frais maîtrisés, une architecture financière souple et diversifiée, et des services facilitant un pilotage efficace dans la durée.

Quels sont les pièges à éviter lors de l’ouverture d’un PERIN ?

- Se laisser séduire par une offre de bienvenue trop alléchante, qui cache un produit peu compétitif (frais élevés, fonds peu performants et peu variés, etc.).

- Ignorer les frais cachés : certains PERIN affichent une belle vitrine mais cumulent des frais de gestion, sur versement et arbitrage pénalisants.

- Choisir un contrat trop limité en termes de supports d’investissement restreints ou de modes de gestion.

- Ne pas anticiper sa situation fiscale, et opter pour un PER alors que l’on n’est pas ou peu imposé.

- Oublier le blocage des fonds : le PERIN n’est pas une épargne de court terme. L’argent reste ainsi immobilisé jusqu’à la retraite, sauf exceptions.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Foire aux questions fréquentes (FAQ) sur le PERIN

C’est quoi le PERIN ?

Le PERIN est un plan d’épargne retraite individuel qui permet de constituer un complément de retraite, avec déduction fiscale des versements et possibilité de sortie en capital ou rente.

Comment écrire PERIN ?

L’abréviation correcte est PERIN, majuscule pour le PER et “in” en minuscules pour “individuel”.

Quelle est la différence entre un PER et un PERIN ?

Le PERIN est un type de plan d’épargne retraite (PER), aux côtés des deux PER d’entreprise, le PER collectif et le PER obligatoire.

Quels sont les avantages et inconvénients de chaque type de PER ?

Le PER individuel offre une grande liberté : choix du contrat, des supports et des versements, avec un avantage fiscal à l’entrée. En revanche, il n’intègre pas d’abondement employeur et les frais peuvent varier fortement selon les distributeurs.

Le PER d’entreprise collectif (PERECOL) permet de bénéficier de l’épargne salariale et souvent d’un abondement, ce qui améliore la performance de l’épargne ; en contrepartie, le choix des supports et des modalités dépend de l’entreprise.

Quant au PER obligatoire, il impose des versements et une sortie principalement en rente, ce qui limite la flexibilité mais offre un cadre d’épargne structurant et mutualisé pour les salariés concernés.