Préparer sa retraite tout en réduisant ses impôts est tout l’intérêt du plan d’épargne retraite (PER). Chaque versement peut réduire votre base imposable et offrir une économie fiscale immédiate. Meilleurtaux Placement vous explique les règles en 2026, les plafonds de déduction et les stratégies pour optimiser vos avantages.

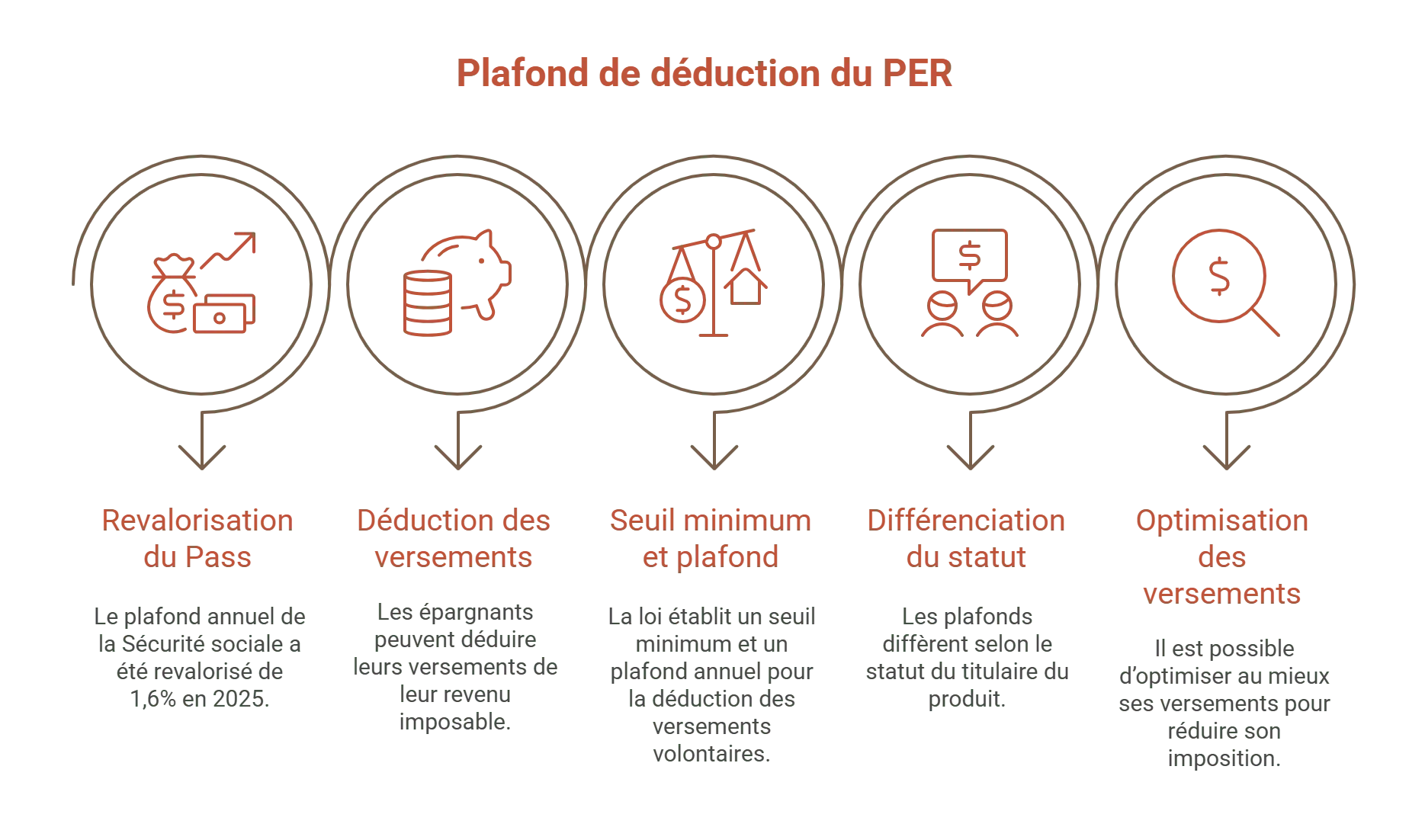

- Les versements volontaires sur un PER peuvent être soustraits du revenu imposable, ce qui peut immédiatement réduire votre impôt à payer, selon une limite annuelle appelée plafond de déduction.

- Pour les versements en 2026, le plafond PER maximal s'élève à 37 680 € pour tous (employés, retraités, sans activité), et 88 911 € pour les travailleurs non-salariés (TNS), à déclarer lors de votre déclaration de revenus 2026.

- Le plafond personnalisé se trouve sur votre avis d'imposition à la rubrique « Plafond épargne retraite », et est reporté automatiquement sur 5 ans si vous ne l'utilisez pas entièrement.

- Les couples mariés ou pacsés peuvent mutualiser leurs plafonds respectifs pour maximiser la déduction fiscale du foyer, même si l'un des conjoints dispose de revenus limités.

- Une stratégie d'optimisation efficace combine le timing des versements, la planification multi-années et l'utilisation complète des reports, particulièrement pour les contribuables dans les tranches marginales les plus élevées.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Qu’est-ce que le plafond de déduction sur le plan d’épargne retraite (PER) ?

Le plan d’épargne retraite (PER), qu’il soit individuel ou d’entreprise (collectif ou obligatoire), permet de déduire ses versements du revenu imposable dans la limite d’un plafond annuel.

Ce plafond détermine le montant maximal ouvrant droit à l’avantage fiscal : il permet de réduire ses impôts tout en constituant une épargne pour la retraite.

Important :

Pour clarifier les termes, les montants que vous versez en 2026 seront déclarés lors de votre déclaration de revenus d’avril 2027.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Impact des versements sur l'impôt sur le revenu

Chaque versement réduit ainsi directement votre revenu imposable. Ce fonctionnement du PER peut vous offrir une économie d'impôt immédiate, proportionnelle à votre tranche marginale d'imposition.

Très simplement, pour illustration, un versement de 10 000 € peut ainsi générer une économie d'impôt de :

- 4 500 € pour un contribuable à TMI 45%.

- 3 000 € pour un contribuable à TMI 30%.

- 1 100 € pour un contribuable à TMI 11%.

Cette réduction s'applique sur votre déclaration de revenus 2027 (pour les versements 2026). Plus votre tranche d'imposition est élevée, plus l'avantage est important.

Attention :

Tout contribuable ne peut pas réaliser un versement de 10 000 € entièrement déductible. Tout dépend de son plafond personnel (voir plus bas).

Comment est calculé le plafond PER en 2026 ?

Le calcul du plafond PER en 2026 dépend essentiellement de votre statut professionnel. Le législateur a volontairement mis en place des règles différenciées pour les travailleurs non-salariés et le reste des épargnants, les premiers bénéficiant de plafonds plus importants.

| Statut | Montant déductible | Maximum | Minimum | Plafonds déclaration revenu 2026 |

| Salarié, retraité, sans activité, autre | 10% du revenu net imposable | 10% de 8 PASS N-1 | 10% du PASS N-1 | Entre 4 710 et 37 680 € |

| Travailleur non-salarié (TNS) | 10% du bénéfice + 15% de la part du bénéfice comprise entre 1 et 8 PASS | 10% de 8 PASS + 15% de 7 PASS | 10% du PASS | Entre 4 806 et 88 911 € |

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Bon à savoir : le PASS 2026

Le plafond annuel de la sécurité sociale (PASS) est de 48 060 € en 2026. Il sert de référence pour calculer certains droits et plafonds, comme ceux du PER ou des cotisations sociales. Pour information, il était de 47 100 € en 2025.

Où trouver et connaître son plafond d’épargne retraite ?

Votre plafond personnalisé figure chaque année sur votre avis d'imposition à la rubrique intitulée « Plafond épargne retraite ». Ce montant vous est communiqué automatiquement par le fisc en fonction de vos déclarations antérieures et de votre statut professionnel.

Si vous n'avez pas reçu d'avis, vous pouvez accéder à cette information directement sur votre espace en ligne sur impots.gouv.fr.

Il est important de vérifier ce plafond chaque année, car il peut varier d'une année à l'autre selon l'évolution de vos revenus ou de votre situation professionnelle. Une augmentation de salaire augmentera votre plafond, tandis qu'une baisse le diminuera. De plus, si vous changez de statut professionnel (passage de salarié à indépendant, par exemple), les règles de calcul s'en trouveront modifiées, impactant votre plafond.

Peut-on reporter ou mutualiser son plafond PER ?

L’un des grands avantages du PER est sa flexibilité, aussi bien dans le temps qu’au sein du couple. Si vous ne pouvez pas utiliser entièrement votre plafond de déduction une année donnée, pas d’inquiétude : vos droits ne sont pas perdus. Le système permet en effet de reporter ou de mutualiser vos plafonds, afin d’optimiser vos versements et votre avantage fiscal.

Le report sur cinq ans

Depuis le budget 2026, tout montant non utilisé de votre plafond PER se reporte automatiquement sur cinq ans, contre trois ans auparavant. Cela offre désormais une fenêtre de six ans pour utiliser l’intégralité de votre droit à déduction (année en cours + cinq années de report).

Par exemple, si votre plafond 2025 était de 10 000 € et que vous ne versez que 6 000 €, les 4 000 € non utilisés se reporteront sur les années suivantes. Si votre plafond 2026 est de 10 500 €, vous pourrez ainsi verser jusqu’à 14 500 €, sans perdre vos droits antérieurs. Ce mécanisme permet de mieux lisser les versements et de concentrer l’effort d’épargne sur les années où la fiscalité est plus lourde (hausse de revenus, prime exceptionnelle, reprise d’activité).

La mutualisation entre conjoints

Les couples mariés ou pacsés peuvent cumuler leurs plafonds PER. Dès lors, même si l’un des conjoints a peu ou pas de revenus, l’autre peut utiliser les deux plafonds pour maximiser les versements et l’économie d’impôt. Par exemple, si vous avez 12 000 € de plafond et votre conjoint le minimum, soit 4 710 €, vous pourrez verser 16 710 € au total tout en profitant de la déduction complète.

Les sommes versées sur le PER sont-elles imposables ?

La fiscalité PER repose sur un différé de la taxation. Durant la phase d'épargne, vos versements volontaires sont soustraits de votre revenu imposable, dans une certaine limite, ce qui signifie qu'ils ne sont pas taxés immédiatement. En revanche, à la liquidation du PER, un rattrapage fiscal s'effectue, puisque vous avez bénéficié d’une carotte pendant votre vie active.

Concrètement, les sommes versées sont alors soumises au barème de l’impôt sur le revenu, et les gains au prélèvement forfaitaire unique de 31,4%. Les rentes, elles, sont taxées comme une pension de retraite.

En revanche, si vous n’avez pas opté pour la déductibilité, la taxation est plus légère à la sortie.

En pratique, l’économie d’impôt obtenue pendant la vie active compense largement l’imposition différée — d’autant plus que le taux marginal d’imposition (TMI) diminue souvent à la retraite. Les sommes ainsi économisées peuvent par ailleurs être investies sur d’autres supports, comme une assurance-vie, pour renforcer votre stratégie patrimoniale à long terme.

A noter que, si le dénouement courant du PER est la fin de carrière, ce n’est toutefois pas obligatoire. En effet, un retraité peut tout à fait garder son plan ouvert et continuer à faire fructifier son capital en effectuant des versements PER après retraite.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Quelques conseils sur les montants à verser pour optimiser la déduction fiscale

L'optimisation fiscale via le PER repose sur une stratégie pensée et adaptée à votre situation particulière. Plusieurs leviers peuvent être mobilisés pour maximiser votre économie d'impôt.

Stratégie du timing et de la planification multi-années

La première règle d'or consiste à verser au plafond dans les moments où votre TMI est le plus élevé. Si vous avez connaissance à l'avance d'une année particulièrement lucrative, privilégiez un versement important cette année-là, plutôt que des versements réguliers et modestes.

Concrètement, un indépendant dont le bénéfice professionnel a explosé en 2026 aurait intérêt à souscrire un PER et à verser son plafond maximum en 2026, plutôt que d'attendre une année creuse. L'économie d'impôt générée sera bien supérieure.

De plus, exploitez le système de report sur 5 ans. Si vous anticipez une baisse temporaire de revenus (sabbatique, congé sans solde, changement professionnel), vous pouvez constituer une réserve de plafonds non utilisés les années précédentes et les déployer lorsque vos revenus remonteront.

Cumul avec les autres dispositifs de retraite

Le PER n'est pas le seul dispositif permettant de réduire sa base imposable. Les contributions aux régimes obligatoires de retraite ou les cotisations à l'assurance-vieillesse des professions libérales offrent également des déductions. Étudiez l'articulation de tous ces dispositifs pour maximiser votre déduction totale.

Comment déclarer les versements PER sur ma déclaration d'impôts ?

Pour bénéficier de la déduction fiscale, vous devez obligatoirement conserver l'attestation de versement délivrée par votre assureur ou votre banque gestionnaire du PER. Cette pièce justificative doit être jointe à votre déclaration de revenus dans les cases appropriées selon votre statut : cases 6NS à 6OU pour les différentes situations (salarié, indépendant, etc.).

Chaque année, votre gestionnaire vous adresse un relevé annuel détaillant l'ensemble de vos opérations et versements effectués, indispensable pour remplir correctement votre déclaration. En cas de contrôle, ces documents constituent les pièces essentielles pour valider vos déductions. Toute erreur ou omission pourrait compromettre votre avantage fiscal, il est donc crucial de déclarer vos versements avec exactitude.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

FAQ : questions courantes sur le plafond PER

Quel plafond pour le PER ?

Le plafond de déduction PER est un montant personnel déterminé en fonction de votre statut professionnel et de vos revenus. Il représente le maximum que vous pouvez verser chaque année tout en bénéficiant d'une déduction fiscale. Ce plafond vous est communiqué chaque année sur votre avis d'imposition.

Quel est le plafond du PER pour 2026?

En 2026, le plafond PER varie selon votre statut. Les salariés, retraités, etc., peuvent déduire entre 4 710 € et 37 680 € selon leurs revenus. Les travailleurs non-salariés bénéficient d'un plafond s'échelonnant entre 4 806 € et 88 911 € annuels. Ces montants sont recalculés chaque année en fonction du PASS (plafond annuel de la Sécurité sociale), fixé à 48 060 € pour 2026.

Quelle rente PER avec 100 000 euros ?

La rente PER dépend du capital constitué et de l'âge au moment de la conversion. Une rente générée à partir de 100 000 € d'épargne varie fortement selon le taux de conversion retenu par l'assureur, lui-même fonction de l'espérance de vie à l'âge de liquidation. À titre indicatif, une rente annuelle se situerait généralement entre 3 500 € et 5 500 € selon ces paramètres. Pour une projection précise, consultez votre gestionnaire PER qui pourra effectuer une simulation basée sur votre âge et vos conditions spécifiques.

Quel est le plafond de déduction fiscale pour un PER ?

Le plafond de déduction fiscale est un montant annuel défini par la loi selon votre profil. Pour les salariés, c'est 10% du revenu net imposable, compris entre 4 710 € et 37 680 € en 2026. Pour les TNS, c'est 10% du bénéfice plus 15% de la tranche entre 1 et 8 PASS, plafonné à 88 911 €. Ce plafond peut être reporté sur 5 ans et mutualisé entre conjoints mariés ou pacsés.