200 € offerts sous conditions pour l’ouverture d’une assurance vie Meilleurtaux Allocation Vie.En savoir plus

200 € offerts sous conditions pour une assurance vie Meilleurtaux Allocation Vie. En savoir plus

Le livret d’épargne est une des solutions les plus accessibles pour placer votre argent. Un large choix de livrets est à votre disposition en fonction de vos objectifs ou de votre profil d’épargnant. Voici toutes les informations à connaître pour choisir le produit le plus adapté.

Sommaire

L'essentiel à retenir

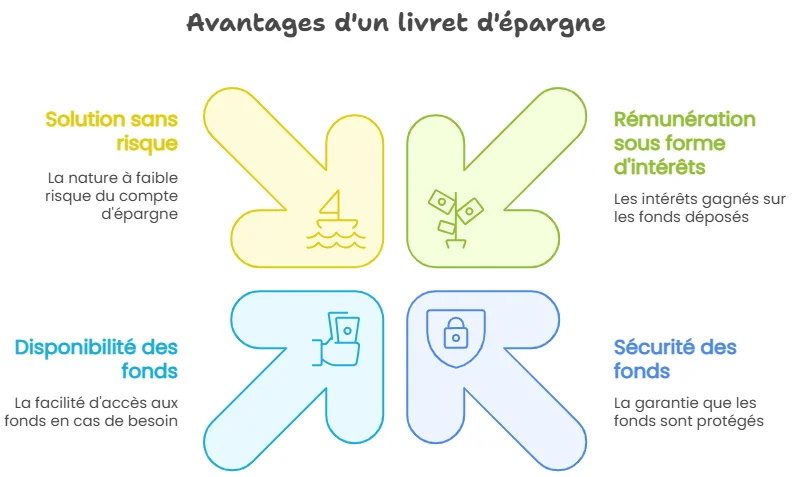

Un livret d’épargne est un produit bancaire permettant de placer de l’argent tout en offrant une rémunération sous forme d’intérêts. Ce type de compte est conçu pour sécuriser les fonds déposés tout en permettant leur disponibilité, en fonction des conditions fixées par l’établissement ou par l’État. L'objectif principal est de favoriser l'épargne des particuliers en leur offrant une solution simple et sans risque, tout en générant un rendement.

Il existe deux grandes catégories : les produits d’épargne réglementés et les produits bancaires.

Les livrets d’épargne réglementés. Ils sont soumis à des règles fixées par l'État, tant sur les taux d'intérêt que sur les conditions d’ouverture ou de retrait. Parmi les plus connus, on trouve le Livret A, le Livret de Développement Durable et Solidaire (LDDS) ou encore le Livret d’Épargne Populaire (LEP). En contrepartie de plafonds peu élevés, les profits tirés sont exonérés d’imposition et de prélèvements sociaux, ce qui les rend attractifs pour une épargne de court terme ou une épargne de secours.

Les livrets bancaires. Contrairement aux précédents, ils ne sont pas soumis aux mêmes contraintes en termes de taux d’intérêt ou de plafonnement des dépôts. Cela leur permet d'offrir techniquement des rendements plus élevés, même si c’est rarement le cas en pratique (hors taux boosté). Les gains sont en revanche soumis au prélèvement forfaitaire unique à hauteur de 30%. Bien souvent, ils sont utilisés par les épargnants lorsque leur épargne réglementée a atteint son plafond et qu’ils souhaitent continuer d’épargner de façon sécurisée.

Un livret d’épargne permet de déposer de l'argent sur un compte et de percevoir des intérêts. L'épargnant peut retirer ses fonds à tout moment. Le principal avantage de ce produit est la sécurité des fonds et la liquidité, tout en bénéficiant d'un rendement faible mais garanti.

À noter que pour ouvrir un livret A, l’épargnant doit verser au minimum 10 euros et que le calcul se base le taux du livret en mai 2025, à 2,4% net.

| Durée | Épargne versée | Intérêts générés | Capital total avec intérêts |

|---|---|---|---|

| 1 an | 610 € | 6,89 € | 616,89 € |

| 3 ans | 1 810 € | 65,23 € | 1 875,23 € |

| 5 ans | 3 010 € | 185,41 € | 3 195,41 € |

| 10 ans | 6 010 € | 776,74 € | 6 786,74 € |

Chaque année, les intérêts capitalisent et génèrent à leur tour des intérêts.

Les rémunérations de cette épargne (comme le Livret A ou le LEP) sont fixées par l'État et révisées périodiquement. Pour les livrets bancaires, chaque acteur fixe ses propres taux d’intérêt, qui peuvent varier d’une institution à l’autre.

Les intérêts des livrets réglementés sont exonérés d'imposition sur le revenu et de prélèvements sociaux. En revanche, pour leurs homologues bancaires, les intérêts sont soumis à l'impôt sur le revenu (12,8%) et aux prélèvements sociaux (17,2%).

Ces produits sont réglementés par l’État. C’est donc lui, en fonction de la moyenne sur six mois du taux d’inflation et du taux interbancaire à court terme (€STR), avec un arrondi au dixième de point le plus proche. Un taux plancher de 0,5% est également garanti, ce qui signifie que le taux du Livret A ne peut jamais descendre en dessous de ce seuil, quelle que soit la conjoncture. Ils sont réévalués tous les 6 mois (au 1er février et au 1er août de chaque année).

Les taux présentés ici sont ceux en vigueur en mai 2025.

Le livret A est un produit réglementé, accessible dès 16 ans, avec un dépôt minimum de 10 € (1,50 € à la Banque Postale). Son taux d’intérêt est de 2,4%, son plafond est de 22 950 € et ses gains sont exonérés de toute taxation. Un seul Livret A peut être détenu par personne.

Le livret de développement durable et solidaire finance des projets écologiques et sociaux. Il est limité à un par personne ou deux par ménage, avec un taux d’intérêt de 2,4% (basé sur le taux du Livret A). Le plafond est de 12 000 €, et les gains sont non imposables. Il est possible d’utiliser les fonds pour faire des dons à des entreprises sociales.

Le LEP (livret d’épargne populaire) est réservé aux personnes ayant des revenus modestes. Il est accessible selon des plafonds de revenu fiscal de référence, avec un taux de 3,5%. Le dépôt minimum est de 30 € à l’ouverture, et le plafond est de 10 000 €. Il est accessible aux Français majeurs dont le revenu fiscal de référence ne dépasse pas un certain plafond. Celui-ci dépend du nombre de personnes dans le foyer. Il est possible d’avoir un seul LEP par personne ou deux par ménage fiscal.

Le livret jeune se destine aux 12-25 ans, et peut être cumulé avec d’autres livrets. Le montant minimum à verser est de 10 €, et le plafond est de 1 600 €. Le taux d’intérêt est d’au moins 2,4% (basé sur le Livret A), et les gains sont exonérés d’imposition. Les retraits sont soumis à des règles d’âge.

Le livret bancaire fait partie des produits financiers non réglementés. Chaque banque décide des conditions applicables au livret.

Les banques décident notamment du taux d’intérêt applicable. Il est souvent compris entre 0,2% et 1,5%. Certains super livrets peuvent rapporter jusqu’à 6% sur une durée limitée (quelques mois, par exemple). Ces produits disposent souvent d’une rentabilité inférieure aux livrets réglementés. Ils restent intéressants pour placer son argent lorsque vous disposez déjà d’un mix de livrets réglementés.

Il est accessible à tout le monde. Les dépôts effectués sont libres et sans plafonds. Les fonds sont toujours disponibles.

Les gains sont soumis au prélèvement forfaitaire unique (30%).

À titre d’exemple, le livret meilleurtaux entre dans cette catégorie. Le taux annuel brut est de 2,20%, il est accessible dès 10 € avec un capital garanti et toujours disponible.

Pour bien choisir votre produit, vous devez prendre en compte les éléments suivants :

Pour vous aider, voici un tableau récapitulatif des différents livrets d’épargne.

| Type de livret | Taux d’intérêt | Plafond de dépôt | Minimum de versement | Imposition |

|---|---|---|---|---|

| Livret A | 2,4% | 22 950 € | 10 € | Exonéré |

| LDDS | 2,4% | 12 000 € | 15 € | Exonéré |

| LEP | 3,5% | 10 000 € | 30 € | Exonéré |

| Livret jeune | 2,4% ou plus | 1 600 € | 10 € | Exonéré |

| Livret d’épargne bancaire | Conditions fixées par la banque | Conditions fixées par la banque | Conditions fixées par la banque | Impôt sur le revenu et prélèvements sociaux |

Les taux indiqués sont à jour en juin 2025.

Imaginons un majeur de 23 ans qui reçoit 50 000 euros par succession. Voici comment il pourrait optimiser cette somme en utilisant les livrets d'épargne réglementés :

En supposant qu'il soit éligible au LEP, il pourrait ainsi placer jusqu'à 46 550 euros sur des produits réglementés défiscalisés.

Le solde restant de 3 450 euros pourrait être placé sur un livret bancaire non réglementé ou envisagé pour d'autres types d'investissements offrant un meilleur rendement, en fonction de ses objectifs financiers et de son appétence au risque (assurance vie, PER).

Il possède de nombreux atouts.

Le premier inconvénient est son rendement. En contrepartie de la forte sécurité, il rapporte peu. Si vous cherchez une meilleure rentabilité, il est préférable de se tourner vers d’autres types d’investissement comme :

Ensuite, il est limité. Chaque livret réglementé dispose d’un plafond de versement, certains étant très bas.

Enfin, il n’est pas possible de transférer un livret d’un établissement à un autre. Il faudra clore le livret pour en ouvrir un nouveau ensuite.

On distingue deux grandes catégories de livrets d’épargne. Les premiers sont réglementés, encadrés par l’État. Ils regroupent le Livret A, le Livret de Développement Durable et Solidaire, le Livret d’Épargne Populaire (LEP) et le Livret Jeune. Ces produits offrent une fiscalité avantageuse et des taux d’intérêt fixés par l’État. De l’autre côté, on retrouve les livrets bancaires non réglementés. Ceux-ci sont proposés directement par les banques, qui fixent librement leurs conditions : taux, plafonds, durée… Ils peuvent parfois proposer une meilleure rémunération à court terme, mais sont soumis à l’impôt.

Il n’y a pas d’interdiction à placer plus de 3 000 € sur un Livret A, mais certains experts estiment que cela n’est pas toujours judicieux. Le taux d’intérêt est relativement faible (2,4% en mai 2025), ce qui limite les gains à long terme. Une fois que vous avez constitué une épargne de précaution suffisante, autour de 2 000 à 3 000 €, il est souvent plus intéressant de placer le reste de votre argent sur des supports mieux rémunérés comme l’assurance-vie, les plans d’épargne en actions ou même l’investissement immobilier. Dépasser ce seuil sur un Livret A revient à immobiliser une partie de votre épargne sur un support sûr mais peu rentable.

Tout dépend de votre profil. Si vous avez des revenus modestes, le Livret d’Épargne Populaire est clairement le plus intéressant, avec un taux à 3,5%, une exonération d’impôts, et une sécurité maximale. Pour une épargne de précaution classique, le Livret A reste un choix sûr et simple à gérer. En revanche, si vous avez déjà atteint les plafonds des livrets réglementés, il peut être pertinent de vous tourner vers un autre produit.

Le Livret A à 6% n’existe pas aujourd’hui. Ce taux a bel et bien existé par le passé, notamment dans les années 1980, où l’inflation avait poussé les autorités à fixer des niveaux de rémunération bien plus élevés qu’aujourd’hui. Si vous entendez parler d’un Livret A à 6% en 2025, il s’agit soit d’un souvenir historique, soit d'une arnaque (aucun livret ne propose ce taux d’intérêt), ou encore d’une information erronée qui circule sur les réseaux sociaux. Le taux officiel du Livret A est de 2,4% (en mai 2025).

Vos investissements dans votre poche

Avec l'app Meilleurtaux Placement, investissez et gérez votre épargne à un seul endroit.