En Bourse, les années se suivent et ne se ressemblent pas. Après une année noire en 2022, la Bourse a fait un bon début d’année 2023. Mais ce puissant rebond va-t-il durer dans les mois à venir ou peut-on s’attendre à une nouvelle vague de baisse ? Les menaces étant encore nombreuses (inflation, risque de récession, guerre en Ukraine et hausse des taux des banques centrales), la prudence est le maître-mot après l’euphorie de ce début d’année. Pour se protéger face à la volatilité du marché actions, les investisseurs peuvent se tourner vers un produit qui permet d’investir en actions avec une protection partielle du capital. Un filet de sécurité bienvenu en cette période complexe.

Une année 2022 noire… mais un début d’année 2023 exceptionnel pour la Bourse

L’année 2022 a été marquée par de nombreux bouleversements (guerre en Ukraine, l’envolée de l’inflation et des taux d’intérêt), ce qui s’est traduit par de mauvaises performances pour le marché des actions qui, sans surprise, s’est fini dans le rouge. La remontée brutale des taux d’intérêt pour contrer l’inflation a eu un impact direct sur le coût des emprunts des banques qui l’ont répercuté sur les crédits octroyés aux particuliers et aux entreprises. Conséquence de cela, moins d’emprunts signifiant moins de consommation et moins d’investissement. D’un autre côté, les obligations devenant plus intéressantes en période de hausse des taux directeurs, tandis qu’investir dans les actions devient plus risqué, ceci entraine une baisse de la valeur des actions.

Début d’année 2023, les marchés ont poursuivi une tendance haussière, certaines actions et certains indices ayant côtoyé leur plus haut historique. Cette tendance haussière fut portée par les valeurs technologiques (l’intelligence artificielle a en effet connu une surperformance vis-à-vis de l’ensemble du marché actions).

A présent, les indices boursiers marquent une pause… une période de stagnation qui peut être suivie d'une forte volatilité avec des mouvements de prix importants à la hausse ou à la baisse. Question timing, il y a donc de quoi être dubitatif suite à ce début d’année exceptionnel. Ainsi, il devient nécessaire de faire davantage preuve de prudence avant d’entamer toute action visant à accroître ses positions ou à en détenir de nouvelles.

Pour limiter le risque lié à la volatilité des marchés, un produit d’épargne permet d’investir en actions avec un risque maitrisé grâce à des barrières de protection garantissant la récupération du capital investi à l’échéance tant que le sous-jacent ne passe pas sous un seuil défini à l’avance (de 30 % à 100 %... selon les produits).

Pour illustrer : en investissant aujourd'hui dans un produit structuré dont le sous-jacent est évalué à 6 000 points avec une marge de sécurité de 50 %, votre capital serait garanti* à l'échéance, à condition que la valeur de l'actif sous-jacent ne descende pas en dessous de 3 000 points (même si ce seuil était momentanément franchi en cours de vie du produit). Cela permet de se lancer tout en maintenant un solide niveau de protection.

Les avantages à investir sur le marché actions via un produit structuré

Battre l’inflation, obtenir du rendement (non garanti) même lorsque les indices boursiers n’en offrent pas, protéger le capital investi à l'échéance limitant de potentielles pertes… le produit structuré est un produit d’épargne aux multiples avantages.

Battre l’inflation et optimiser le couple rendement/risque

Là où les livrets d’épargne réglementée permettent seulement de sécuriser son épargne en contrepartie d’un rendement encore trop insatisfaisant compte tenu de l’inflation, les produits structurés permettent de viser un rendement plus élevé (et supérieur à l’inflation) en contrepartie d’une prise de risque maitrisée (avec une protection partielle ou totale du capital investi).

En effet, comparé à un investissement en Bourse où un investisseur doit se préparer à une perte en capital correspondant à la baisse du cours de l'action, le produit structuré restreint les pertes en raison des barrières de protection préalablement établies.

Limiter l’effet du point d’entrée

Sur un investissement boursier, un investisseur peut être confronté à un mauvais timing menant à une moins-value de 10% voire plus. Et même en cas de rebond des marchés, il faudrait mettre plusieurs mois ou plusieurs semaines à retrouver le niveau d’achat.

Avec certains produits structurés, le coupon servi (4%, 5%, 7%* selon les produits) est "gardé en mémoire", en cas de mauvais timing.

Ainsi, tous les ans, lors de la date de constatation annuelle, si le sous-jacent est au-dessus de son niveau d’origine, alors le produit est remboursé* par anticipation, et surtout, tous les coupons des années précédentes, gardés en mémoire, sont servis. Le rendement est donc fixe et stable, même en cas de baisse limitée de l'indice de référence.

Exemple : vous achetez aujourd’hui un produit structuré dont le sous-jacent est à 6 000 points, avec un filet de protection à 50%. Supposons que, après un an, la valeur du sous-jacent baisse et se situe à 5 000 points. L'année suivante, il grimpe à 5 500 points, pour ensuite franchir à nouveau la barre des 6 000 points la troisième année. Dans ce scénario, votre produit structuré est remboursé* et surtout, les trois coupons vous sont versés. 24 %* sur 3 ans si on prend l’hypothèse d’un coupon à 8 % (contre 0% si vous aviez investi directement en actions). La performance sur 3 ans sur le produit est donc attractive alors même qu'elle a été nulle sur l'indice. Le temps d'attente a été rémunéré. On a utilisé les actions au service d'un rendement patrimonial de long terme.

Un fonctionnement pas aussi complexe qu’il n’y parait

Chaque produit structuré est unique et tous les paramètres sont connus à l’avance (le sous-jacent, le montant des intérêts, les barrières de protection, les dates de constatation…).

Généralement, les produits structurés ont une durée de vie s'étalant entre 5 et 10 ans et selon le produit, il sera possible d’obtenir un gain en anticipé si ce n’est à l’échéance du produit.

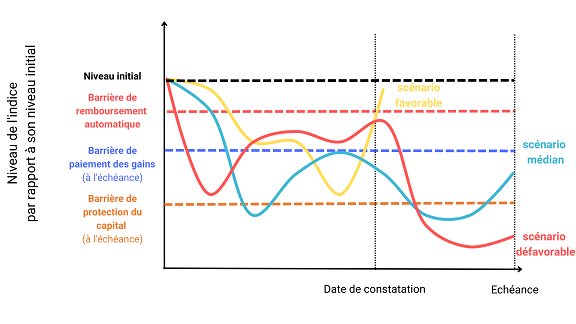

Pour obtenir un gain en anticipé, il faudra que le sous-jacent dépasse, à une des dates de constatation définies dès le départ, un seuil fixé à l’avance. Si le sous-jacent n’atteint pas ce seuil durant les dates de constatation précédant l’échéance, alors le produit continue jusqu’à la prochaine date de constatation (voire jusqu’à son échéance). A l’échéance, la récupération du capital investi et le versement de coupons dépendra d’un ou plusieurs seuils prédéfinis.

Scénario favorable (remboursement anticipé)

Dans un scénario favorable, vous profitez d’un remboursement anticipé du capital investi majoré des gains. Le plus souvent, la barrière de remboursement automatique correspond au niveau initial. Autrement dit, l’indice devra dépasser son niveau initial à une date de constatation pour espérer obtenir un remboursement anticipé du produit. A savoir, certains produits permettent d’obtenir un remboursement anticipé majoré des gains même en cas de légère baisse…

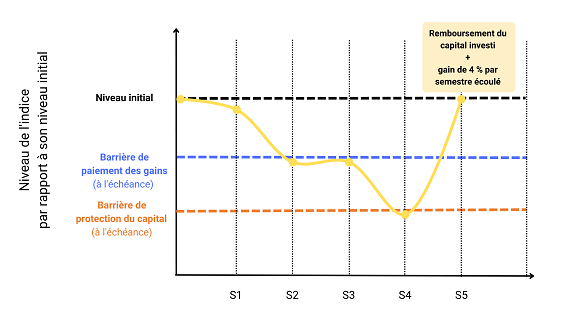

Pour certains produits structurés, les coupons précédant le remboursement anticipé sont gardés en mémoire. Ainsi, lors du remboursement anticipé, tous les coupons des années précédentes sont servis.

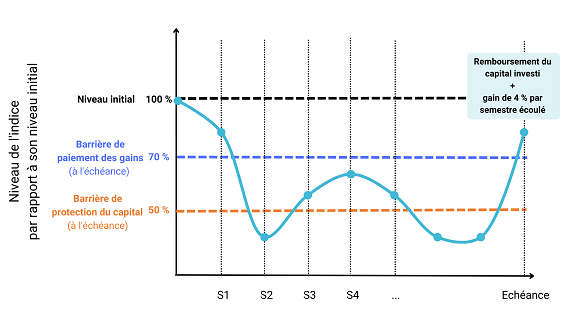

Exemple : pour un produit structuré qui propose un coupon semestriel de 4 %, si vous obtenez un remboursement anticipé au semestre 5 alors même que l’indice était en baisse par rapport au niveau initial du semestre 1 au semestre 5, alors le capital investi est remboursé majoré d’un coupon de 4 % par semestre écoulé (4 % x 5). Ainsi, le gain obtenu à la date de constatation du semestre 5 est de 20 %.

Scénario favorable (remboursement à l’échéance)

Dans un second scénario favorable, votre capital est remboursé à l’échéance si l’indice n’a pas dépassé un certain seuil à la dernière date de constatation (barrière de protection du capital). Mais en plus, ce remboursement du capital est majoré de gains si le niveau de l’indice clôture au-dessus d’un autre seuil également défini à l’avance (barrière de paiement des gains).

Exemple : vous pourriez obtenir le remboursement du capital investi si l’indice clôture à un niveau supérieur à 50 % du niveau initial à l’échéance. Ce remboursement du capital pourrait être majoré de gains si l’indice clôture à un niveau supérieur à 70 % de son niveau initial. En résumé, même en perte, vous gagnez, du moment que celle-ci n’est pas supérieure à 30 % dans ce scénario.

Scénario médian

Dans un scénario médian, votre capital est remboursé à l’échéance si votre indice n’a pas dépassé un certain seuil.

Si on reprend l’exemple précédent : vous récupérez le capital investi si l’indice clôture à un niveau supérieur à 50 % du niveau initial à l’échéance mais inférieur à 70 % du niveau initial.

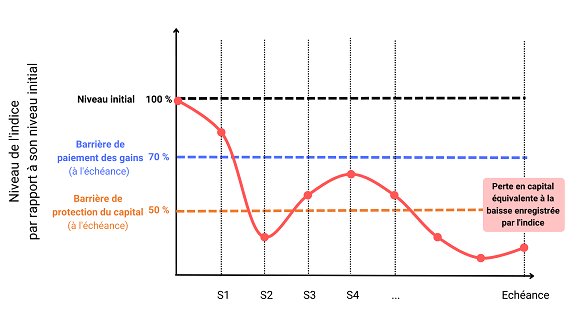

Scénario défavorable

Un scénario défavorable correspond à un marché fortement baissier à l’échéance du produit. Si la baisse enregistrée est supérieure à un seuil qui aura été défini à l’avance, alors la perte en capital est équivalente à cette baisse.

Exemple : si l’indice subi une baisse de 60 % (dépassant ainsi la barrière de protection du capital fixée à 50 % dans notre exemple), alors le capital investi subi cette même baisse.

Une opportunité à saisir très prochainement

Le produit structuré est un bon compromis pour se familiariser avec la Bourse et dans les prochaines semaines, nous en lançons un tout nouveau que vous pourrez loger dans les contrats d’assurance-vie et PER Meilleurtaux Placement.

Idéal pour commencer en douceur avec souvent un ticket minimum faible, un objectif de gain annuel compris entre 4% et 10%* et la possibilité de bénéficier de la fiscalité attractive de l’assurance-vie ou du PER si vous y logez votre produit.

Avec le prochain produit structuré, vous profiterez des caractéristiques suivantes :

- une protection du capital à la sortie,

- un mécanisme de remboursement anticipé,

- un rendement attrayant,

- une barrière de paiement des gains à l’échéance.

Communication non contractuelle à but publicitaire

* Hors prélèvements fiscaux et sociaux et frais de gestion applicables aux contrats d'assurance-vie ou de capitalisation concernés, hors faillite ou défaut de paiement de l'émetteur et de son garant, pour un investissement pendant la période de commercialisation. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice sous-jacent, des taux d'intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque sur le capital, non mesurable à priori.

Les produits structurés présentent un risque de perte en capital. Cet investissement s’adresse à des investisseurs disposant des connaissances et de l’expérience nécessaires pour évaluer les avantages et les risques inhérents au support proposé. Il est recommandé à tout souscripteur intéressé, d’apprécier, au regard des risques encourus et sur la base de son propre jugement ou des recommandations des conseillers qu’il aura estimé utile de consulter, l’adéquation du support à ses besoins et à sa situation patrimoniale et fiscale.