Investir en bourse peut sembler compliqué quand on débute. Pourtant, avec les bons outils, comme le compte-titres ordinaire (CTO), cela devient accessible à tous. Mais comment ça marche exactement ? Quels sont ses avantages et inconvénients ? Quelle fiscalité s’applique ? Et surtout, comment choisir le bon compte-titres pour vos besoins ? On vous explique tout ce que vous devez savoir sur le compte-titres.

L’essentiel à retenir

Le compte-titres ordinaire est un compte bancaire permettant d’acquérir des titres (actions, obligations, OPVCM, ETF...).

Accessible à tous sans condition de revenu, de détention, de majorité ou de résidence fiscale, il s’agit d’un produit très flexible et liquide n’ayant pas de plafond.

Les gains, dividendes, coupons et intérêts issus du CTO sont soumis au prélèvement forfaitaire unique (PFU).

Il se destine aux personnes désirant diversifier leur portefeuille et dynamiser leur épargne.

Le capital n’étant jamais garanti, le CTO est un produit plus ou moins risqué selon les supports sur lesquels on investit.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Sommaire

- Qu'est-ce qu'un compte-titres ordinaire (CTO) et comment fonctionne-t-il ?

- Quels sont les avantages et inconvénients d'un compte-titres ?

- Quelle fiscalité s'applique aux gains réalisés sur un compte-titres ?

- Comment ouvrir un compte-titres et quels critères prendre en compte ?

- Quels sont les risques associés à un compte-titres ?

- Compte-titres ou PEA : lequel choisir selon votre profil ?

- FAQ : réponses aux questions fréquentes sur le compte-titres

Qu'est-ce qu'un compte-titres ordinaire (CTO) et comment fonctionne-t-il ?

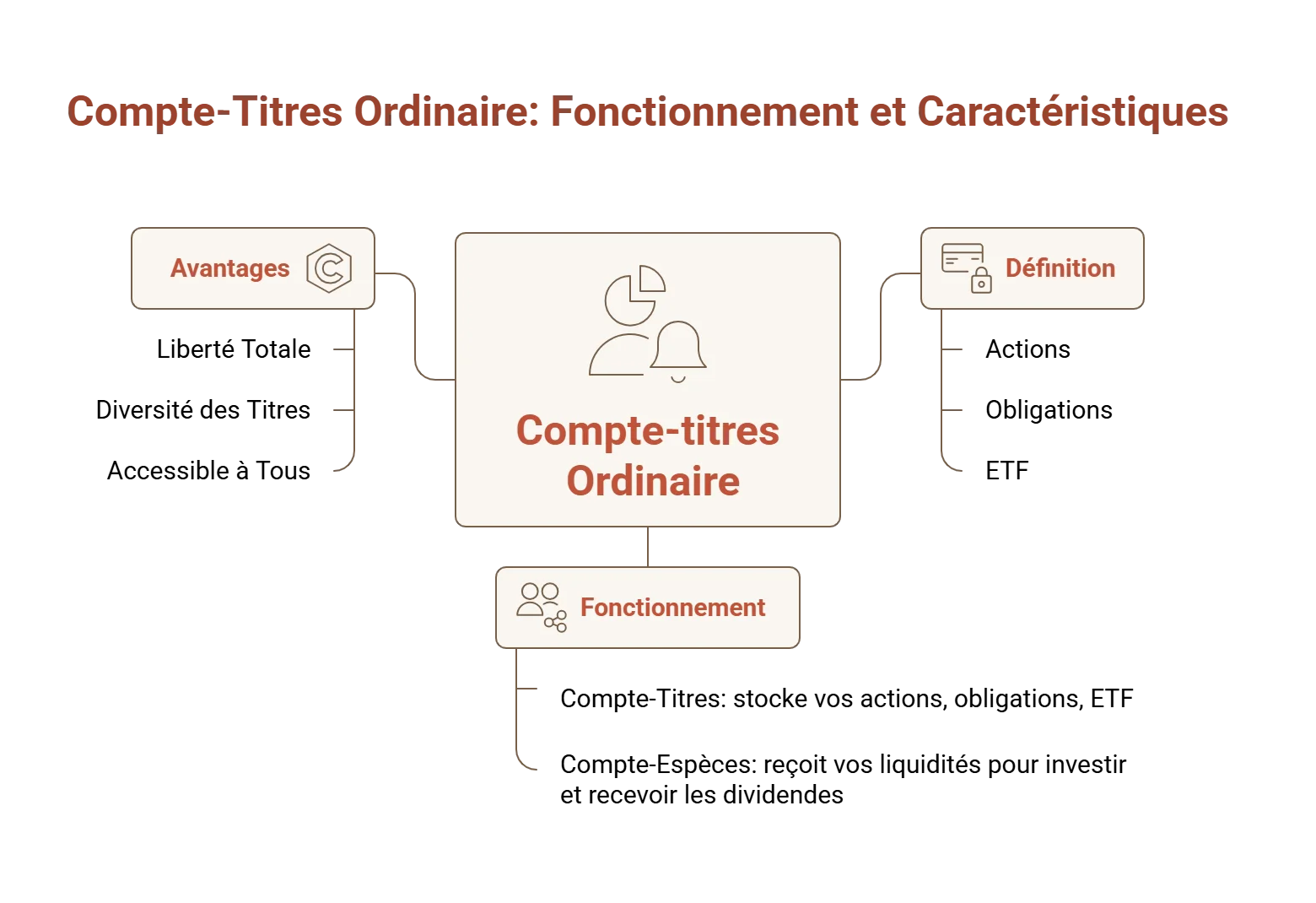

Définition du CTO : un portefeuille pour vos investissements

Un compte-titres ordinaire (CTO) est un compte bancaire un peu spécial : au lieu d’y déposer de l’argent, vous y achetez des titres financiers comme des actions, obligations, ETF, fonds d’investissement (SICAV, FCP) ou des produits dérivés (options, warrants…). Cette diversité en fait un outil très intéressant pour les investisseurs souhaitant diversifier leur portefeuille. Contrairement à un livret d’épargne, le CTO ne garantit pas votre capital : les marchés fluctuent, et vous pouvez gagner ou perdre de l’argent.

Fonctionnement du compte-titres : deux comptes en un

Quand vous ouvrez un CTO, deux comptes sont créés :

- Le compte-titres stocke vos actions, obligations, ETF…

- Le compte-espèces reçoit vos liquidités pour investir et recevoir les dividendes.

Lorsqu’un investisseur achète une action via son CTO, l’argent est prélevé du compte-espèces et la valeur mobilière est ajoutée au compte-titres. Lorsqu’il revend, la somme est créditée sur son compte-espèces.

Exemple :

- Achat de 10 actions Apple à 150 € : 1 500 € sont prélevés sur votre compte-espèces.

- 10 actions sont stockées sur votre compte-titres : 1 500 € d’actions conservées sur votre compte-titres.

- Microsoft verse un dividende de 5 € par action : 50 € sont crédités sur votre compte-espèces.

Qui peut ouvrir un CTO ?

Tout le monde peut ouvrir un compte-titres ordinaire, particuliers, professionnels, à condition de fournir les pièces justificatives demandées par l’établissement financier (banques traditionnelles, courtiers en ligne, banques en ligne). Il s’agit simplement de justifier son identité, et éventuellement son domicile.

Contrairement à d’autres titres financiers, aucun revenu minimum n’est exigé. Vous pouvez l’ouvrir avec 0 € et investir ensuite quand vous le souhaitez. Le CTO est un placement ouvert à tous les profils : débutants ou boursicoteurs expérimentés. Il permet d’investir librement sur un large choix de produits (actions, ETF, obligations, etc.).

Bon à savoir

il est tout à fait possible d’ouvrir un CTO sans y déposer d’argent tout de suite. Vous pouvez l’activer plus tard, lorsque vous serez prêt à investir en bourse. De plus, vous pouvez avoir plusieurs CTO dans différentes banques.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Quels types d’actifs peut-on détenir dans un CTO ?

Le compte-titres ordinaire (CTO) est comme un coffre-fort géant pour vos investissements : il peut contenir presque tous les types d’actifs financiers, bien plus que le PEA ou l’assurance vie. Voici la liste des actifs que vous pouvez y acheter :

- Actions : grandes entreprises, petites sociétés, actions de toutes les bourses.

- Avantage : pas de restriction géographique, contrairement au PEA (limitée à l’Union européenne).

- Obligations : obligations d’Etat, d’entreprises ou à haut rendement.

- Utilité : moins risqué que les actions mais rendement souvent plus faible.

- Fonds d’investissement : ETF (trackers), SICAV/FCP, ETF thématiques, etc.

- Bon à savoir : les ETF sont peu chers et populaires pour diversifier son portefeuille.

- Produits dérivés : warrants, options, turbos, certificats, etc.

- Risque : très volatils, ils sont réservés aux traders avertis et expérimentés.

- Cryptomonnaies : bitcoin, ethereum, solana, etc.

- Risque : très spéculatif, intéressant d’en posséder mais pas en majorité.

- Actifs moins courants : parts de SCI, titres non cotés, matières premières, etc.

Le compte-titres pour optimiser ses investissements

Avec un CTO, vous avez une grande liberté : investir à l’international, explorer différents secteurs, choisir entre actions, obligations ou ETF, et même tenter des stratégies plus complexes. Cette liberté implique aussi plus de risques. D’où l’importance de ne jamais concentrer tous ses placements sur un seul actif. Une bonne diversification géographique, sectorielle et en types de titres reste la meilleure protection face aux fluctuations du marché. Pensez aussi long terme : une baisse ponctuelle ne doit pas vous faire paniquer. Garder le cap, c’est souvent ce qui paie. Et si vous débutez, testez des approches simples avant d’aller vers des stratégies plus avancées.

Quels sont les avantages et inconvénients d'un compte-titres ?

Le compte-titres ordinaire (CTO) est un outil polyvalent pour investir en bourse, mais comme tout placement, il a ses forces et ses faiblesses. Pour vous aider à y voir plus clair, voici un récapitulatif détaillé des avantages et inconvénients du CTO, afin de prendre une décision éclairée :

| Avantages | Inconvénients |

| Liberté totale : aucune restriction sur les produits et pas de limite de versement ou de retrait. | Fiscalité moins avantageuse : les plus-values sont taxées à 30% dès le premier euro gagné (contre 0% après 5 ans sur un PEA). |

| Diversité des titres accessibles : actions internationales, ETF, cryptomonnaies, produits dérivés, etc. | Frais parfois élevés : frais de courtage, droits de garde… à comparer entre acteurs. |

| Accessible à tous : mineurs, entreprises ou non-résidents, tout le monde peut ouvrir un CTO. | Risque de perte en capital : les marchés baissent parfois, et vos investissements peuvent perdre de la valeur. |

| Liquidité immédiate : vous pouvez vendre vos titres et récupérer l’argent en quelques jours. | Gestion fiscale plus complexe : contrairement au PEA où l’imposition intervient seulement en cas de retrait avant 5 ans, le CTO impose de déclarer ses gains et revenus chaque année. |

CTO vs PEA vs assurance-vie : lequel choisir ?

Vous hésitez entre un compte-titres (CTO), un PEA ou une assurance vie pour investir ? Ces trois enveloppes fiscales présentent des caractéristiques bien distinctes en termes de fiscalité, flexibilité et risque. Voici un comparatif clé en main pour vous aider à choisir le support le plus adapté à votre profil d'investisseur et à vos objectifs financiers :

| Critère | CTO | PEA | Assurance vie |

| Plafond | Aucun | 150 000 € (225 000 € avec PEA-PME-ETI). | Aucun |

| Fiscalité | 30% de flat tax (12,8% IR + 17,2% PS) | 0% d’impôt après 5 ans (17,2% PS seulement) | Taux d’IR réduit après 8 ans + abattement annuel de 4 600 € |

| Produits accessibles | Actions, obligations, ETF, produits dérivés, crypto, OPCVM, warrants… | Actions UE + ETF éligibles | Fonds euros + unités de compte (UC) en actions, ETF, SCPI... |

| Liquidité | Immédiate | Clôture si retrait avant 5 ans (sauf cas particuliers) | Immédiate |

| Risque | Varie selon le fonds Capital jamais garanti |

Varie selon le fonds Capital jamais garanti |

Capital garanti avec fonds euros Risque avec les UC |

Le CTO est la solution idéale si vous souhaitez investir sur des valeurs mobilières accessibles hors Europe ou trader fréquemment sur les marchés. Combiner les trois peut être la solution gagnante pour bénéficier des avantages de chaque produit financier. Beaucoup d’investisseurs utilisent les 3 supports pour optimiser leur stratégie :

- Le PEA pour les actions européennes et sa fiscalité avantageuse.

- Le CTO pour les actions US, cryptomonnaies et le trading actif.

- L’assurance-vie pour la sécurité (fonds euro), la diversification (unités de compte) et ses avantages en termes de transmission de patrimoine.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

CTO ou PEA pour débuter en bourse ?

Si vous débutez en Bourse, le PEA peut sembler plus avantageux grâce à sa fiscalité allégée après 5 ans. Mais il est aussi plus restrictif (actions UE uniquement, plafond de versement).

Le CTO, lui, est plus flexible, même avec de petits montants. Il permet d'acheter des actions américaines, des ETF internationaux ou même de tester des cryptomonnaies.

Voici un exemple de stratégie intéressante pour débuter en bourse :

- Commencez avec un CTO sans frais de garde.

- Investissez dans quelques ETF diversifiés.

- Ouvrez un PEA dès que vous voulez optimiser la fiscalité.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Quelle fiscalité s'applique aux gains réalisés sur un compte-titres ?

Quels sont les revenus imposables ?

Un compte-titres peut rapporter de l’argent de plusieurs façons :

- L'épargnant reçoit des dividendes grâce à ses actions.

- Il réalise des plus-values à la revente de ses titres.

- Il perçoit des intérêts, via des obligations (coupons) ou le compte-espèces rémunéré, par exemple.

Les intéressés reçoivent un récapitulatif annuel de leurs opérations afin de faciliter leur déclaration au service des impôts, pendant la campagne d’avril.

Deux options fiscales possibles

Depuis 2018, vous avez le choix entre :

- Le PFU (prélèvement forfaitaire unique) à 30% : 12,8% d’impôt sur le revenu et 17,2% de prélèvements sociaux.

- Le barème progressif de l’impôt sur le revenu : vous pouvez opter pour cette solution si votre tranche marginale d'imposition est inférieure à 30%. Dans ce cas, les plus-values s'ajoutent à vos autres revenus et vous bénéficiez éventuellement d'abattements pour durée de détention (pour les titres acquis avant 2018).

Abattements possibles pour les titres anciens

Si vous détenez des actions achetées avant 2018, vous pouvez bénéficier d'abattements pour durée de détention :

- 50% de réduction sur la plus-value si vous avez gardé le titre entre 2 et 8 ans.

- 65% au-delà de 8 ans.

Ces abattements ne s'appliquent que si vous optez pour le barème progressif, une raison supplémentaire de bien étudier les deux options.

Comment ouvrir un compte-titres et quels critères prendre en compte ?

Les démarches pour ouvrir un CTO

Ouvrir un compte titre est très simple, et peut se faire auprès d’un établissement traditionnel, une banque en ligne ou encore un courtier ou broker en ligne. Les étapes sont les suivantes :

- Choisir l’acteur qui vous plaît.

- Remplir le formulaire en ligne : il vous faudra généralement fournir une pièce d'identité, un justificatif de domicile et un RIB.

- Effectuer un premier versement : le montant minimum varie (parfois 100€, parfois rien).

- Commencer à investir : une fois le compte ouvert et approvisionné, vous pouvez passer vos premiers ordres.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

Les critères de choix à évaluer

Pour trouver le CTO qui vous correspond, voici les points à vérifier :

Les frais associés à un compte-titre

Il s’agit d’un point très important, car contrairement au PEA, ils ne sont pas plafonnés par la loi. Selon l’acteur, ils peuvent se multiplier et ainsi diminuer vos investissements. Surveillez particulièrement ces 2 catégories :

- Les frais facturés pour la tenue du compte : droits de garde, somme forfaitaire annuelle, commission sur les encours, frais d’abonnement...

- Les coûts pour réaliser vos ordres de bourse, qu’il s’agisse des différents types (au marché, à cours limité, à meilleure limite), ou pour investir sur les supports (fonds hors Euronext, ETF, etc.).

Les acteurs en ligne ne facturent souvent aucuns frais pour la tenue et gestion de votre CTO, contrairement à leurs homologues traditionnels. De plus, ils pratiquent une tarification agressive sur les transactions, avec parfois aucun coût pour certains titres (sélection d’ETF, fonds du groupe...).

L'offre de produits

Tous les courtiers ne proposent pas l'accès à tous les marchés. Vérifiez également :

- La disponibilité des marchés qui vous intéressent (Euronext, Europe, Amérique, Asie).

- L'accès aux dérivés financiers si vous comptez les utiliser.

- La possibilité d'investir en cryptos si c'est votre objectif.

L'ergonomie de la plateforme

Vous allez passer du temps sur l'interface, autant qu'elle soit agréable à utiliser notamment sur :

- La qualité des outils d'analyse.

- La disponibilité d'une application mobile.

- Les fonctionnalités avancées (ordres conditionnels, etc.).

Le service client

En cas de problème, mieux vaut avoir un interlocuteur réactif et compétent pour vous guider rapidement. Un bon service client peut faire toute la différence lors d'un souci technique, d'une question urgente sur un ordre de bourse ou d'une opération bloquée.

Consultez les avis en ligne sur les temps de réponse et la qualité du support, car certains courtiers excellent sur ce point tandis que d'autres laissent leurs clients dans l'expectative pendant des jours. Privilégiez ceux offrant plusieurs canaux de contact (chat, téléphone, email) avec des horaires étendus, surtout si vous tradez en dehors des heures de bureau.

Comment choisir le meilleur compte-titre ?

Le choix du meilleur compte-titres dépend de plusieurs critères importants. D'abord, privilégiez les plateformes qui offrent des frais compétitifs, car des frais élevés peuvent rapidement grignoter vos gains. Une large gamme de titres et d'accès à différents marchés boursiers est également essentielle pour diversifier efficacement votre portefeuille.

De plus, les outils de gestion et d'analyse proposés peuvent faire toute la différence : plus l'interface est intuitive et les options d’investissement complètes, plus vous serez à l’aise pour gérer vos placements.

Ensuite, tout dépend de vos besoins. Si vous souhaitez un accompagnement personnalisé et des conseils, une banque en ligne peut être un bon choix. En revanche, si vous préférez une approche plus autonome et de frais réduits, les brokers seront plus adaptés. Tout est question de votre profil et de vos attentes en matière de service.

Quels sont les risques associés à un compte-titres ?

Volatilité des marchés

Les cours boursiers varient quotidiennement sous l'effet de l'actualité économique, des résultats d'entreprises ou des tensions géopolitiques. Cette instabilité peut entraîner des écarts brutaux de valorisation, surtout sur les actions individuelles. Une action peut gagner ou perdre 10% en quelques jours sans raison apparente.

Risque de perte en capital

Contrairement aux livrets réglementés ou à un fonds euros, le capital investi n'est pas garanti. En cas de crise boursière ou de mauvaise performance d'une entreprise, la valeur de vos titres peut diminuer durablement. Certains investisseurs ont vu leur portefeuille chuter de 30% lors des krachs historiques.

Complexité de la gestion fiscale annuelle

Chaque vente générant une plus-value doit être déclarée dans votre impôt sur le revenu, mais également les dividendes et les coupons perçus. Le calcul précis du prix d'acquisition et des frais peut devenir fastidieux pour un portefeuille actif. Certains courtiers fournissent des relevés fiscaux pré-remplis pour simplifier cette tâche.

Importance de définir son profil investisseur avant de se lancer

Votre tolérance au risque, votre horizon de placement et vos objectifs financiers déterminent votre stratégie. Un retraité privilégiera la stabilité, tandis qu'un jeune actif pourra accepter plus de volatilité pour des rendements potentiellement supérieurs à long terme. Gardez à l’esprit que la bourse sert à diversifier votre portefeuille, mais ne mettez pas tous vos oeufs dans le même panier.

Compte-titres ou PEA : lequel choisir selon votre profil ?

Voici quelques repères pour vous aider à choisir entre un compte-titres ordinaire (CTO) et un PEA selon votre profil d'investisseur :

| Profil | CTO recommandé ? | PEA recommandé ? |

| Débutant souhaitant investir sur le long terme | Non | Oui |

| Investisseur international | Oui | Non |

| Trader actif | Oui | Non |

| Épargnant cherchant une fiscalité avantageuse | Non | Oui |

Quand choisir le CTO ?

Et pour vous guider davantage, voici dans quels cas privilégier l’un ou l’autre :

- Vous voulez investir hors Europe (USA, Asie…).

- Vous tradez fréquemment (achat/vente rapide).

- Vous avez déjà atteint le plafond de votre PEA (150 000 €).

Quand choisir le PEA ?

- Vous investissez long terme (5 ans minimum).

- Vous ciblez des actions européennes.

- Vous voulez une fiscalité avantageuse (aucun impôt sur les gains après 5 ans).

En résumé, le choix entre un CTO et un PEA dépend surtout de votre stratégie d’investissement, de votre appétence pour le trading et de votre objectif fiscal à long terme.

Note trustpilot :

- Large choix de fonds (actions, ETF, OPCVM, etc.)

- Frais de courtage compétitifs

- Aucun droits de garde

- Ouverture du compte dès 1€

Investir en bourse

FAQ : réponses aux questions fréquentes sur le compte-titres

Quel intérêt d'avoir un compte titre ?

Le CTO offre une liberté totale pour investir sur tous les marchés sans plafond, ni restriction géographique. Idéal pour diversifier ou compléter son PEA, il permet des retraits immédiats, mais est moins avantageux fiscalement.

Comment récupérer l'argent d'un compte titre ?

Vendez vos titres, l'argent arrive sur votre compte-espèces associé, puis transférez-le vers votre banque principale, si ce n’est pas elle qui l’héberge. Les plus-values sont taxées à 30%, mais aucun délai, ni formalité ne bloque les retraits.

C'est quoi le compte-titres ?

C'est un compte bancaire spécial pour détenir des actions, obligations et ETF notamment, couplé à un compte-espèces servant à acquérir les titres. Plus flexible que le PEA, il donne accès à tous les marchés et actifs financiers.

Quelle différence entre PEA et compte titre ?

Le PEA est fiscalement avantageux (aucun impôt après 5 ans) mais limité aux actions européennes, tandis que le CTO permet d'investir mondialement sans plafond, avec une taxation à 30% sur les gains, dividendes et coupons.