Avec la dissolution de l’Assemblée, le CAC 40 a perdu 6,2% la semaine dernière, effaçant tous ses gains de l’année.

En attendant les résultats du 7 juillet, la prudence est la règle d’or ! Mais faut-il sortir des actions françaises ? Voici la décision de Marc Fiorentino et de son comité stratégique pour votre épargne.

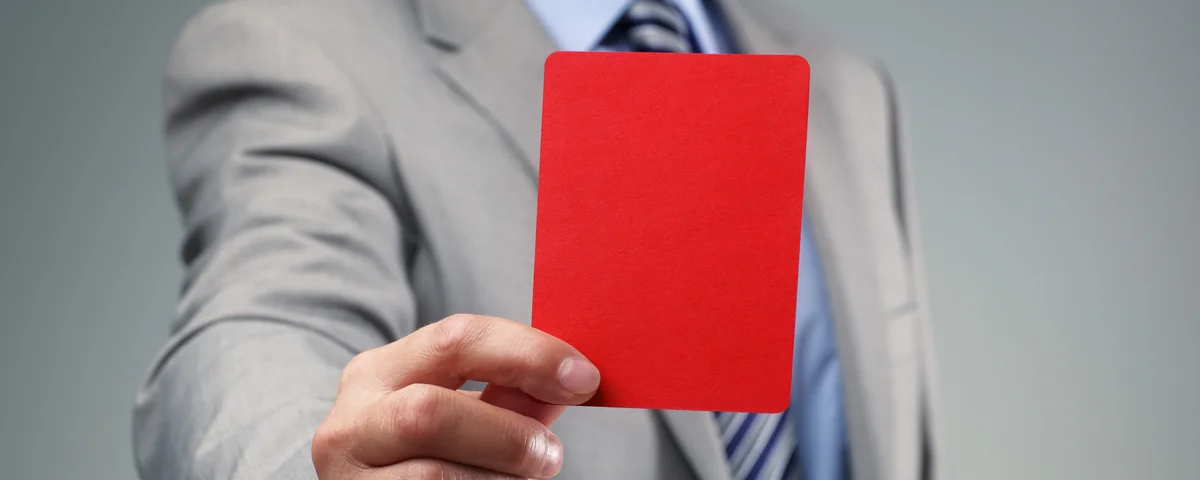

La sanction des marchés

La dissolution de l’Assemblée a provoqué un véritable séisme politique en France. Un séisme dont les secousses ont fait trembler le CAC 40, en baisse de 6,2% la semaine dernière. Malgré un timide rebond cette semaine, la crise est loin d’être terminée et la politique restera la véritable épée de Damoclès au-dessus de la Bourse de Paris dans les prochains mois.

La prise imminente de Matignon par le Rassemblement national, ou le Front populaire, a particulièrement chahuté les banques françaises et les entreprises de concessions d’autoroutes, très exposées aux décisions étatiques.

La semaine dernière, Société Générale a perdu près de 15% ! -11% pour Vinci. Naturellement, on peut craindre une forte volatilité et une instabilité jusqu'aux élections législatives anticipées.

À cela s’ajoute notre endettement historique. Clairement, les programmes annoncés par les différents partis ne vont pas l’améliorer… La Commission européenne vient d’ouvrir une procédure pour déficits publics excessifs à l’encontre de la France et d’autres pays, dont l’Italie, la Belgique et la Pologne.

C’est une décision purement symbolique, bien que des amendes soient en théorie prévues, jusqu’à 0,1% du PIB. Elles n’ont jamais été appliquées par le passé, la France était déjà en procédure de déficit excessif de 2009 à 2018.

En revanche, la sanction pourrait venir des marchés. Un point crucial à surveiller est celui du “spread” entre la France et l’Allemagne. Autrement dit, l’écart entre les taux d’intérêt à long terme des deux pays.

La différence de rendement entre le Bund allemand à 10 ans, véritable référence au sein de la zone euro, et l’OAT français, a atteint un niveau record depuis la création de l’euro. La principale conséquence, outre la défiance des marchés, est d’alourdir la facture de la dette française.

La tempête est-elle terminée à la Bourse de Paris ? Personne ne le sait, d’autant que l’issue des élections demeure incertaine. Dans un tel contexte, la prudence est le mot d’ordre sur les actions françaises et européennes. Voilà pour la théorie, mais en pratique, que faire ?

Dans la suite de cet article, nous vous présentons les décisions prises par Marc Fiorentino et son comité stratégique sur les allocations des milliers de clients qui nous font confiance.

Nos décisions

Tout d’abord, nous avons interrogé les meilleurs experts du marché, et notamment Andrzej Kawalec, le Directeur Général de Moneta Asset Management qui a réduit son exposition sur certaines actions françaises :

Dès lundi 10 juin, on a allégé certaines de nos lignes de 10% pour préserver des liquidités. Dans une situation comme celle-ci, il y aura clairement de bonnes affaires à réaliser, en particulier à la veille du second tour où la peur sera à son paroxysme. Des opportunités d’achat seront alors à saisir.

Surtout, Marc et son équipe ont tenu un comité de gestion exceptionnel peu après la dissolution de l’Assemblée. Avec pour principale décision, le retrait de notre position sur le CAC 40 dans le profil audacieux de notre gestion pilotée.

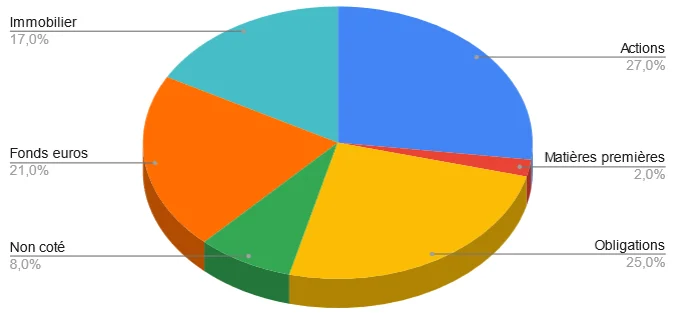

Quatre profils sont proposés au sein de la gestion pilotée Pilot pour correspondre à tous les profils de risques de nos clients : prudent, équilibré, dynamique et audacieux. Le profil prudent est le moins exposé aux actions. Inversement, le profil audacieux est quasi-exclusivement investi sur les actions.

Nous n’avons pas d’ETF sur le CAC 40 dans les profils prudent, équilibré et dynamique.

Pour le moment, les allocations de ces trois profils n’ont pas été modifiées. Et pour cause, notre biais est le même depuis de nombreux mois : être investi sur les actions, mais avec prudence. En particulier pour les actions européennes. Globalement, notre poche actions est pratiquement au plus bas.

Malgré la tempête boursière sur le CAC 40, -6,2%* sur la semaine post-dissolution de l’Assemblée, voici les performances de nos quatre profils sur la même période :

- Prudent : +0,48%*

- Équilibré : +0,48%* également

- Dynamique : +0,50%*

- Audacieux : -0,23%*

Notre prudence sur les actions porte ses fruits. Toutefois, nous continuons de surveiller de près l’évolution de la situation politique. Si le contexte le justifie, nous ferons d’autres comités exceptionnels pour arbitrer, et abriter, les allocations. C’est l’une des forces de notre gestion pilotée : une extrême réactivité face aux aléas du marché et… de la politique ! Le prochain comité est pour le moment prévu au lendemain des élections législatives. Mais en cas de nouvelles secousses, nous en organiserons un en urgence d’ici là, si nécessaire.

Pilot ! intègre TOUTES les classes d’actifs, sans exception et est disponible en assurance-vie mais aussi sur un Plan d’Épargne Retraite.

L’allocation de Marc est disponible dès 500 € d’encours et construite autour des convictions qu’il partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses anticipations dans le temps : anticipations de croissance, d’inflation, de taux d’intérêt. Anticipations géopolitiques et macroéconomiques.

Quelles sont nos performances ? Depuis le lancement de la gestion pilotée le 20 avril 2023, le profil équilibré a généré un rendement de 9,08%*, contre 18,32%* pour le profil audacieux. À noter que ces performances ne prennent pas en compte le rendement du fonds euros en 2024. En comparaison, l'obligation française de référence (l'OAT à 10 ans) a gagné 5,5%* et le CAC 40 +1,2%*. Toutes ces performances sont arrêtées à la clôture du mardi 18 juin.

Voici notre allocation actuelle pour un profil équilibré :

Vous souhaitez en savoir plus ?

Le 25 avril, Marc Fiorentino et Gauthier Maes, co-fondateur et directeur de la communication de Meilleurtaux Placement, ont animé un webinaire dédié à l'allocation d'actifs, à l'occasion du premier anniversaire du lancement de la gestion pilotée Meilleurtaux Placement :

Communication non contractuelle à caractère publicitaire.

* Performance net de frais de gestion, hors fiscalité. Performance calculée en prenant l’hypothèse d’un maintien de la performance du fonds en euros en 2024. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.