Au travers des PEA et mêmes des contrats d'assurance-vie, vous êtes nombreux à détenir des placements financiers exposés aux aléas des marchés boursiers. Le contexte actuel, avec des indices à très haut niveau et de forts catalyseurs baissiers, doit donc en inquiéter plus d’un. Mais que pouvez-vous faire pour protéger votre épargne ? Le point sur la situation, avec une perspective historique et des suggestions de solutions à votre disposition.

2022, année de tous les dangers en Bourse ?

Pour qui détient une épargne exposée aux marchés financiers, via des actions, trackers mais aussi des Unités de Compte « traditionnelles » (OPCVM) dans son assurance vie, l’actualité a de quoi interpeller. Un point rapide s’impose. Après une chute vertigineuse au moment du déclenchement de la crise sanitaire, les indices boursiers ont engagé une folle remontée. Portés par une politique monétaire extrêmement favorable et réactive, ainsi que par l’action des gouvernements pour éviter à tout prix une crise économique, ils ont atteint des niveaux records en 2021.

Las, l’horizon s’est assombri sans tarder en 2022. Revers de la médaille de l’effet de rattrapage, l’inflation s’est envolée, aux Etats-Unis et en Europe notamment. En conséquence, les marchés anticipent des resserrements des politiques monétaires, sous la forme notamment de relèvements de taux, des deux côtés de l’Atlantique. Autrement dit, moins d’argent dans la machine et la fin progressive du déversement de liquidités qui avait porté les places boursières. Progressivement, la priorité devient la lutte contre l’inflation, plutôt que le soutien de l’économie et de la consommation.

Ce changement de paradigme a d’ores et déjà commencé à se matérialiser sur les premières semaines de 2022, avec la baisse des principaux indices et les dégringolades de certains actifs et actions plus ou moins spéculatifs. A cela s’ajoute un autre facteur de turbulences : la géopolitique, illustrée par le conflit ukrainien qui alimente hausses et baisses des indices ces derniers jours. L’invasion de l’Ukraine par la Russie le 24 février a par exemple fait plonger les principaux indices boursiers. De plus, cette crise impacte directement les prix du pétrole et du gaz, soutenant d’autant plus l’inflation. Là encore, cette influence s’est manifestée immédiatement avec l’entrée des troupes russes et aux bombardements du territoire ukrainien.

Tous ces éléments, les lecteurs assidus du Morning Zapping de Marc Fiorentino les connaissent bien. Fin de « l’argent magique », hausse des taux et de l’inflation, conséquences de la géopolitique sur les marchés… Autant de sujets à retrouver chaque jour dans votre boîte mail en vous inscrivant à la newsletter.

L’assurance vie, un placement idéal pour faire face à une crise boursière

Cette actualité fait ressortir d’autant plus les attraits de l’assurance vie, un des rares placements vous donnant accès à une gestion du risque personnalisable et réactive. Du moins, à condition d’avoir opté pour un contrat optimisé, c’est-à-dire sans frais d’entrée ni frais sur versements et avec la gratuité des arbitrages.

| Découvrir notre contrat meilleurtaux Liberté Vie |

L’enveloppe de l’assurance vie, à versements et retraits libres, vous offre une grande souplesse pour s’adapter au mieux à vos besoins et vos intentions. Autre atout, sa fiscalité favorable sur les retraits, particulièrement après 8 ans. Si des retraits sont tout à fait réalisable avant cette échéance (contrairement à une idée reçue), c’est à partir de 8 ans de détention que vous bénéficiez de puissants abattements fiscaux vous permettant de procéder à des rachats partiels conséquents sans payer d’impôt.

Enfin, elle vous permet de diversifier facilement votre épargne sur différentes classes d’actifs. Il y a bien sûr les fonds en euros sécurisés, mais très rarement accessibles à 100 % et dont la rémunération s’effrite. En termes d’Unités de Compte, plus rémunératrices mais sans garantie totale, votre épargne peut être placée en immobilier en pierre-papier, en OPCVM traditionnels ou encore dans des produits structurés.

Les produits structurés, justement, ont gagné en popularité ces dernières années. Ils proposent d’investir sur les marchés financiers selon une formule établie à l’avance, comprenant un objectif de gain clairement identifié et une protection partielle du capital investi (en cas de baisse des marchés notamment) ainsi que les conditions requises pour bénéficier de la distribution de la performance et de la garantie du capital.

Afin de proposer une solution adaptée au contexte boursier actuel, meilleurtaux Placement a créé un produit structuré accessible au plus grand nombre. Il prend en compte le risque de correction et l’appréhension à investir directement sur les marchés sans protection. C’est pourquoi M Rendement 7 prévoit une couverture de 50 % à la baisse :

- Tant que la baisse de l’indice de référence n’excède pas 50 % (par rapport au niveau initial déterminé le 21 mars 2022), M Rendement 7 vous verse un coupon de 4 %* chaque année. L’évolution de l’indice sera mesurée chaque année à fin mars ;

- A l’échéance (10 ans), et hors remboursement anticipé, votre capital est garanti dans les mêmes conditions : vous retrouvez votre argent du moment que l’indice n’a pas baissé de plus de 50 % entre la date de constatation initiale et la date de constatation finale.

Cette couverture de 50 % s’avère particulièrement puissante, comme l’illustrent quelques exemples de crises financières passées.

| M Rendement 7 |

3 exemples de crises historiques : Covid, subprimes et bulle Internet

Remontons le temps progressivement et commençons au printemps 2020, avec la crise « flash » liée au Covid-19. Au 31 mars 2020, la France était déjà confinée depuis deux semaines et le risque pandémique avait commencé à bouleverser nos vies. A cette date, le Dow Jones avait perdu 23 % par rapport au 1er janvier. -23 % en 3 mois seulement… Mais il y a eu pire : en France, le CAC 40 était tombé à 3 754 points le 18 mars 2020. Contre 6 024 points le 24 janvier de la même année, date de détection du premier cas de Covid-19 en France. Soit près de 40 % de perte en moins de deux mois ! Des chiffres vertigineux et aussi spectaculaires que la remontée qui a suivi jusqu’à ce début d’année.

Plus loin dans le temps, attardons-nous sur la crise financière mondiale de 2007-2008. Une crise aux multiples origines (crise des subprimes, éclatement de bulles, dont celle de l’immobilier américain) et de longue traîne. Son impact sur les marchés financiers a été particulièrement notable en 2008. Entre le 1er janvier et le 24 octobre 2008 :

- Le Nikkei japonais s’est écroulé de 50,03 % ;

- Le Dax allemand s’est effondré de 46,75 % ;

- Le CAC 40 a plongé de 43,11 % ;

- Le Footsie 100 britannique a plié de 39,86 % ;

- Le Dow Jones américain a cédé 36,83 %.

Pour terminer, penchons-nous sur la crise Internet du début des années 2000. Avec l’éclatement de la bulle Internet, et les faillites en cascades d’entreprises technologiques jusqu’alors plébiscitées par les marchés, le krach a été particulièrement violent. Et ce, notamment en France : - 21,9 % pour le CAC 40 en 2001, - 33,75 % en 2002. Alors qu’il avait atteint un point haut historique de 6 944 points fin septembre 2000, l’indice parisien s’est écroulé pour terminer au plus bas à 2 401 points à la mi-mars 2003. Soit une dégringolade d’environ 65 % sur la période. L’indice parisien a enchainé par la suite 4 années de forte hausse (150 % de 2003 à 2007), jusqu’à la crise 2007-2008.

Une réponse pour générer du rendement même en cas de baisse des marchés

Retour au présent : que nous enseignent ces exemples historiques vis-à-vis de la situation actuelle ? Sans préjuger des perspectives boursières à court et moyen terme, on peut retenir des ordres de grandeur concernant l’ampleur d’une véritable crise boursière : -20, %, -30 %, -50 %, et même plus dans le cas de la crise Internet (sur une période de 2 années et demie).

Surtout, ils attestent de la portée de la protection de 50 % à la baisse de M Rendement 7. Une protection supérieure à la chute du CAC 40 lors de la crise du Covid-19 ou de sa dégringolade sur les 11 premiers mois de 2008. Par rapport à la crise Internet, le niveau de couverture aurait été dépassé au bout d’un certain temps en cas de lancement au plus haut, mais des coupons auraient été versés auparavant (2001 par exemple) puis par la suite avec la remontée de l’indice sur la période 2003-2007.

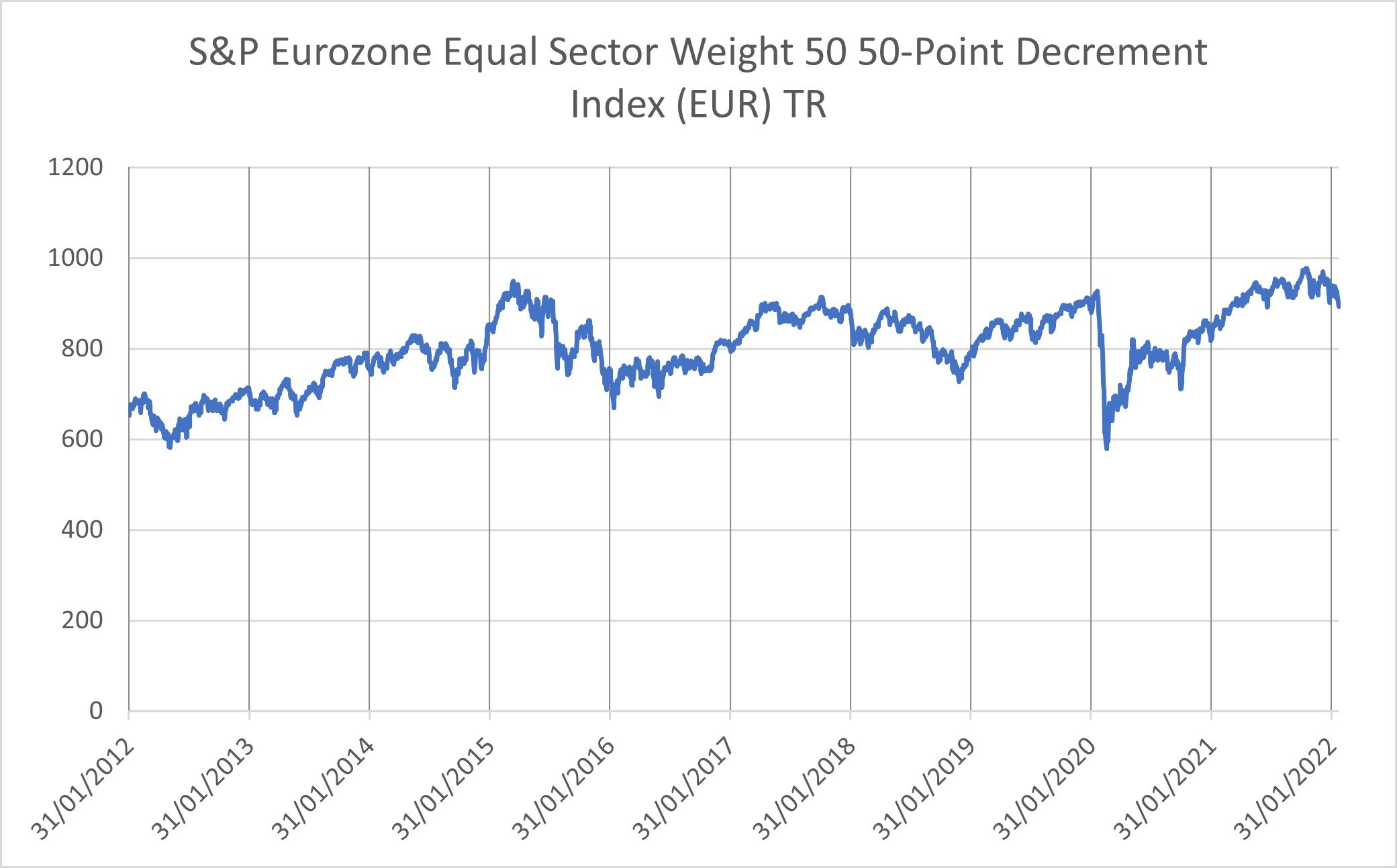

Reste que l’indice de référence de M Rendement 7 n’est pas le CAC 40. Il s’agit d’un indice composite (S&P Eurozone Equal Sector Weight 50 50-Point Decrement) composé de 50 sociétés de la zone Euro, sélectionnées en fonction de leurs capitalisations boursières et dans le but de fournir une diversification sectorielle efficace. Sur les 10 dernières années, cet indice a évolué dans un couloir situé entre 600 et 1 000 points. Soit un delta de l’ordre de 40 %. Des éléments qui appuient, une fois encore, le caractère défensif de M Rendement 7 et de sa protection de 50 %.

| Découvrir M Rendement 7 |