La question revient souvent chez les épargnants : les SCPI valent-elles encore le coup en 2025 ? Avec un marché immobilier qui connaît ses hauts et ses bas, des taux d'intérêt qui bougent, et une fiscalité qui évolue, on peut légitimement se demander si ce placement garde ses atouts.

Voici notre analyse complète pour vous aider à y voir plus clair.

L’essentiel à savoir

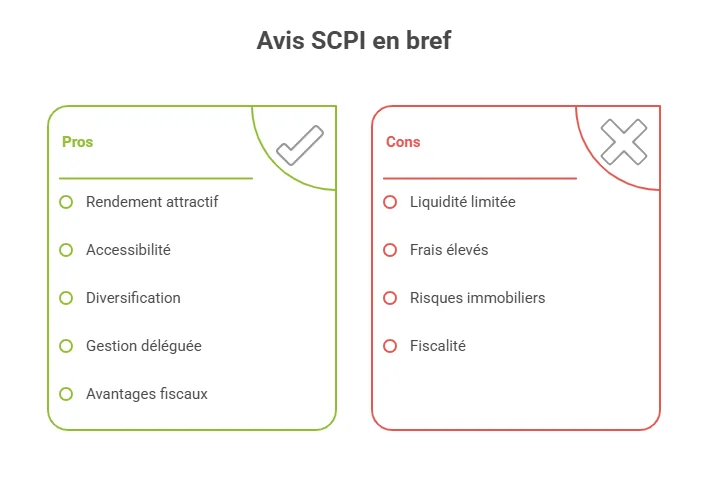

- Rendement solide mais variable. En 2024, les SCPI ont affiché une performance moyenne de 4,72%, avec certaines dépassant les 7%, voire 9% pour les plus fructueuses. Ce placement reste compétitif face aux produits d’épargne traditionnels, tout en offrant une rentabilité potentielle attractive à long terme.

- Accessibilité et diversification. Investir en SCPI est possible dès 200 euros, avec un large choix de secteurs (bureaux, santé, logistique…) et de zones géographiques (France, Europe). Cela permet de diversifier son patrimoine immobilier sans contrainte de gestion.

- Gestion déléguée et revenu passif. Les SCPI sont entièrement gérées par des sociétés spécialisées. L’investisseur perçoit des revenus réguliers sans avoir à s’occuper de la gestion locative, ce qui en fait un placement passif très apprécié.

- Risques et frais à anticiper. Les SCPI présentent une liquidité limitée, des frais d’entrée élevés (jusqu’à 10-12%) et une fiscalité parfois lourde. Ce placement doit donc être envisagé sur le long terme.

- Contexte 2025 favorable. Avec une baisse attendue des taux d’intérêt, un marché immobilier en mutation et des opportunités d’investissement, les SCPI bien choisies conservent un fort potentiel en 2025.

Note trustpilot :

- Objectif de rendement de 6 %

- 1ere SCPI américaine et européenne

- Accessible dès 2 500 €

- Offre de cash back en cours

Nouvelle SCPI

SCPI : notre avis en bref

Les SCPI continuent de séduire les investisseurs, et pour cause. Le rendement moyen s'établit autour de 4,5% par an sur 2022 et 2023, et atteint 4,72% sur 2024. Mais derrière cette moyenne se cachent des disparités importantes : certaines SCPI récentes ou très agiles ont pu avoir des performances supérieures à 6% et même aller jusqu'à 10%.

Pourquoi les SCPI restent-elles un placement attractif en 2025 ?

Le contexte actuel présente plusieurs facteurs favorables pour les SCPI. Les taux monétaires sont anticipés pour atterrir autour de 2% en 2025, ce qui redonne de l'attrait aux placements fonciers face aux produits monétaires. Cette baisse attendue des taux d'intérêt pourrait relancer l'appétit des investisseurs pour l'immobilier.

L'accessibilité reste un atout majeur. Il est possible d'investir en SCPI pour un peu moins de 200 euros, ce qui ouvre ce placement immobilier à un public beaucoup plus large que l'investissement locatif classique. Cette démocratisation de l'investissement immobilier permet à chacun de se constituer un patrimoine immobilier diversifié sans mobiliser des capitaux importants.

Quel rendement attendre en 2025 ?

Jusqu’à présent, en 2025, le rendement moyen s’établit autour de 4,3 % brut. Toutefois, certaines SCPI récentes ou thématiques affichent des performances bien supérieures, avec des objectifs compris entre 8 % et 10 % brut, voire plus. À l’inverse, les SCPI patrimoniales plus anciennes restent dans une fourchette de 4 % à 6 %. Ces écarts s’expliquent par les stratégies d’investissement, le niveau de risque, et la dynamique du marché immobilier.

Les grandes tendances du marché : stabilité, diversification, rendement et perspectives à moyen/long terme

Le secteur des SCPI montre une certaine résilience. Malgré les turbulences économiques récentes, la performance moyenne a augmenté par rapport à 2023, passant de 4,52% à 4,72%, avec 8 SCPI affichant plus de 7% de rendement. Ce taux témoigne de la capacité d'adaptation des sociétés de gestion et de leur expertise dans la sélection de biens.

La diversification géographique et sectorielle prend une importance croissante. Certaines SCPI visent une stratégie d'acquisition de 75% de leur patrimoine en Europe, permettant aux épargnants français de profiter des opportunités immobilières européennes, sans les contraintes de l'investissement direct à l'étranger.

Sofidynamic

Note trustpilot :

- Taux de distribution 2024 : 9,52 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 315 €

- Minimum de souscription : 1 part

L’immobilier à haut rendement

Note trustpilot :

- Taux de distribution 2024 : 8,25 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 5 parts

L’immobilier des nouveaux usages

Note trustpilot :

- Taux de distribution 2024 : 6,75 %

- Catégorie : Bureaux

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 30 parts

La SCPI des métropoles européennes

Quels sont les avantages des SCPI pour les investisseurs ?

Un rendement attractif

Les SCPI offrent une performance qui tient la comparaison avec d'autres placements. La SCPI Sofidynamic, SCPI Transitions Europe, SCPI Épargne Pierre Europe et la SCPI Osmo Energie ont parmi les meilleurs taux de rendement 2024. Ces réussites montrent que le secteur peut encore réserver de belles surprises.

Le taux de rendement interne (TRI) sur plusieurs années tend à être supérieur à celui des placements traditionnels comme les livrets ou les fonds en euros. Cette performance s'explique par la combinaison des revenus locatifs réguliers et de la valorisation potentielle des biens immobiliers.

Accessibilité : ticket d'entrée faible, possibilité d'investir à crédit

L'un des principaux atouts des SCPI réside dans leur accessibilité financière. Contrairement à l'achat d'un bien immobilier qui demande souvent plusieurs dizaines ou centaines de milliers d'euros, les SCPI permettent de commencer avec des montants très raisonnables.

Il est également possible d'investir en SCPI à crédit. Pour certaines SCPI, leur taux de rendement est supérieur aux intérêts d'emprunts, avec un rendement complémentaire pouvant aller jusqu'à 6% net. Cet effet de levier peut considérablement améliorer la rentabilité globale de l'investissement, à condition de bien maîtriser les risques associés.

Diversification du patrimoine (secteurs, zones géographiques, types d'actifs)

Les SCPI permettent une diversification naturelle du patrimoine immobilier. En investissant dans une SCPI, vous détenez indirectement des parts dans un portefeuille de biens immobiliers variés : bureaux, commerces, entrepôts, logements, établissements de santé, etc.

Cette diversification peut être géographique (France, Europe, international) et sectorielle (tertiaire, résidentiel, logistique, santé). Cette répartition des risques constitue un avantage non négligeable par rapport à l'investissement dans un seul bien immobilier.

Mutualisation des risques locatifs grâce à un portefeuille d'actifs variés

La mutualisation des risques représente l'un des avantages majeurs des SCPI. Lorsque vous possédez un seul bien locatif, une vacance locative peut faire chuter vos gains à zéro. Avec une SCPI, cette même vacance sur un bien du portefeuille n'aura qu'un impact marginal sur vos revenus.

Cette mutualisation s'étend aussi aux risques géographiques, sectoriels et locatifs. Si un secteur d'activité traverse une crise, les autres secteurs représentés dans le portefeuille peuvent compenser les pertes.

Gestion déléguée : aucune contrainte de gestion immobilière

La gestion déléguée constitue probablement l'avantage le plus apprécié des investisseurs en SCPI. C'est à la société de gestion de la SCPI de s'occuper de tout pour vous. Vous n'aurez pas à chercher des locataires, à rédiger des baux, à gérer les paiements de loyer, ou à vous occuper des éventuelles réparations nécessaires.

Cette délégation de gestion permet aux épargnants de bénéficier d'un investissement immobilier véritablement passif. Fini les appels de plombiers le dimanche, les négociations avec les locataires ou les visites d'appartements. Vous recevez simplement vos dividendes selon la périodicité définie par la SCPI.

Possibilité de bénéficier d'avantages fiscaux avec certaines SCPI (fiscales, européennes)

Certaines SCPI offrent des avantages fiscaux spécifiques. Il peut être intéressant d'investir dans des SCPI européennes pour réduire le montant des prélèvements, les prélèvements sociaux français ne s'appliquant pas aux revenus de source européenne.

Le démembrement temporaire de propriété peut aussi présenter des avantages fiscaux intéressants. En renonçant aux loyers pendant 10 ans sur une SCPI, vous pouvez acheter des parts pour seulement 65% de leur valeur normale. Cette stratégie convient particulièrement aux personnes fortement imposées.

Sofidynamic

Note trustpilot :

- Taux de distribution 2024 : 9,52 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 315 €

- Minimum de souscription : 1 part

L’immobilier à haut rendement

Note trustpilot :

- Taux de distribution 2024 : 8,25 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 5 parts

L’immobilier des nouveaux usages

Note trustpilot :

- Taux de distribution 2024 : 6,75 %

- Catégorie : Bureaux

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 30 parts

La SCPI des métropoles européennes

Quels sont les inconvénients et risques des SCPI en 2025 ?

Liquidité limitée : revente des parts parfois longue ou soumise à conditions

La liquidité constitue le principal inconvénient des SCPI. Les placements en SCPI concernent l'immobilier : dès lors, ils vont être moins liquides qu'un placement financier de type livret bancaire ou fonds commun de placement.

La revente des parts peut prendre plusieurs mois, voire plus longtemps selon le contexte. Certaines SCPI peuvent suspendre les rachats de parts si les demandes de sortie sont trop importantes par rapport à la trésorerie disponible.

Les frais associés à un investissement en SCPI (entrée, gestion, sortie)

L’investissement en SCPI s’accompagne de frais spécifiques, qui impactent le rendement net. Voici les principaux coûts à anticiper :

- Frais de souscription ou d’entrée : entre 8% et 12% du montant investi, prélevés à l'achat des parts. Ils couvrent notamment les frais de commercialisation et les droits d’enregistrement.

- Frais de gestion annuels : autour de 8% à 10% des loyers encaissés, prélevés directement par la société de gestion. Ils n’apparaissent pas en tant que ligne distincte, mais réduisent le revenu distribué.

- Frais de cession : en cas de revente, des frais de transaction (de 2% à 5% selon les SCPI), ou une décote sur le prix de retrait peuvent s’appliquer.

C’est pourquoi les SCPI doivent être considérées comme un placement immobilier à moyen et long terme, car il faut la garder en général au moins 6-7 ans pour que la rentabilité soit intéressante.

Risques liés au marché immobilier (vacance, baisse de la valeur des biens, évolution des loyers)

Les SCPI restent exposées aux fluctuations du marché immobilier. Certaines SCPI ont subi des corrections sévères, atteignant -50% sur le prix de leur part. Cette volatilité peut affecter la valeur de rachat des parts et donc la performance globale de l'investissement.

Les risques de vacance locative, bien que mutualisés, peuvent impacter les revenus distribués. Si les biens immobiliers ne trouvent pas de locataires ou si les locataires actuels ne renouvellent pas leurs baux, cela peut entraîner une perte de revenus pour la SCPI.

Fiscalité sur les revenus fonciers et les plus-values, à anticiper selon la situation de l'investisseur

La fiscalité des SCPI peut peser sur la rentabilité nette, particulièrement pour les investisseurs fortement imposés. Les revenus fonciers sont imposés au barème progressif de l'impôt sur le revenu, majoré des prélèvements sociaux de 17,2% pour des SCPI françaises.

Pour les contribuables situés dans une tranche d'imposition élevée, la fiscalité peut réduire la rentabilité nette. Cette contrainte fiscale doit être anticipée dans le calcul de la rentabilité réelle de l'investissement.

Sofidynamic

Note trustpilot :

- Taux de distribution 2024 : 9,52 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 315 €

- Minimum de souscription : 1 part

L’immobilier à haut rendement

Note trustpilot :

- Taux de distribution 2024 : 8,25 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 5 parts

L’immobilier des nouveaux usages

Note trustpilot :

- Taux de distribution 2024 : 6,75 %

- Catégorie : Bureaux

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 30 parts

La SCPI des métropoles européennes

Les SCPI sont-elles encore un investissement sûr en 2025 ?

Analyse des performances passées et des tendances 2025 : secteurs porteurs, SCPI récentes vs historiques

L'analyse des performances passées révèle une certaine stabilité du secteur des SCPI. Avec plus de 50 ans d'expérience, ce dernier a démontré sa capacité à traverser différents cycles économiques.

Les SCPI récentes montrent souvent des performances plus dynamiques que les SCPI historiques. Elles ont beaucoup collecté et investi sur des biens très rentables, dans un marché qui ouvre aujourd'hui un large champ des possibles. Cette agilité leur permet de saisir les opportunités contemporaines.

Impact de l'inflation, des taux d'intérêt et du contexte économique sur la rentabilité

L'inflation peut avoir un impact positif sur les SCPI à moyen terme, car elle permet généralement une revalorisation des loyers et des actifs immobiliers. Cependant, elle peut aussi augmenter les coûts de gestion et d'entretien des biens.

Une hausse des taux d'intérêt peut impacter la demande en SCPI, en rendant d'autres placements plus attractifs et en augmentant le coût des emprunts. Inversement, la baisse attendue des taux en 2025 pourrait relancer l'intérêt pour les SCPI.

Pourquoi la diversification et la gestion professionnelle restent des atouts majeurs

La diversification et la gestion professionnelle constituent les principaux atouts défensifs des SCPI. Les sociétés de gestion disposent d'une expertise et d'un réseau que les particuliers ne peuvent pas égaler.

Cette diversification permet une mutualisation des risques, le manque à gagner sur les revenus d'un bien étant réduit par les autres biens détenus. Cette approche professionnelle de l'investissement immobilier offre une sécurité relative aux investisseurs.

Sofidynamic

Note trustpilot :

- Taux de distribution 2024 : 9,52 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 315 €

- Minimum de souscription : 1 part

L’immobilier à haut rendement

Note trustpilot :

- Taux de distribution 2024 : 8,25 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 5 parts

L’immobilier des nouveaux usages

Note trustpilot :

- Taux de distribution 2024 : 6,75 %

- Catégorie : Bureaux

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 30 parts

La SCPI des métropoles européennes

Qui peut investir en SCPI et comment se lancer ?

Les profils d'investisseurs concernés (particuliers, sociétés, jeunes actifs, seniors…)

Les SCPI s'adressent à un large éventail d'épargnants. Elles sont très intéressantes lorsqu'on n'a pas besoin de son capital immédiatement et qu'on est imposé à 30% ou plus. Cette recommandation s'applique particulièrement aux cadres supérieurs et aux professions libérales.

Les jeunes actifs peuvent commencer à investir progressivement grâce aux tickets d'entrée accessibles. Les seniors apprécient la tranquillité de gestion et la régularité des revenus. Les entreprises peuvent aussi utiliser les SCPI pour placer leur trésorerie excédentaire.

Les démarches pour investir

Pour se lancer en SCPI, voici comment procéder :

- Définissez vos objectifs. Le but est-il d’obtenir un revenu complémentaire, de diversifier votre portefeuille, de préparer votre retraite, etc.

- Choisissez une SCPI adaptée. Pour ce faire, comparez ses performances, sa composition, le secteur géographique, le taux d’occupation, ainsi que ses frais (entrée, gestion...).

- Sélectionnez le mode d’acquisition : achat comptant, à crédit, en démembrement ou via une assurance vie. Peut-être désirez-vous passer par un intermédiaire agréé, comme une société de gestion, un conseiller en gestion de patrimoine ou une plateforme spécialisée, comme Meilleurtaux Placement.

- Signez le bulletin de souscription, qui officialise l’achat des parts.

- Enfin, suivez régulièrement votre investissement (rapports annuels, bulletins trimestriels, évolution du marché...).

Comparatif des meilleures SCPI selon les profils et les objectifs (retraite, revenus complémentaires, transmission…)

Pour préparer sa retraite, les SCPI de rendement régulier et les montages en démembrement sont particulièrement adaptés. Dans l'ensemble, si l'investissement immobilier en direct est souvent plébiscité pour générer un complément de revenu à la retraite, l'investissement en SCPI est plus avantageux, car moins contraignant, moins risqué et plus diversifié.

Pour les revenus complémentaires, les SCPI à distribution trimestrielle offrent une régularité appréciable.

Enfin, pour la transmission patrimoniale, les SCPI européennes peuvent présenter des avantages fiscaux intéressants.

Découvrez quelle est la meilleure SCPI pour vous.

SCPI de rendement, fiscales ou de plus-value : comment choisir ?

Différences entre les types de SCPI : rendement, fiscales, plus-value

Les SCPI de rendement visent principalement la distribution de dividendes réguliers. Elles investissent dans des biens immobiliers locatifs générant des loyers stables. Elles conviennent aux investisseurs recherchant un complément de revenus réguliers.

Les SCPI fiscales, moins courantes aujourd'hui, offrent ou offraient des avantages fiscaux spécifiques en contrepartie d'investissements dans certains secteurs (logement social, monuments historiques, etc.). Beaucoup de ces dispositifs de défiscalisation ayant été supprimés, comme le Pinel, et leurs conditions étant restrictives, elles perdent de leur attrait.

Les SCPI de plus-value se concentrent sur la valorisation du capital à long terme. Elles investissent dans des actifs immobiliers avec un potentiel de revalorisation important, au détriment parfois de la régularité des revenus.

Déterminez le type de SCPI qui vous convient.

Sofidynamic

Note trustpilot :

- Taux de distribution 2024 : 9,52 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 315 €

- Minimum de souscription : 1 part

L’immobilier à haut rendement

Note trustpilot :

- Taux de distribution 2024 : 8,25 %

- Catégorie : Diversifiées

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 5 parts

L’immobilier des nouveaux usages

Note trustpilot :

- Taux de distribution 2024 : 6,75 %

- Catégorie : Bureaux

- Localisation : Europe

- Prix de la part : 200 €

- Minimum de souscription : 30 parts

La SCPI des métropoles européennes

Conseils pour sélectionner la SCPI adaptée à son projet et à son horizon d'investissement

Le choix d'une SCPI doit d'abord correspondre à vos objectifs patrimoniaux. Si vous recherchez des revenus réguliers, privilégiez les SCPI de rendement, en nue-propriété ou non, avec un historique de distribution stable. Pour une stratégie de valorisation à long terme, orientez-vous vers les SCPI de plus-value.

L'horizon d'investissement détermine aussi le type de SCPI approprié. Pour un placement à long terme (10 ans et plus), vous pouvez accepter plus de volatilité en échange d'un potentiel de rendement supérieur. Pour un horizon plus court, la stabilité primera.

Focus sur les secteurs porteurs pour 2025 (logistique, santé, bureaux, commerce…)

En 2025, plusieurs secteurs sont à privilégier pour un investissement en SCPI :

- La logistique continue de bénéficier du développement du e-commerce et des nouveaux modes de consommation. Ce secteur offre des rendements attractifs et une demande locative soutenue.

- Le secteur de la santé présente des perspectives intéressantes avec le vieillissement de la population et l'évolution des besoins médicaux. Les SCPI spécialisées dans l'immobilier de santé peuvent profiter de cette tendance structurelle.

- L'immobilier de bureaux traverse une période de transformation avec le développement du télétravail. Les SCPI qui s'adaptent à ces nouveaux usages (espaces de coworking, bureaux flexibles) peuvent tirer leur épingle du jeu.

Note trustpilot :

- Objectif de rendement de 6 %

- 1ere SCPI américaine et européenne

- Accessible dès 2 500 €

- Offre de cash back en cours

Nouvelle SCPI

Questions fréquentes sur notre avis sur les SCPI

Est-ce que les SCPI sont rentables ?

Les SCPI offrent une rentabilité attractive par rapport à de nombreux autres placements. Le taux de distribution moyen constaté autour de 4,5% par an sur 2022 et 2023, et 4,72% sur 2024, dépasse largement les rendements des livrets bancaires ou des fonds en euros. Cependant, cette rentabilité s'accompagne de risques et de frais qu'il faut intégrer dans le calcul.

Est-ce un bon moment pour investir dans des SCPI ?

Oui, 2025 peut être un bon moment pour investir en SCPI, car les valorisations sont plus attractives après les baisses récentes, et plusieurs SCPI affichent des rendements élevés (jusqu’à 8/10 %). Cependant, il est important de bien choisir sa SCPI et de diversifier, car le marché reste contrasté selon les secteurs et les stratégies.

Quel avenir pour les SCPI en 2025 ?

L’avenir des SCPI en 2025 reste prometteur, malgré un contexte immobilier encore ajusté. Les perspectives de rendement sont stables, avec des SCPI dynamiques qui tirent leur épingle du jeu. La sélection des actifs, la qualité de gestion et l’adaptation aux nouveaux usages (logistique, santé, bureaux reconfigurés) seront les clés de la performance à moyen terme.

Quels sont les inconvénients des SCPI ?

Les principaux inconvénients des SCPI sont la liquidité limitée, les frais d'entrée et de gestion, et l'exposition aux risques du marché immobilier. La performance d'une SCPI peut être inférieure à l'objectif de gestion, et la valeur de retrait d'une SCPI peut enregistrer une performance négative. Ces risques doivent être bien compris avant d'investir.