Objectif de rendement de 5 % net de frais de gestion sur le fonds en euros sous conditions. En savoir plus

Objectif de rendement de 5 % net de frais de gestion sur le fonds en euros sous conditions. En savoir plus

SCPI (ou Société Civile de Placement Immobilier)

Découvrez le potentiel des SCPI pour dynamiser votre patrimoine ! Que ce soit à crédit ou en cash, les SCPI offrent une solution d’investissement performante et accessible. Profitez de notre expertise pour identifier les meilleures opportunités du marché. Nos conseillers sont à votre disposition pour vous guider vers les SCPI les plus adaptées à vos objectifs financiers. Investissez dès maintenant dans l'immobilier !

Découvrez nos SCPI

SCPI dans votre sélection

Besoin d’aide ?

Nos experts se tiennent à votre disposition pour répondre à vos interrogations lors d'un échange. Par téléphone ou en agence, vous avez le choix !

Réussir votre investissement

2025 : le Palmarès SCPI

Quelles sont les meilleures SCPI pour 2025 ? Découvrez notre classement, selon la méthodologie Meilleurtaux Placement.

Des SCPI dans votre Assurance Vie

Enrichissez votre Assurance Vie en diversifiant avec des SCPI, en bénéficiant d’un prix de souscription réduit, d’une fiscalité avantageuse et d’une jouissance des parts plus rapide.

Besoin d’aide ?

Nos experts se tiennent à votre disposition pour répondre à vos interrogations lors d'un échange. Par téléphone ou en agence, vous avez le choix !

Important

Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Le capital investi dans la SCPI n’étant pas garanti, cet investissement comporte un risque de perte en capital. Comme tout investissement, l'immobilier présente des risques : absence de rendement ou perte de valeur, qui peuvent toutefois être atténués par la diversification immobilière et locative du portefeuille de la SCPI. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les performances passées ne préjugent pas des performances futures.

Décider d'investir dans une SCPI de rendement impose une certaine réflexion visant avant tout à définir ses propres objectifs. Avec un choix de 180 SCPI, toutes ne sont pas identiques et les différences sont parfois très importantes. Celles-ci ne concernent pas que les seuls taux de rendement, mais un ensemble de critères comme la situation géographique, la diversification des activités, la qualité du parc immobilier ainsi que l'efficacité de la gestion. C'est pour partie ce qui explique que les nombreux placements des SCPI publiés sur Internet peuvent sensiblement différer. Malgré ces différences d'appréciation, il demeure toutefois un certain nombre de constantes pouvant guider le choix d'un futur investisseur dans une SCPI.

Filtres

Label ISR

Mode d’achat

Localisation

Catégories

Rechercher par nom

Trier

Type de tri

Les SCPI sont un moyen simple d’investir dans l’immobilier sans avoir à gérer de bien en direct. Que ce soit dans une stratégie de diversification, au sein d’un contrat d’assurance vie ou à crédit, elles permettent d’accéder à des revenus potentiels réguliers avec un ticket d’entrée accessible.

Vous ne savez pas quelle SCPI choisir ? Utilisez notre comparateur SCPI ou notre palmarès des meilleures SCPI, et profitez des conseils de nos experts en placement pour identifier les opportunités qui correspondent à votre profil.

L’essentiel à retenir

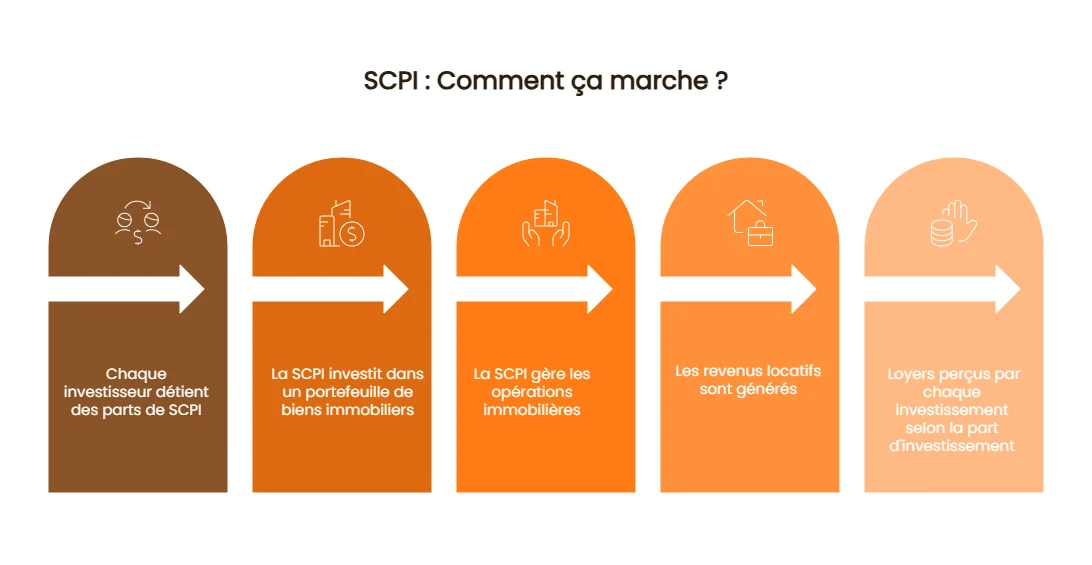

Une SCPI, ou société civile de placement immobilier, est un outil d’investissement collectif qui permet à des particuliers de mutualiser un placement immobilier. Concrètement, au lieu d’acheter seul un appartement ou un local commercial, vous investissez aux côtés d’autres épargnants dans une structure qui détient et gère un portefeuille de biens immobiliers.

Chaque investisseur détient des parts de la SCPI, qui lui donnent droit à une part des loyers perçus, proportionnelle à son investissement. Le but ? Percevoir des revenus immobiliers réguliers, sans les contraintes de la gestion locative (recherche de locataires, travaux, impayés…).

Les SCPI collectent des fonds pour acquérir des biens immobiliers (bureaux, commerces, etc.) en France ou à l’étranger. Elles sont strictement encadrées par un régime juridique protecteur pour les épargnants (articles L. 214-50 à L. 214-84, L. 231-8 à L. 231-21 et L. 732-7 du Code monétaire et financier). Chaque SCPI doit remplir des conditions avant d’offrir ses parts au public :

La SCPI est une alternative très favorable en matière de placements. Elle a les avantages du papier, sa simplicité (à comparer avec les désagréments de l'immobilier locatif), son rendement, un rendement qui a traversé favorablement les crises et qui reste attractif, et son exposition à l'immobilier à partir de tickets d'entrée peu élevés. La pierre papier bat la pierre, le papier et les ciseaux.

Que vous cherchiez à préparer votre retraite, générer des revenus complémentaires ou diversifier vos placements, les SCPI offrent plusieurs leviers :

En fonction de votre stratégie, vous pouvez investir en SCPI de différentes façons :

Contrairement à l’investissement immobilier en direct, les SCPI permettent de mutualiser les risques, d’optimiser la fiscalité selon le support choisi, et de profiter d’une grande souplesse d’accès. C’est un outil qui s’intègre facilement dans une stratégie patrimoniale moderne, que ce soit pour compléter son épargne, préparer un projet de vie ou transmettre un capital.

Voici les principales étapes du cycle d’investissement en SCPI :

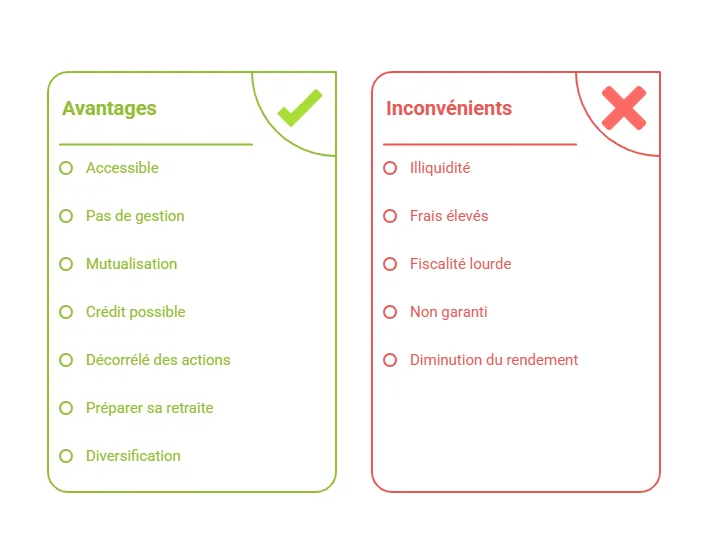

| Avantages des SCPI | Pourquoi ? |

|---|---|

| Accessible | Dès 500 euros. |

| Pas de gestion | La société s'occupe de tout. |

| Mutualisation | Investi dans de nombreux biens. |

| Crédit possible | Bénéficier de l'effet de levier. |

| Décorrélé des actions | Ne subit pas les aléas des marchés financiers. |

| Préparer sa retraite | En générant des revenus complémentaires. |

| Diversification | Plusieurs types d'actifs. |

| Inconvénients des SCPI | Pourquoi ? |

|---|---|

| Illiquidité | Long de vendre ses parts. |

| Frais élevés | Frais à l'entrée notamment. |

| Fiscalité lourde | Impôt sur le revenu et prélèvements sociaux lourds. |

| Non garanti | Risque de perte en capital. |

| Diminution du rendement | En cas de contexte économique défavorable. |

Les SCPI sont un placement accessible à une large gamme d’investisseurs, qu’ils soient débutants ou expérimentés. Grâce à un faible ticket d’entrée, à la gestion déléguée et à la diversification des actifs, elles répondent aux besoins de nombreux profils d’investisseurs cherchant à se constituer un patrimoine immobilier sans les contraintes de gestion locative. En particulier, les SCPI s’adressent aux :

| Profil | Objectifs | Avantages des SCPI |

|---|---|---|

| Jeunes investisseurs | Se constituer un patrimoine à long terme. | Faible ticket d'entrée, gestion déléguée. |

| Actifs | Investir avec un effet de levier (crédit). | Souplesse d'investissement, rentabilité stable. |

| Retraités | Générer des revenus complémentaires. | Revenus passifs réguliers, simplicité. |

| Investisseurs lourdement fiscalisés | Optimiser la fiscalité. | SCPI fiscales permettant une réduction d'impôt. |

Les SCPI se répartissent principalement en trois types : les SCPI « fiscales », les SCPI « de plus-values » et les SCPI « de rendement ».

Les SCPI « fiscales » : sont des SCPI qui détiennent un patrimoine immobilier à usage d’habitation. Ces biens immobiliers s’inscrivent dans des dispositifs fiscaux (SCPI Pinel, SCPI Malraux, etc.) permettant aux épargnants de profiter d’économie d’impôts, sous conditions de détenir leurs parts de SCPI fiscales pendant une durée minimale à partir de la signature du bail.

Les SCPI « de plus-value » : investissent presque exclusivement en immobilier d'habitation dans le but de valoriser le patrimoine et de générer des plus-values à long terme.

Les SCPI « de rendement » : ont pour objectif de distribuer des revenus réguliers. Elles investissent majoritairement dans des immeubles à usage commercial du type bureaux, commerces, entrepôts, résidences hôtelières ou seniors.

| Type de SCPI | Objectif | Exemples d'actifs | Avantages | Inconvénients |

|---|---|---|---|---|

| Fiscales | Optimisation fiscale, réduction d'impôts. | Immobilier résidentiel (Denormandie, Malraux). | Avantages fiscaux (réduction d'impôts). | Rendement plus faible, engagement sur le long terme. |

| Plus-Value | Valorisation du patrimoine à long terme. | Immobilier résidentiel ou mixte. | Potentiel de plus-value élevé. | Pas de revenus réguliers, risque de liquidité. |

| Rendement | Revenus passifs réguliers. | Bureaux, commerces, entrepôts. | Revenus réguliers, rentabilité stable. | Risques liés à la vacance locative et gestion. |

L'achat de parts de SCPI peut se faire directement auprès de la société de gestion ou via une plateforme spécialisée. L’achat direct permet de choisir parmi différentes SCPI en fonction de leurs rendements et de leur stratégie, tandis que les plateformes offrent un large choix avec des outils comparatifs pour guider l’investisseur.

L’investissement en parts de SCPI peut s’effectuer au comptant, c’est-à-dire que l’épargnant apporte 100% du capital investi. En revanche, de plus en plus d’épargnants ajoutent du levier à leur investissement grâce au crédit. Le placement SCPI fait partie des rares produits d’épargne pouvant être financés à crédit. Il s’agit d’une véritable opportunité pour l’épargnant de profiter d’un effet de levier. En effet, ce type de montage financier permet de rembourser une partie ou la totalité du crédit avec les revenus de la SCPI. Votre épargne, affectée au remboursement du prêt, ne sert à payer qu’une partie de l’investissement. L’autre partie est financée par la banque qui sera remboursée par les loyers procurés par cet investissement. Vous bénéficiez donc d’un effet de levier.

Les SCPI peuvent également être intégrées à un contrat d’assurance-vie, offrant plusieurs avantages :

Les SCPI (Sociétés Civiles de Placement Immobilier) sont régies par l’Autorité des marchés financiers (AMF), qui veille à la protection des épargnants et à la transparence des produits. Elles doivent publier un bulletin trimestriel, un rapport annuel et être gérées par une société de gestion agréée. Cette réglementation renforce la sécurité des investisseurs, sans toutefois éliminer les risques liés à l’immobilier.

Les revenus (loyers) perçus via des SCPI sont imposables comme des revenus fonciers :

Deux régimes possibles :

Les SCPI en assurance-vie bénéficient de la fiscalité avantageuse du contrat :

Les SCPI à l’étranger (SCPI européennes) sont soumises à la fiscalité du pays d'investissement, avec possibilité de crédit d'impôt pour éviter la double imposition. Les prélèvements sociaux français s'appliquent également.

| Type | Impôt sur les revenus | Prélèvements sociaux | Plus-values (cession) |

|---|---|---|---|

| Direct | IR (barème) | 17,2% | 19% IR + 17,2% PS (abattement durée) |

| Assurance-vie | Exonération si non racheté | 17,2% si rachat | 7,5% à 12,8% après abattement |

| SCPI étrangères | Imposition locale | 17,2% (France) | Règles du pays d'origine |

La vente des parts nécessite de trouver un acheteur sur le marché secondaire. Le prix d'exécution est fixé par la confrontation des ordres d'achat et de vente, généralement tous les 1 à 3 mois. Les prix les plus élevés et les plus bas sont publiés dans le carnet d'ordres.

La vente se fait directement auprès de la société de gestion, qui reçoit les demandes de retrait. Le prix de vente est préalablement défini par la société et compensé par une nouvelle souscription.

Les critères suivants vous aideront à sélectionner la SCPI la mieux adaptée à vos besoins :

Avant de choisir une SCPI, définissez vos objectifs : souhaitez-vous générer des revenus complémentaires, constituer un patrimoine immobilier ou préparer votre retraite ? Cette étape orientera votre sélection vers les SCPI les mieux adaptées à vos besoins, qu’elles privilégient le rendement immédiat ou la valorisation à long terme.

Les SCPI offrent un rendement brut moyen qui varie en fonction du type d'actifs immobiliers détenus (bureaux, commerces, etc.). Quels sont les rendements typiques des SCPI ? En général, le rendement des SCPI de rendement se situe entre 4% et 6% par an, mais cela peut fluctuer en fonction des conditions économiques. En 2024, le rendement moyen des SCPI de rendement atteint 4,72%, d’après l'ASPIM, contre 4,52% en 2023.

Le TDVM mesure le rendement des parts de SCPI, calculé en fonction des dividendes versés par rapport au prix d’achat. Un rendement stable et élevé est un bon indicateur de performance. Il est essentiel de prendre en compte à la fois le rendement actuel et la possibilité de plus-value à long terme.

Le report à nouveau correspond à la part des revenus non distribuée, mise de côté pour assurer des distributions futures en cas de baisse des rendements. Un report à nouveau élevé signifie que la SCPI est mieux préparée pour faire face à des périodes difficiles.

Le TOF mesure l’occupation réelle des biens immobiliers en comparaison avec leur potentiel maximal. Un TOF élevé (proche de 100%) indique une bonne gestion des biens et la capacité à générer des revenus réguliers, ce qui est crucial pour la rentabilité de la SCPI.

Examinez l’évolution du prix des parts sur les dernières années. Une SCPI qui a maintenu ou augmenté la valeur de ses parts sur une période prolongée montre une gestion efficace et une appréciation du capital.

Les SCPI établies depuis plusieurs années et disposant d’une capitalisation élevée (grande taille de leur patrimoine immobilier) sont généralement plus sûres. Ces SCPI bénéficient de plus de stabilité et de ressources pour gérer les fluctuations économiques.

Les frais de souscription, bien que communs dans toutes les SCPI, doivent être comparés. Des frais de souscription trop élevés peuvent réduire la rentabilité de votre investissement. Choisissez des SCPI avec des frais raisonnables, tout en vérifiant les rendements associés.

Vérifiez la diversité des actifs sous gestion. Une SCPI investissant dans différents types d'immobilier (bureaux, commerces, résidences, etc.) ou dans diverses zones géographiques (nationales et internationales) vous protège contre les risques liés à la concentration d’actifs et assure une meilleure rentabilité.

Certaines SCPI investissent à l’étranger, offrant des rendements plus élevés grâce à des marchés moins saturés. De plus, l’investissement à l’étranger peut bénéficier d’une fiscalité avantageuse, notamment l’absence de prélèvements sociaux français (17,2%) et un impôt sur les revenus souvent inférieur.

Meilleurtaux Placement analyse pour vous le marché, et recherche les meilleures SCPI dans le respect de ses valeurs et de ses convictions : indépendance, objectivité et transparence. Nos experts s’appuient sur un ensemble de critères quantitatifs et qualitatifs dans le but de faire leur analyse d’un placement SCPI.

Voici une liste de SCPI recommandées par Meilleurtaux Placement :

Ils existent également de nombreuses SCPI sur le marché par exemple:

Les SCPI peuvent être une excellente option pour de nombreux profils d’investisseurs. Elles permettent de se constituer un patrimoine immobilier à moindre effort de gestion et de profiter de revenus réguliers. Cependant, comme pour tout investissement, elles ne sont pas sans risques.

Le placement SCPI peut convenir à divers objectifs : réduire son impôt, se préparer à la retraite, diversifier son patrimoine ou optimiser sa fiscalité successorale. Toutefois, le choix dépend de votre situation personnelle, de vos objectifs, de votre profil de risque et de votre épargne disponible. Il est donc essentiel de bien comparer les différentes SCPI disponibles et de choisir celle qui correspond le mieux à vos attentes.

Avant de vous lancer, prenez le temps d’évaluer vos besoins et, si nécessaire, demandez l'avis d'un conseiller pour vous accompagner dans cette démarche.

Les autres guides SCPI

Oui, investir dans une SCPI peut être une solution intéressante pour diversifier son patrimoine, obtenir des revenus passifs réguliers, et accéder à l’immobilier sans les contraintes de gestion. Cependant, le choix d'une SCPI dépend de vos objectifs financiers, de votre tolérance au risque et de votre profil d’investisseur.

Une SCPI (Société Civile de Placement Immobilier) est un produit d'investissement collectif qui permet d'investir dans un portefeuille d'immobilier (bureaux, commerces, logements, etc.) sans avoir à gérer directement les biens. L'investisseur achète des parts de la SCPI et reçoit des revenus sous forme de loyers perçus par la société de gestion.

Cet investissement présente une faible liquidité par rapport à d’autres placements. Des frais s’appliquent à l’entrée, à la revente et des frais de gestion sont facturés (comparez pour trouver les frais les plus réduits). D’autre part, le capital n’est pas garanti, il y a un risque de perte qu’il est possible de maîtriser en confiant votre placement à des experts.

Le rendement des SCPI varie en fonction de nombreux critères comme le type de patrimoine investi, la stratégie de la société de gestion et la performance économique. En général, les SCPI de rendement (bureaux, commerces) tendent à offrir des rendements plus élevés que les SCPI fiscales ou de plus-value. Il est important de comparer les rendements passés, le taux d'occupation et la gestion des SCPI avant de faire un choix.

Diversifiées

Principal Inside

par Principal Asset Management

|

Objectif TDD 2025 |

+ 6 % |

|

Prix de la part |

238 € |

|

TOF |

NON DISPONIBLE |

|

Capitalisation |

0,00 M€ |

|

Localisation |

Diversifiée |

|

Label ISR |

Non |

Diversifiées

Corum USA

par Corum L'Epargne

|

Objectif TDD 2025 |

+ 4,5 % |

|

Prix de la part |

200 € |

|

TOF |

100 % |

|

Capitalisation |

25,00 M€ |

|

Localisation |

États-Unis |

|

Label ISR |

Non |

Santé et éducation

Epargne Pierre Sophia

par VOISIN

|

Objectif TDD 2025 |

+ 5,5 % |

|

Prix de la part |

220 € |

|

TOF |

100 % |

|

Capitalisation |

10,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Non |

Diversifiées

Corum Origin

par Corum Asset Management

|

TDD en 2024 |

+ 6,05 % |

|

Prix de la part |

1135 € |

|

TOF |

97,06 % |

|

Capitalisation |

3 200,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Non |

Diversifiées

Sofidynamic

par Sofidy

|

TDD en 2024 |

+ 9,52 % |

|

Prix de la part |

315 € |

|

TOF |

96,30 % |

|

Capitalisation |

55,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Non |

Diversifiées

Transitions Europe

par Arkea REIM

|

TDD en 2024 |

+ 8,25 % |

|

Prix de la part |

202 € |

|

TOF |

100 % |

|

Capitalisation |

542,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Oui |

Diversifiées

Épargne Pierre Europe

par VOISIN

|

TDD en 2024 |

+ 6,75 % |

|

Prix de la part |

200 € |

|

TOF |

100 % |

|

Capitalisation |

268,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Oui |

Diversifiées

Sofidy Europe Invest

par Sofidy

|

TDD en 2024 |

+ 5,20 % |

|

Prix de la part |

235 € |

|

TOF |

97,94 % |

|

Capitalisation |

372,00 M€ |

|

Localisation |

Europe |

|

Label ISR |

Non |

Vos investissements dans votre poche

Avec l'app Meilleurtaux Placement, investissez et gérez votre épargne à un seul endroit.