Thomas vient d'avoir 40 ans. Plutôt épicurien, il ne s'est jamais soucié jusque là de mettre de l'épargne de côté malgré un salaire confortable, qu'il dépense en voyages et en sorties. Mais l'âge de raison est arrivé et Thomas souhaite allouer 300 euros de son salaire chaque mois à une épargne dont il pourra profiter dans 15 ans. Il hésite entre placer cette somme tous les mois dans un produit d'épargne, ou utiliser cette capacité d'épargne pour réaliser un investissement immobilier locatif à crédit.

Comparatif placement financier/ investissement immobilier à crédit

Thomas a donc pris rendez-vous avec un conseiller Meilleurtaux Placement, qui va lui proposer deux alternatives :

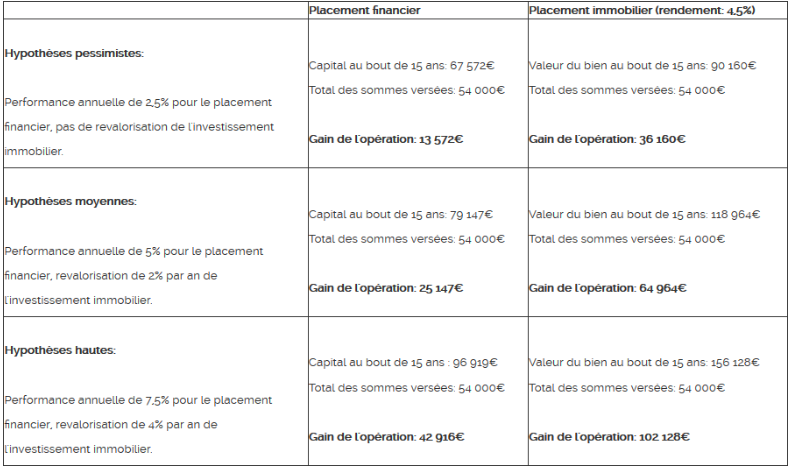

Placer 300 euros par mois, sans frais d'entrée, dans un placement financier qui devrait lui offrir entre 2,5% et 7,5%* de rentabilité par an.

Emprunter 98000 euros à 2,20%** sur 15 ans, pour acheter un bien immobilier de 90160 euros (après les frais de notaire de 8%), lui garantissant des rendements de 4,5%** (nets de frais) par an. Sa mensualité de crédit s'élève à 638 euros et ses loyers perçus s'élèvent à 338 euros. Son effort d'épargne est donc de 300 euros par mois. Au bout de 15 ans, il peut espérer une revalorisation de son bien entre 0 et 4%*** par an.

Comment utiliser sa capacité d'épargne mensuelle ?

Au final, même dans une hypothèse assez pessimiste d'un bien immobilier qui ne se revalorise pas pendant 15 ans, le taux de rendement interne (TRI) de l'investissement à crédit est quand même de 6.61% par an. Difficile de trouver mieux comme placement financier sans prendre beaucoup de risques. Et naturellement, lorsqu'on applique au bien immobilier une revalorisation de 2% ou 4% par an, l'effet de levier est encore plus important et le placement immobilier à crédit devient plus intéressant que n'importe quel placement financier.

>> Je demande une information détaillée sur nos offres d'immobilier locatif à créditL'immobilier et le levier du crédit

Culturellement, les Français sont très attachés à l'investissement immobilier. Il faut dire que les prix de l'immobilier en France ont été multipliés par 3 en 30 ans. Cela représente une hausse annuelle de 4 %. Mais il y a un deuxième moteur qui contribue à l'enrichissement par l'investissement immobilier : Le crédit. C'est même le facteur clé, notamment parce que c'est un moteur invariable (qui ne dépend pas de la performance d'un marché). L'immobilier locatif à crédit donne un effet de levier, dans la mesure où il permet de placer dès aujourd'hui, non pas le capital qu'on a, mais le capital qu'on aura dans une quinzaine ou une vingtaine d'années. Les rendements sont donc calculés sur une base bien plus forte, et contribuent partiellement à rembourser les mensualités de crédit et donc à limiter l'effort d'épargne à sortir chaque mois.

Au bout du compte, le patrimoine qu'on obtient au bout de 15 ans pour un investissement à crédit est bien plus élevé que si on avait versé chaque mois les mêmes sommes dans un placement financier, même quand ce placement s'est révélé performant. Et l'immobilier dans tout ça ? Il ne s'agit en fait que d'une nécessité, une "excuse" pour pouvoir faire du crédit, même si on peut toujours espérer que l'immobilier garde dans les années futures son historique de solidité, de stabilité des rendements et d'espérance de performance à long terme.

Même si on ne peut préjuger de la performance et du rendement que donnera un investissement immobilier dans les 15 prochaines années, allouer sa capacité d'épargne mensuelle à un crédit immobilier sera plus intéressant que de l'affecter chaque mois à un placement financier dans la plupart des scénarios.

>> Je demande une information détaillée sur nos offres d'immobilier locatif à créditQuid de la fiscalité ?

Le cas pratique ci-dessus a été fait sans tenir compte de la fiscalité. Si on voulait l'intégrer dans la simulation, il faudrait tenir compte de nombreux facteurs et faire donc une étude personnalisée.

En effet, la fiscalité dépend des revenus globaux de l'épargnant et de sa tranche marginale d'imposition.

Pour une personne pas imposée, le frottement fiscal sera assez faible puisqu'elle payera uniquement les prélèvements sociaux de 17.2% sur les intérêts de son placement ou les revenus fonciers de son investissement immobilier. À noter que dans le cadre d'un investissement immobilier à crédit, l'emprunteur a la possibilité de déduire de ses revenus fonciers les intérêts d'emprunt. Ce qui va réduire la fiscalité sur cet investissement de manière importante (notamment les premières années).

Pour les épargnants ayant une tranche marginale d'imposition plus élevée (30% ou au dessus), le placement financier aura sans doute une imposition plus faible, car ils peuvent choisir d'être soumis uniquement à la flat tax de 30% (prélèvements sociaux inclus) alors que pour les revenus fonciers le taux d'imposition sera égal à la tranche marginale (30% ou au dessus) plus les prélèvements sociaux de 17.2%. Un taux compris entre 47.2% et 62.7%, bien plus que la flat tax de 30% bien que la possibilité de déduire les intérêts d'emprunt réduit l'écart.

Enfin, et surtout, la fiscalité dépend du placement ou programme immobilier choisi par l'épargnant. Plus sa tranche marginale d'imposition est forte, plus il aura intérêt à choisir la solution la moins imposée.

La fiscalité de l'assurance-vie

Dans le cas du placement financier, il choisira l'assurance-vie : seuls les rachats (et uniquement la part de gains et d'intérêts inclus dans le rachat) sont imposés à l'IR (flat tax ou TMI + prélèvements sociaux). Et lorsque le contrat a plus de 8 ans, la fiscalité devient encore plus douce avec notamment la possibilité pour l'épargnant d'appliquer sur les gains et intérêts des rachats un abattement de 4600 euros pour une personne seule et 9200 euros pour un célibataire.

>> Je reçois une documentation GRATUITE et complète sur l'assurance-vie

Mais il existe aussi des solutions pour payer pas ou peu d'impôt avec un placement immobilier à crédit. L'investisseur pourra par exemple acquérir une chambre dans une résidence étudiante : Demande croissante, revenus réguliers et garantis, pas de gestion locative, et surtout avec un dispositif fiscal très avantageux : l'administration fiscale considère que les locations meublées (dont les résidences étudiantes) ne génèrent pas de revenus fonciers, mais relèvent des règles des Bénéfices industriels et commerciaux (BIC). Grâce au statut LMNP (loueur en meublé non professionnel), l'investisseur pourra bénéficier d'un avantageux régime fiscal permettant de générer des revenus locatifs non imposés durant de longues années, grâce notamment à la possibilité de déduire de ses revenus locatifs l'amortissement du bien acquis.

>> Je souhaite en savoir plus sur les avantages d'un investissement en résidence étudiante

Communication non contractuelle à but publicitaire * Pour espérer un rendement compris entre 2.5% et 7.5% par an, il faut investir sur des supports qui présentent un risque de perte en capital (plus ou moins élevé en fonction de leur catégorie). Ces supports doivent s'envisager dans une optique long terme et pour une faible partie de votre patrimoine. ** Simulation non contractuelle.Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement, de quelque nature que ce soit, ne peut être exigé d'un particulier, avant l'obtention d'un ou plusieurs prêts d'argent. En matière de crédit immobilier, le(s) futur(s) emprunteur(s) bénéficie(nt) d'un délai de réflexion de 10 jours après réception de l'offre de prêt pour donner son (leur) accord.

*** Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n'est pas garanti. La valeur du bien évolue dans le temps, en relation étroite avec l'état de la conjoncture de l'immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d'occupation financier et/ou à la baisse du montant global des loyers versés par les locataires.

- La liquidité. L'immobilier présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l'évolution du marché de l'immobilier.