Lorsque survient le décès d’un proche, la question de l’héritage peut arriver rapidement au cœur des discussions. Mais au-delà du partage des biens, les héritiers doivent souvent faire face à une réalité parfois oubliée ou méconnue : les frais de succession. Que vous soyez futur héritier ou que vous souhaitiez organiser votre succession, cette page vous donne les clés pour anticiper sereinement cette étape de la vie.

L’essentiel à retenir sur les frais de succession

- L'impact financier de la succession sur les héritiers est variable selon le montant hérité, la nature des biens et la filiation.

- Des exonérations et abattements existent pour réduire tout ou partie des droits de succession, applicables selon certaines conditions spécifiques.

- Plusieurs stratégies existent pour anticiper et réduire les droits de succession.

Le coût de la succession

Les frais de succession, aussi appelés droits de succession, désignent l’ensemble des taxes perçues par l’État lors de la transmission d’un patrimoine à la suite d’un décès.

Ces droits sont à la charge des héritiers, lorsqu’ils sont désignés par la loi ou par un testament, ou des légataires, lorsqu’ils sont expressément nommés dans un testament.

La succession d’un individu décédé domicilié fiscalement en France peut concerner une grande variété de biens, classés en deux grandes catégories :

- Les biens meubles, matériels, pouvant être déplacés (véhicules, bijoux, meubles, œuvres d’art) ou immatériels, comme des parts sociales.

- Les biens immeubles, à l’inverse, ne peuvent être déplacés (terrains, maisons, appartements ou bâtiments).

L’ensemble de ces biens entre dans l’actif successoral.

Comment calculer les frais de succession ?

Comment sont déterminés vos droits de succession ?

Les droits de succession prennent en compte trois variables principales :

- le montant hérité,

- la nature des biens transmis,

- le lien de parenté avec la personne décédée.

Pour en déterminer l’impact, il faut définir, dans l’ordre : l'actif net, l'actif successoral puis votre abattement personnel.

| Ordre | Variable | Définition | Prérequis |

|---|---|---|---|

| 1 | Actif net taxable | Actif à répartir entre les personnes qui vont hériter. | - Actif brut : l’inventaire de l’ensemble des biens du défunt et de leur valeur - Passif : ensemble de ses dettes |

| 2 | Actif successoral taxable | Désigne votre part de l’actif net. | - Actif net - Ordre des héritiers - Donations antérieures |

| 3 | Abattement personnel | Désigne une somme déduite de la part héritée avant le calcul des droits de succession à payer, selon le lien de parenté et la situation personnelle. | - Montant des abattements selon filiation |

| 4 | Part taxable | Désigne la base de calcul des droits sur votre part. | - Actif successoral - Montant de l’abattement |

Quelles sont les règles pour hériter ?

Deux situations sont à distinguer pour déterminer qui va hériter dans le but de calculer sa part d’héritage :

- S’il y a testament, le principe de la réserve héréditaire s’applique, ainsi que celui de la quotité disponible. Cela signifie que le patrimoine est librement transmissible, à condition de respecter la réserve héréditaire, une part minimale devant obligatoirement revenir aux enfants du disparu. Le reste, appelé quotité disponible, peut être attribué à la ou les personnes de son choix, librement, dans son testament.

- En l'absence de testament, la répartition de l’héritage suit l’ordre légal de priorité entre les personnes amenées à hériter. C’est ce qu’on appelle la dévolution légale. Les personnes les plus proches du disparu en matière de filiation héritent donc en premier, excluant les autres.

Sans testament, l’époux survivant (marié ou pacsé avec testament) tient une place particulière : il a, par exemple, le droit de rester dans le logement, sous conditions. De plus, il hérite dans tous les cas de figure, mais sa part de succession varie selon plusieurs critères :

- Si l’individu décédé avait des enfants, communs ou non, avec le conjoint survivant.

- Si les époux étaient mariés sous le régime de la communauté réduite aux acquêts ou sous contrat de mariage.

- Si le défunt lui a fait une donation au dernier vivant pour augmenter sa part d’héritage sur les biens laissés après la mort.

En l’absence d’enfants, l’héritage de l’époux dépend du nombre d’ascendants au premier degré encore vivants (père, mère) du défunt.

Pour connaître les règles spécifiques à votre situation, il est recommandé de consulter les simulateurs officiels fournis par service-public.fr.

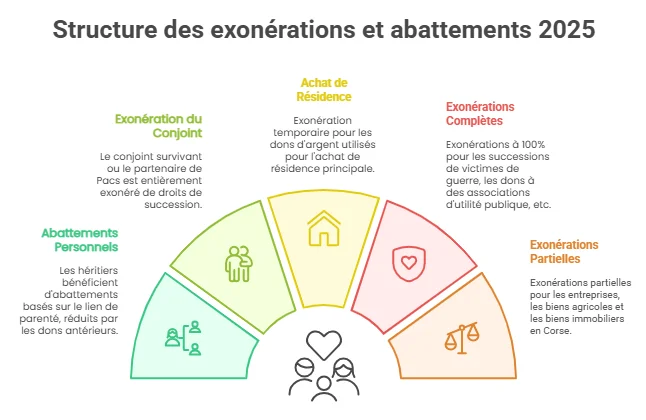

Exonérations et abattements 2025

Vous pouvez réduire tout ou partie des droits de succession, grâce aux dispositifs d’abattement et d’exonérations en vigueur. Tour d’horizon des règles applicables en 2025.

L’abattement personnel sur les droits de succession

Les règles d’abattement s’appliquent sous forme de réduction de votre part soumise à taxation.

Bon à savoir

L’abattement personnel n’est applicable que s’il n’a pas déjà été utilisé dans le cadre d’une donation, dans un délai de quinze ans avant le décès.

Le montant de l’abattement s'élève à :

- 100 000 € pour un enfant, un père ou une mère,

- 15 932 € pour un frère ou une sœur,

- 7 967 € pour un neveu ou une nièce,

- 1 594 € en l’absence d’un autre abattement applicable,

- 159 325 € supplémentaires pour les personnes en situation de handicap, sous conditions.

Les exonérations

| Selon... | Situation | Exonération | Conditions |

|---|---|---|---|

| ... le lien avec le défunt | Conjoint survivant / partenaire Pacs | 100% exonéré | Aucune |

| Enfant du défunt | Dispense de déclaration + 0 € de droits | Actif net < 50 000 € + dons manuels ou donations déclarés ou enregistrés | |

| Autres héritiers (amis, neveux, etc.) | Dispense de déclaration + 0 € de droits | Actif net < 3 000 € Pas de droits de succession à régler si aucune déclaration à déposer. |

|

| ... la qualité du défunt | Victime de guerre / terrorisme | 100% exonéré | Aucune |

| Militaire mort en opérations extérieures | 100% exonéré | Aucune | |

| Policier, pompier, gendarme, agent de douane, morts en mission ou des suites de blessures en mission | 100% exonéré | Cités à l'ordre de la Nation | |

| ... la nature des biens transmis | Réversion de rente viagère entre parents en ligne directe | 100% exonéré | Aucune |

| Monuments historiques | 100% exonéré | Signature, par les personnes à hériter, donataires ou légataires, d’une convention à durée indéterminée avec le ministère de la Culture. En cas de non-respect des engagements prévus dans cette convention, l’exonération est annulée. | |

| Rente et indemnité versée ou due au défunt. | 100% exonéré | La rente ou l’indemnité doit être liée à une réparation de dommages corporels, eux-mêmes liés à un accident ou une maladie. | |

| Biens et droits immobiliers en Corse | 50% exonéré | Sur la moitié de la valeur, valable jusqu'au 31/12/2027. | |

| Entreprise individuelle / parts sociales | Partiellement exonéré | Délai de détention/conservation, engagement individuel à conserver l'ensemble des biens affectés à l'exploitation de l'entreprise, poursuite de l’exploitation de l’entreprise, | |

| Biens agricoles / forestiers / espaces naturels | Partiellement exonéré | Engagements spécifiques requis, notamment de conservation | |

| Logements neufs, immeubles d’habitations et garages | Partiellement exonéré | Acquisition du logement neuf entre le 1er juin 1993 et le 31 décembre 1994, et entre le 1er août 1995 et le 31 décembre 1995. Acquisition des immeubles d’habitation et garage entre le 1er août 1995 et le 31 décembre 1995. Exonération uniquement valable à la première transmission du bien. |

|

| Dans le cas d’un legs à une organisation | Association et fondation reconnues d’utilité publique | 100% exonéré | Activité : œuvres et association simplement déclarée d'assistance et de bienfaisance, protection de l'environnement, protection des animaux, ou association cultuelle, union d’associations cultuelles, congrégation autorisée. |

| État ou organisme public | 100% exonéré | Collectivités locales et territoriales et leurs établissements publics ; Établissements publics ou d’utilité publique à but non lucratif œuvrant dans les domaines scientifique, culturel ou artistique ; L’État et ses établissements publics dédiés à l’enseignement, la recherche, l’assistance ou la bienfaisance ; Établissements publics de parcs nationaux, pour les immeubles situés dans leur cœur de territoire. |

|

| Dans le cas de l’achat d’une résidence principale (loi de finances 2025) | Dons de sommes d'argent en pleine propriété à un enfant, un petit-enfant, un arrière-petit-enfant ou, à défaut, à un neveu ou une nièce | Plafonds : 100 000 € / donateur 300 000 € / bénéficiaire |

Pour les sommes versées entre le 15 février 2025 et le 31 décembre 2026. Achat résidence principale neuve ou en construction, ou financement de travaux de rénovation énergétique éligibles avec l’argent hérité, utilisé dans les 6 mois + conservation 5 ans. Non cumulable avec un autre crédit d’impôt. |

Quels droits de succession devez-vous payer ?

Les droits de succession s’appliquent selon un barème progressif sur votre part, c’est à dire après déduction du passif, de l’abattement personnel, puis détermination de l’actif successoral.

| Filiation | Part taxable | Taux d’imposition |

|---|---|---|

| Ligne directe (enfant, père, mère, petit-enfant) | < 8 072 € | 5% |

| 8 072 € à 12 109 € | 10% | |

| 12 109 € à 15 932 € | 15% | |

| 15 932 € à 552 324 € | 20% | |

| 552 324 € à 902 838 € | 30% | |

| 902 838 € à 1 805 677 € | 40% | |

| > 1 805 677 € | 45% | |

| Frères et sœurs | < 24 430 € | 35% |

| > 24 430 € | 45% | |

| Parents jusqu’au 4ᵉ degré (oncle, tante, neveu, nièce, etc.) | - | 55% |

| Autres héritiers (amis, concubins, etc.) | - | 60% |

Quelles sont les meilleures stratégies pour réduire les frais de succession ?

Plusieurs outils existent pour transmettre intelligemment et réduire l’impact de la succession, en dehors des différentes solutions de placement existantes.

Le démembrement de propriété : transmettre un bien immobilier à moindre coût

Le démembrement consiste à séparer l’usufruit (le droit d’utiliser le bien ou d’en percevoir les fruits) de la nue-propriété (le droit de disposer du bien, c’est-à-dire de le vendre, de l’altérer).

Le démembrement prend automatiquement fin lorsque l’usufruitier décède. À ce moment-là, le nu-propriétaire peut disposer librement du bien (location, vente, occupation) sans avoir à payer de droits de succession.

Avantage : les droits de donation sont calculés uniquement sur la valeur de la nue-propriété, selon un barème fiscal lié à l’âge du donateur au jour de la donation.

Bon à savoir

En cas de disparition du nu-propriétaire, la nue-propriété est transmise aux personnes qui vont hériter et entre dans la succession, pour la valeur de la nue-propriété seule.

La donation tous les 15 ans : un abattement renouvelable

Chaque ascendant au 1er degré peut donner jusqu’à 100 000 € par enfant tous les 15 ans, sans aucun droit de donation à payer. Ce dispositif d’abattement, applicable en une seule ou plusieurs fois, se renouvelle automatiquement au bout de 15 ans.

Cela vaut aussi pour les donations entre grands-parents, petits-enfants (31 865 €) et arrière-petits-enfants (5 310 €).

Ces montants s’appliquent que le bénéficiaire soit majeur ou mineur, et peuvent se cumuler.

Exonération temporaire pour l’achat d’une résidence principale

La loi de finances 2025 prévoit une exonération exceptionnelle de droits de donation, jusqu’à 100 000 € par donateur et 300 000 € par donataire, si les sommes sont utilisées dans les 6 mois pour :

- acheter un bien immobilier neuf ou en construction destiné à en faire sa résidence principale,

- financer des travaux de rénovation énergétique éligibles à MaPrimeRénov’.

Le bien devra être conservé au moins 5 ans comme résidence principale.

L’assurance-vie avant 70 ans : l’outil souple et fiscalement avantageux

Versées avant 70 ans, les primes de l’assurance-vie bénéficient d’un régime fiscal favorable, hors règles successorales classiques :

- Chaque bénéficiaire désigné dispose d’un abattement de 152 500 €, somme sur laquelle il ne paiera donc aucun impôt.

- Les sommes (primes + gains) au-delà sont taxées à 20% jusqu’à 852 500 €, puis 31,25%.

- L’épargnant peut désigner autant de bénéficiaires qu’il le désire.

Bon à savoir

Ce dispositif de placement est un moyen de protéger le conjoint survivant, notamment pour lui donner plus que ce qu’il aurait avec les règles de la dévolution légale.

Procédure pas à pas : déclarer et payer ses frais de succession sans erreur

Déclarer une succession ne s’improvise pas. Cette démarche demande un suivi rigoureux de quelques étapes indispensables pour le bon déroulement de la procédure.

Faire appel à un notaire

L'intervention du notaire est obligatoire si :

- l'individu décédé avait conclu un contrat de mariage,

- un testament a été rédigé,

- une ou plusieurs donations ont été effectuées de son vivant, en particulier une donation au dernier vivant en faveur du conjoint survivant,

- le patrimoine comprend un ou plusieurs biens immobiliers.

Le notaire identifie les personnes ayant vocation à hériter, précise les droits et obligations de chacun dans le cadre de la succession et établit l’acte de notoriété. Cet acte authentique recense les héritiers du défunt et la part que chacun est appelé à recueillir.

Évaluer l’actif et le passif de la succession

Le notaire ou les héritiers doivent :

- recenser tous les biens (meubles, immeubles),

- estimer leur valeur au jour du décès,

- déduire les dettes éventuelles.

Cette étape permet de déterminer l’actif net successoral, base pour calculer des droits.

Remplir la déclaration de succession

Si la succession est acceptée, la déclaration de succession (formulaire Cerfa n°2705 et suivants) doit être déposée :

- dans les 6 mois suivant le décès si celui-ci a eu lieu en France ;

- dans les 12 mois si le décès est survenu à l’étranger.

Elle peut être remplie par le notaire ou par les héritiers eux-mêmes.

Payer les droits de succession

Le paiement s’effectue au moment du dépôt de la déclaration, auprès du service des impôts.

Comment se déroule le paiement des droits de succession

Si vous devez payer les droits de succession, le règlement par le bénéficiaire ou donataire se fait en principe immédiatement, en une fois, au moment de la déclaration, par espèces (limite de 300 €), chèque, carte bancaire, ou virement.

Il est intéressant de noter que :

- Les services des impôts admettent que les droits de donation soient réglés par le donateur lui-même, sans que cela ne soit considéré comme une donation supplémentaire.

- Les héritiers sont solidaires du paiement des droits, mais le principe de solidarité ne s’applique pas entre héritiers et légataires, ni entre légataires.

- Il est possible de payer par remise d’œuvres d’art, d’objets de collection, d’immeubles, de titre...

- Un délai peut être demandé, en fractionné (la somme totale est divisée en plusieurs versements de même montant) ou en différé, le tout si des garanties sont offertes et des intérêts versés, après acceptation des héritiers et demande déposée auprès des services fiscaux.

FAQ : les questions insolubles sur la succession

Quels sont les frais de succession pour 500 000 € ?

Le coût de la succession pour un héritage de 500 000 € dépendent du lien de parenté entre le défunt et l’héritier, ainsi que des abattements applicables, mais également de la valeur nette de la succession. Il est préférable de passer par un simulateur officiel pour obtenir un résultat indicatif.

Quels sont les frais de succession pour 300 000 € ?

Le montant des droits de succession sur un patrimoine de 300 000 € varie en fonction de la filiation entre le défunt et l’héritier, des abattements fiscaux applicables, et la valeur nette de la succession. Pour une estimation plus précise adaptée à votre situation personnelle, mieux vaut utiliser un simulateur officiel.

Quels sont les montants des frais de succession ?

Le montant des taxes liées à la succession est calculé après abattement, selon un barème progressif qui varie en fonction du lien de parenté.

Quels sont les frais de succession entre parents et enfants ?

Pour un enfant qui hérite de son père ou de sa mère, un abattement de 100 000 € s’applique s’il n’a pas déjà été utilisé dans le délai légal de quinze ans, lors d’une donation. Au-delà de cet abattement, le barème progressif s’applique pour calculer la succession.