Vous êtes lourdement imposé et cherchez des solutions pour préparer l’avenir tout en réduisant votre imposition ? En 2025, la défiscalisation reste un excellent moyen de réduire vos impôts tout en investissant intelligemment. Entre immobilier, épargne retraite, placements en entreprise ou dons, les solutions ne manquent pas. Mais encore faut-il savoir lesquelles sont adaptées à votre profil.

Meilleurtaux Placement vous aide à comprendre les dispositifs encore actifs, leurs avantages et leurs limites, pour bâtir une stratégie fiscale efficace et durable.

L’essentiel à retenir

- Diversifiez selon votre profil et vos objectifs : PER, assurance-vie, immobilier locatif (Denormandie, déficit foncier) et dispositifs patrimoniaux (Malraux, Monuments Historiques, groupements forestiers) permettent de réduire vos impôts tout en préparant retraite et transmission.

- Tenez compte des réformes 2025 : fin du Pinel, maintien du plafonnement des niches fiscales à 10 000 €, actualisation du barème de l’impôt et nouveaux seuils de CEHR.

- Évitez les pièges courants : ne vous concentrez pas uniquement sur la réduction d’impôt, respectez les plafonds fiscaux, anticipez les durées d’engagement et intégrez les frais pour optimiser la rentabilité globale.

Qu'est-ce que la défiscalisation et les nouveautés fiscales 2025 ?

Le principe de la défiscalisation : réduire son impôt en investissant

La défiscalisation consiste à investir dans différents secteurs ou produits pour bénéficier d’avantages fiscaux, tout en préparant l’avenir. L'objectif est double : soutenir l’économie et réduire le montant de l’impôt à payer.

Chaque dispositif présente ses propres règles et ses limites. En investissant dans des secteurs ciblés comme l’investissement locatif ou les PME innovantes, le contribuable bénéficie de réductions, de déductions ou de crédits d’impôts.

Les trois mécanismes fiscaux à connaître

En matière de défiscalisation, il est essentiel de distinguer trois mécanismes principaux :

- Réduction d’impôt : diminue directement le montant de l'impôt dû (exemple : l’investissement en FIP).

- Déduction d’impôt : réduit vos revenus imposables (exemple : le PER avec des versements).

- Crédit d’impôt : est remboursé si vous ne payez pas d’impôt (exemple : l’emploi à domicile).

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Les nouveautés et réformes fiscales 2025

En 2025, plusieurs ajustements fiscaux importants impactent la défiscalisation immobilière et le patrimoine :

- Fin du Pinel : le dispositif n’est plus ouvert aux nouvelles souscriptions depuis le 1er janvier 2025.

- LMNP : les amortissements sont désormais réintégrés dans le calcul de la plus-value, réduisant l’intérêt fiscal.

- Loc’Avantages : prolongé jusqu’au 31 décembre 2027, avec nouveau zonage ABC et plafonds révisés.

- Plafonnement des niches fiscales : maintenu à 10 000 € par an.

- Barème de l’impôt indexé sur l’inflation : impact sur les tranches marginales d’imposition (TMI).

Les principales solutions de défiscalisation disponibles en 2025

Les familles de dispositifs à connaître

En 2025, la défiscalisation s’organise autour de quatre grandes familles :

- Immobilier locatif : déficit foncier, loi Denormandie pour l’ancien avec travaux et Loc’Avantages.

- Épargne retraite et placements financiers : le plan d’épargne retraite (PER) et l’assurance-vie.

- Investissements dans les PME ou l’Outre-mer : FCPI, FIP Corse/DOM-COM, Girardin industriel.

- Dons et mécénat : jusqu’à 75% de réduction d’impôt pour les dons aux associations caritatives.

Ce qui change après les réformes

Le Pinel a définitivement disparu au 1er janvier 2025. La loi Denormandie, centrée sur la rénovation de l’immobilier ancien, devient l’alternative privilégiée.

Parallèlement, l’État favorise désormais l’investissement productif : PME innovantes, territoires ultramarins et forêts françaises sont maintenus et renforcés pour dynamiser l’économie réelle.

Défiscalisation immobilière en 2025 : les dispositifs survivants

Même après la disparition de dispositifs comme le Pinel, l’immobilier reste un levier fiscal solide en 2025.

Denormandie

Le dispositif Denormandie offre une réduction d’impôt pour l’investissement locatif dans des logements anciens à rénover, avec des travaux représentant au moins 25% du coût total. La réduction varie de 12 à 21% selon la durée de location.

Malraux

Le dispositif Malraux permet une réduction d’impôt sur les travaux de restauration d’immeubles situés dans des zones protégées, plafonnée à 400 000 € de dépenses sur quatre ans. Le taux varie de 22 à 30%.

Le statut LMNP et le régime réel

Le statut de Loueur en Meublé Non Professionnel (LMNP) permet de louer un bien meublé. Sous le régime réel, il est possible de déduire les charges réelles et surtout d’amortir le bien, réduisant fortement le revenu imposable.

Déficit foncier doublé

Le déficit foncier concerne les propriétaires qui louent un logement nu. Si les charges dépassent les loyers, l’excédent peut être déduit du revenu global. Le plafond d’imputation a été doublé à 21 400 € pour les travaux de rénovation énergétique réalisés jusqu’en 2025.

Loc'Avantages

Ce dispositif permet de bénéficier d’une réduction d’impôt de 15 à 65% du revenu brut du logement en louant à des loyers inférieurs au marché et à des locataires respectant des plafonds de ressources.

Monuments Historiques

Investir dans les Monuments Historiques permet de bénéficier d’une exonération fiscale totale ou partielle des revenus fonciers, sous réserve de travaux de restauration et d’une conservation du bien sur 15 ans.

Épargne et placements défiscalisants : PER, assurance-vie, PEA

Ces produits d’épargne permettent de réduire votre impôt et de constituer un capital pour l'avenir.

Le plan d’épargne retraite (PER)

Le PER permet de constituer un capital pour la retraite tout en déduisant les versements de son revenu imposable, dans la limite des plafonds fixés par la loi (37 094 € en 2025 pour un salarié).

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

L’assurance-vie

L’assurance-vie reste un produit phare. Après huit ans, les plus-values bénéficient d’un abattement fiscal significatif (4 600 € ou 9 200 € pour un couple). Pour la transmission, il est possible de transmettre jusqu’à 152 500 € par bénéficiaire sans impôts.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Le plan d’épargne en actions (PEA)

Le PEA permet d’investir en actions européennes tout en bénéficiant d’une exonération totale d’impôt sur les gains après cinq ans de détention.

L’épargne salariale

L’épargne salariale permet aux salariés de bénéficier d’abondements de l’entreprise et d’exonérations fiscales sur les primes versées (PEE, PER d’entreprise collectif, intéressement).

Investissements dans les entreprises : FIP, FCPI, GFI et Girardin

Les FCPI (Fonds commun de placement dans l’innovation)

Les FCPI offrent une réduction d'impôt de 25% du montant investi (du 28 septembre au 31 décembre 2025), dans la limite de 12 000 € pour une personne seule et 24 000 € pour un couple. La durée de détention est de 5 ans minimum.

Les FIP (Fonds d’Investissement de Proximité)

Ce dispositif n'a pas été reconduit pour 2025 pour les fonds métropolitains. Seuls les FIP investissant en Corse ou dans les DOM-COM conservent leur avantage fiscal (30%).

Le Girardin industriel

Le Girardin industriel offre une réduction d'impôt immédiate, parfois supérieure au montant investi, en finançant du matériel industriel neuf dans les territoires ultramarins. L'avantage est plafonné à 18 000 € par an.

Les GFI (Groupements Fonciers d’Investissement)

Les Groupements Fonciers d’Investissement (GFI) permettent d’investir dans la forêt française tout en profitant d’une réduction d’impôt de 18% et d’exonérations partielles d’IFI ou de droits de succession.

Comment choisir sa stratégie de défiscalisation selon votre TMI et votre budget ?

Comprendre votre TMI (Tranche Marginale d’Imposition)

Votre TMI représente le taux appliqué à votre dernier euro de revenu imposable. En 2025, le barème progressif s'établit ainsi :

- 0% jusqu'à 11 497 €.

- 11% entre 11 498 € et 29 315 €.

- 30% entre 29 316 € et 83 823 €.

- 41% entre 83 824 € et 180 294 €.

- 45% au-delà.

Quelle stratégie selon votre niveau d’imposition ?

- TMI 11% : misez sur la simplicité avec le PER, le PEA et les dons aux associations.

- TMI 30% : combinez PER, immobilier locatif (Denormandie, déficit foncier) et FCPI/FIP pour diversifier.

- TMI 41-45% : maximisez votre PER et explorez les dispositifs patrimoniaux (Malraux, Monuments Historiques, Girardin).

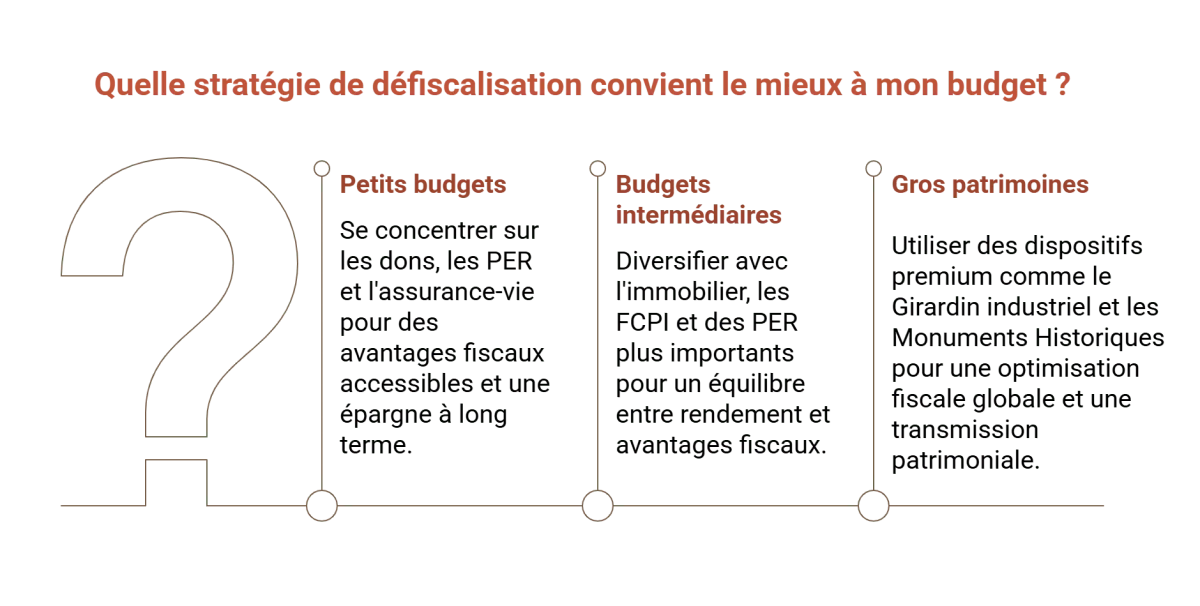

Adapter vos choix à votre budget

- Petits budgets (moins de 5 000 €/an) : privilégiez les dons, le PER collectif ou individuel et l’assurance‑vie.

- Budgets intermédiaires (5 000 € à 50 000 €/an) : diversifiez avec l’immobilier locatif, les FCPI et un PER plus conséquent.

- Gros patrimoines (plus de 50 000 €/an) : misez sur les dispositifs premium comme le Girardin, les Monuments Historiques et les SCPI fiscales.

Défiscalisation selon votre profil patrimonial et vos objectifs

- Jeunes actifs : privilégiez le PER et l’assurance-vie pour bâtir un patrimoine souple.

- Familles : misez sur l’immobilier locatif pour allier impôt réduit et patrimoine transmissible.

- Seniors : favorisez la transmission avec l’assurance-vie ou les groupements forestiers (abattement de 75% sur la succession).

- Hauts patrimoines : combinez immobilier patrimonial et Girardin industriel pour maximiser la réduction d’impôt.

Les erreurs courantes à éviter en défiscalisation

- Se focaliser sur l’avantage fiscal : vérifiez toujours le rendement net et la durée de blocage du capital.

- Dépasser les plafonds fiscaux : le plafond global des niches fiscales est de 10 000 € par an.

- Ignorer la durée et le calendrier : un retrait anticipé peut annuler l’avantage fiscal.

- Négliger frais et liquidité : votre capital est souvent bloqué, gardez une épargne de précaution.

Questions fréquentes sur la défiscalisation en 2025

Quels sont les dispositifs de défiscalisation les plus efficaces pour 2025 ?

Pour les contribuables fortement imposés, le PER, le Girardin industriel et les Monuments Historiques offrent un fort levier fiscal. Les FIP (Corse et DOM-COM) et FCPI permettent de combiner réduction d’impôt et soutien à l’économie. Enfin, le déficit foncier, Denormandie ou le LMNP restent des options fiables.

Comment choisir le meilleur dispositif selon mon profil fiscal ?

Le choix dépend de la tranche marginale d’imposition, du budget disponible et des objectifs patrimoniaux. Une analyse complète est nécessaire pour déterminer le dispositif le plus adapté et optimiser la rentabilité.

Quels sont les risques associés à la défiscalisation ?

Les risques sont liés à la liquidité (capital bloqué), à la fiscalité et à la rentabilité réelle. Certains dispositifs comportent des risques de perte en capital, notamment dans les FIP, FCPI ou Girardin industriel. Il est crucial de diversifier ses placements.