La finance durable poursuit son petit bonhomme de chemin. Les placements verts, solidaires, responsables… se multiplient. L’épargnant qui cherche à dépolluer son portefeuille peut très vite se sentir dépassé par une offre toujours plus conséquente.

Pour contrôler au mieux le greenwashing et éviter les promesses trompeuses de certains gestionnaires de fonds malveillants, les autorités interviennent et créent des réglementations. Parmi elles, la SFDR (Sustainable Finance Disclosure) et son article 9.

Qui sont les fonds Article 9 ?

Dans les faits

Selon une enquête du 30 juin 2022 réalisée par Novethic, il y aurait 877 fonds estampillés article 9. L’encours sous gestion s’élève à 361 milliards d’euros. Ils représentent les fonds dont la démarche d’investissement se veut la plus ambitieuse concernant le caractère durable. L’article 2 du SFDR formalise un objectif d’investissement durable auquel la stratégie doit répondre.

Mais ce n’est pas tout, il est également demandé aux fonds concernés d’appliquer, de manière exemplaire, la réglementation du Plan d’action Finance Durable établi par l’Union Européenne. Un cahier des charges strict qui se veut extrêmement sélectif.

Le point d’honneur de cet article 9, et sur lequel personne n’aura l’autorisation de déroger, reste les secteurs controversés. En effet, les sociétés de gestion ont l’obligation de présenter et de suivre une stratégie dotée d’une politique d’exclusion ambitieuse et étendue. A titre d’exemple, 632 fonds ont banni le charbon, plus de 674 ont exclu les armes controversées et 616 le tabac.

Dans la réalité

Certaines notions restent très floues. On déplore un manque de clarté concernant les objectifs d’investissement durable et les méthodes utilisées pour les atteindre. Si l’on en croit l’étude Novethic, « seuls 80 fonds déclarent se référer à un indice boursier associé à leur objectif d’investissement durable ».

En ce qui concerne les approches de gestion, la tendance est à l’intégration de critères Environnementaux Sociaux et de Gouvernance (ESG). C’est le cas de 496 fonds, soit plus de la moitié, et pourtant… ! Beaucoup utilisent l’analyse best in class, cette dernière n’offre pas de réels changements. L’approche par fonds thématiques est choisie par 443 fonds et celle centrée sur le solidaire et le partage n’a convaincu qu’une trentaine de fonds. Des efforts restent encore à fournir sur ce point !

La communication de certaines données par les sociétés de gestion est également un critère qui pourrait être nettement amélioré. Les rapports d’impact sont bien souvent dissociés des rapports financiers. L’Article 9 indique pourtant que la communication des résultats concernant l’objectif durable est un élément fondamental.

Les stratégies de gestion des fonds Article 9

Répartition des encours : la sélection ESG

La quasi-totalité (87%) des fonds Article 9 ont choisi une gestion active de leurs encours. Plusieurs méthodes sont proposées mais, comme nous l’avons vu précédemment, la sélection ESG est la plus plébiscitée. Elle est bien souvent accompagnée des Objectifs de Développement Durable (ODD) établis par l’ONU.

La sélection ESG correspond à une approche ISR (Investissement Socialement Responsable) sélectionnant les émetteurs à l’intérieur de portefeuille d’investissement. Cette dimension peut prendre différentes formes : le best in class (entreprises les mieux notées sans lien avec leur secteur d’activité), le best in universe (les secteurs les plus vertueux seront mieux représentés) ou le best effort (notation extra-financière mesurée à un instant donné).

17 objectifs de développement durable ont été imaginés par l’ONU. Ils soulèvent de nombreux enjeux pour les années à venir, à savoir :

- Etablir un bilan de la situation actuelle et proposer un suivi rigoureux des progrès réalisés, tout en ciblant les améliorations possibles.

- Être accessibles et acceptés par les territoires, la société civile, le secteur privé et l’ensemble des citoyens.

- Encourager la création d’un esprit de coopération, le but étant de mener des actions conjointes.

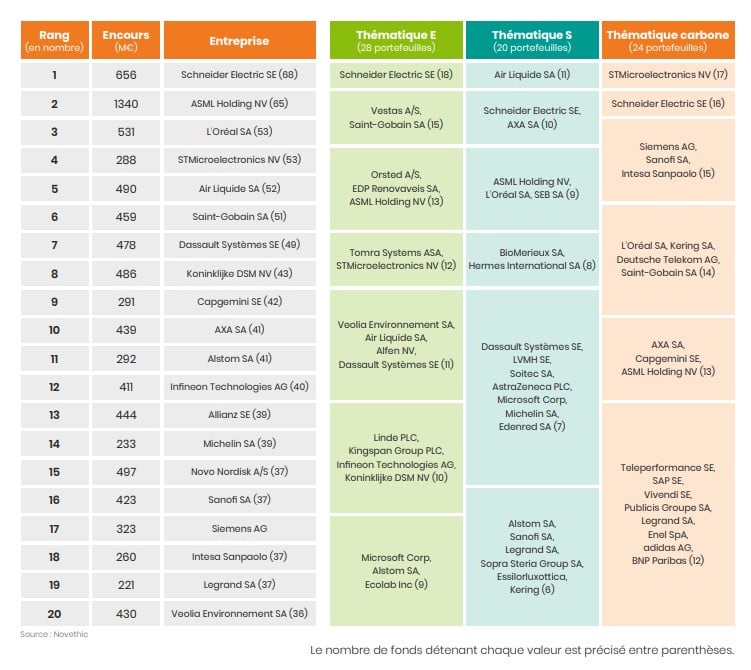

Répartition des fonds : la gestion thématique

Après l’approche ESG, la seconde place est attribuée à la gestion thématique. Cette dernière comptabilisait plus de 209 milliards d’euros d’encours en juin 2022. On distingue trois grands thèmes parmi les fonds : l’environnement, le social et les multithématiques.

L’univers des « fonds environnementaux » rencontre un franc succès, avec plus de 54% des fonds Article 9. Cette stratégie d’investissement est focalisée sur trois axes majeurs : l’énergie, l’eau et la consommation durable. Le bilan carbone des sociétés de gestion est également un enjeu de plus en plus préoccupant. Les fonds « bas carbone » représentent, actuellement, environ 20% de l’encours des Article 9 en Europe.

Concernant les fonds dits « sociaux », l’axe privilégié est celui de la santé. Ce secteur est suivi par l’inclusion et la lutte contre les inégalités. Enfin, l’emploi et la croissance sont des thématiques également approchées.

Il est à noter que les thématiques explorées sont bien souvent liées aux Objectifs Développement Durable des fonds. Parmi les plus populaires, nous pouvons retrouver l’ODD 7 relatif aux énergies propres et à coût durable, le 13 luttant contre les changements climatiques ou encore le 12 concernant une consommation et une production responsable.

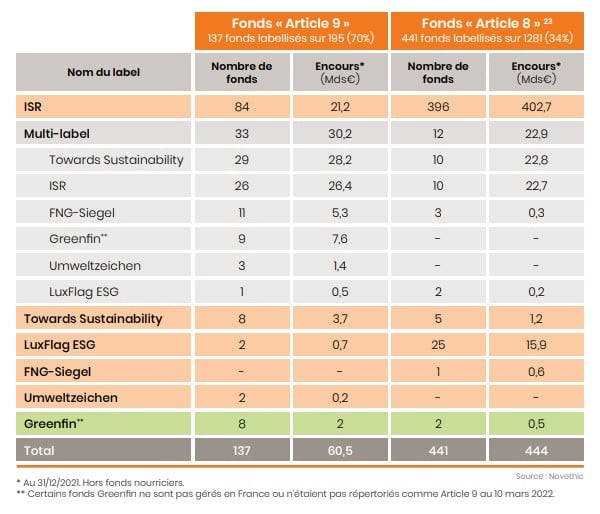

L’importance mitigée des labels

Attention, même si plus des deux tiers des fonds labellisés sont des fonds Article 9, ce dernier n’est pas considéré comme un label. La réglementation européenne demande aux sociétés de gestion d’être transparentes uniquement sur les méthodes utilisées. Il n’y a pas de jury sollicité pour débattre sur le côté vertueux de l’ensemble d’un fonds comme c’est le cas pour les labels relatifs à la finance responsable et durable.

Le label ISR reste le plus populaire, 80% des fonds Article 9 sont estampillés de son logo. Seulement 12% des fonds étudiés par Novethic disposent du label Greenfin. Mais ces certifications restent éloignées du cadre de la réglementation SFDR et ne sont pas forcément en adéquation avec les indicateurs demandés pour atteindre l’objectif d’investissement durable.

Être un fonds ISR ou Greenfin ne veut pas forcément dire que l’on coche toutes les cases. La preuve, Novethic dénombre 15 fonds Article 9 domiciliés en France mais qui ne disposent ni du label ISR, ni du label Greenfin. Les objectifs et les perspectives restent différents.

Une réglementation renforcée au 1er janvier 2023

Des exigences qui se précisent…

En mars 2021, les régulateurs et superviseurs européens ont demandé aux sociétés de gestion de classer leurs fonds durables selon l’Article 8 ou l’Article 9. Si les débuts étaient timides et laissaient entrevoir quelques maladresses, les acteurs du domaine ont planché sur des exigences techniques tout au long de l’année 2022.

Ces modalités entrent en vigueur au 1er janvier 2023 mais n’ont pas vocation à modifier la définition SFDR de l’investissement durable. Ce grand défi reste toujours d’actualité pour les gestionnaires d’actifs, malgré les interprétations divergentes pour définir les objectifs environnementaux et sociaux des fonds.

C’est cette confusion qui mène certaines sociétés de gestion à reclassifier leurs fonds Article 9 en Article 8. Une dynamique qui s’est accélérée en fin d’année. « Seule une vingtaine de fonds annonce une part minimum d’investissement durable, ce qui témoigne des interrogations des sociétés de gestion sur la définition qui en est donnée par SFDR. Pour ce qui est de l’alignement minimum avec la taxonomie, la prudence a également été de mise durant ce round d’observation, qu’a été l’année 2022 » explique Nicolas Redon, expert finance verte de Novethic.

…Mais des indicateurs complexes

A travers cette nouvelle réglementation, une promesse de normalisation de la transparence pour les fonds durables se formalise. Cependant, de nombreux professionnels s’interrogent sur la pertinence des indicateurs de durabilité qui mesurent et démontrent l’accomplissement des objectifs ESG.

Dans leurs communications relatives aux fonds, les sociétés de gestion mettent en avant de nombreux indicateurs inspirés de la liste des Principales Incidences Négatives. On remarque tout de même que cette liste renvoie à une approche par les risques et non à une contribution positive à l’objectif.

C’est pourquoi de nouvelles données vont être intégrées concernant les émissions de CO2, les atteintes à la biodiversité, à l’eau. D’autres éléments à caractère social sont également en réflexion, à l’image du respect des Principes de l’OCDE et du Global Compact. Néanmoins, le mode d’emploi de ces indicateurs est toujours en cours de clarification.

L’univers de la finance durable et responsable est encore loin du long fleuve tranquille ! L’Autorité des Marchés Financiers et la réglementation SFDR commencent à se mettre d’accord afin de faciliter l’accès à des fonds éthiques et responsables pour les épargnants désireux d’investir de manière plus verte. Cet accompagnement doit obligatoirement passer par les sociétés de gestion des fonds, porte-parole de ce mouvement. Pédagogie et patience sont de mise !