Dernière ligne droite pour profiter d’une réduction d’impôt sur vos revenus 2022. Chaque gestionnaire fixe la date limite de souscription et de versements (notamment pour le PER), après laquelle toute opération ne prendra effet qu’en 2023. Pour ne pas rater le coche, nous vous listons les dates à retenir… une chose est sûre, il ne faut pas tarder si vous souhaitez alléger la facture l’année prochaine.

Pourquoi souscrire ou effectuer un dernier versement sur un PER avant la fin de l’année ?

Selon vos revenus, il peut être plus ou moins recommandé de vous orienter vers des produits de défiscalisation tels que le PER, les FIP, les FCPI ou encore les GFI. Sauf que la fin de l’année approche, et donc les dates limites pour réduire votre impôt également.

Pourquoi ouvrir un PER ?

Au-delà d’être un excellent produit d’épargne pour préparer sa retraite, le PER vous fait aussi profiter d’une déduction fiscale. Les versements effectués sur un PER sont déductibles de vos revenus imposables au-delà d’un certain plafond (voir ci-dessous).

Exemple : vos revenus imposables* s’élèvent à 40 000 €. Votre tranche marginale d’imposition (ce qui correspond au taux auquel est imposée la dernière tranche de vos revenus) est dans cet exemple à 30 %. En versant 4 000 € dans un PER, vous bénéficiez d’une déduction fiscale vous faisant profiter d’une économie d’impôt de 1 200 € (4 000 € x 30 %).

En résumé, vous payez moins d’impôt selon ce que vous versez dans votre PER.

En revanche, les fonds sont bloqués jusqu’à la retraite. Malgré tout, des cas de déblocages anticipés permettent de sortir les fonds, notamment pour l’achat d’une résidence principale ou en cas d’accidents de la vie.

Vous avez déjà un PER ? Pourquoi effectuer un dernier versement avant 2023 ?

Aucune limite n’existe concernant ce que vous placez sur votre PER. En revanche, il existe un plafond de déduction fiscale, au-delà duquel vous ne pourrez plus bénéficier de la défiscalisation des versements. Tant que le plafond de déduction fiscale n’est pas atteint, vous pouvez encore effectuer des versements pour réduire davantage l’impôt que vous aurez à payer au printemps prochain.

Pour rappel, le plafond du PER pour un salarié est :

- Soit égale à 10 % des revenus professionnels déclarés en 2021 dans la limite de 32 909 €,

- Soit de 4 114 € (ce qui correspond à 10 % du PASS).

Pour un travailleur non salarié (TNS), le plafond d’épargne est compris entre 4 114 € (minimum correspondant à 10 % du PASS) et 76 100 €.

3 échéances à retenir pour défiscaliser avec les contrats PER de meilleurtaux Placement :

En fonction de votre profil d’investisseur, la souscription d’un PER est plus ou moins évidente. Vous avez tout intérêt à vous en préoccuper si :

- Votre tranche marginale d’imposition (TMI) est d’au moins 30 %,

- Vous êtes prêt à immobiliser du capital sur du long terme, jusqu'à votre retraite.

- Vous avez un profil de risque « prudent », « équilibré » ou « dynamique ». Peu importe, les risques que vous êtes prêt à prendre, le PER permet justement de diversifier les fonds selon votre profil. Le fonds en euros vous assure une sécurité (le capital est garanti) et les unités de compte vous permettent de viser plus de rendement mais comportent un risque de perte en capital.

Pour souscrire en ligne au contrat meilleurtaux Liberté PER, vous avez jusqu’au lundi 26 décembre, le dernier délai pour réduire l’impôt sur vos revenus de 2022.

Pourquoi investir dans un produit de défiscalisation (FIP/FCPI et GFI) ?

Le PER est un excellent produit d’épargne qui permet à la fois de se constituer un capital pour sa retraite et réduire ses impôts. Mais pour réduire vos impôts, il y a d’autres produits sur lesquels vous pouvez investir.

Les FIP et FCPI

Les FIP (fonds d’investissement de proximité) permettent d’investir dans des entreprises prometteuses tout en donnant droit à une réduction d’impôt. Les FCPI (les fonds communs de placement dans l'innovation) sont quant à eux des fonds dédiés à l’innovation. Ces placements peuvent vous faire bénéficier d'une réduction d’impôt de 25%(ou 30 % pour les FIP Corse et FIP Outre-mer).

Les plus-values éventuelles sont également exonérées d’impôt (hors prélèvements sociaux) et à la différence du PER, vos fonds ne sont pas bloqués jusqu’à la retraite mais sur une période de 5 à 10 ans.

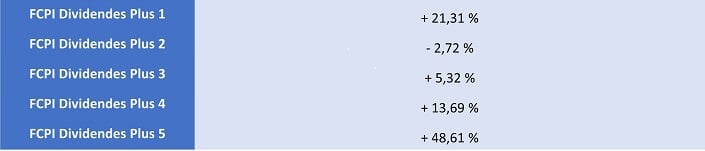

Avec meilleurtaux Placement, profitez de l’expertise de Vatel Capital, la société de gestion qui gère le FCPI Dividendes Plus n°10 et dont les performances passées** sont les suivantes :

Le FCPI Dividendes Plus se distingue également avec une durée courte de blocage des fonds (6 ans) et des frais bas (0 % de frais d’entrée).

Ce type de placement est à privilégier :

- Quelle que soit votre TMI,

- Si vous avez un horizon d'investissement de 6 ans,

- Si vous avez un profil de risque dynamique (vous prenez des risques pour obtenir un rendement élevé).

La date limite de souscription pour bénéficier de la réduction d’impôt sur vos revenus 2022 est fixée au jeudi 29 décembre, minuit.

Les Groupements Forestiers d’Investissement (GFI)

Les Groupements Forestiers d’Investissement font partie des solutions proposant une fiscalité attractive et permettent aux contribuables d’envisager un investissement durable en achetant des parts de GFI investissant dans un actif tangible, la forêt. Parmi les atouts de cet investissement, la réduction d’impôt qui s'élève à 25%. Ce placement est notamment apprécié pour sa faible volatilité. Il s’agit d’ailleurs d’un marché totalement décorrélé des marchés financiers et du marché immobilier, ce qui permet de diversifier son épargne en misant sur un placement à risques réduits et ce, tout en économisant de l’impôt.

Profitez d’une réduction d’impôt en investissant dans un GFI avec France Valley Forêts VII :

- 25 % de réduction d’impôt,

- Montant minimum de souscription de 5 000 €,

- Une durée de blocage entre 6 et 10 ans.

En résumé, vous devez souscrire au GFI France Valley Forêts VII :

- Quelle que soit votre TMI,

- Si vous avez un profil défensif,

- Si votre horizon de placement est à court-moyen terme,

- Si vous êtes sensible au développement durable.

La date limite de souscription pour bénéficier de la réduction d’impôt sur vos revenus 2022 est fixée au jeudi 29 décembre, minuit.

A savoir : les avantages fiscaux des différents dispositifs de défiscalisation sont cumulables tant que cela ne dépasse pas le plafonnement global des avantages fiscaux qui est fixé à 10 000 €. Le PER n’est pas concerné par ce plafond.

* correspond au revenu net après abattement de 10 % sur les traitements et salaires ou après déduction des frais réels.

** les performances passées ne préjugent pas des performances futures