Vous avez été nombreux à suivre le match la semaine dernière entre le produit structuré et l’ETF. Ce week-end, le produit structuré remet les gants pour un duel avec le fonds de private equity. Le match s’annonce serré, tant les deux produits partagent de nombreuses similitudes : il s’agit en effet de deux manières d’investir en actions sans subir la volatilité des marchés boursiers. Quels sont les atouts de chacun et, surtout, sur lequel devez-vous investir ?

Quelle rentabilité ?

Le private equity, aussi appelé "capital-investissement", est l’investissement en capital de PME ou TPE généralement non cotées en Bourse. L’objectif d’un fonds de private equity est d’entrer au capital d'entreprises relativement petites, pour financer leur amorçage et leur développement, et contribuer ainsi à l’accélération de leur croissance.

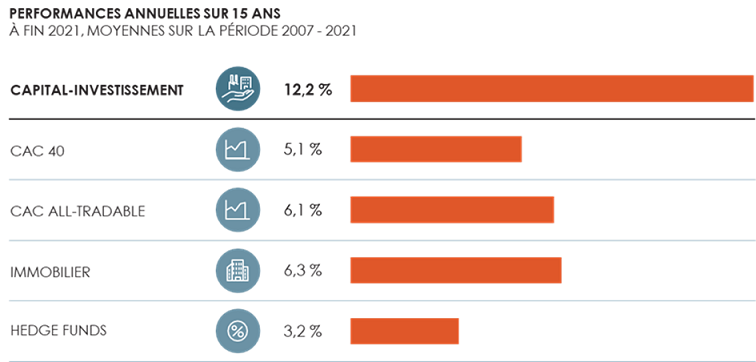

Historiquement, le rendement associé à ces placements est très élevé : 12,2 %* par an, en moyenne entre 2007 et 2021, supérieur à ceux de la Bourse et de l’immobilier sur les 15 dernières années.

Source : France Invest

Bien sûr, il s’agit de performances passées qui ne préjugent pas de performances futures. Les fonds de private equity proposé actuellement ne « promettent » pas des rendements annuels de plus de %. A titre d’exemple, le nouveau fonds lancé par BPI France vise un TRI de 8%*.

Bpifrance Entreprises Avenir 1 (FR001400FP75), spécialement conçu pour permettre aux particuliers de co-investir aux côtés de cette institution reconnue. Grâce à ce support, les investisseurs individuels peuvent accéder aux nombreuses opportunités d’investissements de Bpifrance, à son "deal flow", et bénéficier des mêmes conditions d'investissement que le fonds souverain.

Le support de Bpifrance est un fonds de fonds : ses cibles sont des fonds dédiés au private equity. Les entreprises ainsi sélectionnées ont un fort potentiel de croissance et le fonds vise à les soutenir dans leur développement en leur fournissant les capitaux nécessaires pour stimuler leur expansion et accélérer leur innovation. En investissant dans ce support, les particuliers contribuent directement au renforcement de l'écosystème entrepreneurial français.

La performance obtenue sur un produit structuré dépend également d’un indice de référence, mais elle est beaucoup moins aléatoire. Le gain espéré est en effet connu à l’avance. Il est propre à chaque produit structuré et dépend des caractéristiques du produit. Certains produits assez défensifs visent d’offrir du 4 ou 5%** par an, quand d’autres plus ambitieux permettent d’espérer 8 ou 10%**, voire plus.

Pour obtenir cette performance, deux possibilités :

- Soit, à une date de constatation fixée dès le départ (généralement tous les trimestres ou semestres à partir de la première année), l’indice de référence est au-dessus de son niveau initial. Le produit est alors remboursé par anticipation et les investisseurs reçoivent la performance annualisée prévue.

- Dans le cas où le produit arrive à l’échéance (donc l’indice n’a jamais été au-dessus de son niveau initial à aucune date de constatation), alors le capital peut être remboursé, avec parfois le gain multiplié par le nombre d’années écoulées, si la baisse de l’indice ne dépasse pas un certain seuil (entre 20 et 50% selon les produits).

Résultat : L’avantage du produit structuré est que les scénarios sont simples à anticiper : soit l’indice est en hausse et le coupon fixe est versé (entre 6 et 10%), soit la performance est nulle (voire négative, voir le point d’après sur les risques). Il n’y a pas d’autres scénarios. En revanche, la performance du fonds de private equity est plus aléatoire : elle pourrait être de 10%, de 8%, 5%, 2% voire même 0 ou nulle. Mais si on se base sur les historiques de performances de ces supports, le private equity a été le placement le plus performant sur les 15 dernières années.

Rentabilité : avantage au private equity

Quels risques ?

Que ce soit pour un fonds de private equity ou un produit structuré, dans tous les cas le risque de perte est total. Bien sûr, il est difficile d’imaginer un indice ou un fonds, composé de plusieurs dizaines ou centaines de titres, perdre 100% de sa valeur. Mais imaginons par exemple un gigantesque krach boursier et/ou une crise économique qui ferait perdre, à toutes les actions cotées ou non, plus de 80% de leur valeur, alors le fonds de private equiy et le produit structuré perdront tous les deux 80% de leur valeur. C’est un scénario très pessimiste, mais pas impossible.

Notons que contrairement à un investissement boursier, la valeur d’un fonds de private equity ne bouge pas tous les jours. Cette valeur est décorrélée de la Bourse c’est-à-dire qu’elle ne subit pas les aléas boursiers. Elle est issue d’une expertise réalisée généralement de manière trimestrielle ou mensuelle.

Dans le cas d’un produit structuré, la perte peut être évitée grâce à la barrière de protection du capital. En effet, à l’échéance du produit (donc si l’indice boursier n’a jamais été au-dessus de son niveau initial à aucune date de constatation), alors le capital peut être remboursé si la baisse de l’indice ne dépasse pas un certain niveau. Ainsi, de nombreux produits structurés ont des barrières de protection à 50% permettant ainsi d’éviter les pertes, sauf si la baisse de l’indice dépasse ce niveau à l’échéance.

Risque : avantage au produit structuré

Quelle liquidité ?

Un investissement dans le private equity s’envisage sur plusieurs années, compte tenu de sa faible liquidité. Dans la plupart des cas, l’investisseur accompagne la société par ses conseils pratiques et son réseau pour accélérer son développement. En contrepartie, il s’attend à un rendement sur le capital investi supérieur au marché actions. Et pour cause, le risque pour l’investisseur est plus important. Le private equity peut devenir une véritable aventure entrepreneuriale pour l’investisseur.

À noter que les fonds de capital investissement suivent généralement une courbe en J. Les premières années, les rendements sont souvent faibles ou négatifs, résultant des coûts d’investissement, des frais de gestion, d’un portefeuille d’investissement qui n’est pas encore arrivé à maturité. Avec le temps, les fonds vont afficher des rendements croissants, lorsque les investissements arrivent à maturité. Rappelons bien sûr qu’un espoir de performance élevé est invariablement lié à un risque important de perte en capital.

Quoi qu’il en soit, l’investisseur ne peut pas récupérer son investissement à tout moment, sauf à subir des frais de rachat importants. Afin de procéder au rachat de ses parts, il doit attendre que le fonds soit dissous (fermé), après une phase de « désinvestissement » (revente des actions des sociétés) qui peut prendre plusieurs années. Les fonds de private equity investissent dans des titres de sociétés non cotées qui, par définition, ne sont pas liquides. Ils ne bénéficient donc pas d’un marché secondaire organisé pour vendre les titres. N’étant pas négociables, leurs cessions nécessitent plusieurs mois.

Le produit structuré, quant à lui, peut être vendu à tout moment, mais ce n’est pas recommandé. En effet, si vous vendez votre produit sans attendre l’échéance ou une date de constatation pour obtenir un remboursement anticipé, vous risquez fortement de subir une perte.

Avec le produit structuré, vous partez pour au moins un an. Avec un peu de chance, le produit sera remboursé par anticipation au bout d’un an, mais il est tout à fait envisageable qu’il faille attendre 2, 3, 5 ou 10 ans pour obtenir le remboursement. Dès lors que vous investissez dans un produit structuré, vous devez donc avoir un horizon d’investissement d’au moins 10 ans.

Résultat : Dans les deux cas, la durée recommandée est d’au moins 8 ans. Si vous vendez avant, vous risquez donc de subir une perte. Mais le produit structuré permet quand même d’espérer un gain au bout d’un an, en cas de scénario favorable. Et sinon en cas de scénario favorable à une date de constatation trimestriel ou semestriel

Liquidité : avantage Produit Structuré

Comment faire son choix ?

Difficile d’investir sur les actions en ce moment, les indices boursiers étant particulièrement hauts. C’est pour cette raison que de nombreux investisseurs se tournent aujourd’hui vers le produit structuré : C’est le placement adapté aux épargnants qui veulent investir en actions mais avec une barrière de protection pour se protéger d’un mauvais timing. Si vous pensez que les indices sont trop hauts et qu’ils pourraient connaître une consolidation, et que vous cherchez un rendement attractif sur le long terme sans tout miser sur la hausse des indices, le produit structuré est le placement qu’il vous faut.

A l’inverse, le private equity est très peu démocratisé auprès des particuliers. Les plus gros patrimoines et les family offices allouent 15 à 20% de leurs actifs au capital investissement. La part des particuliers est aujourd’hui extrêmement basse, inférieure à 1% de leur épargne, du fait de la barrière à l’entrée liée aux tickets minimum d’investissement et au manque de compréhension de cette classe d’actif. Une aberration.

Bpifrance Entreprises Avenir 1 est le premier fonds d'investissement de Bpifrance spécialement conçu pour permettre aux particuliers de co-investir, dès 1000 euros, aux côtés de cette institution reconnue. Grâce à ce support, les investisseurs individuels peuvent accéder aux nombreuses opportunités d’investissements de Bpifrance, à son "deal flow", et bénéficier des mêmes conditions d'investissement que le fonds souverain.

Certes, le risque est important et ce type de placements s’adresse aux investisseurs dynamiques prêt à prendre des risques pour viser une performance attractive, sur au moins une partie de leur allocation. Et comme ce fonds est décorrélé des aléas boursiers, il s’agit d’une bonne solution pour remplacer un investissement en actions, ou pour diversifier un portefeuille déjà bien investi en actions.

Communication à caractère promotionnel non contractuelle sur un instrument financier

* Objectif net de frais de gestion du support, hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés. Cet objectif a été établi par la Société de Gestion notamment sur la base d’hypothèses de distributions futures pour chacun des Fonds du Portefeuille qui composera le portefeuille du Fonds. Ces hypothèses ne constituent en aucun cas un engagement de la Société de Gestion concernant la performance finale qui sera effectivement réalisée par le Fonds. En effet, il s’agit d’hypothèses établies sur la base des performances passées qui ne sauraient préjuger des performances futures. Ce rendement cible de l’investissement n’est pas garanti et ne constitue qu’un objectif de gestion. Le fonds Bpifrance Entreprises Avenir 1 ne bénéficie d’aucune garantie en capital et les souscripteurs pourront perdre tout ou partie du capital initialement investi.

Les FCPR sont des placements long terme (10 ans minimum) qui présentent un risque de perte en capital. Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements s'adressent à des investisseurs avertis et sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.

** Hors frais de gestion du contrat, fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement final ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale.

Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs souhaitant sortir avant l'échéance du produit ou âgés de plus de 70 ans.

Le produit s’inscrit dans le cadre de la diversification du patrimoine global des investisseurs et n’est pas destiné à en constituer la totalité.

Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.