Vous cherchez à réduire vos impôts sur le revenu tout en investissant dans l’économie des territoires d’outre-mer ? Le Girardin industriel est un dispositif qui permet aux contribuables de bénéficier d’une défiscalisation intéressante en contrepartie d’investissements dans des projets industriels locaux ultramarins.

Mais comment fonctionne-t-il exactement ? Quels sont ses avantages et ses risques, et comment en bénéficier de manière sécurisée ? Meilleurtaux Placement décrypte pour vous ce mécanisme fiscal.

- Le Girardin industriel est un dispositif fiscal offrant aux contribuables résidant en France la possibilité de réduire leur impôt sur le revenu en investissant dans l’économie des territoires d’outre-mer.

- L’investissement contribue au développement économique local en finançant des projets industriels, tout en compensant les surcoûts liés à l’insularité et à l’éloignement géographique.

- L’opération comporte un engagement minimal de 5 ans et des risques fiscaux et économiques, qu’il est possible de limiter en suivant nos conseils.

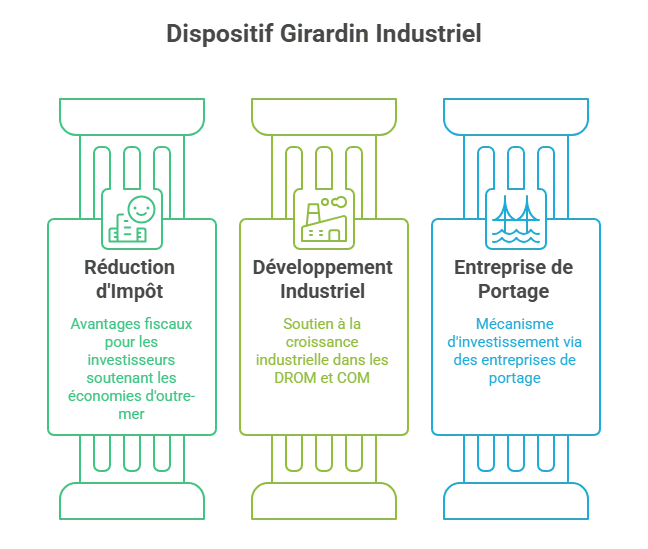

Qu’est-ce que le dispositif Girardin industriel ?

Définition et objectifs

Le dispositif Girardin industriel permet aux contribuables domiciliés en France de bénéficier d’une réduction d’impôt sur le revenu en contrepartie d’investissements dans l’économie des territoires d’outre-mer, via une entreprise de portage.

L’objectif principal est de soutenir le développement industriel local dans les départements et régions d’outre-mer (DROM) ainsi que dans les collectivités d’outre-mer (COM).

Le Girardin industriel est à distinguer du Girardin logement social, un autre mécanisme de défiscalisation au fonctionnement similaire.

Les enjeux

Les enjeux du Girardin industriel se situent à plusieurs niveaux :

- Pour l’investisseur, l’enjeu principal est de bénéficier d’une réduction d’impôt immédiate et souvent supérieure au montant investi, tout en composant avec les risques fiscaux et économiques.

- Pour les territoires d’outre-mer, c'est un levier de financement important pour soutenir l’activité économique, moderniser les équipements productifs et dynamiser des secteurs stratégiques.

- Pour l’État, il s'agit d’orienter l’épargne privée vers des zones où l’investissement est souvent insuffisant, tout en assurant un contrôle strict pour éviter les abus ou montages frauduleux.

Quelle est la différence entre le dispositif Girardin industriel de plein droit et avec agrément fiscal ?

Girardin industriel de plein droit

Le Girardin industriel de plein droit concerne les projets dont le coût est inférieur à 250 000 euros.

Ils sont, en règle générale, dispensés d’agrément des autorités fiscales.

L’entreprise de portage utilisée pour ce type de projet prend généralement la forme d’une SNC (société en nom collectif).

Girardin industriel avec agrément fiscal

Pour les projets supérieurs à 250 000 euros, le Girardin industriel avec agrément fiscal est requis.

Ce mécanisme nécessite l’obtention préalable d’un agrément délivré par l’administration fiscale, qui conditionne l’éligibilité à la déduction fiscale.

Dans ce cas, l’entreprise de portage prend la forme d’une SAS (société par actions simplifiée) ou d’une SA (société anonyme), adaptée à des investissements plus importants et plus complexes.

Dans les deux cas, pour ce type d'investissement outre-mer, l’avantage de réduction d’impôt maximum net sera toujours de 18 000 € par an, dans le cadre du plafonnement annuel des niches fiscales, et ce pour tous les foyers fiscaux.

Dans quels territoires d’outre-mer s’applique-t-il en 2025 ?

En 2025, les investissements doivent avoir lieu dans les territoires suivants (selon le montant du chiffre d’affaires) : Guadeloupe, Guyane, Martinique, La Réunion, Mayotte, Nouvelle-Calédonie et Polynésie française.

Les collectivités plus petites comme Saint-Martin, Saint-Barthélemy, Saint-Pierre-et-Miquelon, les Terres australes et antarctiques françaises et Wallis-et-Futuna, sont également éligibles.

Comment fonctionne le Girardin industriel ?

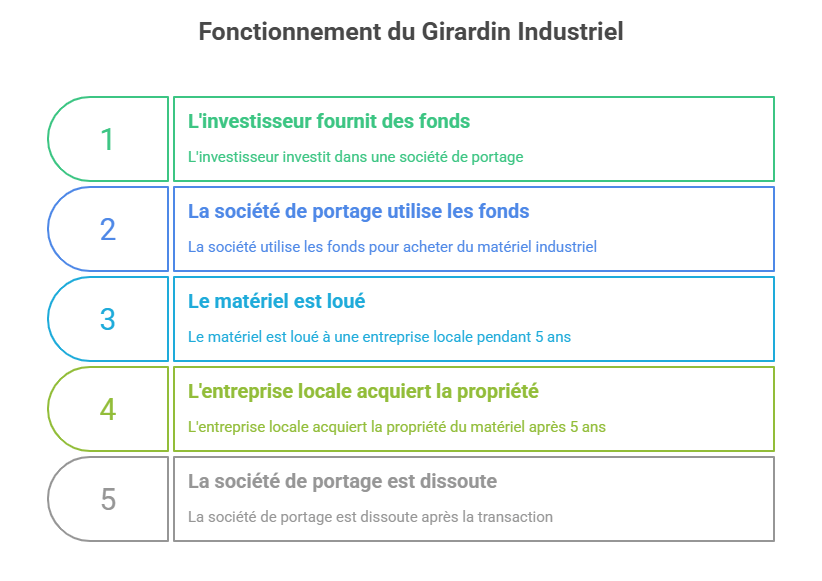

Le Girardin industriel repose sur un principe simple :

- L’investisseur apporte des fonds au sein d’une entreprise de portage, à laquelle il s’associe : on parle ici d’apport à fonds perdus.

- Cette société utilise ensuite ces capitaux, parfois complétés par un emprunt bancaire, afin de financer du matériel industriel destiné à une entreprise exploitante locale.

- Le matériel est loué pendant une durée minimale de 5 ans, au terme de laquelle la société exploitante en devient propriétaire en rachetant les investissements à un prix symbolique.

Une fois l’opération réalisée, la société de portage est dissoute.

Ces montages sont organisés par des cabinets spécialisés dans la défiscalisation outre-mer appelés “monteurs”.

Quelle est la durée d’engagement ?

L’investisseur doit s’engager pour une durée minimale de 5 ans.

Cette obligation concerne à la fois la détention des parts et l’exploitation effective du matériel financé.

Dans certains cas, la durée d’exploitation peut être supérieure, sous peine de remise en cause de l’avantage fiscal obtenu.

Comment se calcule la réduction d’impôt et comment est-elle attribuée à l’investisseur ?

L’avantage fiscal offert par le Girardin industriel correspond à une réduction d’impôt calculée en appliquant un taux à une base éligible.

Cette base correspond à la partie du coût de revient du matériel ou des travaux ouvrant droit à défiscalisation, répartie entre les investisseurs proportionnellement à leur participation au capital de la société de portage.

Le taux de la réduction d’impôt varie selon la nature, le montant et la localisation de l’investissement, et s’échelonne entre 25% et 63,42%.

Par ailleurs, l’investisseur ne conserve pas l’intégralité de son avantage fiscal : une partie doit obligatoirement être rétrocédée à l’exploitant. Cette rétrocession, pour les investissements réalisés et engagés à compter du 1er janvier 2015, s’élève à 56% s'ils sont inférieurs à 300 000 € et à 66% s’ils sont supérieurs à 300 000 €.

Quelles sont les conditions d’éligibilité ?

Tous les investissements ne sont pas éligibles à cet outil de défiscalisation.

D’abord, le contribuable doit être fiscalement domicilié en France métropolitaine ou dans les départements d’outre-mer.

De plus, seuls les équipements neufs exploités par des entreprises agricoles, industrielles, commerciales ou artisanales relevant de l’impôt sur les sociétés dans les territoires précités peuvent entrer dans le dispositif, à l’exception de certaines activités exclues par la loi.

Bon à savoir :

Certaines activités exclues sont listées dans l’article 75 de la loi de finances pour 2024.

Quels sont les avantages du Girardin industriel ?

Une réduction fiscale immédiate et conséquente

Le principal atout du Girardin industriel réside dans sa réduction d’impôt dite one shot.

Concrètement, l’investisseur perçoit l’avantage fiscal dès l’année suivant son apport, même s’il doit conserver ses parts dans la société de portage pendant 5 ans au minimum.

Cet effet de levier est particulièrement intéressant, car il permet d’alléger immédiatement les taxes dues, contrairement à d’autres dispositifs où l’avantage s’étale dans le temps.

Comparatif avec d’autres dispositifs fiscaux

Là où le Pinel ou Denormandie impose des engagements de location longue durée, où la réduction Madelin (IR-PME) offre des taux limités à 18% ou majorés à 30% dans certains cas, où le PER se contente de proposer une déduction fiscale sur le revenu imposable, le Girardin industriel permet d’atteindre des taux de défiscalisation immédiats et plus importants, selon la nature et la localisation du projet.

L’économie d’impôt générée est donc souvent plus élevée, d'autant qu’elle s’inscrit dans le plafonnement global des niches fiscales de 18 000 euros par an, contre 10 000 euros en métropole et pour les autres dispositifs cités ci-dessus.

Comment ce dispositif soutient-il le développement économique des territoires ultramarins ?

Au-delà de son intérêt fiscal, le Girardin industriel répond à un double objectif économique et social.

En réduisant les surcoûts liés à l’insularité, à l’éloignement de la métropole et aux contraintes logistiques, il favorise la création d’activités productives et contribue à renforcer la compétitivé des entreprises locales.

Pourquoi ce dispositif est-il attractif ?

Le succès de cette niche tient aussi à sa souplesse. Le taux est connu dès le départ, ce qui sécurise l’investisseur, et il est possible de renouveler l’opération chaque année en fonction de l’évolution de ses revenus.

En cas de réduction excédant l’impôt dû, l’administration permet de reporter le solde non utilisé sur les 5 années suivantes. Cette possibilité, combinée au fort impact immédiat sur la fiscalité, explique pourquoi certains cabinets constatent des taux de renouvellement des souscriptions proches de 90% chaque année.

Bon à savoir :

Le Girardin industriel peut être combiné avec d’autres mécanismes de défiscalisation, comme le Denormandie, Loc’Avantages ou encore la réduction IR-PME. Toutefois, le tout sera soumis au plafond global des niches fiscales, fixé à 10 000 ou 18 000 euros par an selon les situations.

Quels sont les risques associés au Girardin industriel ?

Le principal risque du Girardin industriel est la requalification fiscale, c’est-à-dire la remise en cause de l’avantage fiscal.

Cela peut se produire en cas de non-exploitation continue du matériel, de défaut de location ou encore de non-respect de la durée minimale de 5 ans.

À ces contraintes s’ajoutent des risques économiques liés à l’exploitant, comme une faillite ou des difficultés financières, mais aussi des risques matériels.

Certains projets sans agrément fiscal peuvent également exposer l’investisseur à des montages non conformes, voire frauduleux.

Quelles sont les précautions à prendre avant d'investir ?

La meilleure protection reste la vigilance dans le choix des intermédiaires.

Les monteurs en défiscalisation doivent être inscrits sur un registre public en préfecture et respecter une charte de déontologie. Ils sont également tenus de déclarer leurs opérations auprès de l’administration fiscale.

Si ces obligations apportent une certaine sécurité, elles ne suffisent pas à écarter toutes les dérives.

Il reste essentiel de se méfier des offres trop attractives, promettant des rendements supérieurs à la moyenne ou un risque prétendument nul. Cela passe par des vérifications d’usage au niveau de chaque intervenant.

Quelles sont les garanties et assurances ?

Pour sécuriser les opérations, de nombreux monteurs proposent une garantie de bonne fin fiscale. En cas de manquement imputable à la société de portage ou à l’exploitant, elle permet de se retourner contre le responsable afin de couvrir tout ou partie de la perte fiscale subie.

Certaines opérations reposent aussi sur une mutualisation des investissements, pour diluer le risque en intégrant plusieurs exploitants dans une même société de portage.

Les assurances souscrites par les opérateurs apportent une protection supplémentaire, mais il faut garder à l’esprit qu’aucune couverture ne peut éliminer totalement le risque de requalification par l’administration.

Avant de s’engager, il est recommandé de vérifier l’expérience du monteur, sa réputation dans le secteur et la transparence des documents fournis. S’entourer de professionnels expérimentés et bénéficier d’un accompagnement personnalisé permet de réduire considérablement les risques liés au Girardin industriel et d’investir son argent en toute confiance.

À qui s’adresse le Girardin industriel ?

Le Girardin industriel s’adresse avant tout aux contribuables dont le revenu est suffisamment élevé pour générer un montant d’impôt sur le revenu important.

Il vise donc les foyers fiscaux fortement imposés, capables d’immobiliser une somme conséquente et d’accepter une part de risque.

Il ne s’agit pas d’un placement financier classique, mais d’une opération de défiscalisation ; l’intérêt principal réside dans la réduction de l’impôt et non dans une rentabilité financière directe.

Quels sont les critères pour savoir si ce dispositif est pertinent selon sa situation fiscale ?

Avant de s’engager, il est donc essentiel d’évaluer sa propre situation :

- s'assurer que le montant de son impôt sur le revenu est suffisamment élevé pour que la réduction proposée soit intéressante,

- posséder une trésorerie confortable pour avancer les fonds,

- se questionner sur sa tolérance au risque.

Comment investir en Girardin industriel ?

Les étapes de l’investissement

Investir en Girardin industriel suppose de suivre plusieurs étapes précises.

- Vérifier son éligibilité et définir le montant de réduction d’impôt souhaité.

- Choisir l’opération au sein d’une activité éligible (transport, tourisme, navigation de plaisance, agriculture, pêche maritime, aquaculture, construction navale, automobile, fibres synthétiques ou sidérurgie).

- Se renseigner sur la société exploitante et sur la solidité économique du projet.

- Vérification de la conformité du dossier par un monteur spécialisé.

- Signature du contrat et financement.

- Respecter la durée minimale de détention des parts, fixée à 5 ans.

Quels sont les délais ?

Le délai de mise en place varie selon le type d’opération.

- Pour un Girardin de plein droit, quelques jours peuvent suffire pour constituer le dossier, le faire valider par la société de portage et signer le contrat.

- En revanche, pour un Girardin avec agrément fiscal, les délais sont plus longs car l’obtention de l’autorisation administrative peut prendre plusieurs mois.

Quels sont les documents à prévoir ?

Pour monter un dossier complet, certains documents peuvent être demandés tout au long du processus, tels que :

- un extrait KBIS ou un justificatif d’immatriculation,

- les statuts de l’entreprise exploitante,

- un devis ou bon de commande des équipements productifs neufs,

- un relevé d'identité bancaire,

- une attestation fiscale,

- attestation sociale confirmant que l’entreprise est à jour de ses obligations,

- le dernier avis d’imposition pour les particuliers.

Quel est l’impact des évolutions législatives et fiscales sur le Girardin industriel en 2025-2026 ?

Quelles sont les principales nouveautés et réformes récentes ?

Le Girardin industriel, prévu à l’article 199 undecies B du Code général des impôts, a été prolongé jusqu’en 2029 par la loi de finances 2024.

Suite à la loi de finances pour 2025, deux ajustements importants sont venus renforcer le dispositif dans certains territoires :

- En Nouvelle-Calédonie, il a été élargi, à titre exceptionnel, aux immeubles non résidentiels détruits lors des émeutes de 2024, à condition qu’ils fassent l’objet d’une réhabilitation lourde et soient exploités dans une activité éligible. Le taux de réduction d’impôt y est relevé à 45,9% (contre 38,25% auparavant).

- À Saint-Martin, le taux est désormais de 46,9% (au lieu de 45,9%) pour les travaux de rénovation d’hôtels, résidences de tourisme et villages de vacances classés.

Quel horizon de législation pour ce dispositif dans les prochaines années ?

À court et moyen terme, le Girardin industriel bénéficie d’un cadre stable puisque sa prorogation jusqu’en 2029 est déjà actée.

Toutefois, les modalités pratiques peuvent évoluer au gré des priorités budgétaires et économiques de l’État.

Le dispositif pourrait aussi être ajusté pour répondre à des situations exceptionnelles, comme cela a été le cas pour la Nouvelle-Calédonie.

En pratique, les contribuables intéressés doivent considérer le Girardin comme une opportunité fiscale à horizon limité, et veiller à optimiser leurs opérations avant toute nouvelle réforme susceptible de modifier son attractivité.

Comment anticiper les changements à venir pour optimiser son investissement ?

Dans un contexte où les règles fiscales peuvent évoluer chaque année via les lois de finances, il est essentiel de rester informé des ajustements apportés.

Les investisseurs ont tout intérêt à se rapprocher de professionnels spécialisés, capables de décrypter ces évolutions et de sécuriser les opérations.

Une anticipation efficace passe notamment par la sélection d’opérateurs expérimentés, la diversification des projets financés et une veille régulière sur les annonces fiscales, afin d’adapter sa stratégie et de profiter des dispositifs transitoires ou bonifiés.

FAQ : vos questions fréquentes

Comment fonctionne un Girardin industriel ?

Le Girardin industriel est un dispositif de défiscalisation qui permet à un contribuable d’investir pour soutenir l’activité économique en Outre-mer, via une société exploitante. En contrepartie, l’investisseur bénéficie d’une réduction d’impôt sur le revenu correspondant à une partie du montant investi.

Quelle est la réduction d'impôt sur le Girardin industriel ?

La réduction d’impôt dépend notamment de la nature de l’investissement et de la localisation géographique et se situe entre 25% et 63,42%.

Quel est le rendement du Girardin industriel ?

Contrairement à un placement classique, il ne génère pas de revenus réguliers significatifs, mais la réduction d’impôt permet de récupérer une partie importante du capital investi. La performance dépend donc directement du taux de réduction applicable et du respect des conditions légales.

Quelle est la rentabilité d'un investissement en Girardin industriel ?

La rentabilité de l'investissement ne dépend pas d’une performance économique, mais de la différence entre le coût de l’investissement et la réduction d’impôt obtenue. La plupart des spécialistes évoquent une rentabilité de l’ordre de 11 à 16%.