Hypothèse de rendement de 5 % net de frais de gestion sur le fonds en euros sous conditions. En savoir plus

Hypothèse de rendement de 5 % net de frais de gestion sur le fonds en euros sous conditions. En savoir plus

L’année 2026 reste attractive pour les investisseurs en SCPI, avec des rendements compris entre 5,20% et 9,52%. Face à la diversité des offres, il est essentiel de choisir ses SCPI en fonction de ses objectifs : rendement, diversification ou sécurité. Comprendre les frais et mécanismes de performance permet également de maximiser le rendement net réellement perçu.

Sommaire

L’essentiel

Note trustpilot :

Nouvelle SCPI

Notre analyse des SCPI les plus performantes pour 2026 révèle des opportunités attractives pour les investisseurs en quête de rendement et de diversification. Voici notre sélection des cinq meilleures SCPI basée sur une méthodologie rigoureuse combinant performance, solidité financière et potentiel de croissance.

| SCPI | Taux de distribution 2024 | Taux de distribution prévisionnel (non garanti) 2025 | Potentiel de revalorisation à long terme | Éligible à l'assurance vie |

|---|---|---|---|---|

| Sofidynamic | 9,52% | ≥8% minimum | ★★★★☆ | ✓ |

| Transitions Europe | 8,25% | ≥7% | ★★★★★ | ✓ |

| Épargne Pierre Europe | 6,75% | De 6 et 6,80% | ★★★★☆ | Prochainement |

| Corum Origin | 6,05% | ≥6% | ★★★★★ | ✓ |

| Sofidy Europe Invest | 5,20% | De 5,10% à 5,40% | ★★★☆☆ | ✓ |

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

Sofidynamic se distingue par son approche "High Yield" avec une distribution annualisée de 9,52% dès sa première année d'existence, tandis que Corum Origin maintient sa régularité avec 6,05% et un taux de rendement interne à 10 ans approchant les 7%.

Cette diversité de profils permet aux investisseurs de choisir selon leurs priorités entre rendement immédiat et stabilité à long terme. Les performances passées de ces SCPI montrent une trajectoire positive constante, avec des prévisions maintenant des perspectives attractives pour 2026.

L'analyse des performances historiques révèle des tendances encourageantes pour le secteur.

Corum Origin, avec plus de 10 ans de track-record, affiche une progression constante de son actif net réévalué, passant de 150 € par part en 2014 à plus de 220 € en 2024, soit une croissance patrimoniale de +46%.

Transitions Europe maintient depuis sa création une politique de distribution stable autour de 8%, avec une croissance de l'ANR de +15% sur les trois dernières années. Cette performance s'appuie sur une sélection rigoureuse d'actifs prime situés dans les métropoles européennes dynamiques.

Les prévisions 2026 s'articulent autour de plusieurs facteurs favorables :

Ces éléments structurels permettent d'envisager le maintien des niveaux de distribution actuels, avec un potentiel d'amélioration pour les SCPI disposant de réserves importantes.

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

A savoir

Le Taux de Distribution d'une SCPI est égal au rapport entre le dividende brut versé au titre de l'année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Il remplace depuis 2021 le Taux de Distribution sur Valeur de Marché (TDVM).

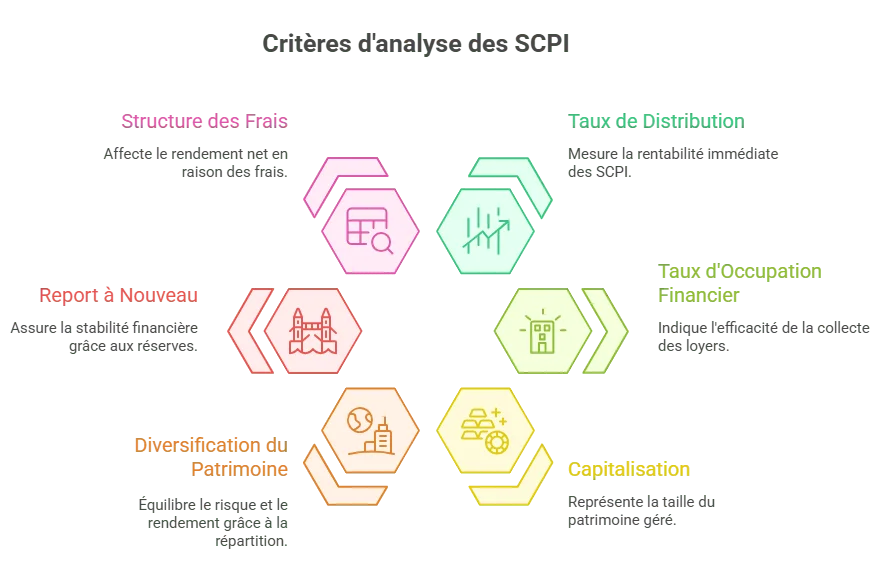

L'établissement d'un classement objectif des SCPI nécessite une approche méthodologique rigoureuse, prenant en compte multiple dimensions de la performance et du risque. Notre analyse s'appuie sur une grille d'évaluation multicritère, pondérée selon différents profils d'investisseurs, pour offrir une vision équilibrée du marché des SCPI.

| Critère | Définition | Seuils/Exemples clés |

|---|---|---|

| Taux de distribution (TD) | Indicateur central de la rentabilité immédiate d’une SCPI. | Top 10 SCPI : ≥ 6,50% ; majorité > 7%. Attention à la soutenabilité et à la politique de distribution. |

| Taux d’occupation financier (TOF) | % des loyers réellement perçus par rapport aux loyers potentiels. | Bonnes SCPI : > 94%. Exemple : Sofidynamic 94,7%. |

| Capitalisation | Taille du patrimoine géré, qui conditionne diversification et liquidité. | Exemple : Épargne Pierre Europe : 268 M€, grâce à 192 M€ de collecte nette. |

| Diversification du patrimoine | Répartition sectorielle et géographique du parc immobilier. | Les SCPI européennes diversifiées équilibrent mieux risque et rendement que celles concentrées sur un seul marché. |

| Report à nouveau (RAN) | Réserves financières permettant de lisser la distribution en cas de crise. | Un RAN positif et croissant = solidité accrue. |

| Structure des frais | Frais d’entrée, de gestion et éventuels frais cachés. | Les SCPI sans commission de souscription améliorent le rendement net, surtout sur horizons courts/moyens. |

Notre méthodologie applique une pondération différenciée selon trois profils types :

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

La transparence de l'information constitue un enjeu majeur dans l'évaluation des SCPI. Les sociétés de gestion publient trimestriellement des bulletins d'information détaillant l'évolution du patrimoine, mais des délais de publication peuvent affecter la fraîcheur des données.

Un classement annuel présente nécessairement des limites : il reflète une performance passée qui ne préjuge pas des résultats futurs, et ne peut intégrer les évolutions stratégiques en cours. L'analyse doit donc être complétée par un suivi régulier des indicateurs trimestriels et une veille sur les orientations des sociétés de gestion.

Le choix d'une SCPI doit impérativement s'aligner sur vos objectifs patrimoniaux et votre tolérance au risque. Chaque catégorie de SCPI présente des caractéristiques spécifiques qui répondent à des besoins d'investissement distincts.

La diversité des profils disponibles permet d'adapter finement son allocation selon ses priorités : maximisation du rendement immédiat, diversification géographique, optimisation fiscale ou recherche de sécurité patrimoniale.

| Critère | SCPI | >Rendement/ Atouts | Particularités |

|---|---|---|---|

| Investissement axé rendement pur | Sofidynamic | 9,52% de distribution annualisée ; dividende mensuel de 2,38 €/part | Positionnée sur le segment “High Yield” : revenus attractifs mais niveau de risque supérieur. |

| Placement diversifié géographiquement | Transitions Europe | 8,25% de distribution | Exposition européenne ciblée, limitant la dépendance au marché français et en renforçant la résilience. |

| Corum Origin | ~7% annualisé sur 10 ans | Diversification dans une dizaine de pays, stratégie agile et opportuniste pour capter les meilleures opportunités. | |

| Stratégie sans frais d’entrée / tickets d’entrée réduits | Sofidynamic | Pas de frais de souscription | Tout le capital investi travaille dès le départ : solution taillée pour horizons d’investissement courts (moins de 8 ans). |

| Corum Origin | Pas de frais de souscription | Accès direct au marché sans amputation initiale, avantageux pour stratégies dynamiques de portefeuille. | |

| Patrimoine solide à grande capitalisation | Corum Origin | RGI 2024 : +8,28% (TD 6,05% + Variation ANR +2,23%) | Allie rendement locatif et valorisation patrimoniale : une “double détente” rassurante pour investisseurs long terme. |

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

| Profil / Objectif | Avantages | Inconvénients | Recommandation |

|---|---|---|---|

| Jeunes investisseurs (25-40 ans) | Horizon long permettant d’accepter la volatilité et de privilégier la croissance patrimoniale. Revenus en progression, limitant le besoin de revenus immédiats. | Volatilité et recherche de performance à long terme peuvent différer des besoins immédiats. | SCPI à fort potentiel de revalorisation ou jeunes et dynamiques comme Transitions Europe ou Sofidynamic. |

| Seniors (55 ans et plus) | Revenus réguliers et prévisibles, priorité à la préservation du capital. | Horizon court et tolérance limitée aux fluctuations de valeur. | SCPI matures et diversifiées telles que Corum Origin, avec stabilité du taux de distribution. |

| Transmission patrimoniale | Optimisation fiscale via démembrement et transmission progressive du patrimoine. | Complexité juridique et fiscale nécessitant un accompagnement professionnel. | SCPI éligibles à l’assurance-vie, avec historique solide et croissance patrimoniale éprouvée. |

| Immobilier défensif | Protection contre l’inflation et diversification par rapport aux actifs financiers. | Performance souvent inférieure aux actifs plus risqués en phase de croissance. | SCPI diversifiées géographiquement et sectoriellement, privilégiant les actifs essentiels (santé, logistique, éducation). |

L'investissement dans les SCPI de premier plan présente des avantages structurels qui dépassent la simple recherche de rendement. Ces véhicules combinent professionnalisation de la gestion immobilière, mutualisation des risques et accessibilité financière pour constituer une classe d'actifs incontournable dans la construction d'un patrimoine diversifié.

Les SCPI du top classement offrent une combinaison attractive de rendement et de résilience. Les performances s'échelonnent de 6,02% à 10,62% pour les SCPI sélectionnées, avec des perspectives hautes maintenues pour 2026. Cette fourchette permet aux investisseurs de calibrer leur exposition selon leur appétence au risque.

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

Au-delà du rendement immédiat, ces SCPI démontrent une capacité à préserver et faire croître le capital investi. La professionnalisation de la gestion, l'expertise des équipes d'investissement et la qualité des actifs sous-jacents constituent autant de garanties pour la pérennité des performances.

Un classement basé sur les performances passées ne garantit pas le maintien de ces résultats dans le futur. La surperformance d'une SCPI peut résulter de facteurs conjoncturels (acquisitions opportunes, refinancement avantageux, évolution favorable d'un secteur spécifique) qui ne sont pas nécessairement reproductibles.

Une approche pondérée recommande de diversifier ses investissements entre plusieurs SCPI présentant des profils complémentaires : une SCPI de rendement pour les revenus immédiats, une SCPI de croissance pour l'appréciation du capital, et une SCPI défensive pour la stabilité du portefeuille.

L'immobilier présente historiquement une corrélation faible avec les marchés d'actions et d'obligations, offrant un effet diversifiant naturel. Cette décorrélation se révèle particulièrement précieuse en période de volatilité des marchés financiers.

L'effet protecteur contre l'inflation constitue l'un des atouts majeurs de l'investissement immobilier via les SCPI. Les loyers, indexés sur l'indice des loyers commerciaux ou l'indice des loyers des activités tertiaires, répercutent mécaniquement la hausse des prix. Cette protection s'avère d'autant plus efficace que le patrimoine est diversifié géographiquement et sectoriellement.

L'accessibilité financière des SCPI démocratise l'investissement immobilier professionnel. Avec des tickets d'entrée débutant à quelques centaines d'euros, ces véhicules permettent aux épargnants modestes d'accéder à des actifs immobiliers de qualité institutionnelle, bénéficiant de la même expertise de gestion que les grands investisseurs institutionnels.

Une stratégie d'investissement réussie en SCPI nécessite une approche méthodique combinant analyse quantitative, diversification réfléchie et optimisation des coûts. Les enjeux dépassent la simple sélection des véhicules les mieux classés pour intégrer des considérations de timing, de structure patrimoniale et d'accompagnement professionnel.

La concentration sur une SCPI du top 3 peut séduire par la simplicité de gestion et l'exposition directe aux meilleures performances. Cette approche convient aux investisseurs disposant de montants limités (moins de 10 000 €) ou souhaitant débuter progressivement leur exposition aux SCPI.

Cependant, la diversification sur plusieurs SCPI réduit significativement les risques spécifiques : risque de société de gestion, risque sectoriel, risque géographique et risque de timing d'investissement. Une allocation optimale pourrait combiner une SCPI de rendement (40%), une SCPI diversifiée européenne (35%) et une SCPI spécialisée ou thématique (25%).

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

Le timing d'investissement en SCPI revêt une importance moindre qu'en bourse, du fait de la nature moins volatile de l'immobilier. Néanmoins, certaines périodes s'avèrent plus propices :

Chaque canal de distribution présente des avantages spécifiques :

| Thématique | Bonnes pratiques |

|---|---|

| Optimisation des frais | • Privilégier les SCPI sans frais d’entrée pour les horizons d’investissement courts. • Négocier les conditions tarifaires au-delà de certains montants investis. • Intégrer systématiquement les frais de gestion annuels dans le calcul du rendement net. |

| Anticipation de la liquidité | • Diversifier les dates de souscription afin d’étaler les échéances de préavis. • Maintenir une réserve de liquidité équivalente à 3 à 6 mois de revenus locatifs. • Vérifier l’éligibilité aux rachats par la SCPI selon les conditions de marché. |

| Sécurisation du placement | • Vérifier l’agrément AMF de la société de gestion. • Analyser la solidité financière via les indicateurs prudentiels. • Suivre régulièrement les bulletins trimestriels d’information. |

Malgré leurs atouts indéniables, les SCPI présentent des risques inhérents qu'il convient d'appréhender pour construire une stratégie d'investissement éclairée. La compréhension de ces risques permet d'adapter son allocation et ses attentes aux réalités du marché immobilier.

Comparer les SCPI nécessite d’évaluer simultanément les principaux risques : perte en capital, rendement, liquidité et évolutions réglementaires. Les indicateurs tels que le taux d’occupation, la diversification géographique et sectorielle ou la solidité patrimoniale permettent de situer chaque SCPI par rapport à son profil de risque.

Limiter ces risques passe par la diversification entre plusieurs SCPI aux stratégies complémentaires et le suivi régulier des performances et des bulletins trimestriels. Une vigilance constante sur l’évolution du marché et des règles fiscales assure une meilleure maîtrise du portefeuille et contribue à la pérennité de l’investissement.

Note trustpilot :

L’immobilier à haut rendement

Note trustpilot :

L’immobilier des nouveaux usages

Note trustpilot :

La SCPI des métropoles européennes

| SCPI | Rendement 2024 | Niveau de risque | Frais d'entrée | Frais de gestion | Liquidité |

|---|---|---|---|---|---|

| Sofidynamic | 9,52% | Élevé | 0% | 10,8% HT/an | Moyenne |

| Transitions Europe | 8,25% | Modéré à élevé | 8,5% TTC | 9,5% HT/an | Bonne |

| Épargne Pierre Europe | 6,75% | Modéré | 8,5% TTC | 9,5% HT/an | Bonne |

| Corum Origin | 6,05% | Faible à modéré | 0% | 10% HT/an | Très bonne |

| Sofidy Europe Invest | 5,20% | Faible | 8% TTC | 10% HT/an | Moyenne |

Cette grille comparative illustre le principe fondamental de la relation rendement/risque : les SCPI offrant les rendements les plus élevés présentent généralement un profil de risque supérieur et peuvent présenter des contraintes de liquidité plus importantes.

Note trustpilot :

Nouvelle SCPI

Sofidynamic se positionne actuellement comme la SCPI la plus performante avec une distribution annualisée de 9,52% en 2024. Cette performance exceptionnelle s'explique par sa stratégie "High Yield" ciblant des actifs à fort rendement. Cependant, il convient de nuancer cette performance par le profil de risque plus élevé et la jeunesse du véhicule (lancé en janvier 2024). Pour les investisseurs privilégiant l'équilibre rendement-sécurité, Corum Origin reste une référence avec ses 6,05% de distribution et un taux de rendement interne à 10 ans approchant les 7%.

Notre sélection 2026 privilégie cinq véhicules offrant des profils complémentaires : Sofidynamic pour le rendement pur, Transitions Europe et Épargne Pierre Europe pour la diversification européenne, Corum Origin pour la stabilité éprouvée, et Sofidy Europe Invest pour un profil défensif. Le choix optimal dépend de vos objectifs spécifiques et de votre horizon d'investissement.

Huit SCPI affichent actuellement plus de 7% de rendement, avec un record à 11,18% pour la meilleure performance. Au-delà de Sofidynamic et sa performance de 9,52%, Transitions Europe (8,25%) complète ce podium des SCPI de rendement. Ces performances doivent toutefois être analysées en regard de la soutenabilité à long terme et du profil de risque de chaque véhicule. Une approche prudente recommande de diversifier entre plusieurs SCPI de rendement plutôt que de concentrer sur un seul véhicule, aussi performant soit-il.

Vos investissements dans votre poche

Avec l'app Meilleurtaux Placement, investissez et gérez votre épargne à un seul endroit.