Pour l’investisseur français, les obligations sont plus que jamais incontournables. Taux long ou taux court, sur quoi investir ? La question se pose au moment où les banques centrales baissent leurs taux, sur fond de recul de l’inflation et de hausse prévisible des déficits. Pour l’investisseur français, qu’est-ce que ça signifie ? Et quels placements privilégier ?

Baisse des taux attendue

La baisse des taux impacte la valeur des obligations de maturité courte (1 / 3 ans par exemple). Selon Marc Fiorentino, cette baisse n'aura pas un impact direct et immédiat sur les obligations de long terme; à cause des dettes massives des États. On s'attend donc à ce que les taux restent stables encore quelques mois / années, voire augmentent, en particulier aux États-Unis et en France. À court terme, une hausse des taux serait négative pour un portefeuille d'obligations long terme. C'est pourquoi nous privilégions les obligations de maturité courte.

La Banque centrale européenne a entamé son cycle de baisse et ce n’est plus qu’une question de semaines pour que celle des États-Unis l’imite. Lors d'une baisse des taux directeurs par les banques centrales, les obligations à courte maturité deviennent plus attractives. Typiquement, les obligations à échéance 1 / 3 ans sont plus attractives pour l’investisseur que celles de maturité 10 ans.

Les obligations de courte maturité ont une duration (sensibilité aux variations des taux d'intérêt) plus faible que les obligations à long terme. Cela signifie que leur prix est moins impacté par les baisses de taux directeurs. En effet, les investisseurs anticipent que les nouvelles émissions d'obligations offriront des taux d'intérêt plus bas, ce qui rend les obligations existantes avec des taux élevés plus attractives car plus rentables, surtout celles à courte maturité.

La gestion pilotée de Marc Fiorentino est assez fortement exposée sur les obligations de maturité courte, en adéquation avec ses anticipations macroéconomiques.

Déficits et crise politique

Avec la dissolution de l’Assemblée, la France est entrée dans une période d’incertitudes politiques. Le nouveau gouvernement n’est pas encore nommé et les marchés surveillent avec attention l’évolution de la situation politique et budgétaire. La confusion est également palpable aux États-Unis, après la tentative d’assassinat de Donald Trump. Dans les deux cas, on peut craindre que les futurs élus aggravent les déficits, déjà extrêmement élevés.

Plus largement, la dette de la grande majorité des pays développés atteint des niveaux stratosphériques. Et cela ne risque pas de s'arranger avec des programmes gouvernementaux tournés vers les dépenses publiques plutôt que vers la réduction des déficits. Le FMI a lancé une alerte il y a quelques semaines en demandant au gouvernement américain de réduire son déficit public de toute urgence. Peu de chances que ça se produise dans une année d'élections et ce n'est pas dans le programme de Trump, favori dans les sondages.

En France, la dette publique atteint désormais 3 200 milliards d’euros, plus de 110% du PIB annuel. En parallèle, la croissance devrait rester très faible dans les prochains mois, d’autant qu’elle est à l’arrêt depuis la dissolution de l’Assemblée. La hausse du niveau global d’endettement a deux impacts majeurs. D’une part, elle limite le potentiel de croissance et détourne une partie des fonds publics de l'investissement vers le remboursement des intérêts.

D’autre part, les taux d'intérêt à long terme sont freinés dans leur potentiel de baisse car il faut payer plus cher pour attirer les investisseurs. La dette n'est pas un sujet de préoccupation pour les gouvernements, en dehors des pays frugaux comme l'Allemagne, et c'est un vrai problème.

Dans un tel contexte, on ne s’attend pas à voir les taux à long terme baisser. Toutefois, le marché obligataire offre actuellement de nombreuses opportunités d’investissement pour les investisseurs français. Nous en faisons profiter nos clients dans le cadre de notre gestion pilotée.

Comment investir ?

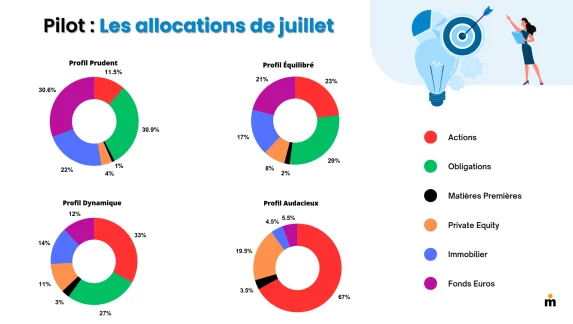

Vous le savez si vous nous lisez régulièrement, nous avons fortement abaissé notre exposition sur les actions dans le cadre de notre gestion pilotée Pilot, accessible à tous.

Notre gestion pilotée intègre quatre profils de risque, pour s’adresser au plus grand nombre : prudent, équilibré, dynamique et audacieux. Le profil prudent est le moins exposé aux actions. Inversement, le profil audacieux est quasi-exclusivement investi sur les actions.

Voici les allocations des autre profils de risque de Pilot, pour le mois de juillet :

Cliquez ici pour voir l’image en grand. Source : Meilleurtaux Placement

Aujourd’hui, notre poche actions est à son plus bas niveau historique. Nous l’avons abaissée à deux reprises ces dernières semaines. D’abord sur les actions françaises, au lendemain de la dissolution de l’Assemblée. Ensuite sur les actions américaines, face à des niveaux de valorisation extrêmes et qui nous incitent à la plus grande prudence.

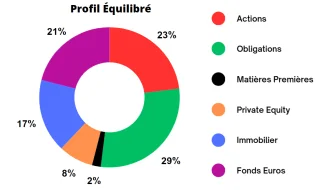

Concrètement, la poche actions ne représente actuellement que 23% de l’allocation de notre profil équilibré. C’est en quelque sorte le profil “bon père de famille”. Et les obligations ? 29% de l’allocation ! Les produits de taux ont encore un gros potentiel et sont relativement peu risqués. Cette répartition est inédite depuis le lancement de Pilot et témoigne de nos convictions sur les obligations et de notre prudence sur les actions.

Notre principal investissement obligataire cible les obligations souveraines américaines et européennes de court terme. Nous investissons également sur les obligations d’entreprises, particulièrement rémunératrices.

Cliquez ici pour voir l’image en grand. Source : Meilleurtaux Placement

La diversification est l’une de nos clés de réussite pour gérer au mieux votre épargne. En effet, Pilot ! intègre TOUTES les classes d’actifs, sans exception et est disponible en assurance-vie mais aussi sur un Plan d’Épargne Retraite.

Une large majorité des gestions pilotées ne reposent que sur les actions ou indices boursiers, sur les emprunts d’entreprises ou d’États et sur les fonds euros. Or, les family offices et les investisseurs les plus avisés ne se contentent pas de ces trois classes d’actifs. Ils intègrent aussi les actifs non cotés, et en particulier le private equity, la pierre papier, les matières premières ou encore la gestion alternative.

Quelles sont nos performances ? Depuis le lancement de la gestion pilotée le 20 avril 2023, le profil équilibré a généré un rendement de 8,83%*, contre 18,46%* pour le profil audacieux. À noter que ces performances ne prennent pas en compte le rendement du fonds euros en 2024. En comparaison, l'obligation française de référence (l'OAT à 10 ans) a progressé de 4,10%* sur la période. +0,40%* pour le CAC 40. Toutes ces performances sont arrêtées à la clôture du mercredi 17 juillet.

L’allocation de Marc est disponible dès 500 € d’encours et construite autour des convictions qu’il partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses anticipations dans le temps : anticipations de croissance, d’inflation, de taux d’intérêt. Anticipations (géo)politiques et macroéconomiques.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur www.spirica.fr.