Chaque année, meilleurtaux Placement publie un palmarès des meilleures SCPI de l’année pour aider les investisseurs particuliers à bien choisir leur véhicule de Pierre Papier et ainsi bénéficier d’un bon rendement sur le long terme sans souci de gestion. Mais la recherche de revenus immédiats n’est pas toujours le critère privilégié, notamment pour ceux qui cherchent à investir en parts de SCPI en nue-propriété. L’investissement en nue-propriété est très attractif car il permet d’acheter les parts de SCPI avec une décote. Certaines SCPI proposent de belles décotes. Quelles sont les meilleures opportunités ?

Pourquoi acheter une SCPI en nue-propriété ?

La propriété d'un bien peut être démembrée, c'est-à-dire séparée en deux droits sur ce bien : l'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété d'un bien immobilier peut se révéler très intéressant, notamment pour les personnes fortement imposables (Impôt sur le revenu et impôt sur la fortune immobilière) :

- Vous achetez le bien avec une décote. Par exemple, pour une acquisition de nue-propriété sur 10 ans, la décote sera généralement comprise entre 30% et 40%.

- Le risque n'est pas très élevé puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété (donc pour un prix inférieur à la pleine propriété). Vous savez d'ores et déjà que votre placement va augmenter en 10 ans. Ensuite, la revalorisation du bien peut vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : Pas d'IR (impôt sur le revenu) ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé), pas d'IFI (impôt sur la fortune immobilière) puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine soumis à l'IFI.

L'investisseur sera attentif au prix qu'il payera pour la nue-propriété d'un bien. Ce type d’acquisition étant très recherché, et rare, la valeur des nues-propriétés disponibles sur le marché est souvent déraisonnable. Les promoteurs connaissent en effet l’attrait de ce type de biens, ainsi que leur rareté, et vous font donc payer une surprime.

Il faut donc pouvoir parfaitement estimer la valeur du bien en pleine-propriété afin de mesurer la décote offerte par la nue-propriété.

Cette problématique ne se pose pas, en revanche, pour l’acquisition de parts de SCPI en nue-propriété. Pour plusieurs raisons :

- L'investissement est simple et souple. Une SCPI (société civile de gestion immobilière) est un véhicule de placement permettant aux particuliers d’investir en immobilier physique sans souci de gestion. La société de gestion se charge de tout. Elle gère ainsi la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance. Il s’agit de véhicule immobilier

- Le choix est très vaste. Comme il y a beaucoup de parts de SCPI, il y a beaucoup de choix en termes de durée : de 3 à 20 ans.

- À l’échéance, l’investisseur n’est pas bloqué : il peut conserver ses parts de SCPI, mais il peut aussi facilement revendre ses parts (toutes ou seulement une partie), au prix en pleine propriété.

- L’investisseur connait dans ce cas le prix de la part en pleine propriété. La société de gestion publie une « clé de répartition » , c’est-à-dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée. Il n’y a donc pas de survalorisation possible sur la nue-propriété. On trouve facilement aujourd’hui des décotes autour de 20% sur 5 ans, 30% sur 7-8 ans, 35% sur 10 ou 12 ans. Choisissez en fonction de votre horizon et de l’objectif de gains (mais aussi en fonction de la qualité de la SCPI).

Quels critères regarder pour sélectionner des parts en nue-propriété ?

Chaque année, Meilleurtaux Placementpublie un palmarès des meilleures SCPI de l’année. Pour réaliser ce palmarès, nos experts se sont appuyés sur un ensemble de critères quantitatifs et qualitatifs dans le but de faire leur analyse :

- La capitalisation.

- L'ancienneté.

- Le taux d’occupation financier.

- Le report à nouveau.

- Le Taux de Distribution.

- Les revalorisations des 3 dernières années.

- Le ratio Valeur de retrait / valeur de réalisation.

- La commission de souscription.

- Note secteur et zone géographique.

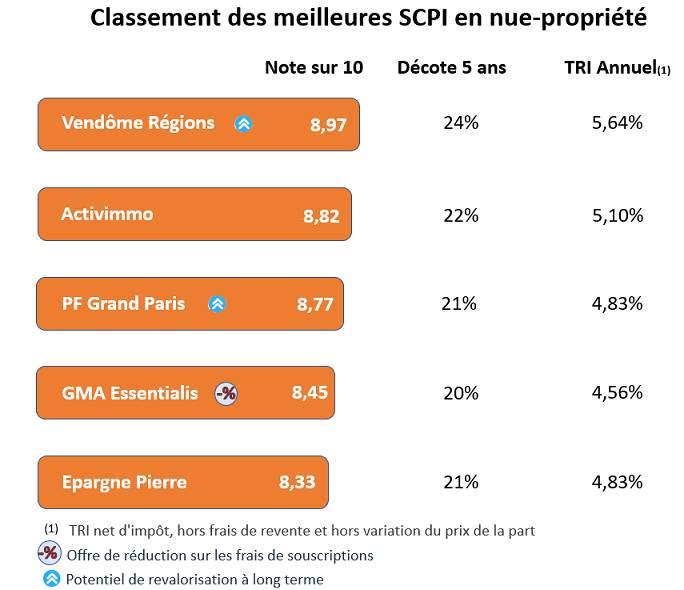

Pour réaliser le TOP 5 des meilleures nues-propriétés, les experts se baseront sensiblement sur les mêmes critères (frais, potentiel revalorisation, ancienneté, etc.). En revanche, le taux de rendement, un des critères essentiels pour la sélection d’une SCPI en pleine propriété, est bien moins impactant dans notre palmarès de nues-propriétés. Ce n’est plus le critère essentiel. Il est remplacé par un autre critère, très important : la décote.

La décote, c’est-à-dire la réduction appliquée au prix de la part en pleine propriété, est proportionnelle à la durée du démembrement. Pour la même SCPI, une nue-propriété sur 10 ans aura forcément une plus grande décote qu’une SCPI sur 5 ans. Mais chaque société de gestion fixe elle-même sa décote. Dès lors, certaines nues-propriétés sont bien plus attractives que d’autres.

L’autre critère important, comme pour une SCPI en plein-propriété, est le potentiel de revalorisation. Les SCPI publient chaque année la valeur de reconstitution de leur patrimoine. Cette valeur, comparée à la valeur de la part, permet d’évaluer la capacité ou non de la société à pouvoir augmenter le prix de sa part dans le futur. Pour le détenteur de parts en nue-propriété, une revalorisation est particulièrement intéressante. Par exemple, si la valeur de la part augmente de 3,5%, mais que l’investisseur a acheté la part avec une décote de 30% (donc pour 70% de sa valeur), la revalorisation correspondra pour lui à une hausse de 5% de son investissement.

Le vainqueur à la loupe : Vendôme régions, un bijou de SCPI

À l'heure où beaucoup de SCPI se spécialisent géographiquement ou thématiquement, la SCPI Vendôme Régions a choisi d'investir en immobilier d'entreprise tertiaire dans les régions françaises et plus particulièrement dans les grandes agglomérations (Paris, Lyon, Nantes, etc...) et les agglomérations de taille moyenne (Le Mans, Valenciennes, Amiens, Dijon, Avignon, Colmar, Carcassonne…). La SCPI Vendôme Régions a donc fait du territoire national son terrain de prospection. En termes de typologie d'actifs, la SCPI est aussi diversifiée avec 55% de son parc investis en bureaux et 38% en commerces. La SCPI détient 37 immeubles et a un taux d'occupation financier de 97%.

Vendôme Régions n’en finit plus d’être couverte de louanges par la presse financière. Dernière récompense en date, la SCPI de Norma Capital a été désignée meilleure SCPI à capital variable, dans la catégorie Bureaux -Actifs inférieurs à 500 M€, par le magazine Gestion de Fortune.

En 2021, la SCPI de Norma Capital a également été désignée meilleure SCPI de bureaux du marché par les Grands Prix des SCPI 2021 du magazine Mieux Vivre Votre Argent.

Le statut privilégié de Vendôme Régions s’explique en grande partie par son niveau de performance. Les performances passées, qui ne sauraient préjuger des performances futures, en témoignent. En 2020 par exemple, malgré la crise sanitaire, la SCPI a généré un taux de distribution de 6,02 %*. Pour remettre cette performance dans son contexte, le taux de distribution moyen du marché s’est fixé à 4,18 %*. Vendôme Régions se situe donc clairement dans le haut du panier.

Mais le revenu ne fait pas tout. Et en se passant justement du revenu de Vendôme Régions, en investissant donc en nue-propriété, on peut obtenir un rendement net bien plus important. Avec une décote de 37% sur la nue-propriété 10 ans, Vendôme régions offre la plus forte décote du marché. Mais l'investisseur s'intéressera aussi à la clé de répartition sur 7 ans. En effet, pour une nue-propriété sur 7 ans, la décote est de 30%, ce qui donne un TRI à 5,23% (hors variation du prix de la part*), 3,32% si on compte les frais au moment de la revente (si l'investisseur choisit de revendre ses parts). Et il faut rajouter à cela les éventuelles revalorisations sur 7 ans, c'est-à-dire une hausse du prix de la part.

Car le deuxième objectif recherché par la SCPI est la valorisation du patrimoine à long terme. Elle sélectionne notamment des commerces offrant, selon son analyse, des perspectives de revalorisation et de création de valeur.

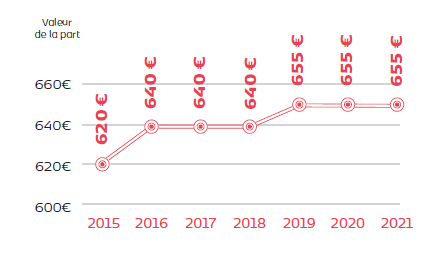

Là aussi la stratégie fonctionne : Depuis 2015, la part a déjà été revalorisée 2 fois, passant de 620 euros à 655 euros, soit une revalorisation de plus de 5%*.

En 2021, la part est restée stable à 655 €. Mais cela ne veut pas dire que le parc immobilier ne s'est pas revalorisé. Au contraire. Si on en croit le dernier bulletin trimestriel, la valeur de reconstitution de la part au 31/12/2021 s’élève à 711,15 €, soit 2,63%* au-dessus la précédente expertise au 31/12/2020 (692,94 €), et 8,57%* au dessus de la valeur de la part (655 €). Cela signifie donc que vous achetez aujourd’hui à 655 € un patrimoine qui a été évalué à 711,15 €. Et vous pouvez donc envisager une hausse du prix de la part à court terme. Notons pour compléter que lorsque le valeur de reconstitution dépasse le prix de part de plus de 10 %, la réglementation impose une revalorisation. Mais que de nombreuses sociétés de gestion n'attendent pas d'atteindre ce seuil pour revaloriser.

C'était d'ailleurs le cas de la société de gestion Norma Capital lorsqu'elle a procédé à une revalorisation du prix de la part de Vendôme régions, par deux fois, en 2016 et en 2019. A trois ans d'écart.

La société de gestion va-t-elle a nouveau appliquer une règle de trois et revaloriser cette année ? Réponse, peut être, dans quelques semaines...

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures. L'investissement immobilier doit être envisagé sur le long terme. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. La valeur du bien évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires.

- La liquidité. L'immobilier présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.