Les « autocall » permettent aux investisseurs de diversifier leur placement en bourse tout en protégeant leur capital jusqu'à un certain seuil.

Achevé de rédiger le 12/03/2018

Ces dernières semaines ont été marquées par un retour de la volatilité sur les marchés financiers. Ces incertitudes relancent l’intérêt des investisseurs pour les produits structurés, avec pour objectif de s'exposer aux marchés actions tout en profitant d’une protection, totale ou partielle, du capital.

Qu’est-ce qu’un produit structuré ?

Les produits structurés sont une combinaison de plusieurs instruments financiers qui peuvent permettre d'optimiser le couple rendement/risque des investissements. Lorsque qu'un scénario de marché prévu par avance se réalise, les investisseurs sont assurés de toucher un certain niveau de rendement.

Principal avantage, les paramètres du placement sont connus à l’avance :

- les conditions ou mécanismes de remboursement ;

- l’objectif de gain annuel (le montant de la rémunération) ;

- la protection du capital à l’échéance (protection totale ou partielle) ;

- la durée maximale de l’investissement.

Avant d’investir sur un produit structuré, il est important de bien en comprendre le mécanisme. Il faut notamment garder à l’esprit que la rémunération, versée sous la forme de coupon, est dépendante des variations d’un indice de référence appelé sous-jacent (CAC 40, CAC large 60 Ewer, Euro Stoxx 50…) ;

Un autocall pour profiter de la volatilité des marchés financiers

Un « Autocall » est l’abréviation de « automatically callable », terme anglais qui peut se traduire par « automatiquement remboursable par l’émetteur ».

Une fenêtre de sortie prévue chaque année

Avec cette catégorie de produits structurés, une fenêtre de sortie est prévue chaque année à sa date d’anniversaire, en fonction des conditions de marchés.

- Si l’indice de référence est supérieur ou égal à un niveau prévu à l’avance, le capital est remboursé par anticipation à l’épargnant. À cela s’ajoute une rémunération appelée « coupon » (entre 6 et 12 % du montant investi par année écoulée).

- Si l’indice de référence n’atteint pas le niveau prévu par avance, le produit structuré continue sa vie. Les coupons ne sont distribués qu’une seule fois, à la date de remboursement. Les coupons non distribués ne sont donc pas perdus, sauf si au cours de la durée de vie l’indice de référence n’a jamais atteint le niveau prédéterminé.

| Important : le cours d’origine de l’indice de référence est un élément déterminant car c’est lui qui va servir de repère tout au long de la durée de vie du produit structuré. |

Les avantages et inconvénients

| Les produits structurés de type « Autocall » | |

| Avantages | Inconvénients |

| - les produits structurés permettent aux épargnants de s'exposer aux marchés actions avec une protection de capital, totale ou partielle. - les objectifs de gains et des conditions de pertes sont connus à l'avance ; - le placement prévoit une possibilité de remboursement automatique annuelle si l'objectif est atteint ; - le produit étant coté, les épargnants peuvent céder leurs parts en cours d’investissement, avec toutefois un risque de perte en capital. |

- la durée de l’investissement est inconnue à la souscription. L’investisseur ne connait que sa durée maximale ; - l’épargnant s’expose à un risque de perte, partielle ou totale, en capital en cours d’investissement et à l’échéance, lié à l’évolution du sous-jacent ; - l’investisseur est exposé à un éventuel défaut de l’émetteur ; - le sous-jacent servant de référence est un indice, dividendes non réinvestis ; - le potentiel de gain est prévu à l’avance. Il est donc plafonné, même si l’indice de référence réalise une performance supérieure ; - les performances communiquées sont brutes de gestion. |

Exemple

Un épargnant investit 10 000 € sur un autocall à échéance 10 ans dont la valeur s’apprécie selon l’évolution du CAC 40. La date d’observation initiale est le 7 mars 2018. À cette date le CAC 40 avait une valeur de 5187 points.

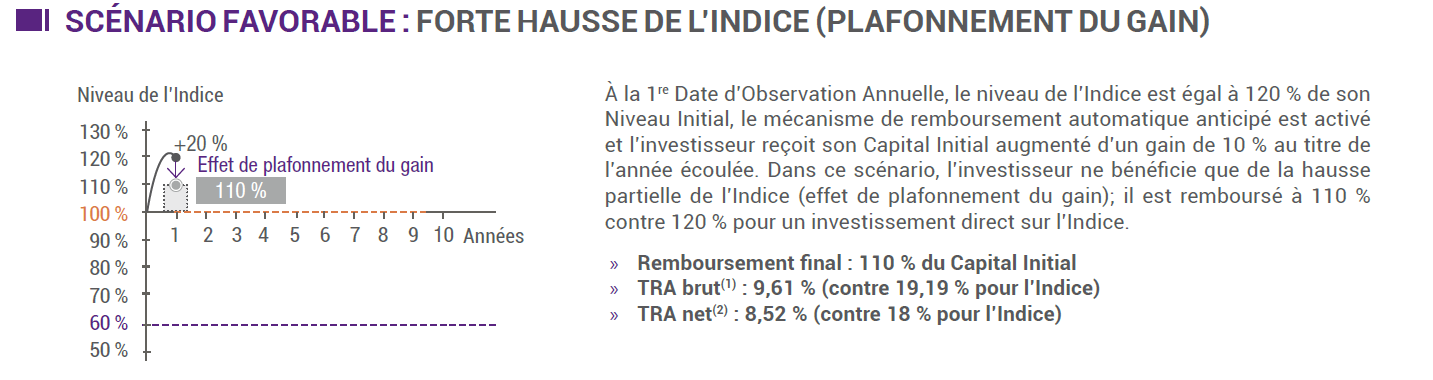

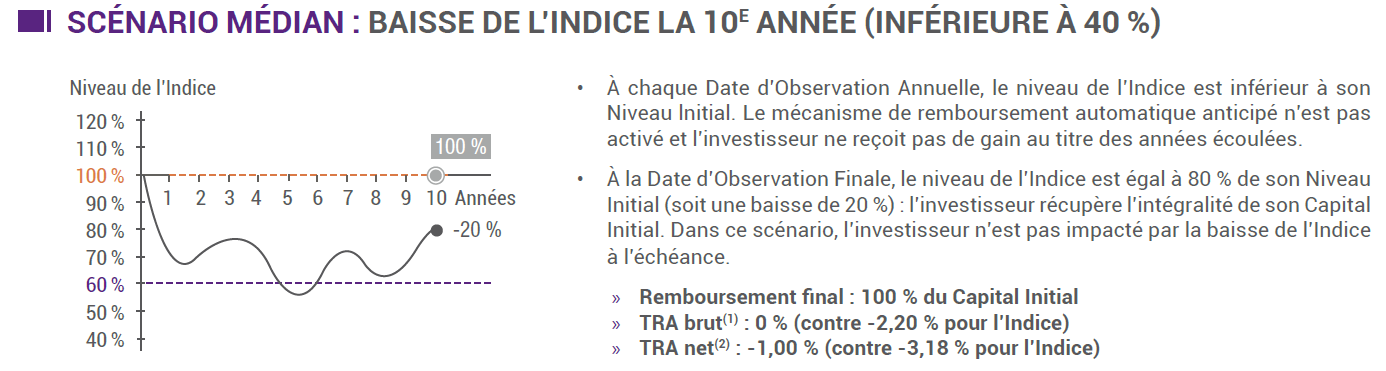

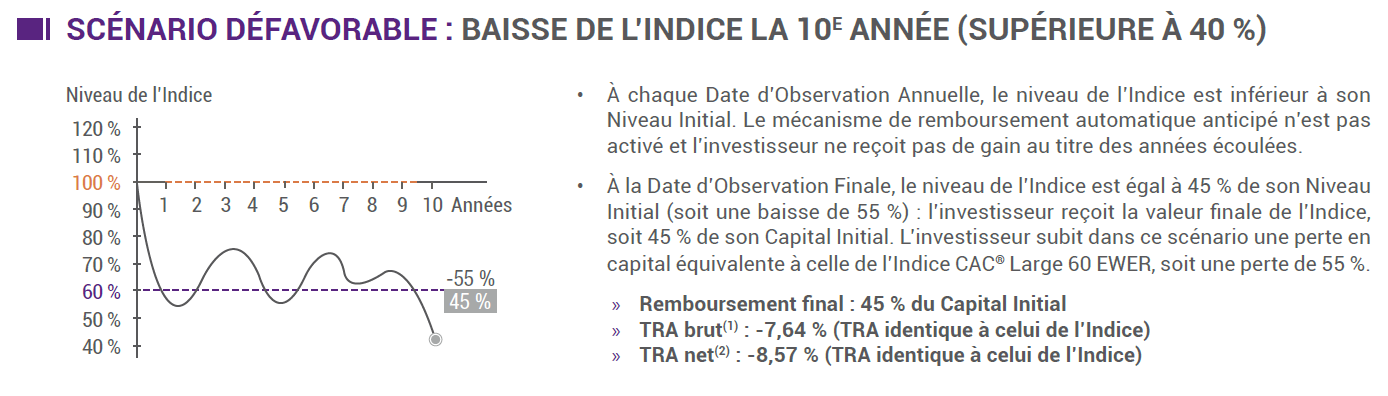

Il est prévu que l’autocall soit remboursé par anticipation dès lors que l’indice dépasse cette valeur à sa date d’anniversaire. L’investisseur bénéficiera alors d’un « coupon » de 10 % par année écoulée. Il est par ailleurs prévue une protection en capital si le niveau de l’indice est supérieur ou égal à 60 % de son niveau initial, soit 3 112 points.

1ere année : Le 7 mars 2019 le CAC 40 s’établit à 5320 points. Le mécanisme de remboursement anticipé s’applique donc. Le capital de départ est remboursé à l’épargnant, soit 10 000 €. Celui perçoit également le montant du coupon multiplié par le nombre d’années écoulées (1 000 € x 1), soit 1 000 €. Le produit structuré s’arrête et l’investisseur peut donc réinvestir ces sommes sur un autre placement.

Que se passe-t-il si au bout des 10 ans l’indice n’a jamais dépassé, à sa date d’anniversaire, sa valeur de départ ?

|

Découvrez le produit structuré Autocall R Avril 2018

L'avis de mes-placements.frIl est recommandé aux épargnants de ne placer que l’argent dont ils ne vont pas avoir besoin à court ou moyen terme. Les produits structurés sont avant tout des outils de diversification, ils ne doivent pas représenter une part trop importante de leur épargne.Nous vous conseillons par ailleurs de choisir un produit structuré :

|

Meilleurtaux Placement