L'immobilier devait souffrir en 2018 ? Il est resté toujours aussi solide... Malgré l'impôt sur la fortune immobilière, la hausse de la CSG, les revenus fonciers exclus du dispositif de prélèvement forfaitaire unique, les Français restent très attachés à la pierre. D'après le bilan annuel du réseau Century 21, 2018 s'impose comme une nouvelle année record en termes d'activité dans l'immobilier ancien, notamment grâce à l'investissement locatif. Et malgré les doutes sur la croissance en France, les prévisionnistes restent confiants sur 2019. Reste que comme en 2018, il faudra bien choisir votre projet d'investissement.

2018, année record

Après un millésime 2017 déjà record, le marché immobilier a été encore plus dynamique en 2018. Les volumes de ventes ont encore augmenté dans l'ancien, selon les données publiées par Century 21, tout comme les prix dans la majorité des villes et régions de France.

Selon le réseau d'agences immobilières en France, le prix moyen au mètre carré dans l'ancien s'est établi à 2.595 euros en 2018. Un chiffre en hausse de 1,7% sur 12 mois.

Depuis plusieurs années maintenant, les taux d'intérêt extrêmement bas dynamisent le marché de l'immobilier. Ce fut encore le cas en 2018.La part d'emprunts souscrits pour financer un achat immobilier a encore augmenté de 1,6% en 2018. Les taux devraient d'ailleurs rester encore attractifs en 2019, au moins pendant encore quelques mois.

Si l'achat de la résidence principale représente encore la majorité des transactions, le marché a quand même été porté en 2018 par les investissements locatifs. La part des ventes réalisées en vue d'un investissement locatif a ainsi augmenté de 24,7% en 2018, et représente désormais plus d'un achat sur cinq dans l'ancien (21,7%).

"L'investissement locatif en France, ça devient le lingot d'or, il n'y a plus que ça de sûr", souligne Laurent Vimont, président de Century 21, notant le faible rendement des produits financiers et le bas coût des emprunts.

Pour 2019, Laurent Vimont, le président de Century 21, prédit une légère augmentation des prix de l'ancien, comprise entre 1% et 2%, et un volume de transactions encore en hausse.

Mais avec la fiscalité confiscatoire sur l'immobilier et les prix stratosphériques dans certaines villes de France... la sélection du bon projet d'investissement sera encore plus importante en 2019. Comment alors investir dans la pierre ? Un bien en direct ? Il faut s'en occuper. Il faut être bricoleur, et être prêt à faire face à des mauvaises surprises comme par exemple des gros travaux à réaliser ou un locataire qui ne paye plus son loyer. Tout cela coûte de l'argent, mais surtout prend du temps et de l'énergie. Pour ceux qui malgré tout souhaitent se lancer dans l'aventure immobilière sans s'encombrer, voici quelques pistes pour qu'immobilier rime avec sérénité !

La résidence étudiante

Face à une demande de plus en plus croissante, les résidences étudiantes se présentent comme un bon plan pour investir dans l'immobilier. Revenus réguliers et garantis, pas de gestion locative, dispositif fiscal avantageux, etc. : elles séduisent les investisseurs en quête de rendement. Voici pourquoi...

Ce type de placement est en effet accessible dès 80.000 euros. Mais attention à l'emplacement ! Si la demande est bel et bien croissante, certaines précautions sont toutefois à prendre. Tout d'abord, il est préférable de privilégier une résidence proche d'un grand centre universitaire, de transports en commun le desservant et des " commodités " (supermarchés, lieux de loisirs...). Outre la localisation, la qualité de la résidence étudiante et du gestionnaire sont des critères à prendre en considération. Ainsi, en investissant dans une résidence étudiante, sur une période d'au moins 9 ans, comme pour toutes résidences de services, vous pouvez espérer en moyenne 4% ou 4,5% de rentabilité. Si toutes ces conditions sont réunies,vous vous assurez de ne jamais avoir de vacance locative (puisque votre bail est avec l'exploitant) et vous percevez donc des revenus réguliers.

C'est l'assurance de limiter la vacance locative et donc de percevoir des revenus réguliers.

Mais ce qui séduit les épargnants, outre son ticket d'entrée abordable et l'assurance de bénéficier de revenus réguliers, ce sont les nombreuses pistes d'optimisation fiscale.

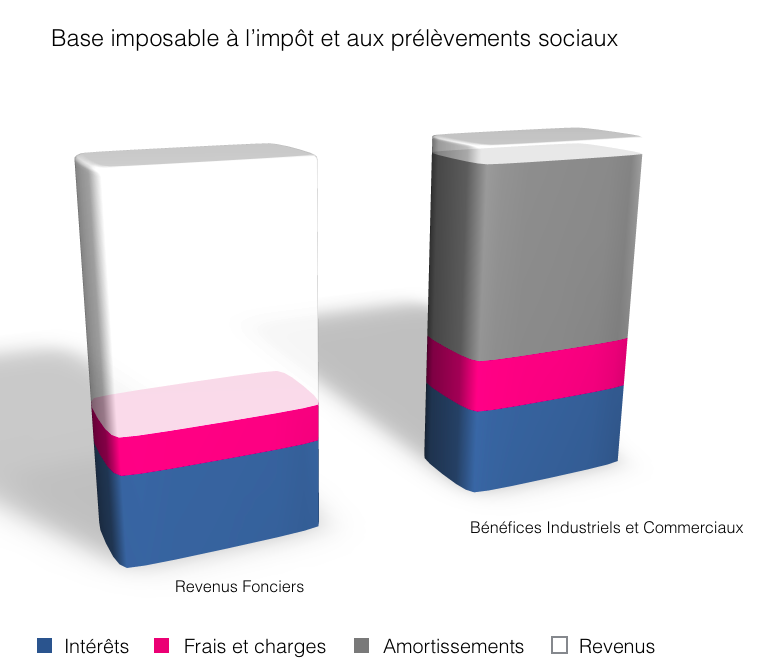

En optant pour le statut LMNP, l'investisseur pourra bénéficier d'un avantageux régime fiscal permettant de générer des revenus locatifs non imposés durant de longues années, en particulier la possibilité de déduire de ses revenus locatifs l'amortissement du bien acquis.

Des revenus réguliers et garantis, pas de gestion locative, un dispositif fiscal avantageux, pas de doute, l'investissement dans une résidence étudiante est une piste idéale pour se constituer des revenus complémentaires.

>> Je souhaite en savoir plus sur les avantages d'un investissement en résidence étudianteDéfiscalisation : zonage du Pinel et loi Denormandie

Si le dispositif Pinel a été prolongé l'année dernière jusqu'en 2021, le dispositif sera victime d'un recentrage cette année. Avec le nouveau zonage des villes éligibles, des milliers de communes sont déclassés en zone B2 ou C (villes de taille moyenne et zones rurales) et perdront ainsi leur éligibilité au dispositif Pinel. Mais initialement prévu pour 2018, le recentrage a été décalé, d'abord à fin 2018. Cette période transitoire va finalement déborder sur 2019. Elle a en effet été étendue de 3 mois pour les ventes en l'état de futur achèvement (VEFA). Pour en profiter, l'acquisition doit être effectuée avant le 15 mars 2019 pour un achat répertorié chez le notaire avant le 31 décembre 2018.

Par ailleurs, la loi de finances pour 2019 a prévu l'extension du dispositif Pinel aux acquisitions de logements anciens en centre-ville et faisant l'objet de travaux de rénovation. Ce nouveau dispositif est appelé "Dispositif Denormandie", du nom du ministre du Logement qui porte cette aide. Il permet, comme le Pinel, d'obtenir une réduction d'impôt pouvant aller de 12% à 21% de l'investissement selon que le bien est loué 6, 9 ou 12 ans. Et la réduction est plafonnée à 300 000 euros par contribuable et par anÀ la différence du neuf, l'aide ne sera pas soumise à des obligations en termes de performance énergétique. Mais son obtention nécessite toutefois d'initier des travaux pour un montant minimal de 25% du prix d'achat du logement.

Un décret, qui n'est pas encore publié, clarifiera la nature des rénovations nécessaires. Un second décret à paraître devra également clarifier les villes dans lesquelles le dispositif fiscal sera accessible. Il devrait concerner 222 communes et est destiné à des acquisitions en centre-ville.

>> Je souhaite en savoir plus sur le dispositif PinelLes SCPI : l'immobilier à ticket d'entrée réduit

Pour limiter les soucis de gestion et les problèmes de liquidité, les épargnants peuvent privilégier l'acquisition de parts de SCPI (Sociétés civiles de placement immobilier). Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. En pratique, les sommes versées par les souscripteurs sont destinées à l'achat d'un ou plusieurs biens immobiliers, à usage d'habitation ou d'immobilier d'entreprise. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts. En contrepartie, elle leur reverse, sous forme de revenus réguliers, une quote-part des loyers encaissés à proportion de leurs droits dans la SCPI, après déduction des différentes charges (frais d'entretien, de gestion locative, travaux...).

Et comparativement à un investissement immobilier classique, la mise de départ est beaucoup plus faible dans le cadre d'un investissement dans une SCPI. De plus, vous n'aurez pas à vous soucier de la gestion, puisque la société de promotion se charge de le louer et de l'entretenir pour le compte des porteurs de parts. L'associé n'a plus qu'à percevoir ses revenus !

L'autre avantage, et il est de taille, c'est que les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif.

En direct, à crédit, voire même au sein d'un contrat d'assurance-vie, investir en SCPI vous permet d'éviter les contraintes de gestion liées à un investissement immobilier, tout en améliorant la liquidité de votre placement. Meilleurtaux Placement vous accompagne dans la recherche de la solution la plus adaptée à votre profil.

>> Je reçois une information détaillée sur l'Offre SCPI de Meilleurtaux PlacementLa nue-propriété : pas de revenu, pas de prélèvement...

Dans le contexte de matraquage fiscal de l'immobilier, la nue-propriété fait de plus en plus parler d'elle. Pour rappel, la propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Historiquement, détenir la nue-propriété temporaire d'un bien immobilier peut se révéler très intéressant :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété égale à 65% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 65 à 100% en 10 ans. Soit une performance annuelle de 3,25%, et sans compter la revalorisation du bien qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par la hausse des prélèvements sociaux (car pas de revenu) sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement)

L'investisseur sera néanmoins attentif au prix qu'il payera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues-propriétés disponibles sur le marché est souvent déraisonnable. Nous conseillons donc de privilégier la détention de parts de SCPI en nue-propriété. Pour 3 raisons :

- Le prix de la nue-propriété d'une part de SCPI est basé sur le prix de la part. Il n'y a donc pas de survalorisation.

- L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance

- La clé de répartition, c'est à dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, est fixée par la société de gestion. Celle-ci n'a pratiquement pas évolué depuis 10 ans. Ainsi, vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part !

>> Je reçois un information détaillée sur l'acquisition de parts de SCPI en nue-propriétéCommunication non contractuelle à but publicitaireComme tout investissement, l'immobilier présente des risques :- La baisse de la valeur du placement. Le capital investi n'est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l'état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d'occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l'effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.- La liquidité. L'immobilier n'étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l'évolution du marché de l'immobilier .