Un patrimoine financier bien constitué est composé des classiques Livret A, contrats d'assurance-vie (avec fonds euros, OPCVM et SCPI) et éventuellement PEA (pour ceux qui veulent investir en direct en actions). Des enveloppes classiques et fiscalement intéressantes, mais un peu ringardes et pas particulièrement performantes. Pour les compléter, on peut sortir un peu des sentiers battus pour trouver des solutions avantageuses, rentables ou encore innovantes

Les SCPI étrangères : un paradis fiscal

L'afflux de capitaux sur le marché des SCPI pousse les sociétés de gestion à une diversification de leur allocation. On assiste à une vraie dynamique dans les SCPI de rendement spécialisées dans les immeubles à l'étranger.

Le marché immobilier allemand, par exemple, est sur une gamme de prix encore raisonnable par rapport à la France et suit une douce montée des prix. Une revalorisation du patrimoine des SCPI exposées à ce pays sur long terme est à attendre sur l'un des plus vastes marchés en Europe. C'est donc sur ce terrain de jeu plus que favorable que la SCPI Novapierre Allemagne choisit ses actifs précautionneusement comme les commerces de périphérie, au profil très sécurisé et de qualité. Tant et si bien que Novapierre Allemagne a ouvert la voie aux autres SCPI françaises qui se tournent toutes désormais vers l'Europe et plus spécifiquement vers l'Allemagne où ce type de placement n'existe pas. Pas de concurrence domestique donc.

D'autres SCPI à l'image de Corum ou sa petite soeur Corum XL ne sont pas focalisées que sur un seul pays. Il y a 7 ans, Corum AM avait frappé fort en lançant Corum Convictions, la première SCPI en France couvrant la zone euro. Devant le succès qu'a rencontré ce placement, la société de gestion a décidé il y a peu de sortir une version XL de sa SCPI phare. Il s'agit de Corum XL qui se donne la possibilité d'investir progressivement dans le monde entier. Le but est clairement affiché : profiter de gros rendements et d'actifs à prix cassés. Cette gestion "opportuniste" a permis à ces deux SCPI de dégager un rendement annuel supérieur à 6%* depuis leur création.

>>Je demande une information sur Corum

Les SCPI étrangères sont idéales pour les investisseurs souhaitant diversifier leur patrimoine et investir dans l'immobilier sans les tracas liés à un investissement en direct hors de nos frontières. Outre la simplicité de gestion et une mutualisation des risques, les SCPI étrangères ont un point commun que recherchent n'importe quel investisseur : une fiscalité attractive.

Pour rappel, la fiscalité des revenus fonciers étrangers pour un résident fiscal français est fonction de la convention fiscale applicable entre la France et les pays de détention des immeubles. La plupart des conventions prévoient l'imposition des revenus fonciers dans le pays où le bien est situé. Et généralement la pression fiscale y est beaucoup moins forte qu'en France. En Allemagne, les revenus fonciers sont taxés à 15,825%, contre une taxation en France à la tranche marginale d'imposition en plus des prélèvements sociaux... Autrement dit, les loyers perçus peuvent donc être taxés jusqu'à 62,2% !

Les revenus fonciers de source allemande distribués par la SCPI et qui sont imposables en Allemagne sont également imposables en France lorsqu'ils sont perçus par des résidents français.

Alors pour éviter une double imposition, l'associé bénéficie d'un crédit d'impôt égal à l'impôt français (calculé sur le taux moyen). L'impôt final sera donc nettement moins important que pour une SCPI française

Prenons l'exemple d'une personne célibataire sans enfant dont le revenu imposable est de 65.000 euros. Son taux marginal d'imposition est donc de 30%. Le montant de son impôt sur le revenu est de 8.243 euros. Son taux d'imposition moyen est donc de 8.243 euros / 65.000 euros = 12,68 %.

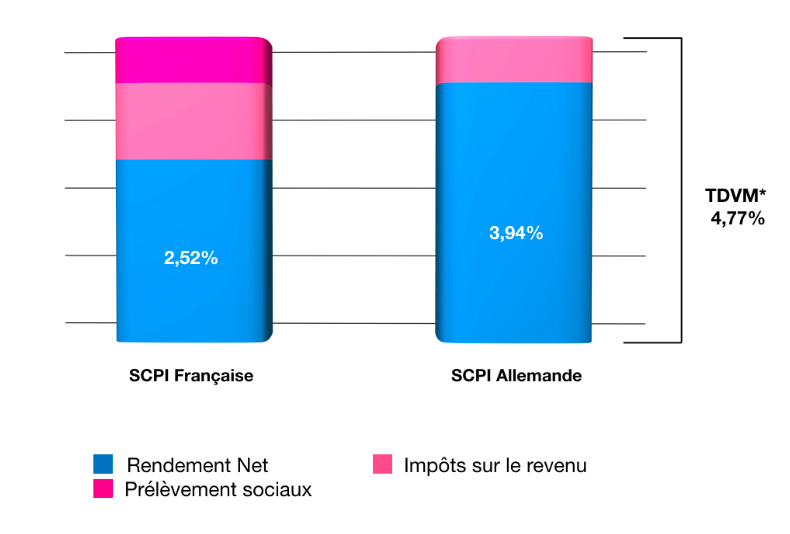

Elle panache ses investissements en pierre-papier comme suit : une SCPI 100% française et une SCPI investie en Allemagne. Pour une comparaison claire et sur des bases identiques, nous allons prendre un TDVM de 4,77%** pour ces deux SCPI. En fonction de la fiscalité en vigueur, les rendements après impôts servis pour ces deux SCPI sont les suivants. A noter que dans le cas de la SCPI allemande, le TDVM est exprimé après imposition allemande. Pour notre personne amatrice de SCPI, l'imposition réelle sur les revenus allemands est la suivante : 30%-12,68%= 17,32%.

Le constat est sans appel. Pour un même TDVM déclaré, une SCPI investie en Allemagne offre un rendement net plus important qu'une SCPI investie uniquement en France.

L'imposition allemande est gérée directement et intégralement par la société de gestion (vous recevrez un document de Paref (IFU) reprenant toutes les étapes de la déclaration. Le crédit d'impôt est quant à lui calculé automatiquement par l'administration fiscale).

L'investisseur devra tout de même déclarer ses revenus distribués par la SCPI en France, mais bénéficiera d'un crédit d'impôt sur le taux moyen d'imposition qui viendra limiter la fiscalité française. Ainsi, ce type de placement est particulièrement pertinent pour les épargnants ayant une tranche marginale d'imposition élevée.

>> Je reçois une information complète sur Novapierre Allemagne

La forêt, un investissement qui porte ses fruits

La France a une longue tradition d'exploitation forestière. Un patrimoine qu'elle entretient. Aujourd'hui, la forêt française couvre environ 30% du territoire, c'est-à-dire le double de la surface qu'elle occupait en 1850. La filière bois représente 450 000 emplois et plus de 50 milliards d'euros de chiffre d'affaires.

Le groupement foncier forestier, ou GFF, est une société civile à vocation forestière. Son activité est donc rattachée à un ou plusieurs massifs forestiers. Il permet à des investisseurs particuliers d'acheter des parts d'une société civile qui détient des parcelles de forêts. La société de gestion va alors exploiter son actif, c'est à dire l'entretenir, découper le bois et le revendre. Elle distribue les revenus à ses associés, les porteurs de parts. Parts dont le prix peut également évoluer avec le marché des forêts et la pousse des arbres non récoltés.

Il s'agit naturellement d'un investissement développement durable, qui permet la continuité des exploitations forestières en France. Pour soutenir cette filière, l'état offre des réductions d'impôts (impôt sur le revenu, IFI et droits de succession).

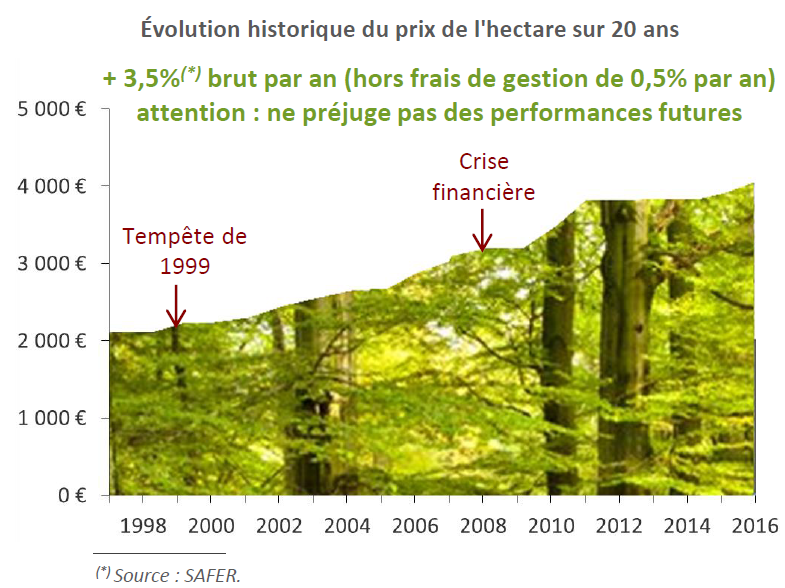

Il s'agit surtout d'un actif tangible, réel, peu risqué et décorrélé des autres actifs " classiques " notamment des marchés financiers. Il s'agit donc d'un actif " refuge ". En 2008, le prix de l'hectare de forêt n'a pas été impacté par la crise financière.

On peut comprendre toutefois que l'achat d'une forêt en direct peut être onéreux et peu aisé. Alors, les épargnants sont de plus en plus nombreux à se tourner vers l'achat de parts de Groupements fonciers forestiers (GFF). Les groupements forestiers gérés par France Valley achètent auprès d'institutionnels et de particuliers des forêts françaises tout en prêtant attention à leur qualité (nature et densité des peuplements, qualité des sols, exploitabilité...). Par exemple, les gérants excluent le pourtour méditerranéen, exposé aux incendies et dont les stations ne sont pas intéressantes pour une sylviculture de qualité. L'investissement est accessible à partir de 5000 euros

La gestion de la forêt par des professionnels est donc un confort supplémentaire pour le souscripteur d'un Groupement Forestier.

La rentabilité des forêts dépend du prix du bois. Il est fonction de l'offre et de la demande. Historiquement, le rendement brut d'une forêt varie entre 1 et 3 %, se se situe généralement autour de 1,5-2%***, soit un rendement net de l'ordre de 1%*** après frais de gestion du GFF.

La valeur des parts dépend de la valeur des forêts qui progresse avec la pousse des peuplements qui ne sont pas récoltés. Elle dépend aussi du prix à l'hectare qui est fonction de l'offre et de la demande. Historiquement, le marché des Forêts a progressé d'environ 3,5 %*** par an depuis une vingtaine d'années.

Pour soutenir le secteur, durable et créateur d'emploi, l'État lui a conféré plusieurs avantages fiscaux :

- Les souscripteurs bénéficient d'une réduction d'impôt sur le revenu de 18 % de leur investissement dans la limite d'une souscription de 50 000 euros pour un célibataire et 100 000 euros pour un couple, en contrepartie d'un blocage minimal des parts de 5 ans (jusqu'au 31 décembre de la cinquième année suivant celle de la souscription ans) et d'un risque de perte en capital.La réduction est soumise au plafonnement global des niches fiscale

- Contrairement aux autres placements immobiliers, les GFF sont exonérés d'IFI (Impôt sur la Fortune immobilière), sans limite de montant. Afin de bénéficier de ce dispositif, l'associé doit détenir moins de 10 % des parts du Groupement Forestier.

- Au moment de la succession ou lors d'une donation, une réduction de 75 % des droits fiscaux, sans plafonnement ni contrainte de lignée ou de conservation des parts, mais avec un engagement d'exploitation durable sur 30 ans pris par le Groupement Forestier. Cet abattement s'applique sur la valeur des forêts françaises détenues par le Groupement, pas sur la trésorerie.

>> Je demande une information détaillée sur les Groupements Fonciers Forestiers

Investir en immobilier en viager, ça s'envisage ?

Selon l'INSEE, en 2060, 1 Français sur 3 aura plus de 60 ans. À ce moment, on comptera deux fois plus de retraités qu'aujourd'hui. 10 millions de plus qu'en 2017. L'effet du baby boom et de l'allongement de la durée de vie des Français.

Et parmi ces retraités, de nombreux auront besoin de complément de revenus. 70 % des retraités perçoivent moins de 1200 euros par mois. Et c'est encore moins pour les femmes qui ont pourtant une espérance de vie supérieure (donc des besoins supérieurs). Ces revenus sont largement insuffisants pour combler les dépenses à la retraite. Santé, logement, nourriture, famille, etc... selon une étude de l'Observatoire national de la pauvreté et de l'exclusion sociale (INPES) de 2015, il fallait 1150 euros par mois, à une personne seule retraitée, pour " vivre décemment ".

Heureusement, beaucoup de retraités ont anticipé et ont épargné dans l'optique de se créer un complément de retraite. Mais pour ceux qui n'ont pas pu le faire, ou qui l'ont fait de manière insuffisante, le viager présente une situation très intéressante, voire vitale, pour se dégager un complément de revenus. La plupart des retraites sont propriétaires de leur résidence principale. 77 % des plus de 70 ans sont propriétaires mais disposent de peu de liquidités. Le viager permet à une personne de vendre la nue-propriété de sa résidence principale. Une vente qui lui permettra de recevoir des revenus sans perdre l'usage de sa résidence principale. Ça tombe bien, 94 % des retraités ne veulent pas déménager. C'est donc une solution idéale pour recevoir un complément de revenu tout en conservant sa résidence principale.

Le vendeur en viager peut conserver l'usage du bien. Quel est alors l'inconvénient de vendre en viager ? Quel intérêt pour l'acheteur ? L'acheteur récupère la nue-propriété du bien tandis que le vendeur garde l'usufruit. C'est un usufruit viager, c'est-à-dire qu'il se termine au décès de l'usufruitier. À ce moment, le nu-propriétaire récupère le bien en pleine propriété. L'inconvénient est alors pour les héritiers qui n'ont aucun droit sur le bien vendu en viager au décès de l'usufruitier.

Un acheteur en viager va donc acquérir un bien avec une forte décote (30 à 60 % du prix d'achat). Au moment du décès de l'usufruitier, il récupère le bien en pleine propriété. Donc son capital est multiplié par 2 environ (on achète à 50 % du prix et on récupère 100% au décès de l'usufruitier). Sur une période de 15 à 20 ans, cela donne une performance annuelle comprise entre 3,5 %* et 4,7 %*. Avec un risque très faible puisque le remembrement est automatique au décès. Le seul risque de perte est la baisse des prix immobiliers.

Par rapport à un autre investissement immobilier, l'achat en viager propose de nombreux atouts : pas de gestion locative, pas de risque d'impayés ou de vacances locatives, et une certaine solidité dans la performance puisque le remembrement est mécanique : il se revalorise automatiquement avec le temps qui passe.

Lancée en 2017 par la société Turgot AM, la SCI Viagénérations est le premier véhicule d'immobilier viager exclusivement accessible en unités de compte au sein des contrats d'assurance-vie. Elle a pour objet principal l'acquisition de la nue-propriété de biens immobiliers avec un Droit d'Usage et d'Habitation ou un usufruit viager laissé au vendeur. Au 15 novembre 2018, la SCI détenait une quarantaine de biens dont environ la moitié à Paris et région parisienne, et l'autre en province. Elle a acheté ces biens immobiliers avec une décote comprise entre 40 et 60%. L'âge moyen des occupants étaient de 81 ans et l'espérance de vie moyenne des occupants d'environ 12 ans.

Investir en viager via un véhicule type SCI offre plusieurs avantages :

- Le risque, notamment l'aléa du décès, est mutualisé : Lorsque vous achetez un bien en viager, le risque, au-delà de la baisse du prix de l'immobilier, est de ne récupérer le bien qu'au bout de très longues années. Comprendre : que l'usufruitier vit bien au-delà son espérance de vie. Un risque en plus particulièrement " gênant " : vous ne voulez pas souhaiter le décès de quelqu'un. En investissant dans un véhicule type SCI, cet aléa est mutualisé : la SCI détient en effet une quarantaine de biens en viager. Certains de ces viagers vont durer très longtemps, mais d'autres seront beaucoup plus courts. Au final, la durée moyenne des viagers sera très proche de l'espérance de vie des usufruitiers : L'âge moyen des vendeurs étant de 80 ans, les viagers auront une durée moyenne proche de 12 ans. On fait donc disparaître l'aléa du décès.

- La SCI ne souhaite en plus pas du tout jouer sur l'aléa du décès : Elle ne verse au vendeur qu'un " bouquet " (une somme d'argent), et aucune rente viagère comme cela peut se faire dans certains cas. Même si le bouquet sera plus élevé que s'il y avait une rente (la SCI achète les biens immobiliers avec une décote autour de 40 %), il n'y a plus aucun aléa du décès avec la SCI.

- La SCI est un produit liquide, que vous pouvez revendre à tout moment. À chaque année qui passe le senior vieillit et voit la valeur de son usufruit diminuer. La valeur de la nue-propriété augmente donc chaque année au bénéfice de la SCI en tant que nue-propriétaire.

La SCI est le premier véhicule d'immobilier viager dédié au maintien à domicile des personnes âgées. C'est donc un investissement socialement responsable. En rendant liquide leur patrimoine, on permet aux seniors de rester chez eux dans de meilleures conditions, de percevoir une belle somme d'argent, et ainsi d'améliorer leur qualité de vie.

En 2018, la SCI a réalisé une performance de 6.42%* nette de frais de gestion (hors frais de gestion du contrat d'assurance vie et hors fiscalité). Une performance qui détonne à l'heure de la baisse, régulière chaque année, des rendements des fonds en euros, voire de nombreuses SCPI

À noter enfin que cette SCI est disponible via un contrat d'assurance-vie. Vous bénéficiez donc des avantages fiscaux et successoraux de cette enveloppe fiscale.

>> Je demande une information détaillée sur la SCI Viagénérations

Communication non contractuelle à but publicitaire * Les parts de SCI et de SCPI sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :- La baisse de la valeur du placement. Le capital investi dans une SCPI ou SCI n'est pas garanti. La valeur de part évolue dans le temps, en relation étroite avec l'état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse. - La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d'occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l'effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la société.- La liquidité. La SCPI et la SCI n'étant pas des produits cotés, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cessions (délais, prix) peuvent ainsi varier en fonciton de l'évolution du marché de l'immobilier d'entreprise et du marché des parts de SCPI. ** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l'année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l'année N*** Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en parts de Groupement Forestier présente un risque de perte en capital, en particulier sur une durée d'investissement qui serait courte. L'investissement dans des parts de Groupements Fonciers Forestiers (GFF) est réservé aux personnes susceptibles par leur connaissance et leur souci de diversification des placements financiers de prendre en compte les particularités de cette forme d'investissement. L'investissement dans des parts de GFF présente un certain nombre de risques, dont notamment les risques suivants : - Risque de perte d'une partie ou de la totalité du capital - Risques d'exploitation et sur les revenus