Déterminer vos objectifs et votre projet patrimonial

Vos objectifs constituent la ligne directrice de votre épargne : préparation de la retraite, financement des études de mes enfants, réduire ou limiter ma pression fiscale, faire travailler un capital afin de générer des revenus complémentaires immédiats, ou à terme, etc. C’est votre projet qui va déterminer en grande partie comment vous allez épargner.

Vous devez donc vous poser les bonnes questions : quel sont mes objectifs, quel montant puis-je placer, quels sont l’effort d’épargne et le niveau de rendement dont j’ai besoin pour atteindre mon objectif.

Déterminer votre horizon de placement

De votre projet patrimonial découle votre horizon de placement : si vous épargnez pour préparer votre retraite, vous vous placez sur du plus long terme que si vous placez votre argent afin de financer les études de vos enfants adolescents par exemple.

Votre horizon d’investissement va déterminer la liquidité de vos placements : si vous investissez sur le court terme, votre épargne devra être facilement disponible. Vous devrez alors sans doute privilégier l’épargne réglementée et les fonds en euros de l’assurance vie.

A l’inverse, en investissant sur le long terme, vous pouvez bloquer votre épargne à court terme, étudier une plus large gamme de placements et diversifier davantage vos investissements.

Investir dans le respect de votre profil

Vos placements doivent vous correspondre : à partir du moment où vous prenez un risque, vous devez être en mesure de le supporter. Il n’y a rien de plus inconfortable que de détenir des placements avec lesquels vous n’êtes pas à l’aise.

Tous les placements ne présentent pas le même degré de risque : certains sont plus adaptés à des profils prudents/sécuritaires, d’autres à des profils plus dynamiques/offensifs. Plus votre horizon d’investissement est lointain, plus une prise de risque maîtrisée et diversifiée est envisageable.

Faire preuve de vigilance et de sélectivité

La crise traversée par les marchés financiers en 2020 a rappelé que tous les supports d’investissements ne se valent pas. Vous devez procéder à une sélection rigoureuse et attentive pour ne retenir que ceux qui correspondent à votre projet et vos objectifs et qui sont le plus à même de les soutenir. Les placements les plus adaptés à votre situation ne sont pas nécessairement ceux qui présentent les performances les plus élevées dans un passé récent.

Pour parvenir à procéder à cette sélection, vous pouvez solliciter l’accompagnement de professionnels de la gestion de patrimoine, comme les conseillers de Meilleurtaux Placement.

Je souhaite être contacté par un conseiller

Diversifier vos placements

Actions, immobilier, produits de taux… La diversification est une règle maîtresse en matière d’épargne de long terme. Elle permet de mieux supporter les variations de marché. Lorsqu’un type de placement recule, les autres résistent ou progressent. En diversifiant, vous évitez le risque d’une baisse générale de votre épargne en cas de repli.

| A savoir :

il est important de diversifier au sein d’une même classe d’actifs. Si vous choisissez d’investir dans la pierre-papier (SCPI, OPCI, SCI), vous pouvez sélectionner plusieurs supports d’immobilier de rendement, investis dans différents marchés (immobilier de bureau, commerces, santé, résidentiel, etc.) et pilotés par différentes sociétés de gestion. |

Découvrez notre sélection de SCPI

Investir de manière programmée et progressive

En programmant votre épargne dans le temps, avec des versements réguliers dont vous choisissez le montant et la fréquence (mensuelle, trimestrielle, semestrielle, annuelle), vous établissez et maîtrisez votre effort d’épargne. Cela vous aide à épargner pour votre projet de manière plus indolore : vous savez exactement quelle part de vos revenus y sera consacrée et à quel moment les sommes seront placées.

| A savoir : vous pouvez programmer votre épargne et investir progressivement en instaurant des versements libres programmés (VLP) dans le cadre de l’assurance vie et du Plan Epargne Retraite (PER). |

Mettre en place des VLP depuis mon accès client

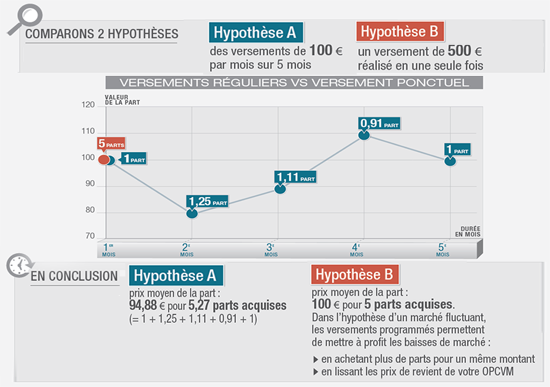

Investir progressivement vous permet également de lisser les variations de marché et d’être moins impacté par une forte correction en cours de route. L'exemple suivant illustre ce phénomène :

| Variation de la performance de l'UC | Valorisation de votre investissement initial de 1 000 € | Valorisation de votre investissement avec des versements trimestriels de 250 € | |

Du 1er janvier au 1er avril | - 20 % | 800 € au 1er avril | 200 € au 1er avril(pour 250 € investis) |

Du 1er avril au 1er juillet | + 30 % | 1 040 € au 1er juillet | 585 € au 1er juillet(pour 500 € investis) |

Du 1er juillet au 1er octobre | - 10 % | 936 € au 1er octobre | 751,50 € au 1er octobre(pour 750 € investis) |

Du 1er octobre au 1er janvier | + 5 % | 982,80 € au 1er janvier | 1 051,58 € au 1er janvier(pour 1 000 € investis) |

Gain/Perte de l'investisseur sur un an | -17,20 € | + 51,58 € |

Enfin, en investissant la même somme à une fréquence régulière, vous bénéficiez des points bas (vous achetez plus à une valeur susceptible de s’apprécier davantage) et limitez votre exposition aux points hauts (vous achetez moins et tempérez votre exposition à la baisse). De plus, vous lissez le prix de revient de votre placement.

L'exemple suivant illustre cette idée :

Source : Amundi (site internet)

Garder la tête froide et faire preuve de patience

Dans des périodes de forte baisse des marchés financiers ou d’incertitudes sur les futures tendances, il est indispensable de ne pas agir sous le coup de la panique.

Quand vous avez subi une forte baisse, vendre n’est pas nécessairement la solution : vous actez la moins-value en vous privant de la possibilité de bénéficier d’un potentiel rebond. Or, ce sont ces rebonds qui vous permettent de générer le plus de performance sur le long terme.

Quand les marchés sont au plus haut, comme en début d’année 2020, le moment est rarement opportun pour acheter car vous vous exposez à un risque asymétrique : le potentiel de hausse est plus limité que le risque de baisse.

Il faut donc savoir faire preuve de patience : ne pas agir immédiatement et maintenir le cap de votre projet, c’est une vraie décision patrimoniale.

| Exemple Vous investissez dans un fonds spécialisé dans l’innovation technologique en début d’année. A fin février, il affiche une performance positive de 5 %. Mais les marchés financiers baissent brutalement dans les semaines suivantes : à fin avril, votre placement a perdu 20 % de sa valeur et vous décidez de céder votre position. Pour 1 000 euros placés, vous en récupérez donc 800 (nets de frais). Après un point bas touché fin mai à -25 %, le fonds reprend du poil de la bête, à l’instar des marchés financiers dans leur ensemble. Le rebond est puissant, si bien que le fonds affiche une performance de +5 % à fin juillet depuis le début de l’année. Séduit par ce dynamisme retrouvé, vous replacez vos 800 euros sur le fonds. Au 31 décembre, il affiche une performance positive de 25%. Mais vous n’avez rien gagné : les 800 euros réinvestis ont pris 20 % entre début août et la fin de l’année, pour atteindre 960 euros. Vous êtes donc perdant sur l’année et votre placement a généré une performance de -4 % (1 000 euros investis initialement, 960 euros à l’arrivée). |

Choisir les meilleurs produits pour votre épargne

Investir son épargne, c’est un projet patrimonial avant tout. Mais pour le mener à bien, il est indispensable de recourir aux meilleurs produits d’épargne. Un contrat chargé en frais amputera d’autant vos gains et pénalisera votre projet quel qu’il soit.

| Exemple Vous versez 1 000 euros sur votre assurance vie pour les investir sur un fonds proposé parmi les UC du contrat. Un an plus tard, cette UC a généré une performance de + 5 %. En optant pour un contrat sans frais sur versement, comme ceux de Meilleurtaux Placement, vos 1 000 euros de départ ont gagné 5 %, pour arriver à 1 050 euros. Avec un contrat présentant des frais sur versement de 3 %, vous ne placez réellement que 970 euros au départ. La même performance annuelle de + 5% vous permet d’atteindre 1 018,50 euros douze mois plus tard. Soit un rendement de 1,85 % seulement pour votre investissement de 1 000 euros. |

C’est pourquoi il faut opter pour des contrats sans frais sur les versements, avec des frais de gestion au plus bas et une large gamme de supports d’investissement et d’options. Les contrats consultables et gérables en ligne sont également un vrai plus pour la gestion de votre patrimoine. Les contrats de Meilleurtaux Placement (assurance vie, PER, PEA) vous permettent de bénéficier de ces conditions avantageuses afin d’épargner de façon optimale.

Découvrez et comparez nos contrats d'assurance vie