De 1 000 € à 1 million €, tout le monde peut investir à son échelle avec son épargne disponible. En revanche, les supports à privilégier différeront selon la somme à investir, allant des supports les moins risqués pour une épargne plus modeste à des supports plus risqués mais potentiellement plus rentables pour les investisseurs avec une épargne plus fournie. Bien sûr, le choix des supports de placement dépend de la situation financière, des objectifs d'investissement et de la tolérance au risque de chacun. Mais il reste toutefois essentiel de bien mesurer quels sont les placements à envisager selon son épargne de disponible. On fait le point dans cet article.

Avec 1 000 €, commencez petit mais voyez grand

Avec 1 000 € à investir, l’objectif sera de privilégier un support d’épargne à la fois peu risqué et accessible pour faire face à tout besoin imprévu de trésorerie.

Bien sûr, il est compréhensible d’être réticent à placer sur des produits d’épargne par peur d’avoir besoin de cet argent en cas d’imprévu.

Si les livrets d’épargne réglementés offrent à l’épargnant la possibilité de récupérer l’argent instantanément, l’assurance-vie Meilleurtaux Liberté Vie le propose tout autant. Vous pouvez récupérer les fonds investis à tout moment avec le rachat instantané. Également sans frais d’entrée, le contrat Meilleurtaux Liberté Vie est idéal pour épargner sans que des frais ne viennent rogner la performance du contrat. Parfois à 3 %, voire plus, les frais d’entrée d'un contrat d’assurance-vie sont à bannir pour optimiser la performance de ce placement.

L’autre atout de l’assurance-vie est sa fiscalité. Lorsque votre contrat atteint 8 ans ou plus, vous bénéficiez d'un abattement fiscal annuel sur vos rachats. Cet abattement s'élève à 4 600 € pour une personne seule et 9 200 € pour un couple. Pour en profiter le plus tôt possible, il suffit de prendre date, c’est-à-dire ouvrir un contrat d’assurance vie en effectuant un premier versement.

1 000 € est un montant peut-être modeste pour espérer en tirer des gains considérables, mais ceci dit, c’est un excellent capital de départ pour songer à ouvrir un produit d’épargne, notamment une assurance-vie. Celle-ci offre une large palette de supports, allant du moins risqué (le fonds en euros) au plus risqué (les unités de compte). Si les unités de compte (actions, obligations, OPCVM, SCPI…) offrent un potentiel de rendement plus élevé, ils ne confèrent aucune garantie en capital. Au contraire, un fonds en euros est le support le moins risqué de l’assurance-vie, un support à privilégier avec 1 000 € à investir.

Les contrats d’assurance-vie qui proposent de placer à 100 % en fonds en euros sont peu nombreux, exigeant la plupart du temps un montant minimum investi en unités de compte. Le contrat d’assurance-vie Meilleurtaux Placement Vie offre cette possibilité avec le fonds en euros Suravenir Opportunités 2.

Celui-ci est disponible sans aucune contrainte d’investissement en unités de compte. Autrement dit, vous pouvez allouer 100 % de votre capital sur le fonds en euros Suravenir Opportunités 2 dont le rendement 2022 est ressorti à 2,10 %**. Idéal pour les profils très défensifs.

Avec un capital initial de 1 000 € investi en fonds en euros dans l’assurance-vie, vous pouvez mettre en place, par la suite, des versements programmés pour épargner de manière constante. Vous choisissez un montant fixe à verser à intervalles réguliers, comme mensuels ou trimestriels, ce qui vous permet de constituer progressivement un plus gros capital.

Bien sûr, vous pouvez adapter vos versements programmés en fonction de vos besoins et de votre situation financière. Augmenter ou diminuer les montants des versements ou modifier la fréquence des versements en fonction de vos préférences et de vos capacités financières changeantes.

Avec 10 000 €, placez sans prendre trop de risque

10 000 € est déjà une belle somme pour se concocter une petite poche d’épargne investie sur des placements sécuritaires. Mais on peut aussi commencer à investir dans des supports un peu plus risqués, mais surtout plus rentables.

Avec 10 000 €, il convient cependant de privilégier encore le fonds en euros du contrat d’assurance-vie, mais aussi de sélectionner deux ou trois autres supports pour diversifier, et optimiser le rendement, en respectant le profil de risque. Une unité de compte immobilière, un fonds obligataire voire même, dans certains cas, un fonds actions, sont totalement adaptés pour un investisseur au profil équilibré qui cherche à diversifier. Combiner fonds euro et unités de compte est d’autant plus intéressant que certains assureurs propose en ce moment des rendements boostés sur le fonds euro pour des allocations qui contiendraient au minimum 50 % en unités de compte.

Nous abordons ici le cas d’un épargnant qui détient déjà une épargne de précaution placée sur des supports sécuritaires tels que des livrets d’épargne réglementés (Livret A, LDDS…) et qui possède donc une épargne disponible de 10 000 €. Avec cette somme, il peut envisager de choisir des placements qui combinent deux principes :

- Un rendement stable,

- Un risque maitrisé.

Voici deux exemples d’allocation qui semble adaptée selon son profil :

1. S’il a un profil défensif, le pack Euro-Immo, disponible sur notre contrat d’assurance-vie Meilleurtaux Allocation Vie, est une solution d’’épargne clé en main pour miser à la fois sur de la performance et de la sécurité. Pour résumer simplement le fonctionnement de ce pack, l’assureur Generali propose de booster la performance de son fonds en euros Netissima avec une part investie en unités de compte d’au minimum 50 %. Cela concerne tous les nouveaux versements réalisés jusqu’au 15 mai 2023.

Avec le pack Euro-Immo du contrat Meilleurtaux Allocation Vie, vous investissez :

- A hauteur de 50 % sur le fonds en euros Netissima (taux 2022 : 2,6%)

- A hauteur de 50 % sur la SC MeilleurImmo (objectif de rendement annuel : 4%)

Avec cette allocation, vous investissez donc sur un fonds en euros boosté puisque vous obtenez un rendement additionnel de 1 % sur le rendement du fonds en euros Netissima, en plus d’une majoration qui s’applique automatiquement selon la part investie en unités de compte. Si pour la part dédiée aux unités de compte, vous investissez dans la Pierre Papier avec la SC MeilleurImmo, vous pouvez profiter d’un rendement supérieur à 3 % pendant 2 ans sans aucuns frais additionnels. Une solution d’investissement idéale pour les profils défensifs.

2. S’il a un profil équilibré, cet investisseur se tournera plutôt vers l’offre disponible chez Suravenir. Avec le contrat d’assurance-vie Meilleurtaux Placement Vie, vous profitez d’une bonification de + 1 % net sur le rendement du fonds en euros Suravenir Opportunités 2 en 2023 et 2024 si votre allocation comporte un minimum de 50 % en unités de compte. Cette bonification est appliquée sur tous les versements réalisés jusqu'au 30/06/2023.

Avec la bonification de + 1 % net sur le rendement sur le fonds en euros Suravenir Opportunités 2, ce dernier afficherait un rendement de 3,10 % net en 2023 pour un investissement en gestion libre (2,10 %** net en 2022 + 1 % de bonification).

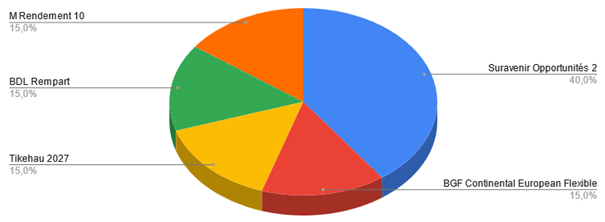

Pour compléter son allocation avec des unités de compte, il pourra investir sur 4 OPCVM diversifiés (Fonds d’actions européennes, fonds diversifiés, fonds obligataires, et produit structuré) avec la répartition suivante :

Avec 100 000 €, privilégiez une allocation diversifiée

Avec 100 000 €, la diversification est une stratégie efficace pour espérer profiter de rendements plus élevés tout en réduisant le risque. L’objectif est de répartir vos fonds sur plusieurs types d'investissements, tels que des actions, des obligations, de l’immobilier, des fonds de Private Equity, etc.

En investissant dans différentes classes d'actifs, vous pouvez profiter des performances de plusieurs marchés et secteurs. Par exemple, alors que les actions peuvent offrir un potentiel de rendement plus élevé, les obligations peuvent offrir une stabilité et une protection contre les fluctuations du marché. En conséquence, une combinaison judicieuse de supports d’investissement peut vous permettre de tirer parti des opportunités de rendement tout en atténuant les risques.

La répartition de votre portefeuille d’actifs dépend également de votre tolérance au risque. Selon votre profil de risque, vos objectifs financiers et votre horizon de placement, vous pouvez ajuster la répartition de vos actifs pour répondre à vos besoins spécifiques. Par exemple, si vous avez une tolérance au risque élevée, vous pouvez choisir d'allouer une plus grande partie de votre portefeuille à des investissements plus risqués, tels que des actions, tandis que si vous avez une tolérance au risque plus faible, vous pouvez opter pour une répartition plus équilibrée avec une plus grande part d'obligations et d'autres actifs moins risqués.

En revanche, bien choisir ses supports d’investissement prend du temps. Avec la gestion pilotée, vous déléguez le choix des supports. En confiant la gestion de vos placements à un gestionnaire professionnel, vous gagnez du temps et profitez de son expertise pour une allocation totalement adaptée à votre profil d’épargnant (prudent, équilibré ou dynamique). Cela simplifie grandement le choix des supports d’investissement.

Avec 1 million €, diversifiez davantage !

Avec un tel montant à investir, préférez une allocation diversifiée comme vu précédemment pour un capital à investir de 100 000 €. Mais à cela, vous pouvez réserver une plus grande part du capital à l’immobilier. Réaliser un investissement locatif en direct ou via la Pierre Papier (avec les SCPI) est un excellent moyen de percevoir des revenus complémentaires mais c’est aussi un parfait investissement pour prévoir la transmission de son patrimoine.

Mais si la pierre est largement privilégiée, une alternative beaucoup moins contraignante concurrence cette dernière. Le succès de la Pierre-Papier n’est plus à prouver. Contrairement à l’immobilier locatif en direct, la SCPI vous déleste d’une gestion contraignante. Elle permet aussi de mutualiser le risque puisque votre épargne est répartie sur plusieurs actifs et bénéficie donc d’une diversification sectorielle et d’une diversification géographique.

Pour définir simplement leur fonctionnement, les SCPI (Société Civile de Placement Immobilier) sont des véhicules d'investissement qui permettent aux investisseurs de détenir des parts d’un parc immobilier. Les SCPI achètent et gèrent des immeubles puis les investisseurs qui détiennent des parts de SCPI reçoivent des dividendes en fonction de la performance des investissements.

Investir en SCPI présente de nombreux avantages. Tout d'abord, vous n’avez pas à vous soucier de la gestion quotidienne des biens immobiliers. En effet, c'est la SCPI elle-même qui gère l'ensemble du patrimoine immobilier, de la recherche des locataires à la gestion des loyers en passant par l'entretien des biens. Cela permet aux investisseurs de profiter pleinement des avantages de l'immobilier sans les contraintes de gestion.

Un autre atout concerne les SCPI européennes. En investissant en dehors des frontières françaises, les SCPI profitent de la stabilité et de la performance du marché immobilier européen, et font profiter aux épargnants d'un traitement fiscal avantageux, ce qui en fait un choix attractif pour diversifier son patrimoine et optimiser sa fiscalité.

La SCPI Novapierre Allemagne 2 est notamment appréciée des épargnants pour sa fiscalité. Cette SCPI était d’ailleurs classée en tête de notre palmarès 2022. Les biens acquis par la SCPI Novapierre Allemagne 2 sont essentiellement des actifs commerciaux qui se situent principalement en Allemagne. En 2022, la SCPI a offert un taux de distribution de 4,50 %* (contre 3,39 % en 2021). La hausse du rendement devrait d’ailleurs se poursuivre pour 2023 avec un rendement prévisionnel (non garanti) ciblé entre 4,5 % et 5 %.

Communication non contractuelle à caractère publicitaire

* Le Taux de Distribution est égal au rapport entre le dividende brut versé au titre de l’année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Les performances passées ne préjugent pas des performances futures.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l’immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.

** Taux de revalorisation du fonds en euros Suravenir Opportunités 2 au sein du contrat Meilleurtaux Placement Vie, net de frais annuels de gestion et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs.