Les énergies renouvelables se déploient à vitesse grand V au niveau mondial. Entre transition énergétique, indépendance face à la Russie et promesses de rentabilité, les raisons pour investir ne manquent pas. Dans cet article, nous vous présentons quelques chiffres édifiants et une solution d’investissement pour les années (les décennies ?) à venir qui a généré plus de 120%* de rendement en dix ans.

Des valeurs attractives

Quelques bases pour commencer. Les énergies renouvelables (ENR) sont inépuisables et disponibles en grande quantité. On les distingue généralement en cinq catégories : l’énergie solaire, éolienne, hydraulique, géothermique et issue de la biomasse. À l’inverse, le charbon, le pétrole ou le gaz naturel sont considérés comme des énergies fossiles donc non renouvelables et dont l’extraction est nocive pour l’environnement et le climat.

Grâce au progrès technologique, la rentabilité des énergies renouvelables s’améliore d’une année à l’autre. Les économies d’échelle, la compétitivité des chaînes d’approvisionnement et l’expérience croissante des entreprises du milieu participent à son essor. Par exemple, le photovoltaïque, l’éolien terrestre et offshore ont enregistré une très forte baisse des coûts depuis 2010, jusqu’à 85% dans certains cas.

En Bourse, une véritable bulle spéculative s’est créée ces dernières années sur les énergies renouvelables. Une bulle qui a éclaté pendant la pandémie et la guerre en Ukraine. Les hausses de taux, de matières premières et les avertissements sur les résultats ont fortement affecté les valorisations. Bien que le secteur semblait prometteur, les actions de Neoen et Voltalia à la Bourse de Paris ont respectivement chuté d'environ 75% et 60% par rapport à leurs plus hauts niveaux historiques. Cela reflète une tendance mondiale, illustrée par l'indice S&P Global Clean Energy, qui a connu une volatilité spectaculaire.

Après cette véritable purge boursière, de nombreuses opportunités se forment pour les investisseurs de long terme, en particulier dans le solaire où les coûts unitaires diminuent et l'acceptation sociale est élevée. Les valorisations sont désormais très attractives.

Quid des perspectives ? L'Agence internationale de l'énergie (AIE) a publié un rapport appelant à tripler les capacités d'énergies renouvelables d'ici 2030, afin de répondre aux objectifs climatiques. Le directeur exécutif de l'AIE, Fatih Birol, a souligné les avancées significatives dans le domaine de l'énergie, notamment la croissance rapide des véhicules électriques et l'installation record de capacités solaires au niveau mondial. Les investissements dans les énergies renouvelables ont également augmenté, avec un milliard de dollars investi chaque jour dans le déploiement de panneaux solaires.

44 000 milliards…

L'AIE recommande de réduire les investissements dans les énergies fossiles pour atteindre la neutralité carbone d'ici 2050. Son dernier rapport prévoit un pic de la demande en énergies fossiles d’ici 2030, c’est une véritable nouveauté. Toujours selon l’Agence, 44 000 milliards de dollars seront investis dans les énergies renouvelables d’ici 2050. Ce n’est pas une erreur de notre part, 44 000 milliards… soit près de deux fois le PIB annuel des États-Unis.

L’Agence estime que 60% des investissements dans la production d’électricité cibleront les ENR à horizon 2035. En parallèle, d’ici 2040, la consommation mondiale d’énergie devrait augmenter d’environ 40%. Bien sûr, il ne s’agit pas de remplacer intégralement le nucléaire et le pétrole mais de mieux diversifier le mix énergétique, ne serait-ce que pour des raisons stratégiques. La France importe aujourd’hui 98,5% de son pétrole, 98% de son gaz naturel, 100% de son uranium et son charbon. Quelles que soient ses sources d’approvisionnement, elles peuvent être menacées dans un monde de plus en plus instable et fragmenté.

On le sait peu mais aujourd’hui, trois régions françaises font figure de modèle : l’Occitanie, l’Auvergne-Rhône Alpes et le Grand Est. Sur leur consommation totale d’énergie, plus de 45% proviennent des ENR. Leur mix énergétique est exemplaire mais à nouveau, il n’a pas vocation à remplacer totalement les fossiles (le peut-on ?). En la matière, l’AIE estime que la part des fossiles dans le mix énergétique mondial passera de 80% (aujourd’hui) à 60% en 2050. Et ce, malgré le déploiement industriel des renouvelables et une baisse prévue de la demande d’énergies fossiles dès 2025.

Pour détecter les pépites du secteur, deux solutions s’offrent à l’investisseur particulier : consacrer beaucoup de temps (et d’énergie…) à les débusquer, ou confier ce travail à des gérants professionnels.

Quelques rares fonds d’investissements affichent des performances exceptionnelles sur le secteur et nous vous présentons dans la suite de cet article une solution que nous apprécions particulièrement. Le fonds du jour est comme toujours accessible au plus grand nombre et à moindres frais !

La solution d’investissement

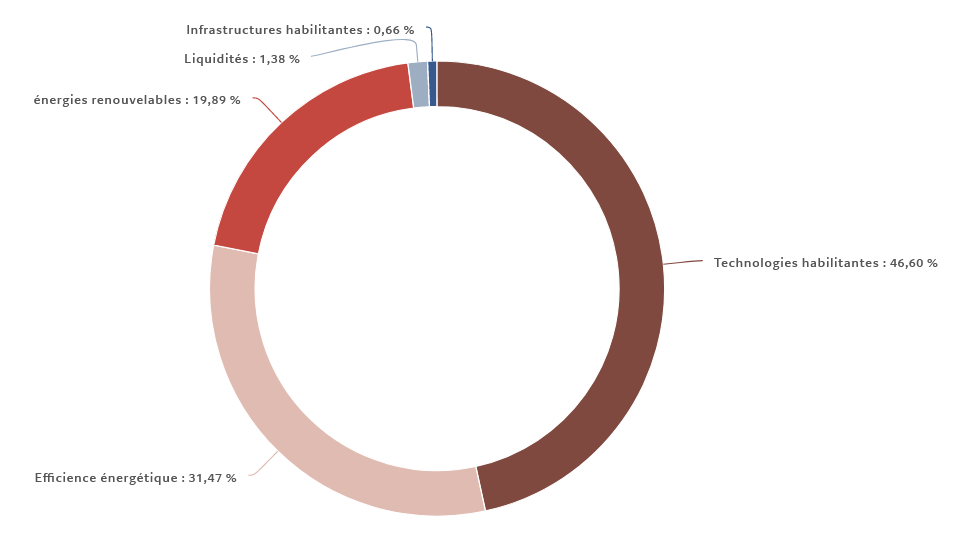

Le fonds Pictet - Clean Energy Transition (LU0280435461) a été créé en mai 2006. Comme son nom l’indique, ce fonds du groupe suisse de gestion de fortune Pictet est dédié au secteur de la transition énergétique. En 10 ans seulement, il a généré un rendement de plus de 120%*. Voici son allocation sectorielle actuelle :

Source : Pictet Asset Management

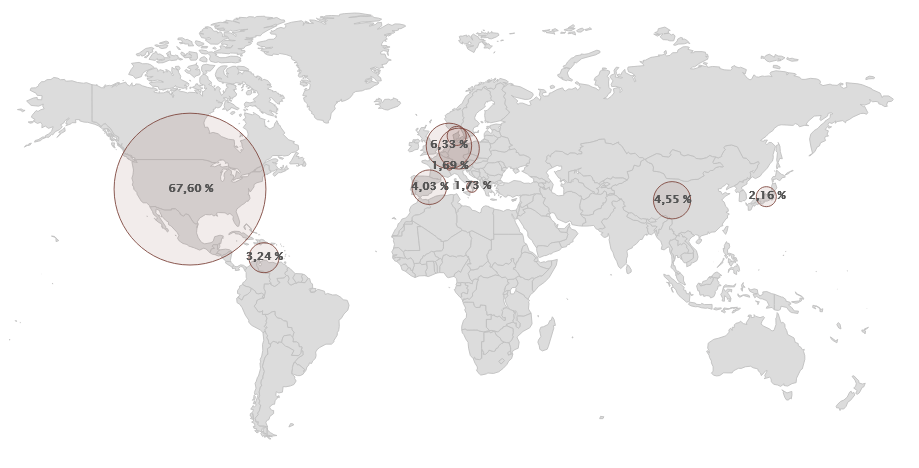

Environ les deux tiers des actions en portefeuille sont américaines. Dans les premières lignes de l'allocation, on retrouve des mastodontes des secteurs de l’efficacité énergétique ou des énergies renouvelables, relativement méconnus du grand public.

Source : Pictet Asset Management

Le fonds Pictet - Clean Energy Transition affiche un excellent couple rendement / risque depuis de nombreuses années.

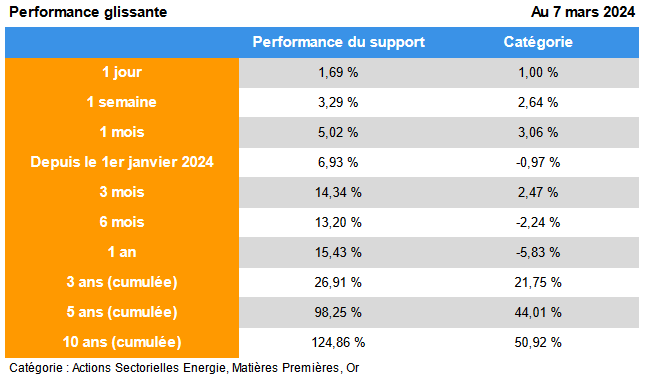

Dans le détail, voici ses performances sur les principaux horizons d’investissement, à la clôture du 7 mars :

- +124,86%* en cumulé sur 10 ans

- +98,25%* sur 5 ans

- +26,91%* sur 3 ans

- +15,43%* sur 1 an (+21,93%* en 2023)

- +6,93%* depuis le 1er janvier 2024

Source : Quantalys

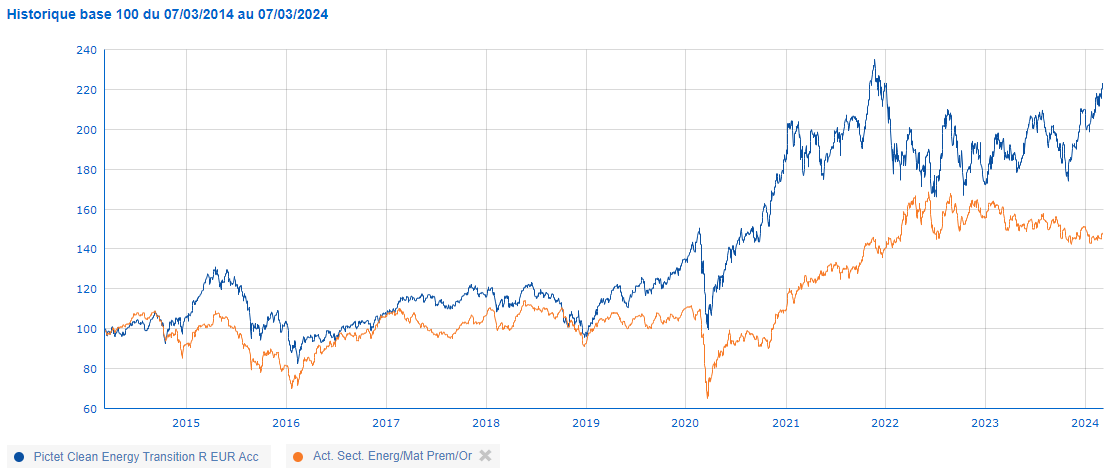

Sur tous ces horizons d’investissement, le fonds (en bleu ci-dessous) surperforme nettement sa catégorie d’investissement (en orange), notamment sur dix ans :

Source : Quantalys

En plus de ses excellentes performances historiques, sa volatilité n’est pas excessive pour un support composé en partie de valeurs technologiques : 19,4% sur un an et 22,2% trois ans. En conséquence, MorningStar estime que son risque est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 256 359 096 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.