L’assurance-vie est l’un des placements préférés des Français. Simple à comprendre et flexible, elle permet de faire fructifier votre épargne, préparer votre retraite ou transmettre un capital à vos proches, tout en profitant d’avantages fiscaux intéressants.

Avec Meilleurtaux Placement, découvrez comment souscrire une assurance-vie en 2026, les étapes à suivre, les frais à surveiller et les conseils pour choisir le contrat le plus adapté à votre profil.

- L’assurance-vie est accessible à tous : majeurs, mineurs représentés par leurs parents, et sans limite d’âge.

- La souscription s’effectue en ligne ou en agence selon vos préférences, avec une procédure standardisée et sécurisée.

- Les frais varient considérablement selon les distributeurs : de 0% chez les courtiers en ligne à 5% en réseau bancaire traditionnel.

- Le versement initial minimum s'échelonne de 50 € à plus de 1 000 € selon le type de contrat et l'établissement choisi.

- Un délai légal de renonciation de 30 jours vous permet de renoncer au contrat sans pénalité après la signature.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Qui peut souscrire une assurance-vie et à quel âge ?

L’assurance-vie présente l’avantage d’être accessible à un large public. Les conditions de souscription sont définies par la législation et encadrent la capacité juridique des souscripteurs. En pratique, presque tout le monde peut souscrire une assurance-vie :

- Majeurs capables : toute personne majeure disposant de la capacité juridique peut ouvrir un contrat à son nom.

- Mineurs : un contrat peut être ouvert pour un enfant par ses parents ou représentants légaux. Les enfants de plus de 12 ans et plus doivent donner leur accord pour être assurés.

- Pas de limite d’âge supérieure : même les personnes de plus de 80 ans peuvent souscrire, selon les conditions de l’assureur.

Cependant, il existe des subtilités à connaître pour optimiser la gestion financière lorsque vous êtes en couple :

- La co-souscription est possible pour les couples mariés ou pacsés. Vous pouvez choisir que le capital soit versé au premier ou au second décès.

- Cette option est utile si vous souhaitez protéger votre conjoint tout en préparant la transmission à vos enfants.

Bon à savoir

cette option peut être combinée à une clause bénéficiaire adaptée, afin de désigner précisément les personnes qui percevront le capital au décès du souscripteur, selon l’ordre et les modalités souhaités.

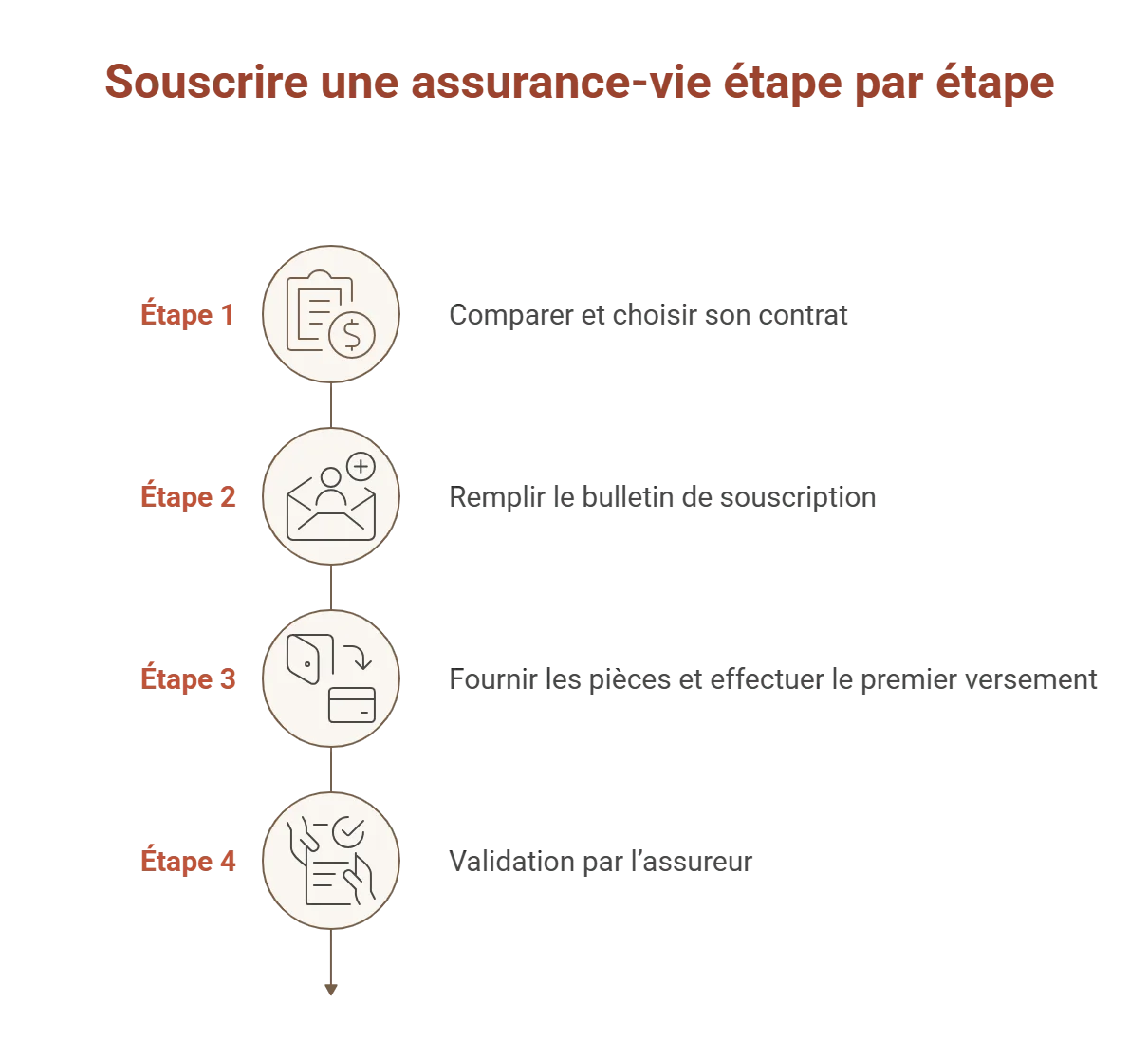

Comment souscrire une assurance-vie étape par étape ?

La souscription d’une assurance-vie suit un processus structuré en quatre étapes principales, conçu pour garantir l’adéquation entre le contrat et votre profil d’investisseur.

Étape 1 : Comparer et choisir son contrat

La première démarche consiste à identifier vos objectifs : sécuriser votre épargne, la faire fructifier ou préparer votre succession.

Ensuite, comparez les offres disponibles auprès des différents distributeurs afin de trouver la meilleure assurance-vie : banques traditionnelles, courtiers en ligne, assureurs directs. Cette comparaison doit intégrer plusieurs critères : la qualité des supports d'investissement proposés, le niveau des frais, les services associés et le mode de gestion souhaité.

Pour finir, vous devrez opter pour un mode de gestion : la gestion libre vous confère une autonomie complète dans le pilotage de vos investissements, tandis que la gestion pilotée délègue les décisions d'allocation à un professionnel selon votre profil de risque. La gestion profilée, elle, vous suggère des arbitrages, mais vous gardez la liberté de les réaliser ou non.

Étape 2 : Remplir le bulletin de souscription

La souscription nécessite de remplir un bulletin d'adhésion, disponible en format papier ou dématérialisé avec signature électronique. Vous devrez également répondre au questionnaire sur votre profil investisseur, rendu obligatoire par la directive européenne MIFID 2.

Ce questionnaire évalue vos connaissances financières, votre expérience en matière de placement, votre capacité de perte et vos objectifs patrimoniaux. Il détermine votre tolérance au risque et oriente vos investissements.

Étape 3 : Fournir les pièces et effectuer le premier versement

Les pièces justificatives standard comprennent une copie d’une pièce d’identité (carte d’identité ou passeport), un justificatif de domicile récent et un relevé d'identité bancaire (RIB). L'apport initial s'effectue généralement par virement bancaire ou carte bancaire, selon les modalités acceptées par l'établissement.

Étape 4 : Validation par l’assureur

Après examen de votre dossier, l'assureur procède à la validation du contrat et vous transmet les conditions particulières. La réglementation vous accorde un délai légal de renonciation de 30 jours calendaires, durant lequel vous pouvez annuler le contrat et récupérer l'intégralité des sommes versées, sans avoir à justifier votre décision.

Quels sont les frais à vérifier avant de souscrire en 2026 ?

Les frais associés aux contrats d’assurance-vie sont un facteur clé de performance. Il est essentiel de les comprendre :

- Frais d’entrée / versement : 0 % chez les courtiers et banques en ligne, 2 à 5% dans les banques traditionnelles (souvent négociables). Il s’agit d’une commission prélevée sur les sommes que vous versez.

- Frais de gestion annuels : idéalement < 0,7% pour les unités de compte et < 0,8% pour les fonds euros, afin de ne pas éroder la performance.

- Frais d’arbitrage : souvent gratuits en ligne, mais payants ailleurs. Ils sont prélevés sur les sommes arbitrées entre les différents supports.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les différents types de contrats d’assurance-vie

Il existe plusieurs types de contrats d’assurance-vie, chacun présentant des caractéristiques et objectifs bien spécifiques.

Le contrat monosupport

Les versements ne peuvent être investis que dans un seul support, comme son nom l’indique : un fonds euros. Ce dernier étant à capital garanti, la sécurité est maximale. De plus, les intérêts acquis chaque année le sont définitivement ; c’est ce qu’on appelle “l’effet de cliquet”. En contrepartie, le rendement est souvent plus faible qu’en cas de diversification.

Le contrat multisupport

Les investissements sont répartis entre un fonds euros sécurisé et des unités de compte (UC), composées de produits financiers comme des actions, obligations, FCP, ETF, SICAV ou parts de SCPI. La valeur des UC peut fluctuer : l’assureur garantit uniquement leur nombre, et non leur valeur, ce qui signifie que le capital investi peut évoluer, à la hausse comme à la baisse. Ce type de contrat offre un potentiel de taux assurance vie supérieur, mais comporte un risque de perte partielle ou totale du capital.

Bon à savoir

avant d’investir dans des unités de compte, il est essentiel de définir votre profil d’investisseur et votre tolérance au risque avec votre conseiller ou assureur, afin de choisir le contrat le plus adapté à vos objectifs financiers.

Choisir son contrat : banque traditionnelle vs courtier en ligne

Le choix du distributeur influence significativement les caractéristiques de votre contrat d’assurance-vie. Chaque canal de distribution présente des spécificités qu’il convient d’analyser.

Le réseau bancaire traditionnel

Les établissements bancaires classiques offrent un accompagnement personnalisé avec un conseiller dédié, permettant un suivi en agence. Cette proximité représente un atout pour les épargnants privilégiant la relation humaine et le conseil en face-à-face. Toutefois, cette prestation s'accompagne généralement de frais plus élevés, d'une performance du fonds euros parfois moins compétitive, et d'un univers d'investissement plus restreint, limité aux supports référencés par l'établissement.

Les courtiers en ligne et fintechs

Les avantages de l'assurance-vie en ligne sont nombreux. Ces acteurs digitaux se distinguent par une structure de frais optimisée, avec des frais de versements souvent nuls. Ils proposent généralement des fonds euros aux rendements boostés et un large éventail de supports d'investissement : plusieurs centaines d'ETF (fonds indiciels cotés), des SCPI pour une exposition au marché immobilier, et un grand nombre d'OPCVM. L'intégralité de la gestion s'effectue via des interfaces web et mobiles, offrant une grande réactivité.

Le critère de l’investissement responsable en 2026

L'offre de supports d'investissement durable et responsable constitue désormais un critère de sélection important. Privilégiez les contrats proposant des ETF thématiques verts, des fonds labellisés ISR (Investissement Socialement Responsable) ou Greenfin. Cette dimension environnementale et sociale s'inscrit dans une tendance de fond du secteur de la gestion d'actifs.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les critères à considérer pour choisir un bon contrat

Pour sélectionner une assurance-vie adaptée à vos objectifs patrimoniaux, plusieurs critères doivent être analysés avec attention. Voici les principaux éléments à comparer avant de souscrire :

- Le niveau des frais : privilégiez les contrats sans frais sur versements et avec des frais de gestion annuels maîtrisés, aussi bien sur le fonds euros que sur les unités de compte. Les frais d’arbitrage et les éventuelles options payantes doivent également être identifiés.

- La qualité du fonds euros : vérifiez l’historique de performance, la régularité des rendements et la solidité financière de l’assureur. Un fonds euros fiable offre une bonne protection du capital sur le long terme.

- La diversité des supports d’investissement : un bon contrat propose un large choix d’unités de compte (fonds actions, obligataires, ETF, SCPI, SCI, OPCI, private equity, produits structurés), permettant une diversification efficace selon votre profil de risque et votre horizon de placement.

- Les modes de gestion disponibles : assurez-vous que le contrat offre plusieurs options, comme la gestion libre, la gestion pilotée ou profilée, ainsi que des options d’arbitrage automatique adaptées à votre niveau d’expertise et à votre disponibilité.

- La souplesse des versements : la possibilité d’effectuer des versements libres et programmés, avec des montants accessibles, facilite la constitution progressive de votre épargne.

- Les conditions de rachat : un contrat performant doit permettre des rachats partiels simples et rapides, sans pénalités contractuelles, afin de conserver une bonne liquidité.

- La clause bénéficiaire : elle doit être claire, personnalisable et modifiable à tout moment. Une rédaction adaptée est essentielle pour optimiser la transmission du capital dans un cadre fiscal avantageux.

- La solidité de l’assureur et la qualité des services : privilégiez un assureur reconnu, offrant un service client réactif, des outils de suivi performants et une gestion en ligne efficace.

L’analyse de ces critères permet d’identifier un contrat d’assurance-vie équilibré, capable d’allier performance, flexibilité et optimisation patrimoniale.

Le versement initial : montant minimum et options

Montant minimum du premier versement

Le montant du premier versement varie selon le positionnement et la stratégie commerciale des distributeurs.

- Les fintechs et robo-advisors se positionnent sur des tickets d'entrée accessibles, parfois dès 50 €, facilitant l'accès à l'assurance-vie for les jeunes épargnants ou les petits budgets.

- Pour les banques en ligne, le montant du premier versement varie sensiblement d’un établissement à l’autre. À titre d’exemple : BoursoBank exige un dépôt initial de 300 €, tandis que Hello bank! permet l’ouverture d’un contrat avec un premier versement de seulement 30 €. Cette disparité illustre l’intérêt de comparer les conditions d’accès avant de souscrire.

- Les contrats premium destinés à une clientèle patrimoniale exigent des versements initiaux plus conséquents, pouvant atteindre plus de 1 000 €.

L'optimisation par les versements programmés

Au-delà du versement initial, la mise en place de versements programmés constitue une stratégie d'épargne efficace.

Cette approche permet de lisser l'effort d'épargne dans le temps, dès 50 € ou 100 € mensuels selon les contrats. Sur les unités de compte, cette méthode présente l'avantage de réduire le risque lié à la volatilité des marchés financiers en moyennant le prix d'acquisition des actifs.

Cette technique, appelée « investissement progressif » ou « DCA » (Dollar Cost Averaging) dans la terminologie anglo-saxonne, atténue l'impact d'un point d'entrée défavorable.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Questions fréquentes sur la souscription d'une assurance-vie

Est-ce que ça vaut le coup d'ouvrir une assurance-vie ?

Oui. L’assurance-vie demeure, en 2026, l’un des placements les plus pertinents pour gérer son épargne. Elle se distingue par sa souplesse : les fonds restent disponibles à tout moment, avec une fiscalité d’autant plus avantageuse que le contrat a plus de 8 ans. Ce placement permet de réaliser des versements libres, d’adapter le niveau de risque à son profil et de profiter d’un cadre fiscal attractif, aussi bien pour la constitution de l’épargne que pour la transmission du patrimoine. L’assurance-vie est donc particulièrement adaptée pour financer un projet à moyen terme, préparer un complément de retraite ou organiser sa succession dans de bonnes conditions, à condition de choisir un contrat compétitif et de maîtriser les frais.

Comment souscrire à Essentiel Vie ?

La souscription au contrat Essentiel Vie proposé par Meilleurtaux Placement s’effectue de manière simple et entièrement dématérialisée. Après avoir comparé les contrats disponibles afin de vérifier qu’il correspond à vos objectifs, vous complétez le formulaire de souscription en ligne. Il vous sera ensuite demandé de fournir les pièces justificatives habituelles (pièce d’identité, justificatif de domicile et RIB), puis d’effectuer un premier versement de 300 €. En cas de besoin, les conseillers Meilleurtaux Placement peuvent vous accompagner à chaque étape. Conformément à la réglementation, vous disposez d’un délai de renonciation de 30 jours après la signature du contrat.

Quelle somme pour ouvrir une assurance-vie ?

Il n’existe pas de montant minimum fixé par la loi pour ouvrir une assurance-vie. Chaque établissement définit ses propres conditions d’accès. Certains contrats, notamment proposés par des fintechs, sont accessibles dès 30 €, ce qui permet de débuter progressivement. Chez Meilleurtaux Placement, le montant du premier versement diffère en fonction des produits : Placement Vie (100 €), Essentiel Vie (300 €), Liberté Vie (500 €) et Allocation Vie (500 €).

Quels sont les avantages fiscaux d'une assurance-vie ?

L’assurance-vie bénéficie d’un cadre fiscal particulièrement avantageux. Les gains réalisés sont soumis au prélèvement forfaitaire unique (PFU) lors des retraits, avec un taux réduit pour les contrats de plus de huit ans et un abattement annuel de 4 600 € pour une personne seule (9 200 € pour un couple). Les situations de licenciement, cessation d’activité, retraite anticipée ou invalidité permettent une exonération totale des gains. En cas de transmission, le capital versé au bénéficiaire désigné dans la clause bénéficiaire échappe à l'imposition jusqu’à 152 500 € par bénéficiaire (pour les primes versées avant 70 ans). Elle offre une solution efficace pour organiser la transmission de patrimoine.