Vous hésitez entre l'assurance vie et le PEA (plan d’épargne en actions) ? Bonne nouvelle : ces deux placements ne sont pas rivaux, mais plutôt complémentaires selon vos objectifs ! Quels sont leurs atouts, leurs inconvénients, et comment se comparent-ils sur le plan fiscal ?

Découvrez grâce à notre comparatif détaillé les différences entre ces deux produits d’épargne et trouvez celui qui correspond le mieux à vos besoins, ou combinez-les.

L’essentiel à retenir

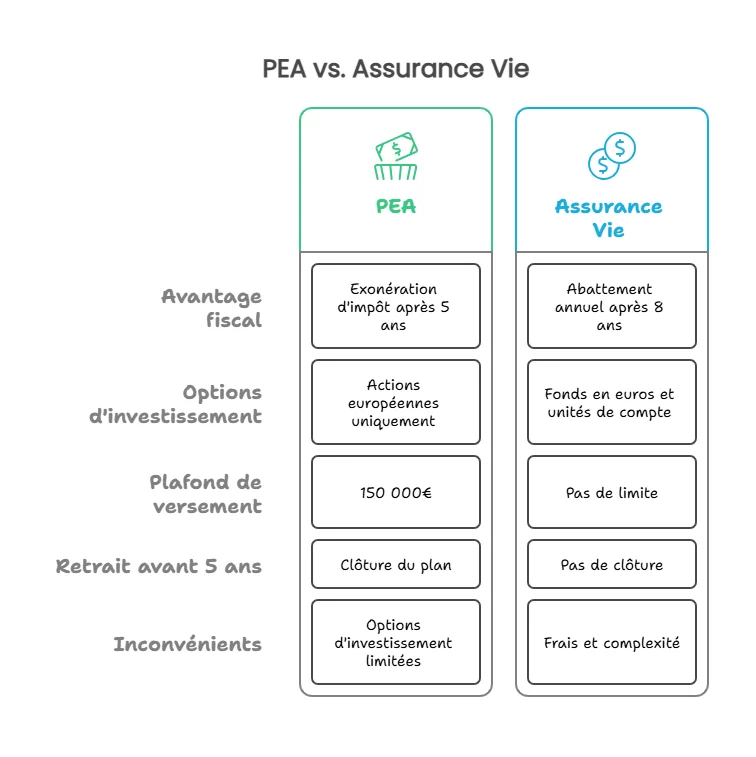

- Le PEA est idéal pour les investisseurs en actions, puisqu’il permet d'investir en actions européennes avec une fiscalité avantageuse après 5 ans. Il est cependant plafonné à 150 000 €.

- L'assurance vie est plus flexible et diversifiée, en donnant accès à une large variété de supports (fonds en euros et unités de compte), offrant une sécurité ou un potentiel de rendement plus élevé selon la répartition.

- Fiscalité avantageuse dès 5 ans pour le PEA et 8 ans pour l'assurance vie : le PEA devient exonéré d'impôts sur les gains après 5 ans, tandis que l'assurance vie offre un abattement fiscal et une imposition réduite après 8 ans.

- L'assurance vie est un excellent outil de transmission, car elle n’est pas soumise au droit des succession, et permet de transmettre jusqu’à 152 500 € par bénéficiaire, et ce sans impôt (sous conditions).

- Les deux produits peuvent être complémentaires : selon vos objectifs (dynamisation, sécurité, transmission), combiner le PEA et l'assurance vie peut optimiser votre épargne tout en maximisant les avantages fiscaux.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

PEA et assurance vie : de quoi parle-t-on ?

Le plan d’épargne en actions

Le PEA est un produit d'épargne réglementé qui permet d’investir dans des actions d’entreprises européennes et certains fonds (ETF, OPCVM). Son gros avantage ? Après 5 ans, les gains sont totalement exonérés d’impôt, seuls les prélèvements sociaux de 17,2% s’appliquent.

L’assurance vie

L’assurance vie est une sorte de contrat de capitalisation permettant d’investir dans différents supports :

- Fonds en euros : le capital est garanti, mais le rendement souvent modéré.

- Unités de compte (UC) : actions, obligations, ETF, SCPI, OPCVM, private equity, produits structurés... Potentiellement plus performants, mais sans garantie de capital.

Elle est souvent utilisée pour préparer sa retraite, financer des projets ou transmettre un capital.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les rendements attendus

Les rendements dépendent du support choisi et du contexte économique. Voici quelques ordres de grandeur :

- Fonds en euros (assurance vie) : 2,5% net de frais de gestion en 2024. Des offres ponctuelles de rendement boosté peuvent augmenter cette performance.

- Unités de compte (assurance vie) : très variables, en moyenne entre -10% et +10% par an selon les marchés (4,9% en 2024).

- PEA : potentiel élevé mais très volatil, avec une performance corrélée aux marchés boursiers. Le rendement dépend donc de chaque support.

PEA VS assurance vie : quel intérêt ?

Voici un tableau comparatif des caractéristiques de l'assurance vie et celles du PEA :

| Caractéristiques | Assurance vie | PEA |

|---|---|---|

| Supports d'investissement | Fonds en euros, UC (actions, obligations, ETF, OPVCM, SCPI...) | Actions européennes |

| Risque | Variable selon le support | Élevé (marchés actions) |

| Fiscalité avantageuse après | 8 ans | 5 ans |

| Plafond de versement | Aucun | 150 000 € |

| Frais | Sur versement, arbitrage, gestion... Privilégier un acteur en ligne, à frais réduits | Droits de garde, sur transaction... Plafonnés par la loi |

| Transmission | Avantages successoraux | Moins favorable |

| Nombre de contrats | Illimité | Un seul PEA par personne |

En résumé, le PEA est plus adapté si vous voulez investir en bourse avec une fiscalité attractive. L’assurance vie est plus polyvalente et sécurisante, surtout si vous voulez diversifier ou transmettre un capital.

PEA : avantages et inconvénients

Le PEA est un placement financier offrant des avantages notables :

- Fiscalité avantageuse : exonération d’impôt sur les gains après 5 ans de détention.

- Investissement en actions : possibilité de profiter du dynamisme des marchés européens.

Cependant, il présente aussi des inconvénients :

- Plafond de versement : limité à 150 000 euros.

- Supports limités : uniquement des actions européennes.

- Clôture en cas de retrait avant 5 ans : sauf exceptions, tout retrait avant 5 ans entraîne la clôture du plan.

Assurance vie : avantages et inconvénients

L’assurance vie est un produit d’épargne très réputé et apprécié des Français pour ses nombreux atouts :

- Souplesse : possibilité de choisir entre sécurité (fonds en euros) et dynamisme (UC).

- Fiscalité attractive : abattement annuel de 4 600 € sur les gains après 8 ans de détention, et imposition réduite au-delà.

- Transmission : cadre fiscal avantageux pour transmettre un capital.

En revanche, ce placement financier présente aussi quelques limites à connaître :

- Frais : peuvent se multiplier et grever la rentabilité si contrat mal choisi (entrée, versement, arbitrage, gestion...).

- Complexité : nécessite une bonne compréhension des supports d'investissement pour optimiser son contrat.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Rachat PEA vs rachat assurance vie

Le traitement fiscal des rachats (ou retraits) diffère selon que vous investissez via un PEA ou une assurance vie. La fiscalité dépend principalement de l’ancienneté du contrat ou du plan au moment du retrait.

| Produit | Avant l'échéance fiscale | Après l'échéance fiscale |

|---|---|---|

| PEA | Avant 5 ans Prélèvement forfaitaire unique (PFU) de 30% : 12,8% d’impôt (IR) et 17,2% de prélèvements sociaux (PS) + clôture du plan |

Après 5 ans Exonération d’IR sur les gains PS de 17,20% |

| Assurance vie | Avant 8 ans PFU de 30% |

Après 8 ans Impôt : abattement annuel de 4 600 € (personne seule) ou 9 200 € (couple) Ensuite 7,5% jusqu’à 150 000 € de primes versés, puis PFU au-delà + PS de 17,2% |

À noter : l’épargnant peut, dans tous les cas, opter pour l’imposition au barème de l’impôt sur le revenu, si cela est plus avantageux.

En résumé, le PEA devient fiscalement très avantageux après 5 ans, puisqu’il n’y a plus d’impôt à payer, et ce sans restriction. L’assurance vie n’est toutefois pas en reste, notamment grâce à l’abattement annuel sur les gains. Le choix entre les deux dépend donc de votre horizon de placement et de vos objectifs.

Assurance vie et PEA : des contrats complémentaires ?

Combiner l’assurance et le PEA : la bonne formule ?

Pourquoi choisir entre assurance vie et PEA, quand on peut profiter des deux ? Ces enveloppes sont souvent complémentaires, car elles répondent à des objectifs différents et offrent des avantages spécifiques :

- Diversification des supports : le PEA permet d’investir en bourse, dans des actions européennes, avec une fiscalité avantageuse. L’assurance vie, elle, donne accès à une plus grande variété d’actifs, dont des fonds euros à capital garanti.

- Optimisation fiscale : en combinant les deux contrats, vous tirez parti des avantages fiscaux propres à chaque enveloppe selon la durée de détention.

- Stratégie patrimoniale : le PEA est idéal pour constituer un capital à court/moyen terme. L’assurance vie, quant à elle, est adaptée à la préparation de la retraite, à la transmission ou à la sécurisation d’une partie de l’épargne.

Exemple concret de stratégie

Pour un projet à court ou moyen terme, sur 5 à 10 ans, le PEA peut être un excellent levier pour dynamiser son épargne en profitant des performances des marchés boursiers. En parallèle, vous pouvez sécuriser une partie de votre argent en ouvrant une assurance-vie avec un fonds en euros dynamique, dont le capital est garanti. Passé 5 ans, vous pouvez retirer sans aucun impôt les gains issus de votre PEA pour les pérenniser sur le fonds euros de l’assurance vie.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Foire aux questions (FAQ)

Quel est le mieux entre un PEA et une assurance vie ?

Cela dépend de votre projet et de vos objectifs. Le PEA est intéressant si vous souhaitez investir en actions européennes et bénéficier d’une fiscalité avantage après 5 ans. Tandis que l’assurance vie est plus flexible, sécurisée grâce aux fonds euros, et adaptée à divers objectifs (retraite, transmission) avec des avantages fiscaux après 8 ans.

Quand on est jeune, PEA ou assurance vie ?

Ouvrir les deux produits est toujours une bonne idée, afin de démarrer le compte à rebours pour profiter des avantages fiscaux. Attention à choisir des acteurs à frais réduits, pour ne pas payer de frais, même si vous n’investissez pas encore. Ensuite, panachez son épargne entre le fonds euros sécuritaire de l’assurance vie et les fonds plus dynamiques du PEA est une bonne stratégie.

PEA vs assurance vie : quelle fiscalité ?

Avec un PEA, les gains réalisés sont soumis à la flat tax de 30% en cas de retrait avant 5 ans. Au-delà, ils deviennent exonérés d’impôt sur le revenu, seuls les prélèvements sociaux restant dus.

Du côté de l’assurance vie, le principe est similaire, mais avec une échéance à 8 ans. Avant, les gains sont également taxés à 30%. Passé 8 ans, un abattement fiscal s’applique chaque année : 4 600 € pour une personne seule, 9 200 € pour un couple. Au-delà de ces montants, les gains sont imposés à un taux réduit de 7,5%, mais seulement jusqu’à 150 000 € de primes versées.