Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM) moyen des SCPI a été de 4.35% en 2018. Il y a 5 ans, il était encore au dessus de 5%. Les SCPI sont, elles-aussi, frappées par la baisse globale des rendements. Il faut dire aussi que, comme tous les placements immobiliers, la valeur des parts de SCPI a bien monté en 5 ans, réduisant ainsi mathématiquement le rendement calculé en pourcentage de la valeur de la part. Mais toutes les SCPI ne sont pas affectées par cette baisse. Certaines ont même vu leur rendement grimper. Alors, quand on a une SCPI moyenne ou en-dessous de la moyenne, faut-il la vendre pour en racheter une nouvelle plus performante ?

Des rendements toujours attractifs

L'afflux de liquidités depuis 2015 sur ces véhicules de placement n'empêche pas les SCPI de continuer à offrir des rendements attractifs.

Hors SCPI fiscales, le taux de distribution sur valeur de marché (TDVM*) moyen des SCPI a été de 4.35%* en 2018. La rémunération était de 4,43 %* en 2017 et de 4,64 %* en 2016.

Le Taux de valeur de marché est constitué par les loyers redistribués. Aucune autre classe d'actif n'offre un si bon couple rendement / risque à l'heure actuelle. Pas étonnant que jamais depuis leur création il y a plus de 40 ans, les SCPI n'aient autant capté l'épargne des Français.

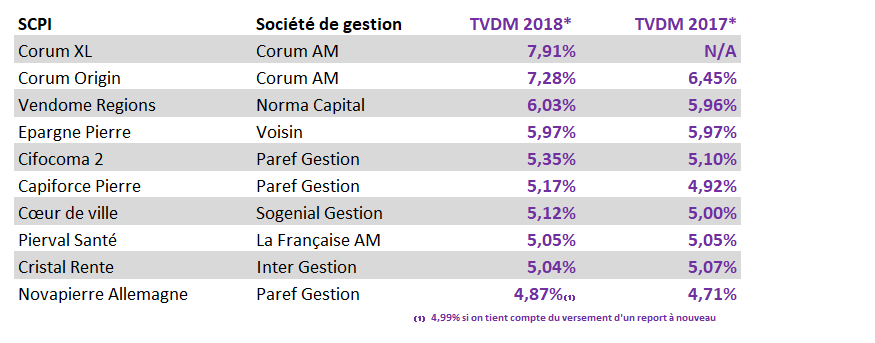

D'autant que plusieurs SCPI ont des rendements beaucoup plus élevés, et en hausse :

La palme revient aux SCPI Corum Origin et Corum XL de la société Corum AM. Ces sociétés civiles de placement immobilier surclassent le marché. Créée en 2012, Corum Origin offre un rendement particulièrement stable puisqu'il s'établissait à 6.30%* en 2013, 2014 et 2015 avant de passe à 6.45%* en 2016 et en 2017. De plus, la SCPI investit hors de nos frontières, notamment en zone euro. Ce qui lui confère une fiscalité très avantageuse.Devant le succès qu'a rencontré cette SCPI, la société de gestion a décidé en 2016, de sortir une version XL de sa SCPI phare. Il s'agit de Corum XL qui se donne la possibilité d'investir progressivement dans le monde entier.

>> Je demande une information détaillée sur les SCPI de Corum

En bas de ce top, la SCPI Novapierre Allemagne se trouve pourtant première de notre palmarès 2019 des meilleures de SCPI. Outre son rendement, la SCPI cumule les avantages : une thématique attractive, un potentiel de revalorisation, éligible à l'assurance-vie, et avec une fiscalité très attractive, ce qui fait qu'en rendement net, elle se situe au dessus de toutes les SCPI françaises.

>> Je demande une information détaillée sur la SCPI Novapierre Allemagne

Commission de souscription prise... à la sortie

En remplaçant votre ou vos SCPI par des SCPI plus performantes, on obtient naturellement un rendement net plus important.A condition que les frais pris lors de la vente de vos SCPI ne viennent pas trop grignoter votre capital et donc les loyers que vous allez recevoir.

Les SCPI sont une structure d'investissement de placement collectif qui collecte des fonds auprès d'épargnants pour constituer un portefeuille composé uniquement d'immobiliers tels que des logements, des murs de magasins, des bureaux ou encore des entrepôts.

Comme tout investissement immobilier, l'achat et la détention de parts de Sociétés civiles de placement immobilier (SCPI), entraînent des frais pour l'investisseur. Dans le cas des SCPI, les frais de souscription sont entre 8 et 12%. Ils correspondent aux frais de collecte, de recherche et d'investissements de la société de gestion. 8 à 12% de frais d'acquisition, cela peut paraître élevé, mais si vous détenez votre résidence principale ou un bien immobilier locatif, vous avez payé des taxes improprement appelées frais de notaire (8%) mais aussi des frais d'agence qui oscillent entre 4 et 5%. Quand on fait le compte, ces frais sont équivalents.

Mais un des atouts de la SCPI est que vous ne versez pas ces frais à l'entrée, mais au moment de la revente des parts. Ainsi, les rendements (loyers) versés chaque année vont se calculer sur l'intégralité de l'investissement, frais compris. Dès lors les frais de souscription seront en partie amortis.

C'est bien sûr un avantage... jusqu'à ce que vous vendiez vos parts de SCPI. Et si votre objectif est de changer vos SCPI pour les remplacer par des SCPI plus rentables, il faut avant tout faire le calcul pour voir si les frais payés ne vont pas trop affecter le rendement obtenu avec les nouvelles SCPI.

Objectif revenus complémentaires

Aujourd'hui, vous estimez que votre SCPI ne vous procure pas suffisamment de revenus complémentaires ? Cela ne signifie pas que vous avez fait un mauvais investissement. C'est même souvent le contraire, si par exemple vos parts de SCPI se sont revalorisées. Votre investissement a donc pris de la valeur. Mais comme vos loyers n'ont pas augmenté, le rendement relatif a donc diminué. Une SCPI qui offrait 4.75%* de rendement, mais dont le prix de la part a augmenté de 5%*, n'offre plus que 4.5%* de rendement.

Parfois, il faut reculer pour mieux sauter. En vendant les parts de votre SCPI, donc en payant les frais de sortie, et en reversant le capital restant sur une ou plusieurs SCPI plus performantes, on obtient au final de meilleurs revenus complémentaires, même si le capital a baissé.

Illustration :

Eric (TMI 30%, taux moyen 12.68%) a acheté , en 2016, 2000 parts d'une SCPI à 100 euros la part dont le TDVM* était de 4.7%* et les frais de sortie à 9.5%.

- Revenus annuels bruts : 9400 euros

- Revenus annuels nets (TMI 30%) : 4935 euros

- Revenus mensuels nets : 411.25 euros

3 ans plus tard, la SCPI a profité de plusieurs revalorisation est la part vaut désormais 105 euros. Les loyers versés n'ont cependant pas évolué.Eric souhaite revendre ses parts pour acheter les SCPI Novapierre Allemagne et Epargne Foncière, respectivement 1er et 4ème de notre palmarès des meilleurs SCPI 2019

Capital restant après la vente des SCPI (frais de 9.5%) : 190 050 euros.

Avec cette vente, Eric achète 463 parts d'Épargne Pierre (prix de la part 205 euros) et 373 parts de Novapierre Allemagne (prix de la part 255 euros).

- Revenus annuels bruts Épargne Pierre (5.97%*) : 463*205*5.97% = 5666.43 euros

- Revenus annuels nets Épargne Pierre : 1 - (TMI+17.2% de prélèvements sociaux) = 2974.9 euros

- Revenus annuels bruts Novapierre Allemagne (4.87%*) : 373*255*4.87% = 4632 euros

- Revenus annuels nets Novapierre Allemagne : 1- (TMI - taux moyen, pas de prélèvement sociaux) : 3829.8 euros

- Total revenus annuels nets = 6804.7 euros

Revenus mensuels nets : 567.05 euros.

En vendant ses SCPI pour les remplacer par d'autres plus rentables, Eric a augmenté ses revenus de plus de 150 euros par mois, soit une hausse de 38% !

>> Je consulter le palmarès 2019 des meilleurs SCPI

Communication non contractuelle à but publicitaire. * TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l'année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l'année N. Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :- La baisse de la valeur du placement. Le capital investi dans une SCPI n'est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l'état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d'occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l'effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.- La liquidité. La SCPI n'étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l'évolution du marché de l'immobilier d'entreprise et du marché des parts de SCPI.