Depuis quelques mois, les investisseurs qui souhaitent se lancer dans une acquisition à crédit sont pénalisés par la hausse des taux. Une double peine : le crédit coûte plus cher mais, surtout, pour certains le dossier est refusé par la banque car le taux effectif du prêt dépasserait le taux d’usure. De plus en plus de dossiers, de bons profils pourtant, sont refusés par les banques. Mais il existe une solution pour contourner ce problème, pour qui souhaite se lancer dans un investissement immobilier à crédit.

Qu’est-ce que le taux d'usure ?

Historiquement, les banques se basent sur l'OAT pour déterminer leurs taux de crédit immobilier. Mais il y a un autre taux qui aujourd'hui influence tout aussi fortement le taux accordé par la banque : le taux d'usure. Le taux d'usure correspond au taux d'intérêt maximum légal que les établissements de crédit sont autorisés à pratiquer lorsqu'ils vous accordent un prêt. Il s'agit d'une protection mise en place par la Banque de France pour protéger l'emprunteur contre des taux excessifs qui lui seraient proposés.

A noter qu'il ne s'agit pas du taux nominal accordé par la banque, mais du TAEG, le taux annuel effectif global, qui correspond à ce que paye vraiment un emprunteur. Il comprend le taux d’intérêt nominal, les frais de dossiers (frais bancaires ou commission de courtiers), les coûts liés à l’assurance, les frais de garantie. Historiquement, les frais correspondent à 0,51 ou 1 point de base.

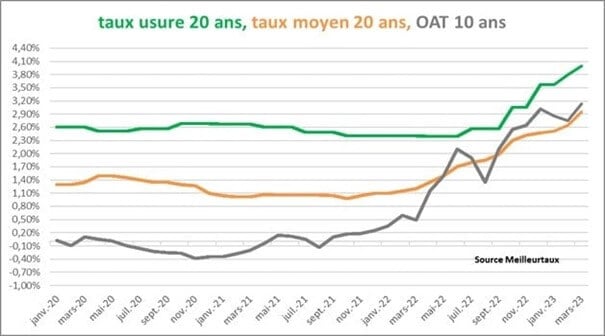

Début 2022 et jusqu'en septembre, le taux d'usure se situait en dessous de 2,6%. Dès lors que l'OAT a augmenté au-dessus de 1 %, les TAEG appliqués par les banques se sont rapprochés du taux d'usure, les crédits ont commencé à se retrouver bloqués. L'OAT a remonté tellement brusquement qu'en réalité les banquiers ne peuvent pas encore répercuter toute la hausse de l'OAT sur leur taux d'emprunt. Entre avril 2022 et septembre 2022, l'OAT est ainsi passé de 0,5 à 2%, mais le taux nominal moyen n'a augmenté que de 0,5 point de base...

Depuis le début de la hausse de l'OAT, le taux d'usure a été relevé, mais trop faiblement : il faut dire que sa révision avait lieu tous les trimestres et suivant un calcul qui se base sur les taux accordés au trimestre précédent. Début 2023 la Banque de France s’est saisie du problème et a mis en place une révision mensuelle permettant au taux d’usure de refléter plus fidèlement l’état du marché.

Malheureusement, une des conséquences principales est que les banquiers ont pu remonter plus fortement leurs taux nominaux. Il faut dire que depuis le début de l’année, le taux de l'OAT a continué à augmenter à plus de 3%, et à ce niveau il est toujours difficile pour les banques de maintenir le TAEG en dessous du taux d'usure à 4%. Les banques sont donc obligées de grignoter sur leur marge si elles veulent accorder un crédit. Quand elles le veulent... car de nombreux établissements ont cessé toute activité de crédit depuis plusieurs mois, quand d’autres n’acceptent que les dossiers de leurs gros clients ou de très gros profils. En conséquence, de nombreux investisseurs qui souhaitent se lancer dans un investissement immobilier à crédit se retrouvent aujourd’hui bloqués par les règles du taux d’usure.

L’investissement immobilier est-il encore rentable ?

Pour apprécier la rentabilité d’un placement immobilier à crédit, de nombreux investisseurs font un calcul simple : si leur bien immobilier rapporte 4,5%*, il faut alors que le taux du crédit soit inférieur à 4,5%** pour que l’investissement soit rentable. C’est une idée reçue. Car ce n’est pas le bon calcul. Il y a en effet de nombreux facteurs dont il faut tenir compte :

- La part des intérêts à payer chaque année n’est pas fixe. En empruntant 100 000 € à 4,5%** pendant 20 ans, vous n’allez pas payer chaque année 4500 € d’intérêts. La part d’intérêts est en effet dégressive notamment parce que chaque année, vous avez moins à rembourser, et donc les intérêts diminuent. Au final, sur 20 ans, vous payerez environ 50 000 € d’intérêts, soit 2500 € d’intérêts par an en moyenne.

- L’impact fiscal n’est pas facile à mesurer. Certes, les loyers reçus par l’investissement immobilier vont être imposés, potentiellement avec un taux d’imposition élevé puisqu’il correspond généralement au taux marginal d’imposition. Mais les intérêts d’emprunt sont déductibles des revenus imposables. La hausse des taux a donc un effet « aigre-doux » : l’emprunt coûte plus cher, mais cette hausse est relativement atténuée par la baisse de la fiscalité.

- L’effet de levier du crédit : en plus de la rentabilité du bien immobilier, il faut aussi tenir compte du levier que procure le crédit. En effet, les rendements obtenus grâce à l'investissement à crédit vont couvrir le coût de ce crédit (intérêts) mais vont également rembourser partiellement la mensualité. Sur un investissement de 100 000 € vous rapportant 4500 €* de loyers par an, vous aurez donc 2500 € qui rembourseront les intérêts (hypothèse d’un taux d’emprunt de 4,5%** sur 20 ans) et 2000 € qui rembourseront le prêt. L'acquisition est ainsi financée en partie par les loyers versés par le locataire !

Pour ces raisons, dans le cas où le taux du crédit immobilier serait plus élevé que le taux de rendement, cela ne signifie pas que l’investissement n’est pas rentable. C’est lorsque le taux dépassera 5% sur 15 ans ou 5,5% sur 20 ans que la question de la rentabilité de son investissement pourra être posée. Notons toutefois qu’il y a d’autres facteurs qui peuvent venir impacter positivement votre investissement :

- Négocier les frais (de dossier, de crédit logement, d'agence et commission de souscription).

- Négocier le taux de l’assurance emprunteur.

- Tenir compte d’une potentielle hausse des loyers perçus en cours de crédit.

- Limiter la fiscalité sur les loyers.

- Tenir compte d’une potentielle revalorisation du bien à l’issue du crédit.

- Optimiser la durée d’investissement.

Un investissement plus souple et accessible : le crédit pour acquérir des parts de SCPI

Qui dit immobilier locatif en direct, dit recherche de locataires, entretien et gestion du bien, travaux, etc. Un investissement contraignant en effort et en temps. L’investisseur qui cherche de la tranquillité se tournera donc plutôt vers le placement immobilier « sac à dos ». Un placement où la gestion est déléguée, de la recherche du bien à la gestion des locataires en passant par les travaux. Un placement sur lequel on peut investir selon sa capacité mensuelle, de 100 euros à 500 euros (ou plus) par mois.

Les SCPI (sociétés civiles de placements immobiliers) correspondent parfaitement à ces besoins. Les SCPI ont pour objet l'acquisition et la gestion d'un patrimoine immobilier locatif. La gestion de ce patrimoine est confiée à une société de gestion qui se charge de le louer et de l'entretenir pour le compte des porteurs de parts (moyennant frais de gestion). L'investisseur n'a qu'à percevoir les revenus !

Autre avantage, les SCPI permettent de mutualiser les risques et de diminuer ainsi le risque locatif. Dans la pratique, les rendements immobiliers ne sont pas garantis. Le risque d’impayés ou de vacances rajoute donc de l’incertitude au projet : seriez-vous en capacité de rembourser les mensualités sans les revenus du bien immobilier ? Avec les SCPI, nul besoin de chercher un locataire ni même de gérer le bien. La société s’occupe de tout, vous n’avez qu’à percevoir les loyers. Et comme les SCPI ont déjà des vingtaines voire des centaines de locataires, le risque de vacances et d’impayés est très contenu. Un problème isolé avec un locataire n’impacte pratiquement pas les loyers reçus par les porteurs de parts.

Les SCPI permettent en plus de pouvoir investir en immobilier quel que soit le budget : 5 000 €, 10 000, 50 000, 100 000, 300 000, 500 000, etc. Et de pouvoir ainsi adapter son investissement à son budget exact. Par exemple à une capacité d’épargne. Vous avez une capacité d’épargne permettant de réaliser une acquisition de 215 000 € ? Vous n’avez pas à rechercher un bien de cette valeur exacte, il vous suffit d’acheter le nombre voulu de parts de SCPI.

Cerise sur le gâteau : le taux du crédit pour acquérir des SCPI n’est souvent pas concerné par les règles du taux de l’usure des crédits immobiliers, car il s’agit souvent de crédit à la consommation. L’investisseur qui cherche à se lancer dans une opération immobilière à crédit n’est donc pas bloqué.

Tous ces avantages ont un coût : les taux du crédit sont plus élevés que les crédits sur de l’immobilier physique. Mais les rendements des SCPI sont généralement plus élevés, entre 4 et 6%* en 2022 selon la SCPI, quand ils sont plutôt entre 2 et 4% pour de l’immobilier physique. Au-delà du taux, l’investisseur prendra garde aux frais de dossier et aux frais d’assurance, qui sont souvent plus faibles dans le cas d’un crédit SCPI.

Autre point positif, pas besoin d’apport . Meilleurtaux Placement propose en effet des offres packagées qui ne nécessitent aucun apport. Une solution idéale pour ceux qui débutent dans la vie active et qui n’ont pas encore eu l’occasion de se constituer une épargne, ou ceux qui, avec une capacité d'épargne supplémentaire, cherchent à diversifier leur patrimoine et se constituer des revenus complémentaires.

Exemple d’investissement à crédit :

Le CFCAL - Crédit Foncier et Communal d'Alsace et de Lorraine - propose une solution d'investissement en SCPI à crédit particulièrement attractive avec notamment la possibilité de financer de très nombreuses SCPI à crédit, dont la SCPI allemande Novapierre Allemagne 2, première de notre palmarès 2022 des meilleures SCPI.

Le marché allemand de l'immobilier d'entreprises est toujours plus attractif. Les investisseurs sont attirés par la qualité du parc locatif et des locataires. Celle-ci se traduit par le faible taux d'impayés et de vacances, et un bon entretien du parc. À cela s'ajoutent l'emploi, le pouvoir d'achat et la consommation parmi les plus solides d’Europe.

L'autre intérêt pour un épargnant d'investir en immobilier en Allemagne (et pratiquement partout en Europe et dans le monde d'ailleurs), est que la fiscalité des SCPI sera beaucoup plus douce avec notamment des revenus qui échappent aux prélèvements sociaux de 17.2%.

Une offre très attractive pour financer les SCPI. En plus d’un taux réduit, elle propose de nombreux atouts.

Les autres caractéristiques de cette offre :

- Conditions d'âge peu restrictives : possibilité d'emprunter jusqu'à l'âge de 85 ans en fin de prêt.

- Assurance facultative.

- Durée d'emprunt large de 10 ans à 25 ans.

- Taux : 4.39% de 10 à 15 ans, et 4.89% de 16 à 25 ans.

- Large choix de SCPI : notamment SCPI étrangères.

- Aucuns frais de dossier ni autres frais supplémentaires : le taux nominal est donc égal au TAEG.

- Pas de domiciliation bancaire et sans apport.

Pour accéder à cette offre, il faut détenir un patrimoine immobilier physique (RP, RS, RL, LMNP gérés, hors SCPI, parking, grange, …) en métropole (hors Corse et Dom Tom). Cette offre n'est pas accessible pour les non-résidents, les indépendants, et les chefs d'entreprise, mais ouverte aux professions libérales.

Exemple d’investissement

- Achat à crédit de 200 000 € de la SCPI Novapierre Allemagne 2 via un crédit sur 20 ans.

- Mensualité : 1310 €**

- Revenus mensuels (loyers) nets d’impôt : 710 €*

- Effort d’épargne mensuel : 600 €

- Valorisation de la SCPI au bout de 20 ans : 221 000 € (hypothèse de revalorisation de 0,5%* par an)

- TRI de l’opération : 4,43%

- TRI de l’opération si revente des parts de SCPI (frais de 12%) : 3,15%

A titre de comparaison :

- Achat à crédit d’un appartement de 183 500 € (+8% de frais d’acquisition et 1% de frais de dossier soit 200 000 € de crédit)

- Mensualités (taux 2,9% + 0,3% d’assurance emprunteur) : 1150 €**

- Revenus mensuels (loyers) net d’impôt : 310 € (taux net d’impôt de 2%*)

- Effort d’épargne mensuel : 840 €

- Valorisation du bien au bout de 20 ans : 224 000 € (hypothèse de revalorisation de 1%* par an)

- TRI de l’opération : 1,13%

Au final, parce que le rendement, net d'impôt, serait plus nettement plus important pour la SCPI Novapierre Allemagne que pour un investissement en direct, l'effort d'épargne mensuel est plus faible dans le cas du crédit SCPI, même si le taux du crédit est un peu plus élevé. Le TRI de l'opération est donc nettement plus élevé, même en prenant une hypothèse de revalorisation plus importante dans le cas du bien physique.

Communication non contractuelle à but publicitaire

*Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. La valeur du bien évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires.

- La liquidité. L'immobilier présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.

* Simulation non contractuelle. Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement, de quelque nature que ce soit, ne peut être exigé d’un particulier, avant l’obtention d’un ou plusieurs prêts d’argent. En matière de crédit immobilier, le(s) futur(s) emprunteur(s) bénéficie(nt) d’un délai de réflexion de 10 jours après réception de l’offre de prêt pour donner son (leur) accord.