Investir en SCPI offre de nombreux avantages pour se constituer un patrimoine immobilier solide et générer des revenus complémentaires. Parmi les nombreuses SCPI disponibles sur le marché, Corum Origin et Corum XL de la société Corum AM se distinguent par leurs performances remarquables et leur approche diversifiée. Mais alors, laquelle privilégier entre Corum Origin et Corum XL ?

Corum Origin, la première SCPI européenne

Première SCPI lancée par la société de gestion Corum AM en 2012, la SCPI Corum Origin est la première SCPI à avoir investi en zone euro. Cette stratégie a permis d'acquérir des immeubles à prix compétitifs, minimisant les risques et optimisant les rendements.

La stratégie d’acquisition de la SCPI Corum Origin

Son patrimoine est composé à 50 % de bureaux et 30 % de commerces. Le reste est réparti dans des secteurs d’activité diversifiés tels que l’industriel et la logistique, l’hôtellerie, la santé et l’éducation.

Sa diversification géographique est ce qui caractérise particulièrement la SCPI, l’une des pionnières à majoritairement investir en dehors du marché français avec des acquisitions immobilières exclusivement situées en Europe : 26 % du patrimoine aux Pays-Bas, 19 % en Italie, 10 % en Belgique, 9 % en Finlande, 9 % en Irlande, 8 % en Espagne et le reste de son patrimoine est répartie dans d’autres pays européens. Au total, la SCPI a investi dans 13 pays européens. L’objectif est d'élargir son portefeuille avec des acquisitions stratégiques en Europe.

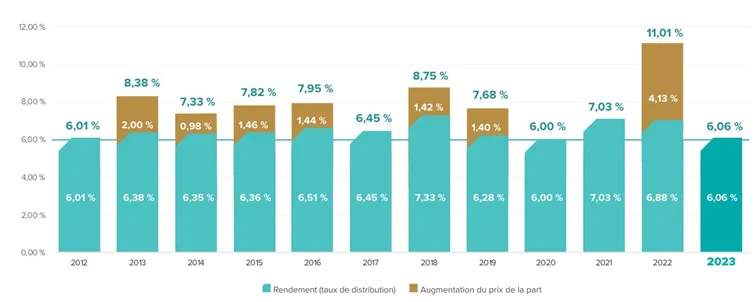

La performance réelle de la SCPI Corum Origin

En 2023, la SCPI Corum Origin a délivré un taux de distribution de 6,06 %*, supérieur à la moyenne du marché de 4,52 %. Cette performance n’est pas exceptionnelle puisque depuis son lancement, la SCPI n’a jamais délivré une performance inférieure à 6 % par an. Par ailleurs, la SCPI a augmenté plusieurs fois la valeur de sa part contribuant à la performance réelle de la SCPI.

Investir exclusivement à l’étranger avec Corum XL

Lancée en 2017, Corum XL est la première SCPI à investir en dehors de la zone euro (Royaume-Uni et Canada). A ce jour, la SCPI a investi dans 11 pays exclusivement à l’étranger. Elle a jusqu’à présent privilégié le Royaume-Uni pour ses acquisitions immobilières et c’est aussi la première SCPI à s’être aventuré sur le marché canadien. La SCPI se distingue également par sa stratégie d’investissement, dont l’un des piliers est la réalisation de plus-values, et notamment en cherchant à tirer parti des cours des devises pour en faire un levier de performance.

Depuis le début de l’année, deux immeubles de la SCPI ont été vendus :

- 1 immeuble aux Pays-Bas vendu 31 % plus cher que son prix d’achat en mars

- 1 immeuble au Royaume-Uni vendu 35 % plus cher que son prix d’achat en mai

La stratégie d’acquisition de la SCPI Corum XL

La stratégie d’acquisition immobilière de Corum XL offre une diversification géographique et une exposition à des marchés immobiliers dynamiques.

Notamment, investir dans le marché immobilier canadien constitue un élément de diversification intéressant pour les investisseurs et la SCPI Corum XL est la première SCPI à avoir franchi le pas en investissant hors zone euro. De plus, certaines villes canadiennes, telles que Toronto, Vancouver ou Montréal, connaissent une forte demande locative et une croissance économique soutenue, offrant ainsi des perspectives de valorisation intéressantes pour les investisseurs immobiliers.

Toutefois, la grande majorité de son patrimoine se situe outre-Manche, avec 46 % de son patrimoine situé au Royaume-Uni. Si cela lui permet de se diversifier géographiquement et de profiter du marché immobilier britannique, la SCPI peut aussi tirer parti du cours de la devise qui à la hausse comme à la baisse peut s’avérer être un réel levier de performance. La SCPI privilégiera par exemple une livre basse pour acquérir des immeubles au Royaume-Uni et une livre haute pour la vente d’un immeuble afin de générer une plus-value. Pour acquérir des immeubles, la SCPI a d’ailleurs profité du Brexit qui a entrainé une baisse de la livre sterling et des prix immobiliers.

La SCPI possède un portefeuille diversifié tant par typologie de biens que par pays. A ce jour, elle a acquis 77 actifs immobiliers principalement des bureaux (64 %) et des commerces (14 %).

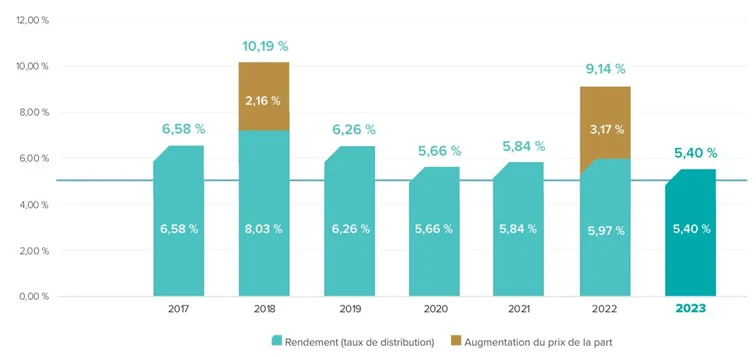

La performance réelle de la SCPI Corum XL

>

>

L’objectif de rendement annuel de la SCPI est de 5 % net de frais de souscription et de gestion. La SCPI vise également un objectif de plus-value annuelle moyenne de 5 %. Depuis son lancement en 2017, cet objectif a toujours été dépassé.

CORUM XL a également un deuxième objectif, à savoir un taux de rendement interne (TRI) sur 10 ans de 10 %. Cet objectif doit être alimenté par les 2 autres moteurs de performances de la SCPI à savoir les plus-values de cession, et l’augmentation du prix de la part.

Des baux très longs pour une meilleure visibilité des rendements futurs

Sur ces récentes acquisitions, Corum XL a signé des baux particulièrement longs : près de 20 ans pour le Hub Hôtel à Varsovie (Pologne, décembre 2023), près de 19 ans pour l’immeuble acquis à Liverpool (Angleterre, septembre 2023), et 25 ans pour l’hôtel Ahoy à Rotterdam (Pays-Bas, septembre 2023). Ces durées assurent une stabilité des revenus locatifs.

Investir dans Corum XL en nue-propriété : un choix gagnant ?

Vous pouvez investir en SCPI de différentes manières (en direct, à crédit ou en démembrement). Le démembrement de propriété d'une SCPI consiste à séparer la nue-propriété et l'usufruit d'un bien. Acquérir la nue-propriété d'une SCPI présente plusieurs intérêts :

- L'acquisition de la nue-propriété se fait à un prix inférieur à celui de la pleine propriété, car l'usufruit est temporairement détenu par un autre investisseur.

- L’absence de fiscalité pendant la durée du démembrement : le nu-propriétaire n'est pas soumis à l'imposition sur les revenus locatifs, ni à l'impôt sur la fortune immobilière (IFI) pendant la période de démembrement.

- La valorisation à la fin de la période de démembrement, le nu-propriétaire récupère la pleine propriété du bien sans frais supplémentaires, bénéficiant alors de la totalité des revenus et de la valorisation du bien.

En temps normal, le nu-propriétaire ne touche pas de revenus pendant la période de démembrement. Toutefois, à défaut de percevoir les revenus locatifs, la société de gestion Corum AM permet aux nus-propriétaires de percevoir les plus-values provenant des ventes. Un atout d’autant plus considérable pour la SCPI Corum XL pour qui la stratégie d’investissement est centrée sur la réalisation de plus-values.

Pour Corum XL, investir dans 10 parts en pleine propriété vaut 1 950 € et avec un démembrement sur 10 ans, la clé de répartition est la suivante :

- 65 % pour la nue-propriété,

- 35 % pour l'usufruit.

Ainsi, la nue-propriété est acquise pour 1267,5 €, et l'usufruit pour 682,5 €. L'acquéreur de la nue-propriété ne perçoit pas les revenus locatifs pendant 10 ans, mais il recevra les revenus provenant des plus-values. À l’issue des 10 ans, il devient plein propriétaire des parts.

Quelle SCPI choisir ?

Les deux SCPI présentent des atouts intéressants pour investir en SCPI :

- Des revenus attrayants, bien au-dessus de la moyenne du marché chaque année

- Une diversification géographique minimisant les risques spécifiques à un seul marché.

- Une fiscalité avantageuse sur les revenus issus du patrimoine situé à l’étranger.

- L’acquisition de parts de SCPI en démembrement possible pour Corum Origin et Corum XL et un réel intérêt à démembrer avec Corum XL du fait de sa politique de distribution des plus-values.

Ainsi, les SCPI Corum Origin et Corum XL présentent toutes deux des avantages similaires. L’objectif premier pour chacune des deux est la diversification à la différence que Corum XL investit hors zone euro ce qui constitue un atout pour compléter une SCPI européenne.

Par ailleurs, les deux SCPI possèdent un historique de performances qui prouve la solidité de leurs investissements et projettent un objectif de rendement attrayant. La SCPI Corum Origin le démontre depuis 2012 (plus de 6 % de rendement chaque année) et la SCPI Corum XL la suit de près (objectif de rendement de 5 %). Mais Corum XL a également pour objectif de générer un TRI annuel de 10% sur 10 ans, grâce aux plus-values de cession et à l’augmentation du prix de la part.

Corum Origin est donc à privilégier pour celui qui cherche des rendements solides et réguliers à long terme. Corum XL a une stratégie plus diversifiante basée notamment sur la recherche de plus-value, et parait ainsi mieux positionner pour bénéficier du rebond du marché immobilier court/moyen terme. Elle est également plus adaptée à un placement en nue-propriété surtout que Corum verse les plus-values au nu-propriétaire.

Communication non contractuelle à but publicitaire

* Le Taux de Distribution est égal au rapport entre le dividende brut versé au titre de l’année écoulée et la valeur des parts au 1er janvier de cette même année de référence. Les performances passées ne préjugent pas des performances futures.

Comme tout investissement, l'immobilier présente des risques :

La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l’immobilier. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier.