PER ou assurance-vie, le fonds euro est le support le plus sûr avec une épargne garantie. Mais quel fonds euro choisir pour obtenir la meilleure performance ? Meilleurtaux Placement vous guide.

- Le fonds en euros, placement sécurisé de l'assurance vie, garantit le capital investi et offre une liquidité immédiate, constituant une base solide pour l'épargne.

- Son rendement, bien que modéré comparé à d'autres actifs, est influencé par les taux d'intérêt et la gestion de l'assureur, avec une revalorisation annuelle.

- Les contrats peuvent inclure des frais, impactant la performance globale ; il est donc crucial de comparer attentivement les offres et leurs structures tarifaires.

- L'allocation d'actifs du fonds, majoritairement composée d'obligations, assure une certaine stabilité, mais peut également intégrer une diversification limitée vers l'immobilier ou actions.

- La performance passée n'est pas un indicateur fiable des résultats futurs, mais elle peut donner une idée de la capacité de l'établissement à générer des gains constants.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Notre sélection de fonds euro pour 2025

Fonds en euros La France Mutualiste

L'un des meilleurs fonds en euros du marché, disponible au sein du contrat Meilleurtaux Essentiel Vie. Ce fonds en euros affiche un rendement net cumulé de 9,70 % sur 3 ans, de 2022 à 2024 (Taux de participation aux excédents annuel net de frais de gestion du contrat de 0,77 % par an, hors prélèvements sociaux et fiscaux).

Il est notamment composé d'une poche immobilière (environ 16 %) constituée d'un patrimoine détenu et géré par La France Mutualiste depuis les années 1930.

Ce fonds en euros est donc un modèle de gestion avec une politique d’investissement diversifiée et responsable afin de protéger les souscripteurs sur la durée. Une stratégie de diversification qui garantit une performance solide sur le long terme.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Fonds Euro Nouvelle Génération Spirica

Lancé en 2020, le Fonds Euro Nouvelle Génération Spirica est disponible en assurance vie et dans le PER sous le nom Fonds Euro PER Nouvelle Génération Spirica.

Conçu pour répondre aux taux historiquement bas des fonds euros traditionnels, il mise sur une diversification accrue (40 % en supports variés contre 15 % auparavant) pour viser des rendements supérieurs sur le moyen/long terme. En contrepartie, le capital est garanti à 98 %.

Accessible à 100 % en assurance-vie et PER, il combine liquidité et performance avec des résultats solides : 1,65 % en 2021 et 2,30 % 2022, 3,13 % en 2023 et en 2024. Son approche innovante, renforcée par la remontée des taux depuis 2022, en fait l’un meilleurs fonds euros disponibles en assurance vie du marché.

Taux de participation aux bénéfices annuel net de frais de gestion, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs.

Pour en profiter, le contrat Meilleurtaux Liberté Vie s’appuie sur ce fonds et propose :

- Une performance attractive grâce à sa stratégie de diversification

- Une garantie partielle du capital (98 %) pour concilier sécurité et rendement

- Une flexibilité entre assurance-vie et PER, avec des frais réduits (0,5 % sur les UC)

Netissima

Le fonds euro Netissima, disponible dans les contrats Generali, bénéficie d'une composition dynamique afin d'en optimiser la performance tout en maintenant la sécurité de votre épargne.

Mais il s'est montré décevant en 2020 et 2021 avant de remonter en 2022 pour atteindre jusqu’à 3,06%, et jusqu’à 4,12% en 2024, selon la part d'unité de compte détenue. En 2024, il a affiché une performance allant de 3 à 3,50%, toujours selon la proportion d'unités de compte.

Il est présent dans notre top pour 3 raisons principales :

- Son "bonus" de majoration en fonction du pourcentage d'unités de compte dans le contrat peut se révéler très intéressant.

- Il est accessible à 100% (dans une certaine limite).

- Il est présent dans notre mandat d'arbitrage "Meilleurtaux allocation", disponible dans le contrat Meilleurtaux Allocation Vie, piloté par nos experts autour de Marc Fiorentino. Le fonds euro sert de poche de sécurité à notre mandat.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Qu’est-ce qu’un fonds en euros ?

Le fonds en euros est un support géré par une compagnie d'assurance. Chaque compagnie d’assurance propose un ou plusieurs fonds euros au sein des contrats d’assurance-vie, de capitalisation ou des PER (plan d’épargne retraite). Lorsqu’un épargnant ouvre un contrat ou un plan « monosupport », le capital versé sera automatiquement déposé sur le fonds euros.

Dans le cas d’une assurance-vie ou un PER « multisupport », ses versements vont aller totalement, ou partiellement (selon le profil qu’il choisit et notamment le degré de risque qu’il veut prendre) sur le fonds en euros.

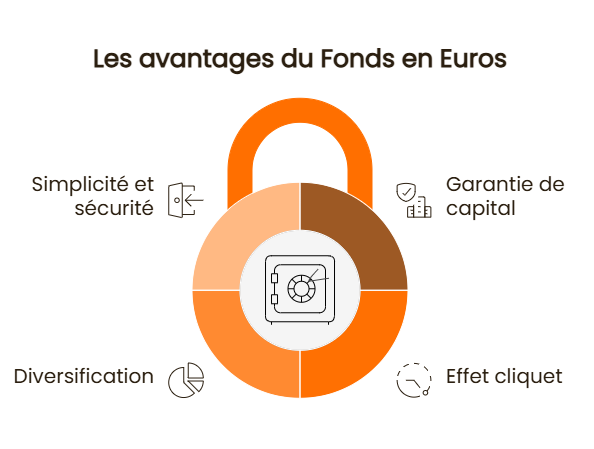

Le principal intérêt du fonds euros ? L'épargne investie est garantie (hors frais de gestion), avec un effet cliquet. En d'autres termes, les intérêts sont définitivement acquis, et eux-mêmes porteurs d’intérêts à l’issue de l’année N+1.

Pour allier sécurité et rendement, la compagnie d'assurance va investir majoritairement en fonds obligataires (environ 80% en moyenne), notamment d’états (obligations dites “souveraines”) mais aussi d’entreprise. L’assureur va gérer aussi une poche un peu plus dynamique (actions, immobilier, etc.). Cette part plus risquée est destinée à booster le rendement.

Pour l'épargnant, l'avantage d'avoir un fonds en euros dans un placement comme l'assurance vie, c'est de pouvoir bénéficier d'une poche garantie pour sécuriser ses plus-values ou simplement placer ses économies sans risque. La possibilité d'avoir à la fois une poche sécurisée et une poche dynamique dans un même placement est l'un des points forts de l'assurance vie (et du PER).

Les avantages du fonds euros :

- Capital garanti : l’épargne est protégée, sans risque de perte en capital. Attention toutefois aux fonds euros nouvelle génération à garantie partielle (97 ou 98%).

- Effet cliquet : les rendements sont définitivement acquis chaque année, ce qui permet de sécuriser les plus-values réalisées.

- Diversification : la gestion combine à la fois une stratégie prudente (obligations) et plus dynamique (actions, immobilier), permettant de bénéficier d’une certaine croissance tout en minimisant le risque.

- Simplicité et sécurité : c'est un placement simple à gérer, sans avoir besoin de compétences financières particulières.

Les inconvénients du fonds euros :

- Rendement faible : en raison de la faiblesse des taux d'intérêt et des rendements des supports obligataires, les fonds euros affichent des rendements relativement bas, ce qui peut être insuffisant pour compenser l'inflation à long terme.

- Frais de gestion : des frais peuvent être appliqués par l'assureur, réduisant ainsi le rendement net de l'investissement.

- Inflation : les rendements des fonds euros sont souvent inférieurs à l'inflation, ce qui peut entraîner une érosion du pouvoir d'achat au fil du temps.

- Blocage de l'épargne : en fonction du contrat d’assurance vie, il peut y avoir des conditions ou des pénalités en cas de retrait anticipé, limitant ainsi la liquidité du placement.

C'est un placement idéal dans la gestion de patrimoine car une fois les différents livrets pleins, il est difficile de trouver des placements présentant une garantie de capital avec un rendement correct.

Fonds euros vs unités de compte : quelles différences ?

- Fonds euros. Ce sont des placements à capital garanti, ce qui signifie que l’investisseur ne risque pas de perdre son capital initial, même en cas de rendement négatif. De plus, avec l’effet cliquet, les intérêts obtenus sont définitivement acquis. La contrepartie de cette sécurité est souvent une rémunération assez faible, souvent sous l’inflation.

- Unités de compte. Contrairement aux fonds euros, les unités de compte sont des supports d'investissement dont les rendements peuvent fluctuer en fonction des marchés financiers (actions, obligations, immobilier, etc.). Ces placements sont donc plus risqués, mais peuvent offrir un potentiel de rendement supérieur à long terme. Le capital n’est pas garanti, ce qui implique une prise de risque plus importante.

Combien rapporte le fonds en euros ?

Contrairement à d’autres placements monétaires (livret A, compte à terme, etc.), le rendement annuel d’un fonds en euros n’est pas connu à l’avance. Il se décide en fin d’année (et même plutôt en début d’année suivante) en fonction :

- de la performance réalisée par l’assureur sur ses actifs,

- de la politique commerciale de l’assureur que souhaitera mettre en avant ou non, une belle performance sur son fonds euros. C’est ce qu’on appelle « la participation aux bénéfices ».

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

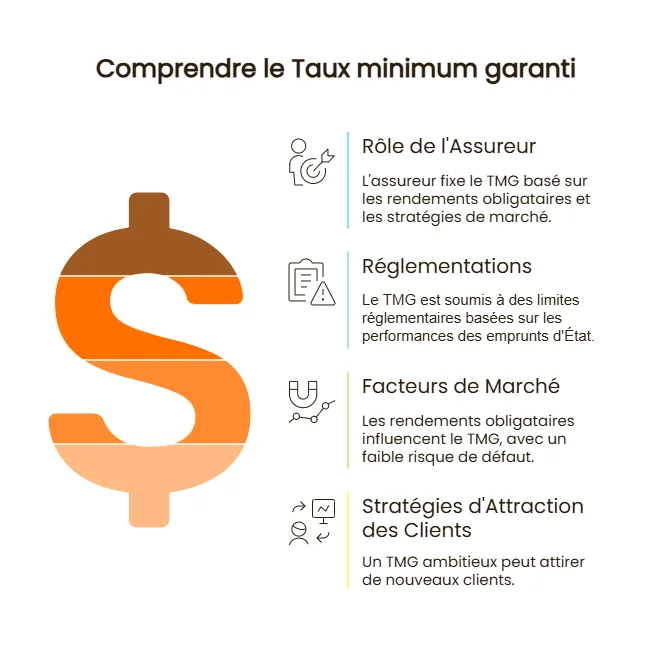

L’assureur peut néanmoins communiquer sur un « taux minimum garanti » (TMG) qui sera versé sur le fonds en euros, et qui sera donc complété ensuite par la participation aux bénéfices.

Annoncé en début d’année pour l’année en cours, l’assureur le fixe librement. Il va essentiellement se baser sur le rendement qui sera versé par les obligations sur l’année. Il est certain, sauf en cas de faillite de l’émetteur, ce qui a très peu de risque d’arriver. C’est aussi une décision stratégique. L’assureur peut décider de fixer un TMG relativement ambitieux, afin d’attirer de nouveaux clients.

Cependant, depuis quelques années, la fixation des TMG est très règlementée. Ils ne peuvent en effet être supérieurs à 75% du taux moyen des emprunts d'État français (TME) des 24 derniers mois, pendant les 8 premières années du contrat, et 60 % du TME par la suite. Depuis quelques années, la majorité des assureurs ne communiquent plus sur des TMG, qu’ils fixent à 0%.

L’assureur détermine en fin d’année, ou au début de l’année suivante le montant des intérêts qu’il va verser sur les fonds en euros au titre de l’année. Cela se fait en fonction de la performance réalisée sur ses actifs. Mais l’assureur n’est pas obligé de distribuer toute sa performance.

Il peut tout d’abord en conserver une partie (10 ou 15% maximum) pour l’affecter à ses fonds propres. Le code des assurances autorise en effet les assureurs à ne reverser à leurs clients qu’une partie de la performance annuelle réalisée (minimum 85% des bénéfices financiers et 90% des bénéfices techniques).

De plus, l’assureur peut également décider d’affecter une partie de sa performance sur la « provision pour participation aux bénéfices ». Il s’agit d’une réserve que l’assureur va constituer et dans laquelle il viendra piocher pour compléter sa performance les années où celle-ci sera faible. Cette part mise en réserve devra cependant être distribuée aux assurés dans un délai maximal de 8 ans.

Chaque année, la performance versée sur le fonds en euros sera donc égale à :

- La performance réalisée par l’assureur sur ses actifs :

- la part retenue par l’assureur pour alimenter ses fonds propres (entre 0 et 15%),

- la part mise en réserve (provision pour participation aux bénéfices) qui sera redistribuée dans les 8 ans,

- + la part de la PPB que l’assureur décide de distribuer cette année (dont la part qui a plus de 8 ans et qu’il est obligé de distribuer).

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

L’argent placé sur le fonds en euros est-il disponible ?

Sauf cas très spécifique (exemple : fonds euros bloqué), l’épargnant peut retirer le capital placé sur le fonds en euro à tout moment. Sous réserve des dispositions de la loi Sapin 2 qui en permettent désormais le gel en cas de nécessité.

- soit pour le placer sur un autre support (on parle alors d’arbitrage),

- soit pour faire un retrait de son contrat (on parle de rachat).

Contrairement à une idée reçue, le capital placé sur un contrat d’assurance vie (ou un contrat de capitalisation) peut être retiré à tout moment. C'est l'un des principaux avantages de l'assurance vie.

Mais pour un PER, l’épargnant ne peut retirer qu’à la retraite, sauf cas exceptionnels :

- décès de l’époux ou du partenaire de Pacs,

- expiration des droits d’assurance chômage,

- invalidité de 2e ou 3e catégorie,

- surendettement,

- achat de sa résidence principale.

Certains assureurs appliquent en revanche des frais de sortie sur leur contrat (et notamment sur le fonds en euros).

En dehors des frais éventuels à payer, le seul inconvénient de retirer en cours d’année le capital placé sur le fonds en euros est que le rendement annuel risque d’être impacté. Les assureurs ont chacun leur propre politique à ce sujet, mais la plupart ne versent pas la participation aux bénéfices si le capital a été retiré en cours d’année. Certains assureurs la versent néanmoins si l’épargnant a laissé un minimum (généralement 100 €) sur le fonds en euros.

Quel est le rendement historique des fonds en euros ?

France Assureurs publie chaque année le rendement moyen des fonds en euros. Ces placements étaient autrefois prisés pour leur sécurité et leur rendement compétitif. Les taux ont chuté régulièrement pendant des années. En cause : les obligations d'État, principale composante de ces fonds, dont les rendements se sont effondrés. Les banques centrales ont provoqué cette tendance. Face aux crises financières successives (subprimes, dettes européennes, pandémie), elles ont injecté massivement des liquidités sans intérêt dans l'économie.

Néanmoins, 2023 a été marqué par une remontée des taux, entraînant corrélativement une revalorisation des fonds en euros. Ce rendement s’est stabilisé en 2024, permettant aux fonds en euros de retrouver une place de choix dans la gestion de son patrimoine.

Les fonds en euros retrouvent ainsi leur attractivité dans les stratégies patrimoniales. Même s'il est difficile de prédire l'évolution future des fonds en euros, une stabilisation de la situation pourrait permettre aux assureurs de délivrer un rendement attrayant dans le temps.

Rendement moyen des fonds en euros depuis 2010

| 2010 | 3,40 % |

|---|---|

| 2011 | 3,00 % |

| 2012 | 2,90 % |

| 2013 | 2,80 % |

| 2014 | 2,50 % |

| 2015 | 2,30 % |

| 2016 | 1,90 % |

| 2017 | 1,80 % |

| 2018 | 1,80 % |

| 2019 | 1,50 % |

| 2020 | 1,50 % |

| 2021 | 1,10 % |

| 2022 | 1,91 % |

| 2023 | 2,60% |

| 2024 | 2,60% |

Source : France Assureurs

Les meilleurs fonds en euros ont offert ainsi des rendements d’1 ou 1,5 point de plus que la moyenne, quand les fonds en euros les plus mauvais offrent des performances proches de 0% (mais jamais en dessous, car ils sont garantis).

Découvrez notre gestion pilotée Pilot !

Le fonds 100 % euro

Les contrats monosupport, c’est-à-dire uniquement composé d’un fonds euros, sont aujourd’hui assez rares. Les assureurs souhaitent en effet éviter un afflux trop important de capitaux sur ces fonds. C’est pourquoi ils imposent souvent de placer une partie des versements sur des unités de compte.

Les raisons d’opter pour une assurance-vie 100 % en fonds euro

Faire le choix de l’assurance-vie 100% fonds euro offre différents avantages :

- Capital garanti. Les sommes versées ne peuvent pas être perdues, même en cas de chute boursière.

- Effet cliquet. Les intérêts générés sont aussi garantis une fois acquis.

- Placement liquide. Les sommes placées sont disponibles à tout moment. Ce n’est pas toujours le cas avec les UC, parfois bloqués durant une période définie.

Naturellement, la contrepartie de cette sécurité est un rendement plus faible. En période d’inflation, le livret A reste une solution plus intéressante par rapport au fonds 100% euro. Pour obtenir de meilleures performances, il est nécessaire de diversifier. Il est par exemple possible d’imaginer, selon votre profil de risque, une répartition 70/30 sur le fonds euro et les UC. Ces dernières, plus risquées, offrent de meilleurs rendements.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les fonds euros des banques : un rendement faible

Les rendements des fonds euros des banques traditionnelles sont souvent moins bons que ceux de leurs homologues en ligne. Ceci d’autant plus qu’elles appliquent des frais sur versements élevés, réduisant encore la rentabilité.

Quels frais et quelle fiscalité ?

Les performances annoncées sur les fonds en euros en début d’année sont généralement nettes de frais de gestion. Ces frais sont souvent compris entre 0,5% et 1%. Toutefois, ils sont pris à la source et donc déjà payés lorsque l’assureur dévoile le rendement annuel de son fonds.

De plus, certains contrats d’assurance vie et PER appliquent des frais sur les versements des épargnants, et ce, dès le premier. Ils peuvent aller de 2-3% (contrat bancaire grand public) à parfois 4 ou 5% sur des contrats patrimoniaux. A noter que certains assureurs font le choix de plafonner la part du fonds euros dans un versement. Par exemple, ils exigent un minimum de 25% en unités de compte (supports du contrat présentent un risque de perte en capital) pour chaque versement.

Concernant la fiscalité de l’assurance vie par exemple, en cas de retrait après 8 ans, les gains bénéficient d’un abattement de 4600 € pour une personne seule et 9200 € pour un couple. Ils sont ensuite soumis au choix au barème de l’impôt sur le revenu (TMI) ou à un prélèvement forfaitaire (7,5% ou 12,8% selon les cas).

Les cotisations sociales (17,2% aujourd’hui) sont prélevées à la source par la compagnie d’assurance au moment de l’inscription en compte des intérêts. Un fonds en euros publiant un rendement de 1,2% versera en réalité 0,99% sur le compte des assurés. L’impôt sur le revenu est quant à lui prélevé au moment des rachats. Il dépend donc de l’enveloppe fiscale sur laquelle l’épargnant a investi (assurance-vie, contrat de capitalisation, ou PER).

La composition d’un fonds euros

Les fonds euros se composent majoritairement d’actifs sécurisés :

- Des obligations d’entreprise.

- Des obligations d’État et des bons du Trésor

Et, dans une plus faible proportion : des actions, des supports immobiliers et des fonds monétaires.

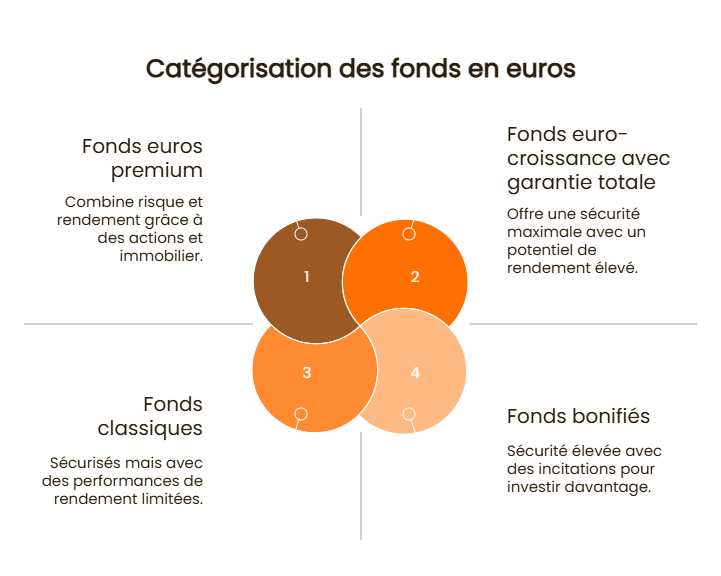

Les différents types de fonds en euros

- Les fonds classiques : ces placements se composent essentiellement de fonds obligataires. Ce sont les plus sécurisés, mais les moins performants.

- Les fonds euros premium : ces supports sont boostés par des actions et des fonds immobiliers.

- Les fonds bonifiés : pour encourager les épargnants à investir dans des unités de compte, certains contrats proposent d’offrir un bonus proportionnel au montant investi.

- Les fonds euro-croissance ils permettent aux épargnants de placer leur argent en choisissant leur garantie :

- Une garantie totale à échéance au terme d’un placement (stacking) de 8, 10 ou 15 ans ;

- Une garantie partielle sans condition de temps.

Quels sont les meilleurs fonds euros du marché ?

Les fonds euro ont présenté un rendement moyen de 2,60% en 2024 selon l'APCR (Autorité de contrôle prudentiel et de résolution), le même qu’en 2023.

Le fonds euro à garantie partielle Suravenir Opportunités 2, géré par l’assureur Suravenir, offre historiquement des performances très attractives. Et ce, même quand les taux ont baissé jusqu’en 2021. En 2022, il est ainsi remonté à 2,10 %, pour continuer sa hausse en 2023, avec une performance allant de 2,50 à 4,50% selon le bonus appliqué. Ce rendement s’est confirmé en 2024.

Avec une performance de 3,50% en 2024, le fonds en euros de Garance Epargne reste très attrayant. La Mutuelle d’épargne Garance est historiquement orientée vers les indépendants mais depuis 2018, elle est ouverte à tous. L’inconvénient de ce fonds reste malheureusement les frais d’entrée, qui s’élèvent à 1% et sont difficilement négociables. Des frais pénalisant la performance à court et moyen terme.

Derrière Garance, on retrouve le fonds Sécurité Target Euro avec une performance de 3,10%. Ce fonds est disponible sur les contrats d’Oradéa Vie avec des frais d’entrée maximum de 4%. Ces frais sont toutefois négociables. Par ailleurs, le fonds est difficilement accessible (une fois par an). Enfin, il s’agit d’un fonds dynamique, avec des performances très aléatoires corrélées aux marchés financiers. En 2020 par exemple, année de baisse des marchés, le fonds n’a offert aucun rendement.

Autres fonds proposant des rémunérations proches de Garance et Sécurité Target Euro : les contrats Dynavie (monosupport) de Monceau Assurances, et Res multisupport de MASCF. Ces derniers prennent respectivement 2% et 3% de frais d’entrée. Mais ils ont offert de belles performances en 2024 :

- 3% pour Dynavie (2,90% en 2023) ;

- 3,10% pour le fonds en euros de MASCF (pareil qu’en 2023).

Les fonds euros des assurances vie de l'association Gaipare (Allianz vie) ont rapporté 2,55% en 2024 (2% de frais d’entrée) et le fonds euros de l’AFER a rapporté 2,20% (0,5% de frais d’entrée).

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les alternatives au fonds euro

Si ce placement est le plus sécurisé, ses performances sont très faibles. Elles sont d’ailleurs en moyenne aujourd’hui inférieures à celles du livret A.

Il existe cependant d’autres investissements plus rentables :

Les fonds d’investissement

- Actions, supports obligataires, OPCVM, ETF, ce type de supports est varié. Ces fonds sont plus ou moins performants et risqués.

- Les obligations sont des placements garantissant une perte en capital réduite avec des rendements comparables à ceux des fonds euros.

- Pour obtenir de meilleures performances (environ 5 % par an), il est conseillé de se tourner vers des produits structurés incluant un panier d’actions.

- Les OPCVM, des portefeuilles de fonds gérés, ont aussi un rendement de 5 % en moyenne.

- Les actions sont les plus risquées, mais les plus performantes : 8 % par an.

- Les ETF ou trackers suivant les fluctuations d’indices boursiers populaires sont très rentables (8 %).

Les fonds immobiliers

Acheter des parts de SCPI, OPCI ou SCI vous offre un rendement moyen de 4,5 % par an.

Ce type de placement affiche un niveau de risque relativement faible mais les frais de gestion élevés peuvent nuire à leur rendement. Nous vous conseillons toujours de bien vous renseigner avant d’investir

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Questions fréquentes sur les fonds en euros

Qu'est-ce que le fonds euro de l'assurance vie ?

Un fonds euro est un support d'investissement à capital garanti, où l'épargne est protégée, avec un rendement basé sur des obligations et des actifs plus dynamiques. Il offre sécurité et un effet cliquet, ce qui signifie que les intérêts sont définitivement acquis chaque année.

Quel est le meilleur fonds d'assurance vie en euros ?

Le "meilleur" fonds euro dépend de vos objectifs et tolérance au risque. Privilégiez un fonds avec un bon rendement historique, des frais compétitifs et une gestion claire. Certains fonds incluent des actifs plus dynamiques pour booster le rendement, mais avec un peu plus de risque (garantie partielle).

Quelle est la problématique du fonds euros ?

Le fonds euros offre une faible rentabilité, souvent inférieure à l'inflation, et peut comporter des frais de gestion et d’entrée réduisant son rendement. Sa sécurité est un atout, mais il manque de flexibilité et de diversification par rapport à d'autres placements plus risqués.