Transmettre son patrimoine de son vivant permet d’anticiper sa succession et de bénéficier d’avantages fiscaux. Après 70 et 80 ans, bien que les règles soient plus contraignantes, il reste possible d’optimiser cette transmission grâce à une planification rigoureuse.

Donation en nue-propriété, assurance-vie, contrat de capitalisation : plusieurs outils permettent de préserver ses intérêts tout en aidant ses proches. Découvrez les stratégies adaptées pour organiser efficacement la transmission de votre patrimoine après 70 ans.

L’essentiel à savoir

- Il est tout à fait possible de faire une donation après 70 ou 80 ans, n’existant pas d’âge limite pour en réaliser. Toutefois, les 80 ans sont une échéance importante pour pouvoir bénéficier de l’exonération sur des dons familiaux de sommes d’argent.

- Plusieurs types de donations existent, comme la donation en nue-propriété avec réserve d’usufruit, la donation-partage ou encore la donation temporaire d’usufruit. Ces dispositifs permettent de transmettre tout en conservant certains droits.

- Les abattements fiscaux standards (100 000 € par parent et par enfant, par exemple) restent valables à tout âge et se renouvellent tous les 15 ans. Cependant, l’abattement spécifique de 31 865 € pour les dons familiaux en espèces s’arrête à 80 ans.

- Des placements comme l’assurance-vie, le contrat de capitalisation ou les SCPI restent des leviers utiles pour organiser la transmission de patrimoine après 70 ans, malgré des règles fiscales moins avantageuses sur certains produits.

- Se faire accompagner par un notaire ou un conseiller patrimonial est vivement recommandé, afin de sécuriser les donations, respecter les équilibres familiaux et optimiser la fiscalité selon l’âge et les objectifs de transmission.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Pourquoi envisager une donation après 70 ans ?

Les enjeux de la transmission après 70 ans

Passé 70 ans, la transmission du patrimoine devient une priorité pour de nombreux seniors, car la perspective du décès devient un facteur plus tangible. En anticipant, on évite une transmission dans l’urgence et on peut organiser ses affaires de façon apaisée. Cela permet également de réduire l’impact fiscal et les frais de la succession, dans certaines conditions.

À cet âge, les enfants sont largement en âge de bénéficier utilement d’un soutien financier, mais également les petits-enfants, notamment. Réaliser des donations de son vivant permet d’anticiper les conflits successoraux, de répartir équitablement ses biens et de conserver une certaine maîtrise sur la transmission.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les différences fiscales avant et après 70 ans

Les 70 ans sont une échéance importante pour la fiscalité de l’assurance vie, laquelle est également un outil de transmission important, mais pas pour les donations. En effet, avant cet âge, les sommes issues des primes versées sur le contrat bénéficient d’un abattement de 152 500 euros par bénéficiaire, puis d’une taxation particulière, hors succession. Après 70 ans, cet abattement tombe à 30 500 euros, tous bénéficiaires et tous contrats confondus. Le surplus réintègre en plus l’actif successoral du défunt. A noter toutefois que les intérêts capitalisés, en revanche, restent exonérés d’impôt.

S’agissant des donations, il existe des abattements légaux, applicables tous les 15 ans et dont le montant varie selon le lien de parenté, qui restent inchangés quel que soit l’âge du donateur. Par exemple, chaque parent peut ainsi donner jusqu’à 100 000 euros par enfant tous les 15 ans, en exonération de droits, que ce soit avant ou après 70 ans.

Néanmoins, passé 80 ans, il n’est plus possible de réaliser des dons exonérés de 31 865 euros à un enfant, petit-enfant ou arrière-petit-enfant majeur. Cette exonération, valable tous les 15 ans également, peut se cumuler avant 80 ans avec les abattements légaux mentionnés plus haut.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Quelles formes de donation sont possibles après 70 ans ?

Outre les donations de sommes d’argent, il existe plusieurs types de donation possibles passé 70 ans.

Donation en pleine propriété

La donation en pleine propriété consiste à transférer immédiatement l’ensemble des droits sur un bien (propriété et jouissance). Ce type de donation est simple et permet aux bénéficiaires de disposer librement du bien transmis. Après 70 ans, elle peut permettre d’aider un proche dans le besoin ou de transmettre un bien dont on n’a plus l’usage.

Cependant, elle implique une perte de contrôle totale sur le bien. Il est donc essentiel d’être certain de ne pas en avoir besoin ultérieurement. La donation en pleine propriété est imposée sur la base de la valeur totale du bien au jour de la donation, après application des abattements en vigueur (variables selon le lien de parenté).

Donation en nue-propriété avec réserve d’usufruit

Très répandue dans une logique d’optimisation patrimoniale, cette formule permet au donateur de conserver l’usage du bien (usufruit), tout en transmettant la nue-propriété. Par exemple, un parent peut donner la nue-propriété d’un appartement tout en continuant à l’occuper ou à en percevoir les loyers.

Le grand avantage est fiscal : la valeur taxable du bien est réduite, car seule la nue-propriété est soumise aux droits de donation, selon un barème dépendant de l’âge du donateur. Ainsi, plus on est âgé, plus la valeur de l’usufruit est faible, et donc la valeur taxable de la nue-propriété est élevée. Après 70 ans, cette stratégie reste pertinente, notamment pour les biens immobiliers ou les portefeuilles de titres.

Donation temporaire d’usufruit

Moins connue, la donation temporaire d’usufruit consiste à transférer l’usage d’un bien pour une durée déterminée (par exemple 5 ou 10 ans). Cela permet, par exemple, de faire bénéficier un enfant ou un petit-enfant des revenus d’un bien locatif pendant une période donnée.

L’intérêt est double : réduire son impôt sur la fortune immobilière (IFI), car un bien donné temporairement en usufruit sort de l’assiette taxable du donateur, et aider financièrement ses proches. C’est une stratégie qui peut convenir aux seniors qui veulent alléger leur fiscalité tout en gardant le contrôle de leur patrimoine sur le long terme.

Donation-partage : organiser la répartition du patrimoine

La donation-partage est un acte notarié par lequel le donateur répartit de son vivant tout ou partie de ses biens entre ses héritiers présomptifs. Elle permet d’éviter les litiges au moment du décès, car les bénéficiaires acceptent la répartition en l’état.

Après 70 ans, c’est un outil efficace pour anticiper les conflits familiaux et assurer une égalité perçue entre les enfants. De plus, les biens transmis ne seront pas réévalués lors de la succession, sauf s’il y a déséquilibre manifeste, ce qui permet de verrouiller la valeur transmise.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Quels sont les avantages et limites des donations après 70 ans ?

Les abattements fiscaux applicables et leur renouvellement

Les donations bénéficient d’abattements fiscaux renouvelables tous les 15 ans :

- 100 000 euros par enfant et par parent ;

- 31 865 euros par petit-enfant et par grand-parent ;

- 5 310 euros par arrière-petit-enfant et par arrière-grand-parent.

Ces abattements sont valables à tout âge, et peu importe que le donataire soit majeur ou mineur.

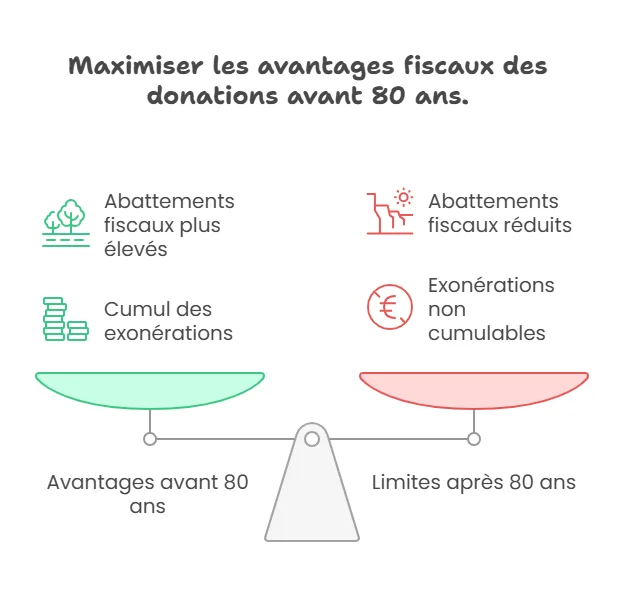

En revanche, passé 80 ans, il n’est plus possible de cumuler ces abattements avec l'exonération de 31 865 € des dons familiaux de sommes d'argent, valable sous réserve que le donateur ait moins de 80 ans, et que le bénéficiaire soit majeur. Il est donc conseillé d’anticiper certaines transmissions avant 80 ans pour en maximiser les avantages fiscaux.

Exemple : une petite-fille de 20 ans peut recevoir 63 730 de sa grand-mère âgée de 70 ans, sans payer aucuns frais. 15 ans plus tard, en revanche, sa mamie aura dépassé les 80 ans, et seuls 31 865 euros pourront être à nouveau donnés sans payer de droits.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les droits de donation et leur calcul

Au-delà des abattements, les donations sont soumises à des droits, selon un barème progressif qui varie selon le lien et degré de parenté. Par exemple, entre parents et enfants, les droits varient de 5% à 45% selon le montant transmis. Ce barème s’applique sur la valeur nette après abattement. Il est important d’aller consulte quel barème m’est applicable (enfant, époux, ascendant, frère ou soeur, neveu ou nièce, etc.)

La donation en nue-propriété permet de réduire cet impact, car la valeur taxable est calculée en fonction d’un barème d’usufruit déterminé par l’âge du donateur.

| Âge du donateur | Valeur usufruit | Valeur nue-propriété |

|---|---|---|

| Moins de 21 ans | 90% | 10% |

| De 21 à 30 ans | 80% | 20% |

| De 31 à 40 ans | 70% | 30% |

| De 41 à 50 ans | 60% | 40% |

| De 51 à 60 ans | 50% | 50% |

| De 61 à 70 ans | 40% | 60% |

| De 71 à 80 ans | 30% | 70% |

| De 81 à 90 ans | 20% | 80% |

| À partir de 91 ans | 10% | 90% |

Les inconvénients et points de vigilance après 70 ans

Passé 70, vous devez commencer à envisager la transmission de votre patrimoine, et les éventuels points d’attention :

- L’assurance vie est moins avantageuse s’agissant de sa fiscalité après 70 ans.

- Le risque de conflit familial augmente si une donation est perçue comme inéquitable.

- La perte de contrôle irréversible sur les biens donnés, sauf en cas de réserve d’usufruit ou de donation temporaire.

Il est essentiel de formaliser les donations avec un notaire pour sécuriser les actes, respecter les règles de réserve héréditaire et anticiper les conséquences successorales.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Placements et stratégies pour optimiser la transmission après 70 ans

L’assurance-vie : un outil toujours pertinent après 70 ans

Même si les avantages fiscaux sont réduits après 70 ans, l’assurance-vie reste utile pour transmettre un capital. Les primes versées après cet âge sont soumises à un abattement global de 30 500 euros, tous contrats et bénéficiaires confondus. Au-delà, les capitaux sont taxés selon le barème des droits de succession.

Cependant, les intérêts produits par le contrat restent exonérés de droits. De plus, l’assurance-vie offre une grande souplesse dans la désignation des bénéficiaires, permet d’éviter l’indivision, et peut être utilisée pour gratifier des personnes hors cadre familial.

Le contrat de capitalisation

Alternative à l’assurance-vie, le contrat de capitalisation présente les mêmes mécanismes de gestion, mais il est, lui, transmissible par donation de son vivant ou par succession. En effet, contrairement à l’assurance vie, il entre directement dans l’actif successoral, mais un ou les héritiers peuvent choisir de le conserver, et de bénéficier de ses avantages (antériorité fiscale, gains non retirés donc non imposés).

De plus, le contrat de capitalisation peut faire l'objet d’une donation en nue-propriété avec réserve d’usufruit, permettant ainsi de conserver les revenus tout en optimisant la fiscalité successorale. Il s’inscrit bien dans une stratégie de transmission après 70 ans.

Les autres solutions patrimoniales (forêt, SCPI, etc.)

Certains investissements patrimoniaux permettent également d’optimiser la transmission après 70 ans. C’est le cas :

- des groupements forestiers (GFF) ou fonciers agricoles (GFA), qui bénéficient d’abattements fiscaux jusqu’à 75% de leur valeur ;

- des parts de SCPI (sociétés civiles de placement immobilier), qui peuvent être transmises en nue-propriété ;

- des sociétés familiales (SCI), dans lesquelles les parts sociales sont plus facilement transmissibles.

Ces véhicules permettent de conserver une certaine liquidité ou de générer des revenus tout en préparant la transmission dans un cadre fiscal optimisé.

Cas pratiques et conseils pour réussir sa donation après 70 ans

Exemple chiffré : transmettre la nue-propriété d’un bien immobilier

Prenons l’exemple d’un parent de 75 ans qui possède un appartement d’une valeur de 300 000 euros. Il souhaite le transmettre à son fils tout en en conservant l’usufruit. Selon le barème fiscal, la nue-propriété représente alors 70% de la valeur du bien, soit 210 000 euros.

Après application de l’abattement de 100 000 euros, seuls 110 000 euros sont soumis aux droits de donation. Cela permet une transmission à coût réduit, tout en gardant l’usage du bien.

Optimiser la transmission en couple

Un couple marié peut doubler les abattements (100 000 euros par parent et par enfant). Il est donc possible de transmettre jusqu’à 200 000 euros à chaque enfant tous les 15 ans, en exonération de droits. De plus, les donations croisées entre époux peuvent être utiles pour rééquilibrer les patrimoines en vue d’une transmission équitable, surtout si les enfants sont issus d’une précédente union.

L’importance d’être accompagné par un notaire ou un conseiller patrimonial

La donation après 70 ans exige une rigueur juridique et fiscale. Le recours à un notaire est indispensable pour formaliser l’acte et garantir sa validité. Il veille également au respect de la réserve héréditaire (part revenant obligatoire à certains héritiers, comme les enfants) et conseille sur les modalités les plus appropriées.

Un conseiller en gestion de patrimoine peut compléter cet accompagnement en proposant des stratégies adaptées au profil du donateur : optimisation fiscale, choix des contrats, arbitrage entre pleine propriété et démembrement, etc.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

FAQ - Questions fréquentes sur la donation après 70 ans

Est-il possible de faire une donation après 70 ans ?

Oui. Aucune règle n’interdit de donner après 70 ans. Cette échéance n'est importante en vérité que pour l’assurance vie, qui perd sa fiscalité avantageuse pour la transmission des primes versées après cet âge.

Est-il judicieux de faire une donation de son vivant ?

Oui, cela permet de transmettre progressivement son patrimoine, de réduire les droits de succession, et d’aider ses proches de son vivant. C’est aussi un moyen d’anticiper les conflits et de maîtriser la répartition.

Quelle somme d'argent peut-on donner sans déclarer après 70 ans ?

Tout dépend du lien entre le donateur et le donataire. Par exemple, chaque parent peut donner jusqu’à 100 000 euros à chaque enfant tous les 15 ans, sans droits de donation. Ils peuvent en plus leur donner jusqu'à 31 865 euros, sans frais, mais seulement jusqu’à 80 ans.