À partir de 70 ans, la gestion de votre patrimoine prend une dimension stratégique, notamment en matière de transmission. Le contrat de capitalisation se présente comme un outil pertinent pour répondre à ces enjeux. Il offre des avantages spécifiques, notamment en termes de fiscalité et de flexibilité, qui méritent une attention particulière eu regard des produits financiers accessibles.

- Pourquoi adopter un contrat de capitalisation après 70 ans ?

- En quoi le contrat de capitalisation se démarque-t-il des autres solutions patrimoniales ?

- Quelles alternatives au contrat de capitalisation après 70 ans ?

- Comment souscrire un contrat de capitalisation après 70 ans ?

- FAQ : Réponses aux questions fréquentes sur le contrat de capitalisation après 70 ans

L’essentiel

- Le contrat de capitalisation conserve toute sa pertinence après 70 ans. Contrairement à l’assurance vie, il ne limite pas les avantages fiscaux en fonction de l’âge au moment des versements. Vous pouvez continuer à investir librement votre argent, sans plafonnement spécifique, ni perte d’intérêt fiscal.

- Il permet d’organiser sereinement la transmission de votre patrimoine, notamment grâce à la donation, en pleine propriété ou en nue-propriété. Vous anticipez ainsi la succession, tout en profitant des abattements fiscaux renouvelables tous les 15 ans.

- Le contrat n’est pas dénoué au décès du souscripteur. Cela signifie que le capital reste investi, quel que soit le montant, et que le contrat continue d’exister, ce qui évite une sortie brutale des fonds et permet une continuité dans la gestion patrimoniale par les héritiers.

- Les héritiers conservent l’antériorité fiscale du contrat. En cas de rachat, ils peuvent profiter de conditions fiscales plus avantageuses, notamment l’imposition réduite des plus-values et gains après 8 ans de détention.

- C’est un outil stratégique et complémentaire à l’assurance vie. Il offre une souplesse de gestion, une transmission facilitée, et peut s’intégrer efficacement dans une approche globale de votre patrimoine, avec l’appui d’un conseiller en gestion

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Pourquoi adopter un contrat de capitalisation après 70 ans ?

Placement méconnu, le contrat de capitalisation, dont le fonctionnement en phase d’épargne est identique à l’assurance vie, est un outil stratégique pour transmettre son patrimoine, notamment passé 70 ans.

Quels avantages offre un contrat de capitalisation après 70 ans ?

Le fonctionnement ou le régime fiscal du contrat de capitalisation ne change pas passé un certain âge, contrairement à l’assurance vie. Dès lors, il conserve toujours les mêmes avantages. Néanmoins, après 70 ans, ses spécificités quant à la transmission deviennent nécessairement plus intéressantes.

La transmission par donation

Une des grandes différences avec sa cousine l’assurance vie est la transmissibilité du contrat de capitalisation. Cela peut notamment se faire du vivant du titulaire, par donation. En effet, ce placement peut faire l’objet d’une donation de son vivant. Celle-ci peut être faite en pleine propriété ou en démembrement. Par exemple, il est tout à fait possible de conserver l’usufruit (les plus-values) jusqu’à son décès, et de donner la nue-propriété (contrat et primes) à un enfant.

La transmission par décès : conséquences successorales

Au décès du titulaire, contrairement à l’assurance-vie, le contrat de capitalisation entre directement dans l’actif successoral du défunt. Toutefois, les héritiers décident de conserver le contrat. Ils profitent ainsi de son antériorité fiscale : si le produit a plus de 8 ans, ils bénéficient des mêmes avantages que le défunt, à savoir la possibilité de retirer jusqu’à 4 600 € de gains chaque année (ou 9 200 € pour un couple), sans payer d’impôt.

Un placement idéal pour faire fructifier son épargne

Ce produit a le même fonctionnement que l’assurance vie, en termes d’investissement. Il s’agit d’une enveloppe permettant d’investir sur de nombreux supports : fonds euros à capital garanti et unités de compte (actions, obligations, ETF, SCPI, private equity, produits structurés), ces dernières comportant un risque de perte en capital. En fonction de son appétence au risque et de ses objectifs, l’épargnant répartit ses investissements entre les différents supports, afin de réaliser des plus-values.

Passé 8 ans de détention, la fiscalité sur les gains est allégée, et il peut retirer jusqu’à 4 600 euros sans taxe par an.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Comment le contrat de capitalisation répond-il aux spécificités liées à l'âge ?

Tout d’abord, s’agissant de l’épargne, le contrat de capitalisation permet de placer son argent sur des supports sécurisés (fonds euros, obligations, supports avec un indice de risque inférieur ou égal à 2), ce qui est idéal pour sécuriser son épargne dans ses vieux jours.

Ensuite, ce produit offre plusieurs solutions pour transmettre son patrimoine. Comme expliqué plus haut, bien qu’il entre dans l’actif successoral, il présente l’avantage de ne pas être dénoué automatiquement au décès du titulaire. De plus, contrairement à l’assurance vie, il peut faire l’objet d’une donation. Voici plusieurs scenarios :

| Objectif | Stratégie patrimoniale adaptée |

|---|---|

| Faire profiter ses héritiers de l’antériorité fiscale | Au décès, le contrat entre dans l’actif successoral, mais les héritiers décident de garder le contrat ouvert. Les plus-values ne sont pas taxées, et ils profitent de la fiscalité avantageuse en cas de retrait si le produit a plus de 8 ans. Les sommes placées continuent de fructifier. Ils paieront des frais de succession sur leur part du contrat, après application des abattements légaux (100 000 € pour un enfant). |

| Supprimer l’imposition sur les gains | La donation purge la plus-value. Par exemple, si vous donnez un contrat de 100 000 euros, composé de 70 000 € de primes et 30 000 € de gains, votre enfant ne paiera aucun impôt sur la plus-value s’il retire l’argent rapidement (c’est-à-dire avant que de nouveaux gains soient générés). De plus, lors d’une donation d’un contrat de capitalisation, les abattements légaux valables tous les 15 ans s’appliquent. Dans notre exemple, le contrat pourra être donné en pleine propriété sans aucune taxation. |

| Transmettre en réduisant au maximum les droits de donation /succession | Comme nous l’avons vu, ce produit peut être donné, sous réserve de payer des droits de donation, après abattements légaux selon le lien de parenté. Toutefois, il est possible de ne donner que la nue-propriété, pendant que vous conservez l’usufruit (les gains). La valeur de la nue-propriété transmise est décotée selon l’âge auquel vous effectuez la donation. A 70 ans, la décote est de 30%. Plus vous le faites jeune, plus la décote est intéressante. |

Par exemple, si vous donnez à votre enfant, à 71 ans, un contrat valorisé à 200 000 euros :

- Part exonérée : 100 000 € (abattement légal) + 40 000 € (30% de 200 000 €)

- Part taxable : 60 000 €

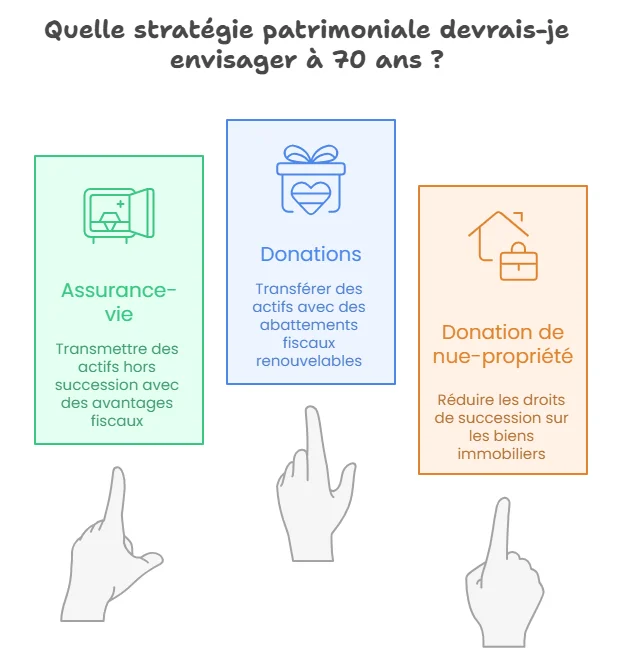

Quelles stratégies patrimoniales envisager à 70 ans ?

À partir de 70 ans, l’objectif patrimonial principal est souvent la transmission en douceur, tout en conservant un certain contrôle sur le capital. Selon l’étendue du patrimoine, plusieurs stratégies, en complément du contrat de capitalisation, sont à envisager :

- Verser au moins 30 500 € sur une assurance-vie, que vous pourrez transmettre aux bénéficiaires que vous souhaitez désigner dans la clause dédiée, hors cadre successoral classique. Cet abattement est totalement exonéré d’impôt.

- Effectuer des donations, dans la limite des abattements classiques, renouvelables tous les 15 ans. Ainsi, il est possible de donner 100 000 € à un enfant à 70 ans, et à nouveau à 85 ans.

- Faire don de la nue-propriété de biens immobiliers à ses héritiers, pour que les droits à régler soient réduits au même du décès, lorsqu’ils retrouveront l’usufruit.

Ces stratégies permettent de transmettre, tout en conservant sécurité, rendement et souplesse.

En quoi le contrat de capitalisation se démarque-t-il des autres solutions patrimoniales ?

Le contrat de capitalisation présente plusieurs atouts distinctifs :

- La possibilité de transmettre le contrat de votre vivant, y compris avec démembrement de propriété.

- L’absence de dénouement au décès.

- La purge de l’impôt sur les plus-values pour les donataires, en cas de retrait immédiat des sommes.

En supplément, tous les avantages de l’assurance vie pendant la phase d’épargne (fiscalité avantageuse passé 8 ans de détention, large gamme de supports, etc.).

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Contrat de capitalisation ou assurance vie après 70 ans : que choisir ?

Ces deux placements sont souvent confondus, car ils offrent une gestion similaire et des supports identiques (fonds en euros, unités de compte…). Pourtant, leurs régimes en matière de transmission diffèrent grandement.

| Critères | Assurance vie | Contrat de capitalisation |

|---|---|---|

| Dénouement au décès | Oui, le contrat est clôturé et les fonds versés aux bénéficiaires | Non, le contrat est intégré à la succession et peut être conservé |

| Fiscalité des versements après 70 ans | Abattement de 30 500 € tous bénéficiaires et tous contrats confondus Droits de succession classique au-delà |

Droits de succession classiques |

| Transmission de son vivant | Transmission impossible | Oui, transmissible par donation, avec ou sans démembrement de la propriété |

| Antériorité fiscale conservée | Non, puisque le contrat est clôturé au décès | Oui, l’ancienneté peut être conservée après donation ou transmission successorale |

| Idéal pour... | Transmettre 30 500 € hors succession, sans taxation Protéger le conjoint survivant |

Transmettre l’antériorité fiscale et les gains, sans payer d’impôt sur les plus-values Optimiser sa succession |

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Quelles alternatives au contrat de capitalisation après 70 ans ?

Le contrat de capitalisation n’est pas le seul outil à considérer après 70 ans. Selon vos objectifs patrimoniaux et familiaux, d’autres produits peuvent être complémentaires ou mieux adaptés :

- L’assurance vie reste incontournable pour transmettre jusqu’à 30 500 € hors droits de succession après 70 ans, avec une fiscalité avantageuse. Elle est également utile pour protéger le conjoint survivant via la clause bénéficiaire.

- Le démembrement de propriété, permet de donner la nue-propriété d’un bien immobilier tout en conservant l’usufruit, et ainsi réduire les frais à payer par les héritiers au moment du décès, quand ils récupéreront l’usufruit.

- Le pacte Dutreil, pour les chefs d’entreprise : ce mécanisme permet une exonération de 75% des droits de succession sur la transmission d'une société familiale.

- Le PER (plan d’épargne retraite), sous forme assurantiel, donne les mêmes avantages que l’assurance-vie. Il permet en plus de déduire ses versements de son revenu imposable.

Ces alternatives peuvent être utilisées en complément ou en substitution selon vos projets et la structure de votre patrimoine.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Comment souscrire un contrat de capitalisation après 70 ans ?

La procédure de souscription d’un contrat de capitalisation ne diffère pas selon l’âge de l’intéressé. En revanche, certains contrats seront davantage adaptés aux seniors.

Définissez vos critères et objectifs

Tout d’abord, dressez votre profil et listez vos projets. Un bon contrat de capitalisation doit vous permettre de faire fructifier votre argent grâce à une gamme de supports performants, diversifiée (fonds euros dynamique, ETF, actions, SCPI...), sans frais abusifs qui rogneraient sur votre effort d’épargne.

Comparez les contrats

Ne vous précipitez pas sur le premier contrat venu. Toutes les compagnies d’assurance ou établissements financiers ne se valent pas, et ne proposent pas de contrats de capitalisation adaptés aux besoins des seniors. Privilégiez les acteurs en ligne, qui suppriment les frais superflus.

Quels frais sont associés à l’ouverture d’un contrat de capitalisation ?

Un contrat de capitalisation performant ne doit pas multiplier les frais. Soyez particulièrement vigilant sur :

- les frais d’entrée (jusqu’à 5% dans certains contrats traditionnels),

- les frais de gestion annuels sur les fonds euros et unités de compte (souvent entre 0,5% et 3%),

- les frais d’arbitrage (passage d’un support à un autre),

- et les éventuels frais de sortie.

Privilégiez les contrats en ligne, souvent plus compétitifs. Ainsi, certains acteurs, comme Meilleurtaux Placement, ne facture ainsi aucuns frais de versement ni d’arbitrage pour tous ses contrats de capitalisation.

Si l’objectif est de transmettre un contrat rentable à vos héritiers, ne survolez pas cette étape de comparaison.

Finaliser la souscription

Selon l’acteur choisi, la souscription s’effectue en agence, par voie postale ou directement en ligne. Vous devrez fournir vos coordonnées, des informations liées à votre situation familiale et patrimoniale, ainsi que remplir un questionnaire pour définir votre profil investisseur. Une fois votre contrat signé, vous pourrez réaliser votre premier versement. Selon l’établissement, cela peut aller de 100 à plusieurs milliers d’euros.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

FAQ : Réponses aux questions fréquentes sur le contrat de capitalisation après 70 ans

Quel est le meilleur placement après 70 ans ?

Après 70 ans, il est conseillé d’orienter son épargne vers des placements sûrs et facilement transmissibles, avec une fiscalité avantageuse. Le contrat de capitalisation, avec sa possibilité d’être donné de son vivant, ou transmis lors du décès, en conservant l’antériorité fiscale et en gommant l’impôt sur les plus-values, est un très bon outil.

Quelle est la différence entre une assurance vie et un contrat de capitalisation ?

Pendant la phase d’épargne, les deux produits sont similaires. En revanche, en cas de décès, l’assurance vie se dénoue obligatoirement, contrairement au contrat de capitalisation, qui peut être repris par les héritiers (antériorité fiscale conservée). Par ailleurs, ce dernier entre nécessairement dans la succession, ce qui n’est pas le cas de l’assurance vie. Enfin, lui seul peut faire l’objet d’une donation de son vivant.

Quel est l’intérêt d’un contrat de capitalisation ?

Il permet d’optimiser sa succession en le transmettant de façon anticipée via donation, que ce soit avec démembrement de propriété (fiscalité avantageuse si effectuée jeune) ou non. Les héritiers peuvent garder le produit ouvert, sans être imposés sur les gains réalisés. Enfin, comme l’assurance vie, il offre une grande souplesse de gestion et un large choix de supports d’investissement.