- Quels sont les principes fondamentaux de la fiscalité de l’assurance-vie ?

- Comment fonctionne la fiscalité des rachats avant et après 8 ans ?

- Quelle fiscalité s’applique en cas de décès et transmission successorale ?

- Quels prélèvements sociaux s’appliquent à l’assurance-vie ?

- Quel est l’impact de la flat tax sur l’assurance-vie ?

- L’assurance-vie est-elle concernée par l’impôt sur la fortune immobilière (IFI) ?

- Quelles sont les possibilités d’exonération fiscale sur l’assurance-vie ?

- Comment optimiser la fiscalité de votre assurance-vie ?

- FAQ – Vos questions sur la fiscalité de l’assurance vie

L’assurance-vie est un produit d’épargne qui vous permet d’investir sur de multiples supports (fonds en euros et/ou unités de comptes) pour faire fructifier son argent. Le souscripteur peut choisir de retirer les sommes pour lui, ou les transmettre à des bénéficiaires désignés à son décès.

Que ce soit pour les retraits ou en cas de transmission, l’assurance-vie bénéficie d’une fiscalité avantageuse. Ce guide complet vous explique comment elle fonctionne, ses avantages clés, les stratégies à adopter et les pièges à éviter.

- L’assurance-vie n’est pas imposée tant qu’aucun retrait n’est effectué, et bénéficie d’une fiscalité très avantageuse en cas de décès, notamment avant 70 ans.

- La fiscalité des retraits est plus favorable après 8 ans de détention, grâce à un abattement annuel et un taux d’imposition réduit.

- En cas de transmission, les règles varient selon l’âge du souscripteur au moment des versements et la date de souscription, avec des abattements fiscaux importants pour les bénéficiaires.

- Depuis 2017, la flat tax (ou prélèvement forfaitaire unique) s’applique par défaut aux contrats récents, mais il est possible d’opter pour le barème progressif de l’impôt si plus avantageux.

- Pour en savoir plus sur la fiscalité et les démarches, découvrez comment se passe la succession d'une assurance vie

Quels sont les principes fondamentaux de la fiscalité de l’assurance-vie ?

Qu’est-ce qui est imposé dans l’assurance-vie ?

L’assurance-vie bénéficie d’un cadre fiscal attractif : tant que vous ne retirez pas d’argent, aucun impôt n’est dû. Ainsi, l’imposition ne s’applique qu’en cas de rachat, qu’il soit partiel ou total, et seuls les gains sont taxés.

Le capital versé (appelé "primes") reste toujours exonéré d’impôt. Ce sont les intérêts et plus-values générés qui sont soumis à taxation.

La part d'intérêt taxable est déterminée par le résultat de l'opération suivante :

Par exemple, si vous effectuez un rachat partiel de 15 000 euros comprenant 1 200 euros d’intérêts, seuls ces 1 200 euros seront imposables.

En cas de décès, l’assurance-vie peut être imposable en fonction de plusieurs facteurs : l’âge de l’investisseur au moment du versement des primes, la date de leur versement, ainsi que celle de l’ouverture du contrat. Par exemple : avant 70 ans, le capital est hors succession, et profite d’une taxation très avantageuse (abattement de 152 500 euros par bénéficiaire).

Quels sont les avantages fiscaux spécifiques à ce placement ?

L’assurance-vie offre plusieurs avantages fiscaux majeurs :

- exonération totale pendant la phase d’épargne si aucun retrait n’est effectué ;

- taxation allégée en cas de rachat passé 8 ans de détention (abattement et prélèvement réduit pour l’impôt sur le revenu) ;

- transmission hors succession : fiscalité spécifique (hors droits de succession) pour les primes versées avant 70 ans, avec abattement très avantageux pour les bénéficiaires ;

- possibilité d’opter pour la progressivité de l’impôt au lieu de la flat tax pour les rachats.

Comment fonctionne la fiscalité des rachats avant et après 8 ans ?

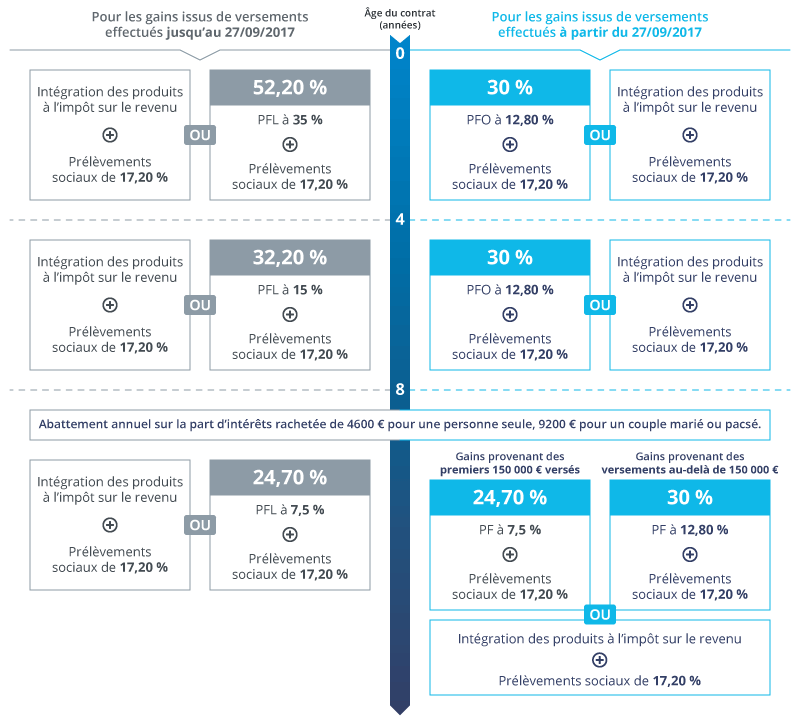

Dès sa création, l'assurance-vie a été pensée comme devant être un placement à moyen ou long terme. Cette logique s'applique également à son imposition s’agissant des plus-values. C'est pourquoi le niveau de taxe sur les gains diffère suivant que le rachat total ou partiel intervient avant ou après 8 ans. Voici un tableau récapitulatif de la fiscalité de l'assurance vie sur les retraits

Quelle imposition s’applique avant 8 ans ?

Suite à la réforme de la flat tax entrée en vigueur en 2017, la fiscalité diffère selon la date des versements.

Gains issus des primes versées avant le 27 septembre 2017

Les produits de l'assurance-vie sont par défaut soumis en totalité au barème progressif de l'impôt sur le revenu. En fonction de votre tranche marginale d'imposition, il peut se révéler plus intéressant d'opter pour le prélèvement forfaitaire libératoire. Les plus-values générées en cas de rachat sont alors taxées de la manière suivante :

- 35% pour un rachat intervenant au cours des 4 premières années ;

- 15% pour un rachat effectué entre la quatrième et la huitième année.

Gains issus des primes versées depuis le 27 septembre 2017

L’introduction du prélèvement forfaitaire unique (PFU), ou “flat tax”, applicable aux principaux revenus de placement, a modifié la fiscalité de l’assurance-vie. Ce PFU de 30% se compose de deux prélèvements :

- 12,80% au titre de l’impôt sur le revenu (IR) ;

- 17,20% au titre des prélèvements sociaux (PS).

A compter du 27 septembre 2017, les gains effectivement retirés sont alors imposés soit au titre du PFU de 12,80%, soit soumis à la progressivité de l'impôt sur le revenu, sur option.

Concrètement, cette nouvelle forme d'imposition se déroule alors en deux phases :

- l'assureur effectue un prélèvement forfaitaire non libératoire de 12,80% au moment du rachat. Une régularisation intervient ensuite au moment de l'imposition de l'ensemble des revenus de capitaux mobiliers ;

- le contribuable peut alors opter soit pour l'application de la flat tax à 12,80% ou, sur option irrévocable, pour le barème de l'IR.

| Détention du contrat | Fiscalité |

|---|---|

| De 0 à 8 ans | PFU (flat tax) de 30% Possible option pour le barème progressif de l’IR au lieu des 12,80% par défaut |

Quels abattements et taux réduits sont disponibles après 8 ans ?

Une fois passé le cap de 8 ans, le contrat d'assurance-vie bénéficie d'une fiscalité allégée. Tout d’abord, un abattement annuel s’applique sur les gains imposables :

- 4 600 euros pour une personne seule ;

- 9 200 euros pour un couple marié ou pacsé, soumis à imposition commune.

Cela signifie qu’une personne, après 8 ans de détention de son contrat, peut retirer chaque année 4 600 euros sans payer d’impôt sur le revenu. En revanche, les prélèvements sociaux s’appliquent.

Ensuite, la taxation diffère encore selon le moment de versement des primes :

| Date de versement des primes | Fiscalité |

|---|---|

| Avant le 27/09/2017 | IR : barème progressif, par défaut. Possible option pour un prélèvement forfaitaire libératoire de 7,5% Prélèvements sociaux : 17,2% |

| A compter du 27/09/2017 | Primes < 150 000 € : 7,5% (IR) + 17,2% (PS) Primes > 150 000 € : PFU de 30% Possible option pour le barème de l’IR |

Quelle fiscalité s’applique en cas de décès et transmission successorale ?

La fiscalité applicable aux capitaux transmis au décès de l'assuré est fonction :

- de l'âge du souscripteur au moment de la souscription du contrat et des reversements effectués ;

- de la date de la souscription du contrat ;

- du montant des capitaux transmis.

Quels sont les seuils d’exonération pour les bénéficiaires ?

| Date de souscription du contrat | Âge au moment des versements | Date de versement des primes | Exonération | Imposition |

|---|---|---|---|---|

| Avant 20/11/1991 | Tous âges | Jusqu’au 12/10/1998 | Totale | Aucune |

| Après le 13/10/1998 | 152 500 €/bénéficiaire | 20% jusqu’à 852 500 € 31,25% au-delà |

||

| 20/11/1991 à 12/10/1998 | < 70 ans | Jusqu’au 12/10/1998 | Totale | Aucune |

| Après le 13/10/1998 | 152 500 €/bénéficiaire | 20% jusqu’à 852 500 € 31,25% au-delà |

||

| ≥ 70 ans | Peu importe | 30 500 € (global) | Droits de succession | |

| Après 13/10/1998 | < 70 ans | Peu importe | 152 500 €/bénéficiaire | 20% jusqu’à 852 500 € 31,25% au-delà |

| ≥ 70 ans | Peu importe | 30 500 € (tous contrats et bénéficiaires confondus) | Droits de succession |

Dans certains cas, aucun impôt n’est dû :

- transmission au conjoint survivant ou partenaire de Pacs ;

- souscripteur domicilié hors de France, sauf exceptions.

A noter que le capital réintègre la succession si :

- aucun bénéficiaire n’est désigné dans une clause dédiée ;

- contrat souscrit avec les fonds communs d’un couple marié.

- souscripteur différent de l’assuré, avec un contrat alimenté par ses fonds propres.

Quels prélèvements sociaux s’appliquent à l’assurance-vie ?

Les intérêts issus des sommes placées sur un contrat d’assurance vie sont soumis aux prélèvements sociaux. Ils s’élèvent à 17,20%, répartis comme suit :

| Cotisation | Taux |

|---|---|

| CSG | 9,90% |

| CRDS | 0,50% |

| Prélèvement social | 6,80% |

| Contributions additionnelles | 0,30% |

| Total | 17,20% |

Le moment du prélèvement diffère selon le type de support sur lequel l’épargnant a investi son argent :

- Fonds en euros : prélèvement annuel automatique sur les intérêts.

- Unités de compte (UC) : prélèvement uniquement lors d’un rachat ou du décès.

Si un trop-perçu s’agissant du fonds euros est constaté lors du dénouement du contrat, notamment à cause d’une moins-value globale, une restitution est prévue.

A noter que les non-résidents fiscaux ne sont pas soumis aux prélèvements sociaux sur leur assurance-vie, sauf exception (certains cas de conventions fiscales).

Quel est l’impact de la flat tax sur l’assurance-vie ?

Depuis son introduction en 2018, la flat tax, ou prélèvement forfaitaire unique (PFU), a profondément modifié la fiscalité des revenus du capital, y compris ceux issus de l’assurance-vie. Cette réforme visait à simplifier le système fiscal tout en harmonisant le taux d’imposition sur les placements. Si elle concerne principalement les contrats récents ou alimentés après une certaine date, elle peut parfois s'avérer moins avantageuse que le barème de l’impôt, en fonction de votre situation.

Comprendre son fonctionnement est essentiel pour faire les bons choix lors de vos rachats et optimiser la fiscalité de votre contrat.

Comment fonctionne le prélèvement forfaitaire unique (PFU) à 30% ?

Le PFU s’applique par défaut à tous les gains des contrats ouverts ou alimentés après le 27 septembre 2017. Il se compose de 2 taux : 12,8% pour l’impôt sur le revenu, et 17,2% de prélèvements sociaux. Cette fiscalité s’applique quel que soit le montant, sauf après 8 ans si vous êtes sous le seuil de 150 000 euros.

Est-il possible d’opter pour le barème progressif ? Quels sont les avantages ?

Si vous estimez que cela vous est plus favorable, vous pouvez tout à fait choisir l’imposition au barème progressif lors de votre déclaration annuelle de revenus. C’est notamment le cas si votre tranche marginale d’imposition est inférieure à 12,8%. Vous serez moins imposé qu’avec le taux par défaut appliqué par la flat tax.

Attention toutefois : si vous choisissez cette option, cela vaut pour tous vos revenus (plus-values, gains, intérêts, etc.) soumis au PFU.

L’assurance-vie est-elle concernée par l’impôt sur la fortune immobilière (IFI) ?

Depuis le 1er janvier 2018, l'impôt sur la fortune immobilière (IFI) remplace l'ISF, ce qui impacte la fiscalité de l’assurance-vie, spécifiquement concernant les plus-values issues de ce produit.

Quels contrats d’assurance-vie sont soumis à l’IFI depuis 2018 ?

Seuls les contrats rachetables, dont l’épargne est disponible, sont pris en compte dans la déclaration à l’IFI. Particulièrement, s’agissant d’une taxe sur l’immobilier, sont concernées les unités de compte investies en actifs immobiliers. Cela inclut les parts de :

- SCPI (sociétés civiles de placement immobilier) ;

- OPCI (organismes de placement collectif en immobilier) ;

- SCI (sociétés civiles immobilières) ;

- SIIC (société d’investissement immobilier cotée).

Comment est calculée la fraction d’actifs immobiliers intégrée dans l’assiette IFI ?

Ainsi, l’assurance vie est soumise à l’IFI à hauteur de la fraction correspondant à ces actifs immobiliers. Chaque année, l’assureur fournit un relevé indiquant la part des unités de compte taxable à l’IFI. Cette valeur est à intégrer dans votre déclaration IFI si votre patrimoine immobilier net dépasse 1,3 million d’euros.

Quelles sont les possibilités d’exonération fiscale sur l’assurance-vie ?

Quelles exonérations s’appliquent en cas de licenciement, invalidité ou liquidation judiciaire ?

Nous avons vu les règles de base de la fiscalité de l’assurance-vie. Néanmoins, il existe des exceptions. Les intérêts sont ainsi exonérés d'impôt sur le revenu, mais pas des prélèvements sociaux, lorsque le dénouement du contrat résulte :

- du licenciement de l'adhérent ou de son conjoint (pas rupture conventionnelle, ni fin d’un CDD) ;

- de sa mise à la retraite anticipée ou de celle de son conjoint ;

- de sa cessation d'activité non salariée ou de celle de son conjoint à la suite d'un jugement de liquidation judiciaire.

Les gains sont de plus totalement exempts de fiscalité en cas d’invalidité de l’assuré, ou de son conjoint (catégorie 2 ou 3).

Dans l'un de ces cas, il convient d'intégrer les intérêts à sa déclaration de revenus, de ne pas opter pour le prélèvement libératoire et de fournir les justificatifs à l'assureur afin de bénéficier de cette exonération.

Comment bénéficier de la dispense du prélèvement forfaitaire obligatoire (PFO) ?

Pour rappel, lors d’un retrait, une avance est prélevée au titre de l’impôt sur le revenu, appelée “prélèvement forfaitaire obligatoire”. Son taux dépend de la durée de détention du contrat :

- 12,8% sous 8 ans ;

- 7,5% au-delà.

Si vos revenus sont modestes, c’est-à-dire si votre revenu fiscal de référence est inférieur à 25 000 euros (50 000 pour un couple), vous pouvez demander une dispense du PFO. Pour ce faire, il faut fournir une attestation sur l’honneur avant le 30 novembre de l’année précédant le rachat. Par exemple, pour être dispensé du PFO en 2026, la demande doit être effectuée avant le 30 novembre 2025.

Comment optimiser la fiscalité de votre assurance-vie ?

Quels conseils pratiques pour réduire l’imposition des rachats ?

Avec maintenant une bonne compréhension de la taxation appliquée aux retraits, voici quelques bonnes pratiques afin d’optimiser voire d’éviter totalement l’imposition des rachats :

- effectuer les rachats après 8 ans ;

- utiliser l’abattement annuel ;

- privilégier les rachats partiels programmés ;

- échelonner les rachats sur plusieurs années pour lisser la fiscalité, en cas de dépassement de l’abattement.

Comment gérer stratégiquement vos versements et choisir vos bénéficiaires ?

Si vous souhaitez utiliser l’assurance-vie pour transmettre des sommes à des bénéficiaires désignés, suivez ces conseils pour tirer le meilleur profit de ce produit :

- limiter les versements après 70 ans, passé l’abattement global de 30 500 euros, si le but est d’éviter les frais de succession ;

- désigner plusieurs bénéficiaires, pour cumuler les abattements de 152 500 euros ;

- adapter la clause bénéficiaire à votre situation familiale, (enfants, conjoint, partenaire de PACS, etc.). Par exemple, si vous voulez transmettre des sommes à un enfant et à votre conjoint, ouvrez un contrat pour chacun, en privilégiant l’enfant avant vos 70 ans, et votre conjoint ensuite, puisque ce dernier ne paiera jamais de droits de succession.

FAQ – Vos questions sur la fiscalité de l’assurance vie

Quelle est la fiscalité pour une assurance vie ?

L’assurance vie dispose d’une fiscalité complexe qui dépend de multiples facteurs : la date de souscription du contrat, la date des versements, l’âge du souscripteur au moment desdits versements, etc. Elle offre néanmoins une taxation très avantageuse passé 8 ans, s’agissant des retraits, et en cas de transmission pour les primes versées avant 70 ans.

Quels sont les avantages d'une assurance vie de plus de 8 ans ?

Passé 8 ans, le souscripteur peut retirer jusqu’à 4 600 € chaque année (9 200 € pour un couple), sans aucune imposition. Au-delà, il bénéficie d’un taux réduit de taxation (sous 150 000 € placés).

C'est quoi l'abattement de 152 500 € ?

L’assurance-vie permet de transmettre à son décès jusqu’à 152 500 € à un bénéficiaire désigné dans une clause, sans qu’il n’ait à subir aucune fiscalité. Attention : ceci sous réserve que les primes aient été versées avant les 70 ans de l’épargnant.

Est-ce que l'héritage d'une assurance vie est imposable ?

Le capital d’une assurance-vie transmis en cas de décès est soumis aux frais de succession classiques pour les versements effectués après les 70 ans de l’assuré, et après un abattement global de 30 500 €. Avant 70 ans, les fonds peuvent être imposables selon une fiscalité propre au produit, et au-delà d’un abattement de 152 500 € par bénéficiaire.