Nous y sommes. La Banque centrale européenne a procédé à sa première baisse de taux. Les fonds monétaires, largement prisés par les investisseurs en période de taux élevés, vont donc perdre en attractivité. Vous êtes nombreux à avoir à juste titre investi sur ces fonds ces dernières années. Que faire de ces placements ? On vous dit tout dans cet article essentiel pour votre épargne.

Fin de la parenthèse monétaire ?

On l’attendait depuis de nombreux mois, c’est désormais fait ! La Banque centrale européenne (BCE) a comme prévu abaissé ses trois taux directeurs de 25 points de base jeudi 6 juin, actant la première baisse des coûts d'emprunt depuis le début de son cycle de resserrement monétaire en juillet 2022. Ce n’est que le début d’un cycle long, d’autres baisses de taux suivront dans les prochains mois. En tout, deux à trois baisses devraient être opérées cette année en Europe et au moins une aux États-Unis. Dans les deux cas, c’est surtout 2025 qui sera déterminant.

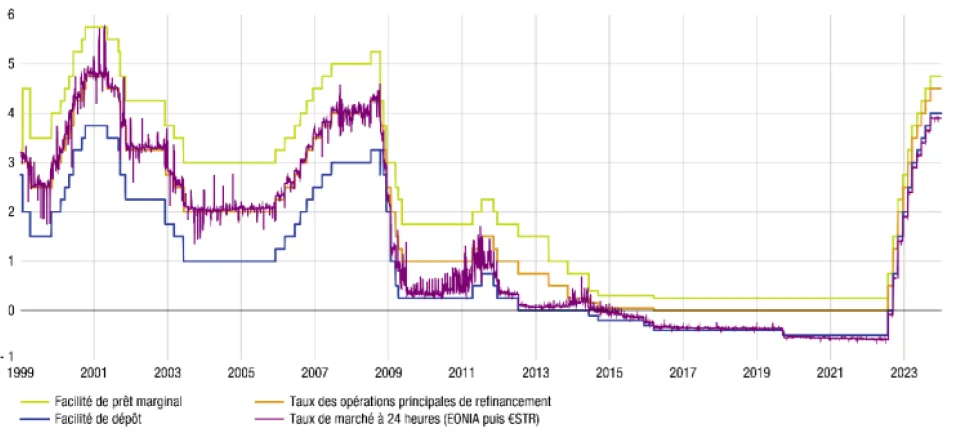

Source : Banque de France

Ce cycle de baisse des taux n’est pas une première. À titre d’exemple, entre 2009 et 2016, le taux directeur de la BCE est passé de 4,25% à 0% ! Sur la même période, le taux du marché monétaire Euribor s’est également effondré, suivant la tendance du taux directeur. Les fonds monétaires sont alors devenus très peu rentables et attractifs pour les investisseurs.

Cette tendance, motivée par le ralentissement de l'économie mondiale, met à mal l'attractivité des fonds monétaires, traditionnellement plébiscités par les investisseurs à la recherche de placements sûrs et générateurs de revenus réguliers. En effet, les fonds monétaires investissent principalement dans des titres de créances à court terme, comme les bons du Trésor et les certificats de dépôt.

Le rendement de ces titres est directement corrélé aux taux d'intérêt fixés par les banques centrales. Par conséquent, lorsque les taux baissent, le rendement des fonds monétaires diminue également, rendant ces placements moins attractifs pour les investisseurs.

Prenons l'exemple de la zone euro, avec un taux de dépôt de la BCE à 4%. Un fonds monétaire investi en titres de créances de la zone euro devrait offrir un rendement annuel de l'ordre de 3% à 3,5%. Si la BCE abaisse son taux de dépôt à maintes reprises, pour atteindre 1% par exemple, le rendement des fonds monétaires tombe à des niveaux extrêmement bas, voire négatifs dans certains cas.

Cette situation place les investisseurs dans une position délicate. D'une part, ils recherchent des placements sûrs pour préserver leur capital, d'autre part, ils ne peuvent se contenter d'un rendement quasi inexistant. Face à ce constat, certains investisseurs se tournent vers d'autres types de placements, et c’est tout l’objet de cet article !

D'autres investisseurs choisissent de maintenir leurs fonds monétaires, en considérant qu'ils constituent un placement refuge en période d'incertitude. Ils espèrent ainsi que les taux d'intérêt remonteront à moyen terme, ce qui leur permettra de retrouver un rendement plus acceptable sur leurs investissements.

Néanmoins, il est important de souligner que les fonds monétaires ne sont pas garantis par les banques centrales. Cela signifie que les investisseurs peuvent perdre de l'argent si la valeur des titres de créances détenus par le fonds diminue. Par conséquent, il est également important de diversifier ses investissements et de ne pas placer tous ses œufs dans le même panier.

En somme, les baisses des taux d'intérêt des banques centrales fragilisent l'attractivité des fonds monétaires. Les investisseurs doivent donc se montrer vigilants et adopter une stratégie d'investissement adaptée à leur profil de risque et à leurs objectifs financiers.

Nos solutions

Face à ce constat, quelles sont nos solutions pour l’épargnant français ?

1. Un fonds euros performant

+ 4,6 % en 2024 et 2025 sur le fonds en euros Netissima ! L’assureur Generali propose un rendement de 4,6 %* sur son fonds en euros Netissima pour 2024 et 2025. Le fonds en euros a servi 3,10 % en 2023 et dans l’hypothèse d’un maintien du rendement pour les deux années à venir, l’objectif de rendement est de 4,6 %*.

Les fonds en euros offrent de nombreux avantages :

- Votre épargne est sécurisée. Le fonds en euros est un support à capital garanti. Il s’oppose aux supports en unités de compte qui présentent un risque de perte en capital.

- Votre épargne est disponible. D’autres placements à capital garanti permettent de profiter de rendement attrayant tel que le compte à terme. Sauf que ce dernier impose de bloquer son épargne parfois jusqu’à 5 ans pour profiter des meilleurs taux. Le fonds en euros est un support liquide. Autrement dit, à tout moment vous pouvez effectuer un rachat.

- Les rendements des fonds en euros n’ont jamais été aussi hauts ces 10 dernières années. Pour 2023, le rendement moyen était de 2,60 %. Il faut dire que les rendements des fonds en euros n’ont cessé de diminuer sur les 20 dernières années passant d’une moyenne à 5,30 % en 2000 à 1,30 % en 2021.

2. Un titre de créance attractif

Meilleurtaux Placement propose actuellementM Équilibre 2, un titre de créance qui constitue une alternative à des placements à capital garanti à l’échéance traditionnels (fonds en euros, livret A, etc.). Il permet d’associer un potentiel gain sous conditions plafonné à 6 %** par an, en contrepartie d’un risque de perte en capital en cours de vie, mais avec une protection totale du capital investi à l’échéance.

Le gain potentiel est de 6 %** par an par année écoulée depuis la date d’observation initiale, le 1er septembre 2024. L’échéance du produit intervient le 1er septembre 2036 (en l'absence d'un remboursement anticipé automatique).

Le coupon fixe (année 1)

À la date de paiement du coupon fixe (après 1 an), l’investisseur reçoit un coupon fixe de 6 %* par an quel que soit le niveau du « Taux d’intérêt 10 ans ».

Les coupons conditionnels (années 2 à 10)

Aux 9 dates de constatation des coupons conditionnels, si le « Taux d’intérêt 10 ans » est inférieur ou égal à 3,20 %, l’investisseur reçoit un coupon conditionnel de 6 %** par an au titre de l’année écoulée.

Dans le cas contraire, si le « taux d’intérêt 10 ans » est strictement supérieur à 3,20 %, aucun coupon n’est versé au titre de l’année écoulée et le produit continue.

Mécanisme de remboursement anticipé (années 1 à 9)

Un remboursement anticipé est activé si le « Taux d’intérêt 10 ans » est inférieur ou égal à 2,40 % lors d’une date de constatation annuelle de l’année 1 à l’année 9. L’investisseur récupère le capital investi** plus le coupon de 6 %** versé au titre de l’année écoulée.

Mécanisme de remboursement à l’échéance (année 10)

Si le produit va jusqu’à son échéance (année 10), le coupon de 6 %** décrit ci-dessus est versé au titre de la dernière année, si le « Taux d'intérêt 10 ans » est inférieur ou égal à 3,20 % à la date de constatation finale. Mais surtout le capital investi** est remboursé à la date d’échéance quel que soit le niveau du sous-jacent.

3. Investir dans un fonds de dettes privées

Le Fonds Commun de Placement à Risques (FCPR) Entrepreneurs et Rendement n°8 est géré par Entrepreneur Invest, une société de gestion de capital investissement française indépendante. Ce fonds a pour objectif de générer une performance sur le capital investi en investissant dans des entreprises non cotées françaises et européennes via principalement des obligations convertibles et accessoirement des obligations simples.

Il s’agit de l’alternative la plus risquée aux fonds monétaires, présentées de cet article.

Source : Entrepreneur Invest

Dans sa politique d’investissement, Entrepreneur Invest fait la part belle à une large politique d’exclusion sectorielle (charbon, armes, pornographie, huile de palme,…). Ce fonds obligataire a une maturité de 6 ans et bénéficie d’une garantie partielle en capital du Fonds européen d’investissement ou de BPI France selon les cibles, couvrant 50% à 70% des pertes potentielles en capital.

Il profite aussi d’une fiscalité réduite et cible un rendement net annuel de 7%*. Ses cibles sont des PME non cotées, matures et en croissance. Le fonds est diversifié sur 15 à 20 lignes et se veut très résilient car décorrélé des marchés boursiers.

Le fonds utilise principalement des obligations convertibles pour investir dans ces entreprises. Les obligations convertibles sont des titres hybrides qui combinent les caractéristiques d'une obligation et d'une option. Cela signifie qu'elles donnent à l'investisseur le droit de convertir ses obligations en actions de l'entreprise à une date ultérieure.

Communication à caractère promotionnel

*Ce boost de 1,50 % concerne les souscriptions ou les versements libres effectués entre le 1er mars et le 30 avril 2024 (hors versements libres programmés). Les contrats ayant fait l’objet d’un rachat partiel sur cette période ne pourront pas bénéficier de ce dispositif.

Ce boost se cumule au taux servi sur le contrat, dans une limite de rémunération globale du fonds euros de 5,00% nette de frais de gestion.

Tout mouvement de désinvestissement sur le fonds en euros Netissima entraînera en priorité le désinvestissement de la poche bénéficiant du boost de 1,50 %. Toutefois, cette bonification sera attribuée au prorata temporis sur la durée d’éligibilité.

Hypothèse de rendement de 4,60 % net de frais de gestion est présentée à titre indicatif : scénario non garanti valable en cas de maintien du taux du fonds en euros pour 2024 et 2025 + une bonification de 1,50%. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

*** Le terme « capital » désigne la valeur nominale du produit (soit 1 000 €). Les montants de remboursement présentés sont exprimés en proportion de cette valeur nominale (et pas nécessairement des sommes versées par l'investisseur) hors frais, commissions et/ou prélèvements sociaux et fiscaux applicables au cadre d'investissement. Les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'Emetteur et / ou faillite ou défaut de paiement ou mise en résolution du Garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau du taux d’intérêt 10 ans, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque de perte en capital, non mesurable a priori).

Vous êtes sur le point d'acheter un produit qui n'est pas simple et qui peut être difficile à comprendre.

M Équilibre 2 s’inscrit dans le cadre d'une diversification d'un portefeuille financier et n’est pas destiné à en constituer la totalité.

Le support M Équilibre 2 présente un risque de perte en capital partielle ou totale en cours de vie et une garantie du capital à l’échéance. Il est émis par Goldman Sachs Finance Corp International Ltd.

L’investisseur prend un risque de perte en capital non mesurable a priori si les titres de créance sont revendus avant la date d’échéance ou de remboursement automatique anticipé.

Les rendements présentés ne tiennent pas compte de l'inflation. Une hausse de l'inflation entraîne une perte de rendement réel pour l'investisseur. Son impact sur le rendement est donc plus important lorsque celle-ci est élevée. Le rendement réel du produit corrigé de l'inflation peut par conséquent être négatif.

Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.

Le Titre de créance « M Equilibre 2 » décrit dans le présent document fait l’objet de “Conditions Définitives” (Final Terms), se rattachant au Prospectus de Base, (en date du 12 janvier 2024), conforme à la Directive UE 2017/1129 et visé par la Commission de Surveillance du Secteur Financier du Luxembourg (« CSSF »). Ce Prospectus de Base a fait l’objet d’un certificat d’approbation de la part de la CSSF et a été notifié à l’Autorité des Marchés Financiers (« AMF »). L’approbation du Prospectus de Base ne doit pas être considérée comme un avis favorable sur les valeurs mobilières offertes ou admises à la négociation sur un marché règlementé. Le Prospectus de Base, les suppléments à ce prospectus, les Conditions Définitives du 17 mai 2024 ( le « Prospectus ») et le résumé (en langue française) sont disponibles sur le site de la Bourse du Luxembourg (www. bourse.lu). Ces documents sont également disponibles auprès de Goldman Sachs International via le lien suivant pour le Prospectus de Base et via le lien suivant pour les Conditions Définitives. La dernière version du Document d’Information Clé pour l’Investisseur (« DICI ») relatif à ce Titre de créance peut être consultée et téléchargée sur le site www.gspriips.eu. Document communiqué à l’AMF conformément à l’article 212 28 de son Règlement Général.

Ce document à caractère promotionnel a été communiqué à l'AMF conformément à l'article 212-28 de son Règlement général.

Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur date d'échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs âgés ou souhaitant sortir avant la date d'échéance du produit. Il convient de ne pas avoir besoin des capitaux investis puisque la durée de cet investissement n'est pas connue à l'avance.

***Performances non garanties. L’investissement dans des entreprises non cotées présente un risque de perte en capital. Les performances passées ne préjugent pas des performances futures. Les FCPR sont des placements long terme (6 ans à 10 ans minimum). Certains fonds n'offrent aucune liquidité avant leur terme (sauf cas prévu dans le règlement du fonds). Avant toute souscription nous vous recommandons de prendre connaissance des conditions générales et des notices d'informations mais aussi des recommandations et conseils présents sur le site. Ces placements sont par nature des placements à risque qui ne devraient pas représenter plus de 5 à 10 % de vos actifs. Les performances passées ne préjugent en rien des performances futures. La valeur liquidative des FCPR, à un instant T, peut ne pas refléter le potentiel des actifs en portefeuille sur la durée de vie du fonds.