L’été a été très agité en Bourse ! Le CAC 40 sauve les meubles après une baisse de 12%, ne cédant finalement “que” 4,5% cet été. La sanction boursière a été mondiale mais nos clients ont sereinement traversé la tempête. Voici les performances estivales de notre gestion pilotée et notre stratégie d’investissement pour les prochaines semaines.

L'été de tous les dangers

Évolution du CAC 40 pendant l’été 2024, en unité de temps quotidienne.

La dissolution de l’Assemblée

Le CAC 40 semblait bien parti pour conclure un premier semestre historique, avec des records en série, notamment en mars, lorsqu'il a franchi pour la première fois la barre symbolique des 8 000 points, atteignant un sommet à 8 259 points le 10 mai, en hausse de près de 10% depuis le 1er janvier.

Les bonnes performances des entreprises et la perspective d’un assouplissement monétaire des banques centrales, concrétisé par la BCE en juin, ont soutenu cette forte dynamique. Patatras ! La dissolution de l'Assemblée nationale par Emmanuel Macron, le 9 juin, a bouleversé la tendance.

L'incertitude politique qui en résulte, avec le risque d'une montée en puissance d'un parti populiste aux politiques économiques risquées, a jeté un voile d'inquiétude sur les marchés financiers. Les marchés ont horreur de l’incertitude… La semaine suivant la dissolution, le CAC a cédé plus de 6%. Puis, il a connu une certaine stabilité jusqu’à fin juillet.

Le flash krach japonais

Le 5 août, la bourse de Tokyo a connu un véritable flash krach. Plus de 12% de baisse en une seule séance, du jamais-vu en pourcentage, depuis le krach d’octobre 1987. C’est un record historique de baisse en nombre de points. Dans son sillage, les marchés européens et américains ont suivi la tendance, dans des proportions moindres (-3% sur le S&P 500). En cause, des raisons macroéconomiques et techniques.

Des craintes de récession aux États-Unis ont été alimentées par un mauvais rapport sur l’emploi. Des craintes également alimentées par des résultats mitigés d’entreprises qui souffrent du manque d’appétit des consommateurs américains et chinois. Pour ne rien arranger, Warren Buffet a liquidé à cette période la moitié de son titanesque portefeuille d’actions Apple, accentuant la défiance des investisseurs pour le compartiment technologique.

Un mot également de l’impact du “carry trade” : cette stratégie consiste à emprunter des devises d’un pays où les taux sont très bas, comme le Japon, pour les investir dans un pays où les taux sont plus élevés, comme les États-Unis. Les investisseurs profitent ainsi du différentiel de taux. Avec la hausse inattendue des taux japonais, cette stratégie est devenue moins rentable, provoquant en août des appels de marge : les courtiers ont exigé de la part des emprunteurs en yens une augmentation du dépôt de garantie. Ces emprunteurs ont donc été obligés de vendre leurs positions, renforçant la baisse de la Bourse de Tokyo.

Enfin, traditionnellement, les marchés boursiers sont dépourvus de volumes en août, amplifiant les variations des marchés. Les algorithmes de trading, des programmes informatiques utilisés par les banques et institutions financières, ont également accentué les baisses des indices boursiers. Des baisses en grande partie effacées dans les séances qui ont suivi. La volatilité a été forte, dans un sens comme dans l’autre, et concentrée sur peu de séances, formant un “V” sur les graphiques boursiers.

Dans sa newsletter du 9 août, Marc Fiorentino évoquait alors :

"Garder le cap. Il ne faut pas changer d'anticipations au gré des variations de marchés. Aussi spectaculaires soient elles. Il faut garder le cap. C'est ce que nous faisons depuis près de deux ans. Avec des anticipations de baisse de l'inflation à 2% avant la fin de l'année, des baisses de taux des banques centrales et d'un grand ralentissement économique mondial. Les fluctuations de cette semaine n'ont pas changé nos perspectives."

Nos anticipations n’ont donc pas changé cet été et ont permis à nos clients de traverser cette double tempête sereinement. Grâce à quelle stratégie ? Pour quelles performances ?

Notre stratégie d’investissement

Vous le savez si vous nous lisez régulièrement, nous avons fortement abaissé notre exposition sur les actions dans le cadre de notre gestion pilotée Pilot, accessible à tous.

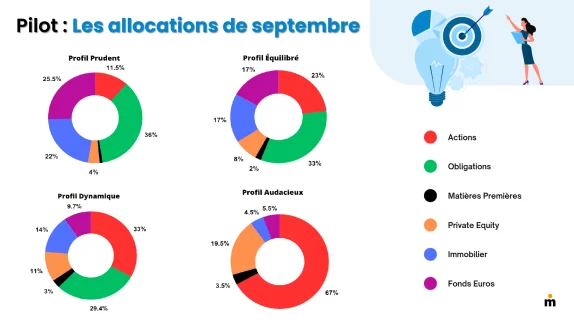

Notre gestion pilotée intègre quatre profils de risque, pour s’adresser au plus grand nombre : prudent, équilibré, dynamique et audacieux. Le profil prudent est le moins exposé aux actions. Inversement, le profil audacieux est quasi-exclusivement investi sur les actions.

Voici les allocations des autre profils de risque de Pilot, pour le mois de septembre :

Aujourd’hui, notre poche actions est à son plus bas niveau historique. Nous l’avons abaissée à plusieurs reprises ces derniers mois. D’abord sur les actions françaises, au lendemain de la dissolution de l’Assemblée. Ensuite sur les actions américaines, face à des niveaux de valorisation extrêmes et qui nous incitent à la plus grande prudence. Cette seconde phase a eu lieu avant la chute des marchés américains et asiatiques, permettant à nos allocations de traverser sereinement l’été.

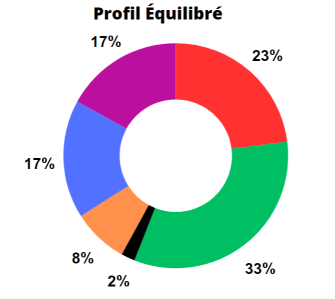

Concrètement, la poche actions ne représente actuellement que 23% de l’allocation de notre profil équilibré. C’est en quelque sorte le profil “bon père de famille”. Et les obligations ? 33% de l’allocation ! Lors du comité de gestion de début septembre, nous avons une nouvelle fois renforcé cette classe d’actifs.

Les produits de taux ont encore un gros potentiel et sont relativement peu risqués. Cette répartition est inédite depuis le lancement de Pilot et témoigne de nos convictions sur les obligations et de notre prudence sur les actions.

Notre principal investissement obligataire cible les obligations souveraines américaines et européennes de court terme. Nous investissons également sur les obligations d’entreprises, particulièrement rémunératrices.

La diversification est l’une de nos clés de réussite pour gérer au mieux votre épargne. En effet, Pilot ! intègre TOUTES les classes d’actifs, sans exception et est disponible en assurance-vie mais aussi sur un Plan d’Épargne Retraite.

Une large majorité des gestions pilotées ne reposent que sur les actions ou indices boursiers, sur les emprunts d’entreprises ou d’États et sur les fonds euros. Or, les family offices et les investisseurs les plus avisés ne se contentent pas de ces trois classes d’actifs. Ils intègrent aussi les actifs non cotés, et en particulier le private equity, la pierre papier, les matières premières ou encore la gestion alternative.

L’allocation de Marc est disponible dès 500 € d’encours et construite autour des convictions qu’il partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses anticipations dans le temps : anticipations de croissance, d’inflation, de taux d’intérêt. Anticipations (géo)politiques et macroéconomiques.

Performances et commentaire de Marc

Quelles sont nos performances de cet été ?

Pilot :

- Prudent : +1,08%

- Équilibré : +1,21%

- Dynamique : +1,16%

- Audacieux : +1,39%

En guise de comparaison :

- Cac 40 : -4,54%

- MSCI World : +6,27%

- Panier obligataire : +3%

Et les performances historiques ? Depuis le lancement de la gestion pilotée le 20 avril 2023 :

Pilot :

- Prudent : +6,39%

- Équilibré : +9,34%

- Dynamique : +11,48%

- Audacieux : +18,67%

En guise de comparaison :

- Cac 40 : +1,23%

- MSCI World : +29,76%

- Panier obligataire : +6,49%

À noter que ces performances ne prennent pas en compte le rendement du fonds euros en 2024.

Voici le dernier commentaire de gestion de Marc Fiorentino, pour le mois d’août :

“Quelle volatilité ! Entre le 1er août et le 5 août, le S&P 500 a baissé de plus de 7%. Le Nasdaq a chuté de plus de 10%. Le CAC quant à lui a perdu près de 6%. Mais la baisse la plus marquée a eu lieu au Japon : -20% pour le Nikkei ! Une baisse spectaculaire. Soudaine. Brutale. Amplifiée. Avant un rebond tout aussi spectaculaire.

Tout a commencé avec la baisse de la Bourse japonaise. Plus de 12% de baisse. Du jamais-vu, en pourcentage, depuis le krach d'octobre 87. Et un record historique de baisse en nombre de points. Les bourses européennes ont suivi. Et les États-Unis ont chuté dans la foulée. D'abord pour des raisons macroéconomiques, avec des craintes de récession aux États-Unis. Mais il y a aussi des raisons techniques. En août, les volumes sont moins importants, et donc les mouvements sont amplifiés. Et, surtout, une large part du trading d'actions est algorithmique. Ces programmes informatiques ont la fâcheuse tendance d'exagérer les mouvements. Pour ces raisons techniques et de nouvelles anticipations macroéconomiques, plus positives, le rebond a été tout aussi spectaculaire. Fin août, les principaux indices boursiers avaient effacé la quasi-totalité de leurs pertes.

Dans un tel contexte, il ne faut pas changer d'anticipations au gré des variations de marchés. Aussi spectaculaires soient-elles. Il faut garder le cap. C'est ce que nous faisons depuis près de deux ans. Avec des anticipations de baisse de l'inflation à 2% avant la fin de l'année, des baisses de taux des banques centrales et d’un grand ralentissement économique mondial. Les fluctuations d’août n'ont pas changé nos perspectives et nos allocations ont très bien encaissé le choc. Alors que de nombreux prévisionnistes avaient perdu espoir, nous avions continué à anticiper que la Banque centrale américaine baisserait ses taux d'intérêt dès 2024. Avec une anticipation de 2 baisses des taux au minimum cette année. C'est ce qu'a confirmé Jerome Powell ces derniers jours. Une baisse des taux en septembre est déjà acquise.”

Vous trouverez via les liens suivants les derniers rapports mensuels des 4 profils composant la Gestion Pilotée Meilleurtaux Placement chez Spirica, disponible dans notre contrat d’assurance-vie Meilleurtaux Liberté Vie et notre plan d’épargne retraite Meilleurtaux Liberté PER.

Pour les contrats Meilleurtaux Liberté Vie et Capitalisation :

- Rapport mensuel Gestion Pilotée profil prudent

- Rapport mensuel Gestion Pilotée profil équilibré

- Rapport mensuel Gestion Pilotée profil dynamique

- Rapport mensuel Gestion Pilotée profil audacieux

Pour le contrat Meilleurtaux Liberté PER :

- Rapport mensuel Gestion Pilotée profil prudent

- Rapport mensuel Gestion Pilotée profil équilibré

- Rapport mensuel Gestion Pilotée profil dynamique

- Rapport mensuel Gestion Pilotée profil audacieux

Vous trouverez via les liens suivants les derniers rapports mensuels des 4 profils composant le mandat d'arbitrage Meilleurtaux Allocation chez Generali.

- Rapport mensuel mandat d'arbitrage profil prudent

- Rapport mensuel mandat d'arbitrage profil équilibré

- Rapport mensuel mandat d'arbitrage profil dynamique

- Rapport mensuel mandat d'arbitrage profil offensif

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur notre site ou sur le site de l’Assureur Spirica.