Le système de retraite par répartition ne suffira pas à protéger votre niveau de vie à la fin de votre carrière.

Compenser la perte de revenus au passage à la retraite

Dans le système de retraite par répartition, le montant des pensions est déterminé en partie par le taux de remplacement.

En prenant en compte la retraite de base et les retraites complémentaires (Agirc-Arrco pour les salariés et cadres), ce taux s’établit autour de 75 % en moyenne pour les salariés du privé selon le Conseil d’Orientation des Retraites (COR).

Mais cette moyenne peine à matérialiser l’impact du passage à la retraite sur vos revenus :

- Le taux de remplacement s’établit entre 50 et 60 % du dernier salaire annuel net lorsque celui-ci excède 50 000 € ;

- Le taux de remplacement chute sous les 50 % pour les travailleurs indépendants à niveau de revenu comparable ;

- Plus le dernier salaire annuel net est important, plus la perte de revenus au passage à la retraite est conséquente.

Les pensions augmentent moins vite que les prix

La revalorisation des pensions de retraite (de base et complémentaire) peine à suivre le rythme de l’inflation. Les pensions ne suffisent donc pas à préserver le pouvoir d’achat des seniors ces dernières années.

| Les retraites augmentent moins vite que l'inflation | |||

| Année | Taux d'inflation | Revalorisation des pensions de retraite de base |

Revalorisation des pensions de retraite complémentaire (Agirc-Arrco) |

| 2020 | 0,40 % | A déterminer au 01/01/2021 |

0 % au 01/11/2020 |

| 2019 | 1,10 % | 0,30 à 1 % au 01/01/2020 |

1 % au 01/11/2019 |

| 2018 | 1,80 % | 0,30 % au 01/01/2019 |

0,60 % au 01/11/2018 |

| 2017 | 1 % | 0,80 % au 01/10/2017 |

0 % |

| 2016 | 0,20 % | 0 % | 0 % |

| 2015 | 0 % | 0,10 % au 01/10/2015 |

0 % |

| 2014 | 0,50 % | 0 % | 0 % |

| Sources : Insee, Cnav, Agric-Arrco | |||

L’état du système des retraites ne va pas s’améliorer

Le système de retraite par répartition tel que nous le connaissons fait face à un avenir incertain. Ce constat nourrit, au moins en partie, les différentes réformes des retraites qui se sont succédé depuis 1993.

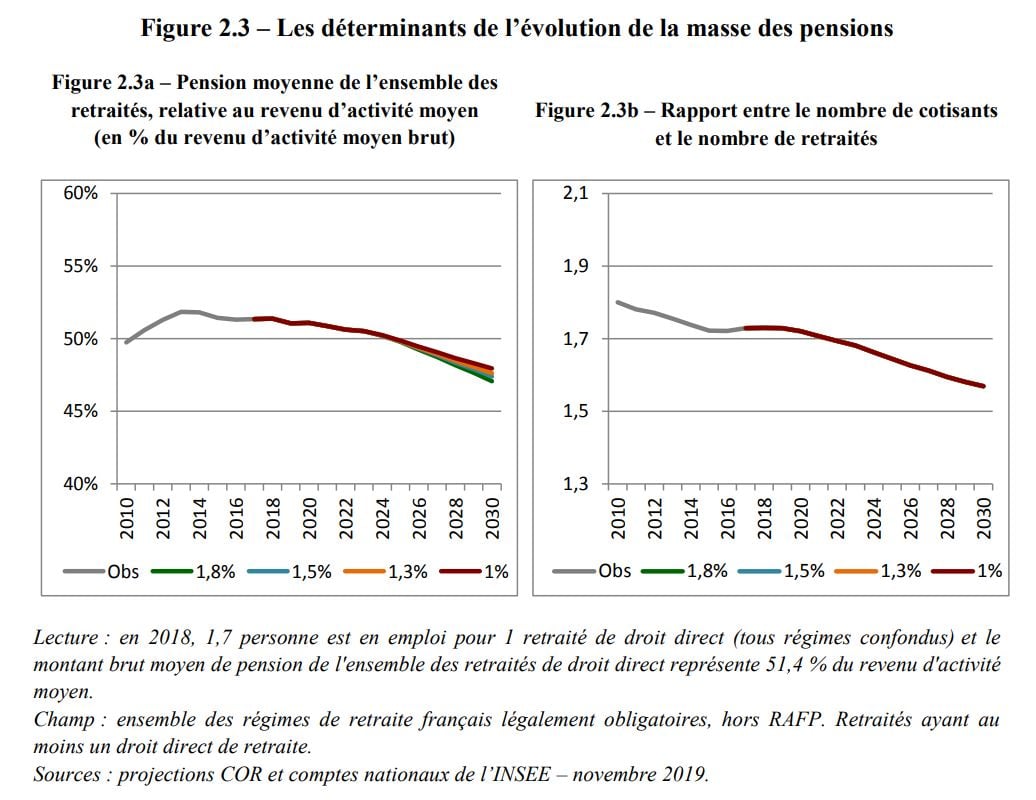

Or, les dernières projections du Conseil d’Orientation des Retraites (COR) montrent notamment que :

- La pension moyenne d’un retraité, relative au revenu d’un actif, va continuer à diminuer ;

- Le rapport nombre de cotisants/nombre de retraités va se détériorer, du fait des tendances lourdes de la démographie (augmentation du nombre de retraités de la génération « Baby-boom » par exemple).

L'avis de Meilleurtaux PlacementPrendre en main votre retraite, c’est aujourd’hui une nécessité indispensable.Pour ce faire, il est essentiel d’opter pour les meilleures solutions. C’est pourquoi nous vous proposons notamment :

|

Découvrir nos PER sans frais d'entrée

75 % de la rémunération moyenne sur les 25 meilleures annéesInflation prévisionnelle retenue dans le projet de loi de financement de la Sécurité sociale pour 2021Ces projections ont été établies avant la crise du Covid-19, dont l’impact à long terme sur le financement des retraites reste difficile à déterminer à ce stade.

- Déduction fiscale des versements pour générer une économie d’impôt

- Sortie en capital à 100 %, en une ou plusieurs fois, à la retraite

- Possibilité de sortir en capital durant la phase d’épargne, pour l’achat de la résidence principale et en cas d’accidents de la vie

- Abattements fiscaux sur la succession en cas de décès