Les grandes lignes de la réforme des retraites ont été dévoilées par Elisabeth Borne ce mardi 10 janvier 2023 pour une entrée en vigueur de la réforme fin d’été. Âge de départ à la retraite, durée de cotisations, pension minimale… présentation du cadre de la réforme mais aussi des solutions pour vous prémunir face aux décisions gouvernementales qui pourraient influencer à la baisse votre future pension de retraite pourtant bien méritée.

Réforme des retraites : qu’est-ce qui changera à partir de cet été ?

Le gouvernement a annoncé plusieurs mesures pour la réforme des retraites censée être mise en application cet été :

- Recul de l’âge de départ à la retraite qui passera progressivement à 64 ans (au lieu de 62 ans actuellement),

- Durée de cotisation requise pour bénéficier de la retraite à taux plein allongée à 43 ans. Cet allongement sera progressif jusqu’en 2027,

- Instauration d’une pension minimale à 1 200 €,

- Extinction des principaux régimes spéciaux,

- Les travailleurs en « carrière longue » pourront toujours bénéficier d’un départ anticipé entre 58 et 62 ans.

En revanche, l’âge d’annulation de la décote reste inchangé. Autrement dit, l’âge de départ à la retraite à taux plein (donc sans décote) reste fixé à 67 ans et ce, quel que soit le nombre de trimestres validés. Mais pour tout ceux qui veulent partir en retraite anticipée, soit à partir de 64 ans et sans forcément avoir les 43 ans de cotisations nécessaire, la pension de retraite s’obtiendra forcément avec une décote.

La retraite par répartition : la fin d’un modèle ?

La retraite par répartition est le système de retraite actuel basé sur la solidarité entre les générations. Ce que les actifs cotisent sert immédiatement pour payer les pensions des retraités. Autrement dit, vous ne cotisez pas pour votre propre retraite. Si le gouvernement souhaite sauver le système de retraite par répartition, rien n’empêche de compléter sa retraite, voire même d’anticiper une retraite par répartition qui pourrait être mise à mal dans les années à venir.

En opposition à la retraite par répartition, la retraite par capitalisation consiste à se constituer soi-même une épargne dans le but de préparer sa retraite.

Procéder ainsi permet de viser plusieurs objectifs :

- Compléter votre future pension de retraite,

- Si bien investi, maximiser le capital destiné à vos vieux jours (selon le véhicule d’investissement, votre épargne peut passer du simple au triple),

- Anticiper les futures réformes de retraite (parce qu’on ne peut rien prédire, mais le système de retraite actuel pourrait bien toucher à ses limites un jour).

La réforme des retraites annoncée en ce début d’année n’est pas la première et ce ne sera certainement pas la dernière. La retraite reste un sujet toujours aussi clivant et pour beaucoup, notamment ceux dont la retraite est encore lointaine, mieux vaut ne pas compter dessus.

Un retraité peut actuellement toucher une pension qui représente 50 % de son salaire annuel brut moyen. Mais du fait des projections démographiques sur les années à venir, le financement du système de retraite actuel pourrait entrainer une réforme. Le nombre de cotisants devrait en effet être moins élevé dans quelques années, ce qui obligerait le gouvernement à revoir le système de retraite en intégralité.

Assurance-vie, Plan d’Epargne Retraite, immobilier à crédit : quel véhicule d’investissement pour préparer sa retraite ?

Pour préparer leur retraite, les Français ont à leur disposition plusieurs enveloppes plus ou moins attractives. Parmi celles-ci, 3 sortent du lot : l’assurance-vie, le PER, et l’immobilier à crédit.

Pour comparer ces trois solutions, prenons le cas de M. Martin, qui souhaite se construire sa propre retraite. Pour cela, il envisage de placer une partie de son salaire, 200 €, sur une période de 20 ans. En revanche, il ne sait pas quel support d’épargne il est préférable de choisir selon son objectif et son horizon de placement.

L’assurance-vie

En souscrivant une assurance-vie, vous vous constituez vous-même une épargne. Placement idéal pour préparer sa retraite, l’assurance-vie a la particularité de s’adapter à vos objectifs et votre prise de risque. Avec ce support d’investissement, vous pouvez placer votre argent en fonds euros, avec lequel vous obtenez un rendement peu élevé mais sans risque de perte en capital. Vous pouvez aussi placer votre argent en unités de compte (parts de SICAV, SCI, SCPI, FCP ou trackers) qui n'offrent pas de garantie sur le capital mais dont les rendements peuvent potentiellement être plus importants.

L’assurance-vie est un aussi un support qui offre des avantages fiscaux si le contrat est détenu depuis plus de 8 ans. Elle a aussi comme avantage de ne pas bloquer les fonds. Vous pouvez piocher dans votre contrat d’assurance-vie en cas de besoin ou au gré de vos projets.

Prenons l’exemple dans lequel M. Martin investit son épargne mensuelle dans un contrat d’assurance-vie qui lui permet d’obtenir un rendement annuel de 5 %* sur une période de 20 ans.

Avec l’assurance-vie, seuls les gains (soit 34 207 €) sont imposés. Détenue depuis plus de 8 ans, l’assurance-vie fait bénéficier d’avantages fiscaux. Ainsi, les gains sont imposés à hauteur de 7,5 % d’impôt sur le revenu (après abattement de 4 600 €) et sont soumis aux prélèvements sociaux de 17,2 %.

Si on prend l’hypothèse que monsieur Martin ne dépasse pas chaque année l’abattement sur les gains, son imposition serait donc de 17,2% des gains, soit 5 882 €.

Le capital net d’impôt après 20 ans s’élève à 76 324 €. Donc en mettant 200 € tous les mois pendant 20 ans, vous obtenez un capital de 76 324 € : TRI =4,44%*

Le Plan d’Epargne Retraite

Pour le PER, le principe est le même concernant les supports d’investissement. Comme pour l’assurance-vie, le PER propose de nombreux supports (fonds euros et unités de compte). En revanche, avec le PER vous pouvez déduire les versements de votre revenu imposable. Cette économie d’impôt, permet de gonfler le montant investi. Ainsi, cela permet d’obtenir une meilleure performance pour la simple et bonne raison que l’économie d’impôt réinvestie participe à faire fructifier votre épargne, ce qui rend le PER plus intéressant malgré un blocage des fonds jusqu’à l’âge de la retraite.

Toutefois, il convient de préciser qu’à la sortie, le capital est imposé au barème de l’impôt sur le revenu. Autrement dit, l’impôt que vous économisez en versant sur votre PER, est reporté à la sortie (en capital ou en rente), mais bien souvent, il est moins conséquent du fait de la baisse des revenus à la retraite.

Prenons maintenant l’exemple dans lequel M. Martin investit son épargne dans un Plan d’Epargne Retraite (PER). Sa tranche marginale d’imposition (TMI), c’est-à-dire la tranche d’imposition la plus haute s’appliquant sur ses revenus, est à 30 %. Comme pour l’assurance-vie, poursuivons l’hypothèse d’un rendement annuel de 5 %*.

Après 20 ans, M. Martin dispose d’un capital de 106 870 € (62 400 € de versements et 44 470 € d’intérêts). M. Martin peut retirer les fonds de son PER sous la forme de capital ou sous la forme de rentes.

Si on prend l’exemple d’une sortie en capital, les versements qui ont été déduits de l’assiette fiscale à l’entrée seront à réintégrer dans l’assiette fiscale de M. Martin à la sortie et seront donc imposés au barème de l’impôt sur le revenu mais pas aux prélèvements sociaux. En revanche, la TMI est bien souvent plus faible une fois à la retraite.

Admettons que M. Martin effectue des retraits mensuels avec une moitié du capital qui bénéficie d’une imposition à une TMI inférieure, soit la tranche de 11 % du barème de l’impôt sur le revenu. L’autre moitié du capital est imposée à la TMI de 30 %.

Ceci donne 12 792 € d’impôt sur le revenu calculé sur le capital.

Calcul de l’impôt sur le capital versé : 31 200 x 11 % + 31 200 x 30 %

Les plus-values sont quant à elles taxées au prélèvement forfaitaire unique, soit au taux de 30 %. L’impôt sur les plus-values est de 13 341 €.

Calcul de l’impôt sur les plus-values : 44 470 x 30 %

Au total, M. Martin sera imposé à hauteur de 26 136 €.

Après 20 ans de détention du PER et dans l’hypothèse d’un rendement annuel de 5 %*, M. Martin obtient un capital net d’impôt de 80 734 €. Donc en mettant 200 € tous les mois pendant 20 ans, vous obtenez un capital de 80 734 € : TRI 4,95 %*.

L’immobilier à crédit

Investir dans l’immobilier à crédit, c’est investir au-delà de ses capacités financières. L’objectif est donc de profiter du levier du crédit pour faire fructifier les sommes empruntées.

D’un côté vous profitez des rendements des SCPI qui se maintiennent à des niveaux élevés. En 2021, le rendement moyen s’élevait à 4,5 %. D’un autre côté, certains taux de crédit sont encore relativement bas et permettent dès lors d’envisager un prêt. Généralement, les loyers générés par la SCPI vous permettent de couvrir une grande partie du crédit à rembourser. Il suffit donc d’un effort d’épargne peu élevé (dans notre exemple ci-dessous, 200 € par mois) pour compléter l’investissement.

Toutefois, le crédit reste plus contraignant puisqu’il oblige à rembourser chaque mois.

Exemple :

M. Martin souhaite investir en SCPI tout en profitant de l’effet de levier du crédit. Les taux des crédits grimpant au rythme de l’inflation, la question que l’on pourrait se poser est « Est-ce qu’investir à crédit vaut-il toujours le coup ? ». Le rendement de ce placement que M. Martin peut espérer différera selon les caractéristiques de la SCPI et du crédit.

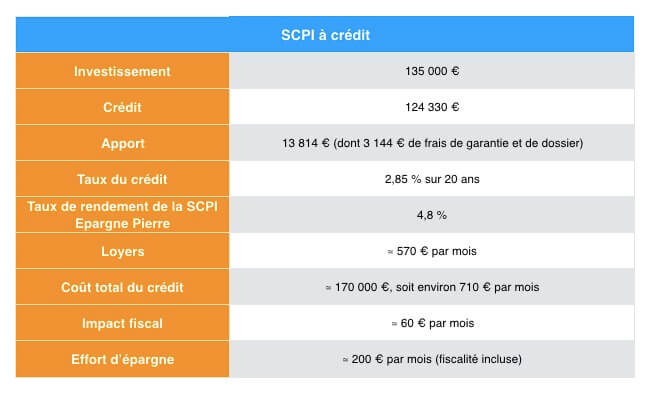

Exemple à l’appui avec la SCPI Pierval Santé (si on se base sur le taux de rendement de 2021 à 4,80%* net de fiscalité étrangère) et un crédit à 135 000 € dont le taux est à 2,85 % sur 20 ans (offre Socrif disponible chez Meilleurtaux Placement).

La somme investit en SCPI subit des frais de commission, des frais de garantie et de dossier mais sont souvent compensés grâce à la revalorisation des loyers et la revalorisation du prix de la part.

Dans cet exemple, les loyers générés par la SCPI permettent de rembourser une grosse partie du crédit. M. Martin devra chaque mois compléter son investissement d’environ 200 € par mois sur 20 ans.

Avec 200 € d’effort d’épargne par mois et un apport de 10 %, M. Martin peut obtenir un capital de 135 000 € au bout de 20 ans avec un TRI de 6,17 %*.

Conclusion : liberté versus rentabilité

Le PER s’avère plus avantageux que l’assurance-vie même si l’impôt économisé lors des versements dans le PER n’est en fait que reporté à la sortie (en capital ou en rente). L’explication est simple, l’économie réalisée lors des versements permet de gonfler le montant investi dans le PER. Il est donc plus intéressant de préparer sa retraite par le biais d’un plan d’épargne retraite, mais pour profiter d’un rendement meilleur grâce au PER, cela impose de bloquer les fonds investis jusqu’à l’âge de la retraite.

L’assurance-vie, si elle obtient un capital net moins intéressant après 20 ans, a comme avantage de ne pas bloquer les fonds.

Pour la SCPI à crédit, le capital obtenu après 20 ans et pour le même effort d’épargne de 200 € par mois, s’avère bien plus conséquent. Cette solution est donc particulièrement intéressante, à condition de pouvoir y mettre un apport.

Finalement, le choix de votre solution d’épargne dépendra de la rentabilité souhaité, de la nécessité de garder vos fonds disponibles et en ce qui concerne la SCPI à crédit, de la capacité à mettre un apport (seulement dans certains cas et notamment pour l’offre de Socrif).

Ces trois solutions d’épargne sont, quoi qu’il en soit, de parfaits placements permettant de compléter la retraite par répartition.

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures. Les supports en unités de compte présentent un risque de perte en capital.

L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi n’est pas garanti. Sa valeur évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier . Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille.

- La liquidité. L'immobilier n’étant pas un produit coté, il présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier .