Reconnue pour sa sécurité renforcée, sa flexibilité et une fiscalité avantageuse adaptée aussi bien aux résidents qu’aux expatriés, l’assurance-vie luxembourgeoise séduit de plus en plus d’épargnants français. Grâce à son large choix de supports, la possibilité d’investir en multi-devises, sa portabilité internationale et sa protection unique via le « triangle de sécurité », elle s’impose comme une solution patrimoniale très intéressante. Découvrez tout ce qu’il faut savoir pour comprendre son fonctionnement, ses avantages, ses limites et sa fiscalité en 2026.

- L’assurance-vie luxembourgeoise se distingue par une sécurité renforcée grâce au triangle de sécurité et au super-privilège, qui garantissent la protection du capital en toutes circonstances.

- Elle séduit par sa grande flexibilité, avec un large choix de supports d’investissement, la possibilité d’investir en multi-devises et une portabilité internationale très appréciée des expatriés.

- Sa neutralité fiscale en fait une solution particulièrement adaptée aux non-résidents et aux familles internationales, car le contrat s’aligne automatiquement sur la fiscalité du pays de résidence.

- Elle reste toutefois réservée aux patrimoines conséquents, en raison d’un ticket d’entrée élevé et de frais parfois supérieurs à ceux des contrats français.

- Enfin, c’est un outil patrimonial haut de gamme qui permet d’optimiser la diversification, la transmission et la protection de son patrimoine à l’international.

Qu’est-ce qu’un contrat d’assurance-vie luxembourgeois ?

Définition d’un contrat d’assurance-vie luxembourgeois

L’assurance-vie luxembourgeoise est une enveloppe d’épargne et de transmission comparable à l’assurance vie française, mais avec des règles de protection et de fiscalité différentes.

Elle repose sur le triangle de sécurité, qui impose de déposer les actifs du client dans une banque dépositaire distincte de l’assureur, soumise aux règles et aux contrôles définis par le Commissariat aux Assurances (CAA). En cas de faillite, l’épargnant est considéré comme créancier prioritaire et récupère ses fonds en premier.

Autre particularité, la neutralité fiscale. Cette dernière permet au contrat de s’adapter automatiquement à la fiscalité du pays de résidence du souscripteur, un avantage clé pour les expatriés et les familles internationales.

Au Luxembourg, ces contrats sont proposés aussi bien par de grandes compagnies d’assurance internationales que par des acteurs spécialisés haut de gamme, souvent en lien avec les banques privées et les courtiers.

Pour qui ?

L'assurance vie luxembourgeoise s’adresse surtout aux patrimoines importants :

- Résidents français cherchant plus de sécurité et de diversification.

- Expatriés et non-résidents, pour sa flexibilité fiscale et internationale.

- Entrepreneurs et familles internationales, qui veulent optimiser la transmission.

Comment fonctionne l’assurance-vie au Luxembourg ?

L’épargnant verse un capital (souvent à partir de 100 000 € minimum) et choisit entre une gestion libre ou déléguée. Les supports d’investissement sont bien plus variés qu’en France : fonds euros, unités de compte (OPCVM, ETF…), actifs non cotés, immobilier, voire titres d’entreprise. Le contrat peut aussi être libellé en multi-devises et reste portable en cas de changement de pays.

Mécanismes de souscription

La souscription se fait via une banque privée, un courtier spécialisé ou une plateforme en ligne. Le ticket d’entrée varie généralement entre 100 000 et 250 000 €, selon l’établissement. La procédure est plus stricte qu’en France : l’investisseur doit fournir des justificatifs détaillés (identité, origine des fonds, situation patrimoniale), ce qui explique des délais parfois plus longs avant validation. Le choix de l’assureur et du dépositaire est crucial, car il détermine la solidité et la qualité du contrat.

Fonctionnement des supports d’investissement

Le contrat luxembourgeois donne accès à un éventail d’investissements bien plus large qu’en France :

- Fonds euros (garantis, mais souvent réassurés par des assureurs français).

- Unités de compte classiques (OPCVM, ETF…).

- Actifs non cotés (private equity, dette privée, immobilier, infrastructures).

- Supports personnalisés, comme l’intégration de titres d’entreprise détenus par le souscripteur.

- Gestion libre ou gestion sous mandat confiée à un professionnel.

Possibilité de multi-devises, portabilité internationale du contrat

Autre avantage unique : la possibilité de libeller le contrat dans plusieurs devises (euro, dollar, livre sterling, franc suisse…), ce qui permet de protéger son patrimoine contre les variations de change. De plus, le contrat est entièrement portable : en cas de changement de pays de résidence, il reste valide et s’adapte automatiquement à la fiscalité du nouvel État, un atout majeur pour les expatriés et les familles mobiles.

Quels sont les avantages de l’assurance-vie luxembourgeoise ?

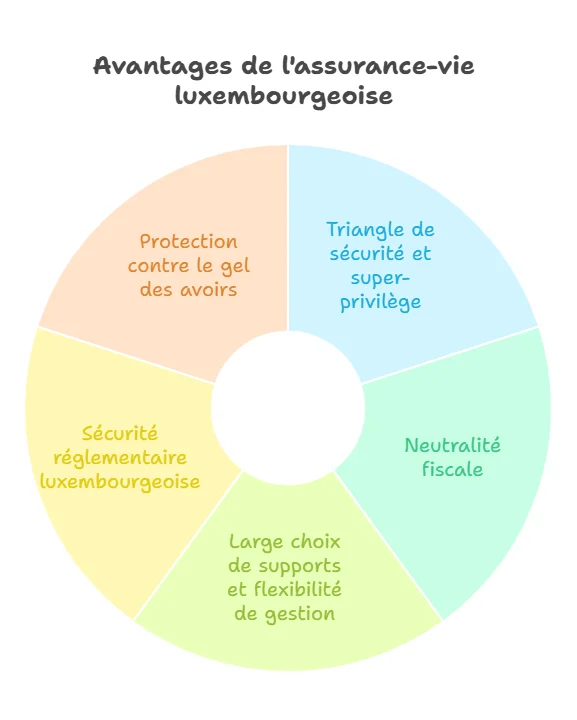

L’assurance-vie luxembourgeoise présente plusieurs atouts majeurs qui la distinguent des contrats français :

- Le triangle de sécurité et le super-privilège : les fonds du souscripteur sont déposés dans une banque dépositaire distincte de l’assureur et contrôlée en permanence par le Commissariat aux Assurances (CAA). En cas de faillite de l’assureur, le CAA peut ordonner le blocage immédiat des comptes, et le souscripteur bénéficie du « super-privilège », lui permettant de récupérer ses fonds en priorité et en totalité, avant tous les autres créanciers, y compris l’État luxembourgeois. En comparaison, la garantie française (FGAP) couvre seulement 70 000 € par assuré.

- Neutralité fiscale : le contrat s’adapte à la fiscalité du pays de résidence du souscripteur, offrant simplicité et clarté pour les expatriés et les familles internationales. Les rachats et la succession suivent ainsi la législation locale, tout en restant comparables à l’assurance-vie française pour un résident français.

- Large choix de supports et flexibilité de gestion : le souscripteur peut investir dans des fonds euros, des unités de compte (OPCVM, ETF), des actifs non cotés (private equity, dette privée, immobilier, infrastructures) et même ses propres titres d’entreprise. La gestion peut être libre ou confiée à un professionnel, permettant une allocation personnalisée selon les objectifs et le profil de risque. Par exemple, certains contrats luxembourgeois offrent plus de 4 000 unités de compte, contre environ 600 pour un contrat français classique.

- Sécurité réglementaire luxembourgeoise : le CAA supervise strictement les assureurs et la séparation des actifs, garantissant une protection maximale et une transparence totale. Cette réglementation stricte, couplée à la solidité des compagnies luxembourgeoises, confère une sécurité accrue aux épargnants.

- Protection contre le gel des avoirs : les contrats luxembourgeois échappent aux dispositions de la loi Sapin II qui permettent en France de geler temporairement les retraits d’un fonds euro en cas de fragilité du secteur des assurances. Ainsi, les souscripteurs luxembourgeois peuvent accéder librement à leur capital, même en période de crise financière.

Quels sont les inconvénients et les limites de l’assurance-vie luxembourgeoise ?

Malgré ses nombreux avantages, l’assurance-vie luxembourgeoise présente certaines limites à connaître :

- Ticket d’entrée élevé : le capital minimum pour souscrire tourne généralement entre 100 000 € et 250 000 €. Ce plancher en fait un produit réservé aux patrimoines importants, peu accessible aux épargnants modestes ou débutants.

- Frais de gestion parfois plus élevés : certains contrats peuvent être plus coûteux que les assurances-vie françaises, même si la tendance du marché tend à réduire cet écart.

- Procédure de souscription plus complexe : la souscription nécessite souvent l’accompagnement d’un conseiller financier spécialisé, en raison de la structure complexe du contrat et de ses multiples options. Les documents requis (identité, origine des fonds, situation patrimoniale) et le contrôle strict du Commissariat aux Assurances luxembourgeois rallongent les délais. La gestion entièrement en ligne reste encore limitée.

- Moins adapté aux petits patrimoines : les épargnants recherchant uniquement simplicité ou fiscalité française trouveront souvent les contrats luxembourgeois moins intéressants.

- Complexité successorale : la transmission peut être plus compliquée, notamment pour les héritiers situés dans différents pays, en raison des règles internationales de succession.

Bon à savoir

Pour les épargnants cherchant la meilleure assurance vie, le contrat luxembourgeois Life Mobility Evolution est souvent cité comme un exemple haut de gamme.

Comparaison assurance vie luxembourgeoise vs française

Pour mieux comprendre les différences entre l’assurance-vie luxembourgeoise et la traditionnelle assurance-vie française, voici un tableau comparatif des principaux critères à prendre en compte avant de souscrire.

| Critère | Assurance-vie luxembourgeoise | Assurance-vie française |

|---|---|---|

| Montant minimum de souscription | Généralement 100 000 € (peut aller jusqu’à 250 000 € selon l’établissement) | Très accessible, souvent dès 50 € |

| Parcours digital (souscription et gestion) | Partiellement digitalisé, souvent accompagné d’un conseiller | Majoritairement en ligne pour la souscription et la gestion |

| Frais annuels | À partir de 0,65%, parfois dégressifs selon le capital | À partir de 0,40%, selon le contrat et l’assureur |

| Types de gestion disponibles | Libre, profilée ou sous mandat (gestion pilotée) | Libre, profilée ou sous mandat (gestion pilotée) |

| Contrats multi-devises | Oui, possibilité de libeller en euro, dollar, livre sterling, franc suisse… | Non, libellé uniquement en euros |

| Accès aux unités de compte | Très large, y compris fonds externes et parts de sociétés détenues par le souscripteur | Limité aux supports choisis par l’assureur |

| Séparation des actifs de l’assureur | Oui, via le « triangle de sécurité », supervisé par le CAA | Non, les fonds sont inclus dans l’actif de l’assureur |

| Protection du capital | Garantie renforcée grâce au super-privilège (illimitée) | Garantie limitée par le FGAP (70 000 €) |

| Fiscalité applicable | S’adapte à la fiscalité du pays de résidence du souscripteur (neutralité fiscale) | Soumise à la fiscalité française |

Quelle fiscalité pour l’assurance-vie luxembourgeoise pour un résident français et en cas de succession ?

La fiscalité de l’assurance-vie luxembourgeoise dépend du pays de résidence du souscripteur. Pour un résident français, elle s’aligne sur les règles applicables aux contrats français : prélèvement forfaitaire unique de 30% (PFU) ou impôt sur le revenu (IR) selon le choix du contribuable, avec abattements sur les gains après 8 ans (4 600 € pour une personne seule, 9 200 € pour un couple).

En cas de succession, le contrat bénéficie également des avantages fiscaux français : primes versées avant 70 ans exonérées jusqu’à 152 500 € par bénéficiaire, puis une taxation à 20% jusqu’à 700 000 euros et 31,25% au-delà. Après application de l’abattement, les gains restants sont imposés à 24,7%, comprenant 7,5% au titre de l’impôt sur le revenu et 17,2% de prélèvements sociaux.

À qui s’adresse l’assurance-vie luxembourgeoise et comment bien choisir son contrat ?

L’assurance-vie luxembourgeoise s’adresse principalement aux expatriés, non-résidents, entrepreneurs et familles internationales qui recherchent mobilité, confidentialité et solutions patrimoniales haut de gamme.

Pour choisir le bon contrat, plusieurs critères sont à considérer :

- Solidité de l’assureur et qualité de la supervision luxembourgeoise.

- Diversité des supports et possibilité d’investir en multi-devises.

- Gestion du contrat : libre ou sous mandat, selon votre profil.

- Frais appliqués, qui peuvent varier selon l’établissement.

- Accompagnement et niveau de conseil proposé par le courtier ou la banque privée.

La procédure de souscription est stricte et peut prendre plusieurs semaines. Elle nécessite la fourniture de documents justificatifs et un accompagnement par un professionnel spécialisé pour s’assurer de la conformité et de l’optimisation fiscale du contrat.

FAQ – Questions fréquentes sur l’assurance-vie luxembourgeoise

Quel intérêt a l'assurance vie luxembourgeoise ?

L’assurance-vie luxembourgeoise offre une protection renforcée du capital grâce au triangle de sécurité et au super-privilège, une grande flexibilité d’investissement avec des supports variés et multi-devises, ainsi qu’une neutralité fiscale adaptée à la résidence du souscripteur. Elle est particulièrement intéressante pour les expatriés, non-résidents ou investisseurs cherchant à diversifier et sécuriser leur patrimoine à l’international.

Quels sont les inconvénients de l'assurance vie luxembourgeoise ?

Les principaux inconvénients ou risques sont le coût du ticket d’entrée élevé (souvent à partir de 100 000 €), des frais de gestion parfois supérieurs aux contrats français, une procédure de souscription plus complexe et une gestion parfois moins digitalisée. Elle est donc moins adaptée aux petits patrimoines ou aux épargnants recherchant uniquement simplicité et fiscalité française.

Quelles sont les différences entre une assurance vie en France et au Luxembourg ?

Les différences majeures incluent :

- Sécurité des fonds : le Luxembourg utilise le triangle de sécurité et le super-privilège, alors que la France offre une garantie limitée (FGAP jusqu’à 70 000 €).

- Choix des supports : plus large au Luxembourg (fonds en devises, actifs non cotés, private equity).

- Ticket d’entrée : plus élevé au Luxembourg (100 000 € vs 50 € en France).

- Fiscalité : en France, l’assurance-vie luxembourgeoise s’aligne sur la fiscalité locale, ce qui est un atout pour les expatriés.

- Gestion et flexibilité : multi-devises et portabilité internationale possibles au Luxembourg.

Comment fonctionne l'assurance vie au Luxembourg ?

Le souscripteur verse un capital, choisit ses supports d’investissement et opte pour une gestion libre ou sous mandat. Les actifs sont séparés de l’assureur et supervisés par le Commissariat aux Assurances (CAA), garantissant la protection du capital. Le contrat peut être libellé en plusieurs devises, être porté internationalement et s’adapter à la fiscalité du pays de résidence du souscripteur.

Quelles sont les options pour les non-résidents ?

Les non-résidents peuvent souscrire à une assurance-vie luxembourgeoise et bénéficier de la neutralité fiscale, d’une gestion multi-devises et de la portabilité internationale du contrat. Ils peuvent choisir entre gestion libre ou sous mandat selon leur profil et leurs objectifs patrimoniaux.

Comment se déroule la fiscalité lors d'un rachat ?

La fiscalité des rachats dépend de la résidence du souscripteur : pour un résident français, elle s’aligne sur les règles françaises (PFU ou IR) avec abattement après 8 ans.