M Ambition 7 : 10,5 %/an*

*Objectif de gain annuel en contrepartie d'un risque de perte en capital.

Ambition de performance élevée

Caractéristiques clés

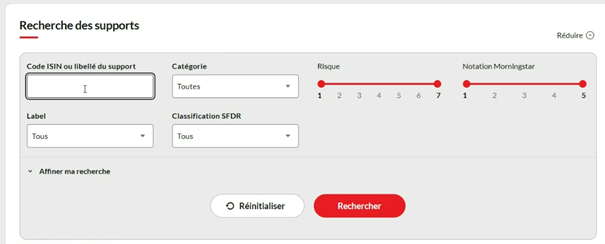

M Ambition 7

Isin : FR001400T1F9

Émetteur : Natixis Structured Issuance SA

Produit structuré

M Ambition 7

10,5 %*

par an

*Objectif de gain annuel en contrepartie d'un risque de perte en capital.

Souscription ouverte jusqu'au 2 janvier 2025

Scénarii possibles

Scénario 1

Remboursement anticipé du capital :

Chaque trimestre (des trimestres 4 à 39), le produit peut être remboursé, avec un gain annualisé de 10,5 %* (2,625 %* par trimestre écoulé), si l'indice n'a pas baissé depuis son niveau initial. Sinon, le produit continue.

Scénario 2

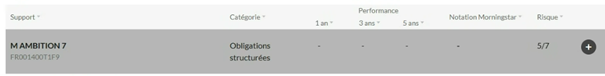

Si le produit va jusqu'à son échéance (10 ans) :

Le capital est remboursé, majoré d'un gain de 105 %* (2,625 %* par trimestre écoulé) si le niveau de l'indice n'a pas baissé de plus de 40 % par rapport à son niveau initial. Aucun gain n'est versé si l'indice a subi une baisse strictement supérieure à 40 % mais inférieure ou égale à 50 % par rapport à son niveau initial.

Scénario 3

A l'échéance, si l'indice a connu une baisse de plus de 50 % :

L'investisseur subit une perte en capital correspondant à la baisse finale de l'indice.

Notre expertise pour vos placements

Nos clients en parlent

Découvrez pourquoi ils nous ont confié leurs investissements.

RIEN A DIRE TOUT EST BIEN

DELATTRE

23/02/2026 - Date d'expérience : 22/02/2026

Je n'ai jamais regretté d'avoir affaire avec Meilleur Taux.com bienvenu contreire

REMI

20/02/2026 - Date d'expérience : 20/02/2026

professionnalisme

Nistor

18/02/2026 - Date d'expérience : 18/02/2026

Bonne réponse à mes questions et interrogations

Maurice

17/02/2026 - Date d'expérience : 17/02/2026

Bonjour c'est bien

Abdelilah

11/02/2026 - Date d'expérience : 10/02/2026

Bonne diversification dans les possibilités d'investissements à coûts raisonnables

Gilbert

09/02/2026 - Date d'expérience : 09/02/2026

Informations de qualitées

GILBERT

09/02/2026 - Date d'expérience : 09/02/2026

Disponibilité, réactivité, pertinence dans les choix d'investissement

Eric

09/02/2026 - Date d'expérience : 09/02/2026

J'ai apprécié la réactivité ainsi que la disponibilité de la conseillère.

Jean-Paul

05/02/2026 - Date d'expérience : 05/02/2026

tres facile

gerard

26/01/2026 - Date d'expérience : 25/01/2026

Réponses à vos questions

Qu’est-ce qu’un produit structuré ?

Les produits structurés sont des produits financiers qui mettent en portefeuille plusieurs actifs financiers dont la performance dépend d’un sous-jacent action, obligation... Le rendement du produit est défini selon une formule mathématique connue lors de la souscription. Ces produits complexes permettent d'offrir une protection partielle / totale du capital de l’investisseur, en contrepartie d’un risque de perte en capital partielle ou totale.

Chaque produit structuré dispose de ses propres caractéristiques (émetteur, sous-jacent, coupons, barrière de protection…).

Quel est l'indice suivi par M Ambition 7 ?

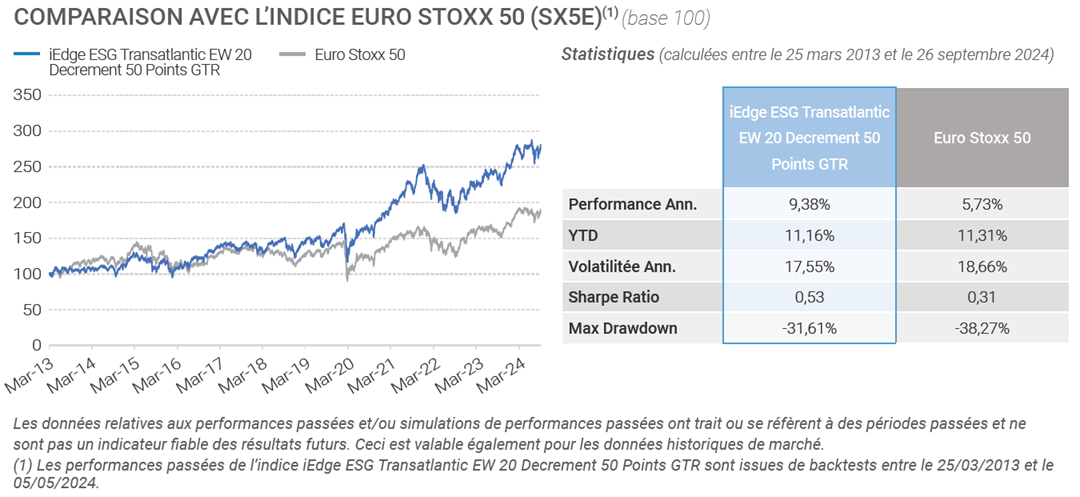

L’indice iEdge ESG Transatlantic EW 20 Decrement 50 Points GTR® est un indice administré par Scientific Beta (France) SAS et calculé et publié par SGX. Il a été lancé le 1er juillet 2024.

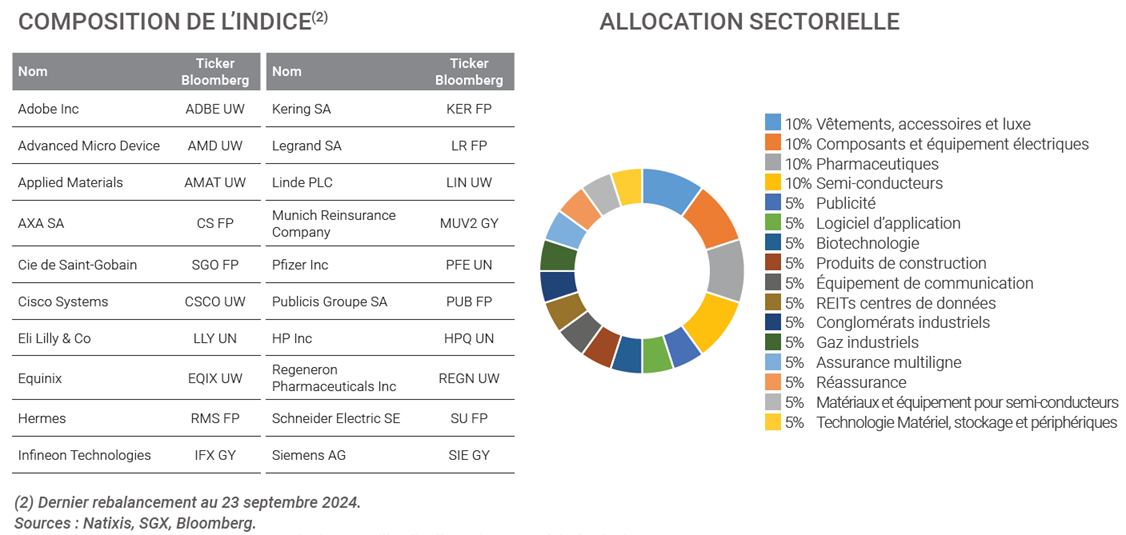

Sa philosophie ESG repose sur la conviction que l’intégration de thématiques de développement durable peut générer des solutions créatrices de valeur pour les investisseurs sur le long terme. L’indice est composé de 10 entreprises de la zone euro et 10 entreprises nord-américaines, sélectionnées pour leur contribution aux objectifs de développement durable. Les entreprises sélectionnées répondent également positivement à une analyse sectorielle et de controverses sur chacun des 3 piliers ESG (Environnement, Social, Gouvernance).

SGX® s‘appuie sur les notes « ESG » attribuées à chaque entreprise par l’agence ISS-ESG(1), leader dans la recherche ESG, qui évalue la réalisation des Objectifs de Développement Durable définis par l’Organisation des Nations Unies. Ces 20 valeurs de l’indice sont équipondérées, chacune représente 1/20e du poids de l’indice. Sa composition est revue tous les trimestres.

SGX calcule l’indice de la façon suivante : en ajoutant tous les dividendes bruts (versés par les actions composant l’Indice au fi de l’eau tout le long de la vie du produit) puis en soustrayant 50 points par an sur une base quotidienne. Le montant de 50 points d’indice est fixe, ce niveau a été historiquement supérieur au niveau moyen des dividendes bruts annuels détachés par les actions composant l’Indice et réinvesti dans ce dernier. Si les dividendes distribués sont inférieurs (respectivement supérieurs) au niveau de prélèvement forfaitaire, la performance de l’Indice en sera pénalisée (respectivement améliorée) par rapport à un indice dividendes non réinvestis classique. Par ailleurs, cette performance sera d’autant plus pénalisée en cas de baisse de l’Indice. En effet, cette baisse sera accélérée et amplifiée, car ce prélèvement forfaitaire de niveau constant pèsera de plus en plus fortement, relativement au niveau de l’Indice.

À titre d’information, le niveau moyen des dividendes bruts versés par l’Indice sur les 10 dernières années est de 61,00 points. Les montants des dividendes passés ne préjugent pas des montants des dividendes futurs.

Pour de plus amples informations sur l’Indice, consulter le site ou la page en français (dédiée à l’Indice sur le site de Natixis).

Puis-je continuer mon investissement jusqu'à la durée de mon choix ?

Non, si les conditions de remboursement sont réunies, le produit est automatiquement remboursé au sein de votre contrat, sur le fonds en euros ou un fonds monétaire (variable selon les assureurs). Il ne sera pas possible de conserver sa position sur le support M Ambition 7.

Une sortie anticipée à l'initiative de l'investisseur (hors conditions de remboursement anticipé) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, taux d'intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entrainer un risque de perte en capital partielle ou totale. Le produit est proposé comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance-vie ou de capitalisation. L’investisseur est alors soumis à un risque de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance.

Quelles sont les dates de constatation pour M Ambition 7 ?

Dates d'Évaluation Initiale : le 15 octobre 2024, le 22 octobre 2024, le 29 octobre 2024, le 5 novembre 2024, le 12 novembre 2024, le 19 novembre 2024, le 26 novembre 2024, le 3 décembre 2024, le 10 décembre 2024, le 17 décembre 2024, le 24 décembre 2024, le 31 décembre 2024 et le 6 janvier 2025.

Le Niveau Initial est déterminé par la moyenne arithmétique des niveaux de clôture de l’Indice observés aux dates de constatation mentionnées ci-dessus.

Date d'Évaluation Trimestrielle : Le 6e jour du mois de chaque trimestre, ou le Jour de Bourse suivant si le 6e jour du mois n’est pas un Jour de Bourse, à partir du 6 janvier 2026 (inclus) et jusqu’au 6 octobre 2034 (inclus). Un Jour de Bourse est défini comme un jour où le niveau de clôture de l'Indice est publié. Toutes les dates peuvent faire l’objet d’ajustements en cas de Jours de Bourse fermés.

Dates de Remboursement Automatique Anticipé : Le 11e jour ouvré suivant la Date d’Evaluation Trimestrielle, à partir du 20 janvier 2026 (inclus) et jusqu’au 20 octobre 2034 (inclus). Toutes les dates peuvent faire l’objet d’ajustements en cas de jours non ouvrés.

Date d'Évaluation Finale : 8 janvier 2035

Date d'Échéance : 22 janvier 2035

Comment souscrire à M Ambition 7 ?

Si vous ne vous détenez pas de contrat d'assurance vie, il vous suffit d'ouvrir un contrat d'assurance vie Meilleurtaux Allocation Vie et d'investir dans M Ambition 7.

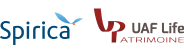

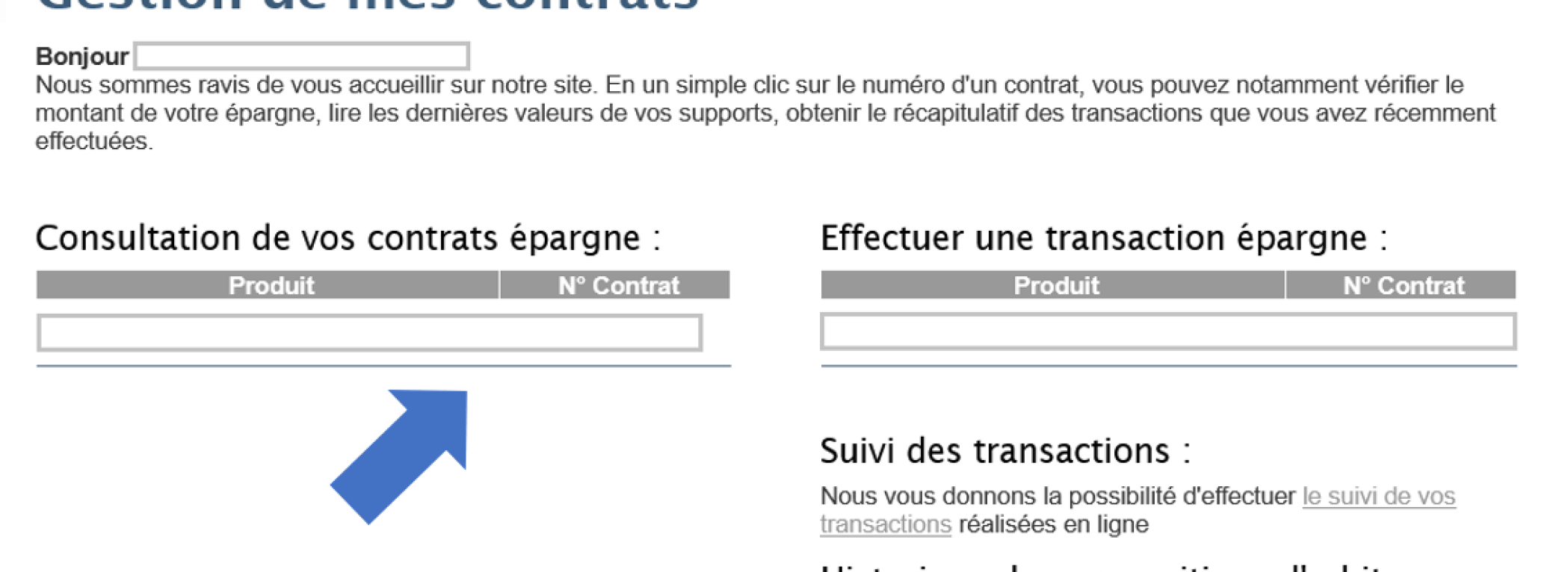

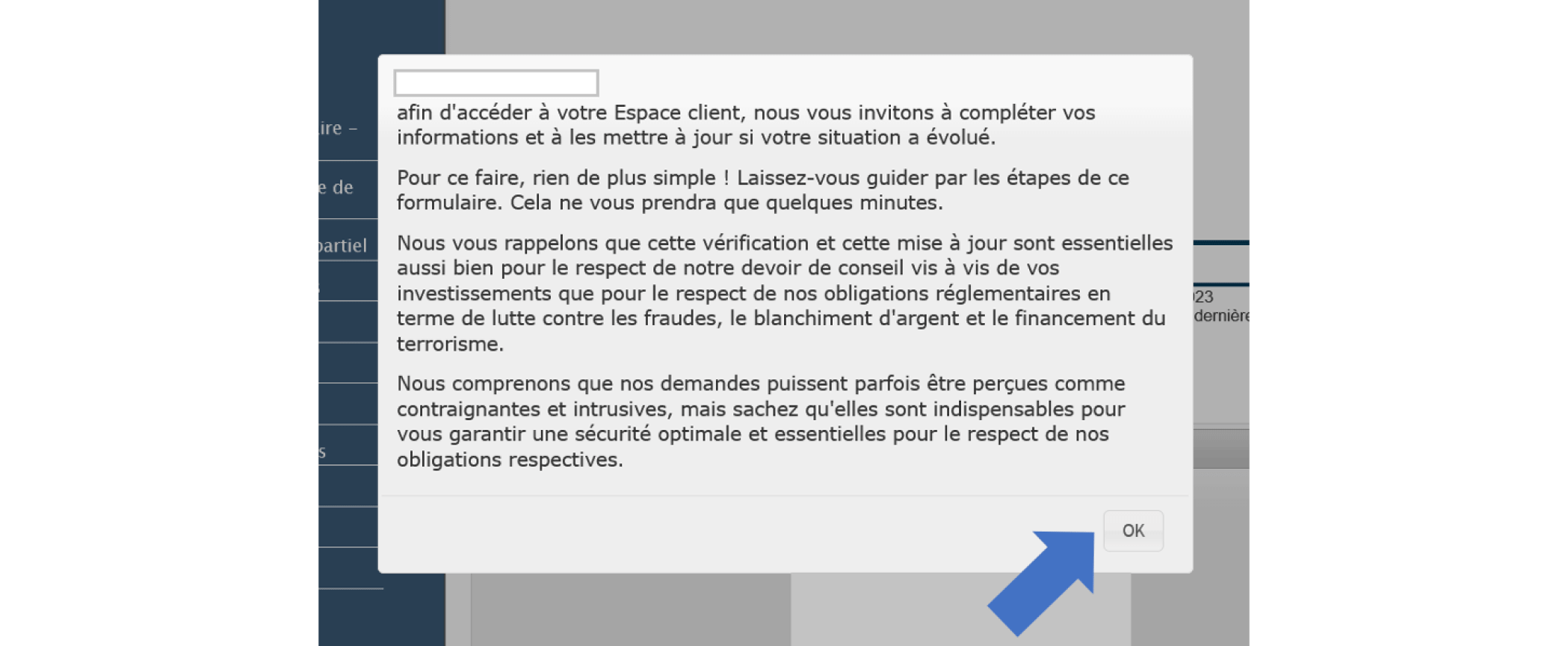

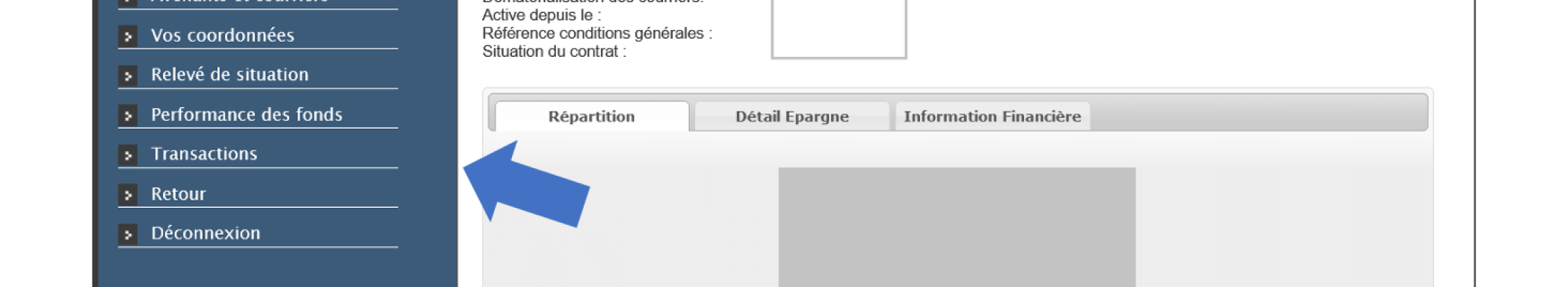

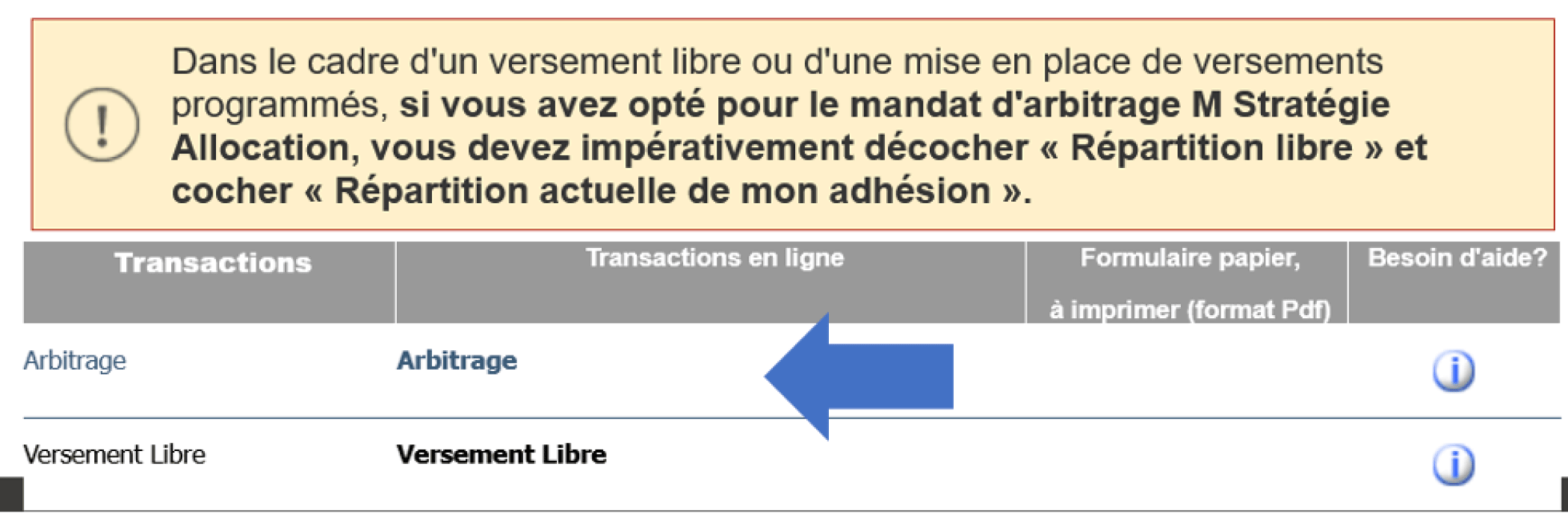

Si vous détenez déjà un contrat d'assurance vie ou PER chez Meilleurtaux Placement, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client assureur.

Je détiens déjà un contrat d’assurance vie ou un PER, comment souscrire ?

Si vous détenez déjà un contrat d'assurance vie ou PER, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client.

Âge limite d’investissement recommandé par Meilleurtaux Placement : 70 ans révolus pour les hommes et 76 ans révolus pour les femmes, en adéquation avec votre votre profil de risque.

Quel est votre assureur ?

Meilleurtaux Liberté Vie

Meilleurtaux Liberté Capitalisation

Meilleurtaux Liberté PER

mes-placements Liberté

mes-placements Liberté Capitalisation

NetLife

NetLife 2

Arborescence Opportunités Capi

Version Absolue Capi 2

Spirica Capi

Spirica Capi 2

Epargne Evolution 2

Epargne Evolution

Meilleurtaux Placement Vie

Meilleurtaux Capitalisation

→ Uniquement en gestion libre

Suravenir PER

Meilleurtaux Vie

MonFinancier Liberté Vie

MonFinancier Liberté Capitalisation

mes-placements Avenir

mes-placements Avenir Capitalisation

mes-placements Retraite

mes-placements Retraite Capitalisation

Ethic Vie

Meilleurtaux Allocation Vie

Meilleurtaux Allocation Capitalisation

MonFinancier Vie

→ Uniquement en gestion libre

mes-placements Vie

mes-placements Capi

mes-placements Madelin

Himalia Vie

Himalia Capitalisation

Xaelidia

e-Xaelidia

Xaelidia PEP 2

Federalia Investissements

EPI Multiplacement

e-Xaelidia PEP

Xaelidia Retraite Individuelle

Patrimea Premium

Patrimea Premium Capi

Patrimea Premium GP

Oradea Multisupport

Perp Lignage

Meilleurtaux PER

M PER by Apicil

Ma Solution PER

P-PER

→ Uniquement en gestion libre

Frontière Efficiente

Liberalys Vie

Puis-je récupérer mon argent avant la fin de l’investissement ?

Oui mais, nous conseillons d’envisager ce produit avec un horizon d’investissement équivalent à la durée de vie maximale de M Ambition 7. En effet, le support dispose d’une valeur liquidative communiquée par l’assureur mais qui ne reflète en rien la variation du sous-jacent. Notre conseil est donc d’adhérer à un produit structuré avec pour ambition de laisser le produit se dénouer selon les scénarios prévus.

La sortie par anticipation sur la simple volonté du souscripteur ne permet pas de maitriser la valeur de sortie.

Une sortie anticipée à l'initiative de l'investisseur (hors conditions de remboursement anticipé) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, taux d'intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entraîner un risque de perte en capital partielle ou totale.

Combien devrait représenter ce support dans mon allocation globale ?

Le maitre mot d’une bonne allocation est la diversification. Dans ce sens, si la classe d’actifs « produit structuré » correspond à votre profil d’investisseur, elle devrait se situer entre 10 et 20 % de votre allocation globale. Bien évidemment, ces pourcentages peuvent évoluer selon votre profil d’investisseur mais vous permettront de respecter un équilibre dans votre répartition financière.

Quels sont les avantages et inconvénients de M Ambition 7 ?

AVANTAGES

• De la fin du 4e trimestre à la fin du 39e trimestre, si à une Date d’Evaluation Trimestrielle, le niveau de l’Indice est supérieur ou égal à son Niveau Initial, l’investisseur bénéficie d’un mécanisme de remboursement automatique anticipé, et récupère son Capital Initial majoré d’un gain de 2,625 % * par trimestre écoulé, soit 10,50 % * par année écoulée.

• À l’échéance des 10 ans, si M Ambition 7 n’a pas été rappelé par anticipation, et si le niveau de l’Indice est supérieur ou égal à 60 % de son Niveau Initial à la Date d’ Evaluation Finale, l’investisseur récupère l’intégralité de son Capital Initial augmenté d’un gain final de 105 % *, soit 10,50 % * par année écoulée.

• À l’échéance des 10 ans, si M Ambition 7 n’a pas été rappelé par anticipation, l’investisseur bénéficie d’un remboursement de l’intégralité de son Capital Initial *, si le niveau de l’Indice est strictement inférieur à 60 % de son Niveau Initial mais supérieur ou égal à 50 % de son Niveau Initial à la Date d’Evaluation Finale.

INCONVÉNIENTS

• M Ambition 7 présente un risque de perte partielle ou totale du capital en cours de vie (en cas de revente du titre de créance à l’initiative de l’investisseur alors que les conditions de remboursement automatique ne sont pas remplies, le prix dépendant alors des paramètres de marché le jour de la revente) et à l’échéance (si, à la Date d’Evaluation Finale, le niveau de l’Indice est strictement inférieur à 60 % de son Niveau Initial). La valorisation de M Ambition 7 à l’échéance est très sensible à une faible variation du niveau de l’Indice autour des seuils de 50 % et de 60 % de son Niveau Initial.

• L’investisseur ne connaît pas à l’avance la durée exacte de son investissement qui peut durer de 4 à 40 trimestres, soit de 1 an et 14 jours à 10 ans et 16 jours.

• Le gain maximum de l’investisseur est limité à 2,625 % * par trimestre écoulé, soit 10,50 % * par année écoulée. L’investisseur ne profite pas pleinement de la hausse du niveau de l’Indice (Effet de Plafonnement du Gain).

• L’investisseur est exposé à un éventuel défaut (qui induit un risque de non remboursement) ou à une dégradation de la qualité de crédit (qui induit un risque sur la valeur de marché du titre de créance) de l’Émetteur et à un risque de défaut, d’ouverture d’une procédure de résolution et de faillite du Garant.

• L’Indice ne présente pas le rendement total des actifs dans lesquels il est investi. Il est calculé de la façon suivante : en ajoutant tous les dividendes bruts (versés par les sociétés composant l’Indice au fil de l’eau, tout au long de la vie du titre de créance), puis en soustrayant 50 points par an, sur une base quotidienne. Le dividende moyen réinvesti dans l’Indice peut être inférieur ou supérieur à 50 points. Si les dividendes distribués sont inférieurs (respectivement supérieurs) à ce niveau de montant forfaitaire, la performance de l’Indice en sera pénalisée (respectivement améliorée) par rapport à un indice dividendes non réinvestis classique.

À qui puis-je m’adresser si j’ai d’autres questions ?

Nos conseillers sont disponibles du lundi au vendredi de 9h à 19h, jusqu'à 17h le samedi, par téléphone au 01 47 20 33 00 (service et appel gratuits), chat, e-mail (

*Objectif de gain annuel en contrepartie d'un risque de perte en capital.

Objectifs de gain - Frais : les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'émetteur et / ou du garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque de perte en capital, non mesurable a priori.

**100 % de nos produits de gamme remboursés ont délivré un gain annuel moyen compris entre 4 % et 11 %. Gain annuel moyen constaté sur la base de 19 produits structurés remboursés (produits de gamme Meilleurtaux Placement). Les gains sont exprimés hors frais de gestion des contrats. Les performances passées ne préjugent pas des performances futures.

Vous êtes sur le point d'acheter un produit qui n'est pas simple et qui peut être difficile à comprendre.

M Ambition 7 s’inscrit dans le cadre d'une diversification d'un portefeuille financier et n’est pas destiné à en constituer la totalité.

Le support M Ambition 7 présente un risque de perte partielle ou totale en capital en cours de vie et à l'échéance. Il est émis par Natixis Structured Issuance SA (l’« Émetteur »), véhicule d’émission au Luxembourg offrant une garantie de formule donnée par Natixis (le « Garant » ; Standard & Poor’s : A+ / Moody’s : A1 / Fitch : A+(1)). L’investisseur supporte les risques de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant.

L’investisseur prend un risque de perte en capital non mesurable a priori si les titres de créance de l'Emetteur et du Garant sont revendus avant la date d’échéance ou de remboursement automatique anticipé.

Les produits structurés présentent un risque de perte en capital partielle ou totale et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur date d'échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs âgés ou souhaitant sortir avant la date d'échéance du produit. Il convient de ne pas avoir besoin des capitaux investis puisque la durée de cet investissement n'est pas connue à l'avance.

Les investisseurs ne sont pas protégés contre l'effet de l'inflation dans le temps. Le rendement réel du produit corrigé de l'inflation peut par conséquent être négatif.

Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.

Dans le cadre d’un contrat d’assurance-vie ou de capitalisation, l’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. L'investissement portant sur des supports en unités de compte présente un risque de perte en capital. Les performances passées ne préjugent pas des performances futures et sont dépendantes notamment de l'évolution des marchés financiers.

Facteurs de risque :

Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques. Les investisseurs sont invités à lire attentivement la documentation juridique du produit telle que renseignée dans la section « Facteurs de Risques » de la Brochure commerciale avant tout investissement dans ce produit. Les risques présentés ci-dessous ne sont pas exhaustifs.

Risque de perte en capital :

En cas de cession des titres de créance avant l’échéance, le prix de cession desdits titres pourra être inférieur à son prix de commercialisation. L’investisseur prend donc un risque de perte en capital non mesurable a priori. Dans le pire des scénarios, les investisseurs pourraient perdre tout ou partie de leur investissement.

Risque de perte en capital lié au Sous-Jacent :

Le remboursement du capital dépend de la performance du Sous-Jacent. Ces montants seront déterminés par application d’une formule de calcul (voir le mécanisme de remboursement) en relation avec le Sous-Jacent. Dans le cas d’une évolution défavorable de la performance du Sous-Jacent, les investisseurs pourraient subir une baisse substantielle des montants dus lors du remboursement et pourraient perdre tout ou partie de leur investissement.

Risques liés à à l’éventuelle ouverture d’une procédure de résolution ou de faillite :

En cas d’ouverture d’une procédure de résolution au niveau de l’Emetteur et/ou du Garant et/ou du Groupe BPCE ou en cas de faillite de l’Emetteur et/ou du Garant, les investisseurs pourraient perdre tout ou partie de leur investissement initial et/ou ne pas recevoir la rémunération initialement prévue.

Risque de volatilité, risque de liquidité :

Une forte volatilité des cours (amplitude des variations des cours) ou une faible liquidité pourrait avoir un impact négatif sur le prix de cession des titres de créance. En cas de cession des titres de créance avant l’échéance, le prix de cession pourrait être inférieur à ce qu’un investisseur pourrait attendre compte tenu de la valorisation desdits titres de créance. En l’absence de liquidité, les investisseurs pourraient ne pas être en mesure de les céder.

Risques liés à la modification, suppression ou perturbation du Sous-Jacent :

Scientific Beta (France) SAS, l’administrateur du Sous-Jacent, pourrait modifier de façon significative le Sous-Jacent, l’annuler ou ne pas publier son niveau. Dans ces circonstances exceptionnelles l’Agent de Calcul pourra calculer le niveau du Sous-Jacent conformément à la formule et la méthode de calcul en vigueur avant cet évènement, remplacer le niveau du Sous-Jacent concerné par celui d’un autre Sous-Jacent ou les titres de créances pourraient éventuellement faire l’objet d’un remboursement anticipé à leur juste valeur de marché. Dans ces cas, les montants de remboursement et, le cas échéant, d’intérêts dus pourraient être inférieurs aux montants de remboursement et, le cas échéant, d’intérêts initialement anticipés et les investisseurs pourraient perdre tout ou partie de leur investissement.

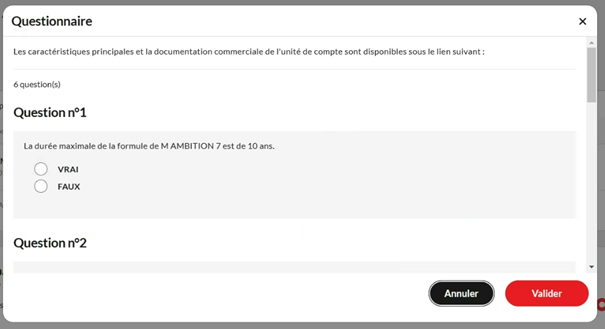

Les Instruments Financiers décrits dans la présente communication à caractère promotionnel font l’objet d’une documentation juridique composée du prospectus de base relatif au programme d’émission des Instruments Financiers, tel que modifié parses suppléments successifs, approuvé le 7 juin 2024 par l’AMF sous le n° 24-210 (le « Prospectus de Base ») et des conditions définitives en date du 11 octobre 2024 (les « Conditions Définitives ») préparées exclusivement pour les besoins de l’admission des titres sur le marché réglementé du Luxembourg. Il est relatif à un titre de créance destiné à être offert dans le cadre d’une offre dispensée de la publication d’un prospectus (offre adressée à des investisseurs qualifiés). Le Prospectus de Base est disponible sur le site de l’AMF (www.amf-france.org) et sur le site dédié de Natixis (https://cib.natixis.com/DevInet.PIMS.ComplianceTool.Web/api/ProspectusPublicNg/DownloadDocument/307/PROGRAM_SEARCH, et des copies peuvent être obtenusauprès de Natixis 7 promenade Germaine Sablon, 75013 Paris, sur simple demande. Les Conditions Définitives sont disponiblessur le site de la Bourse du Luxembourg (www.bourse.lu) et de Natixis (https://cib.natixis.com/devinet.pims.compliancetool.web/api/ProspectusPublicNg/Download/FR001400T1F9/FT/DS). L’approbation du Prospectus de Base par l’AMF ne doit pas être considérée comme un avis favorable sur les titres de créance offertes ou admises à la négociation sur un marché réglementé. Par ailleurs, la remise de ce document n’entraîne en aucune manière une obligation implicite de quiconque de mise à jour des informations qui y figurent. Ce document ne peut être distribué directement ou indirectement à des citoyens ou résidents des États-Unis. Natixis est agréée par l’Autorité de Contrôle Prudentiel et de Résolution (« ACPR ») en France en qualité de Banque – prestataire de servicesd’investissements et soumise à sa supervision. Natixis est réglementée par l’AMF pour l’exercice des services d’investissementspour lesquels elle est agréée. Natixis est supervisée par la Banque Centrale Européenne (« BCE »).

Quel type d’actions souhaitez-vous faire ?

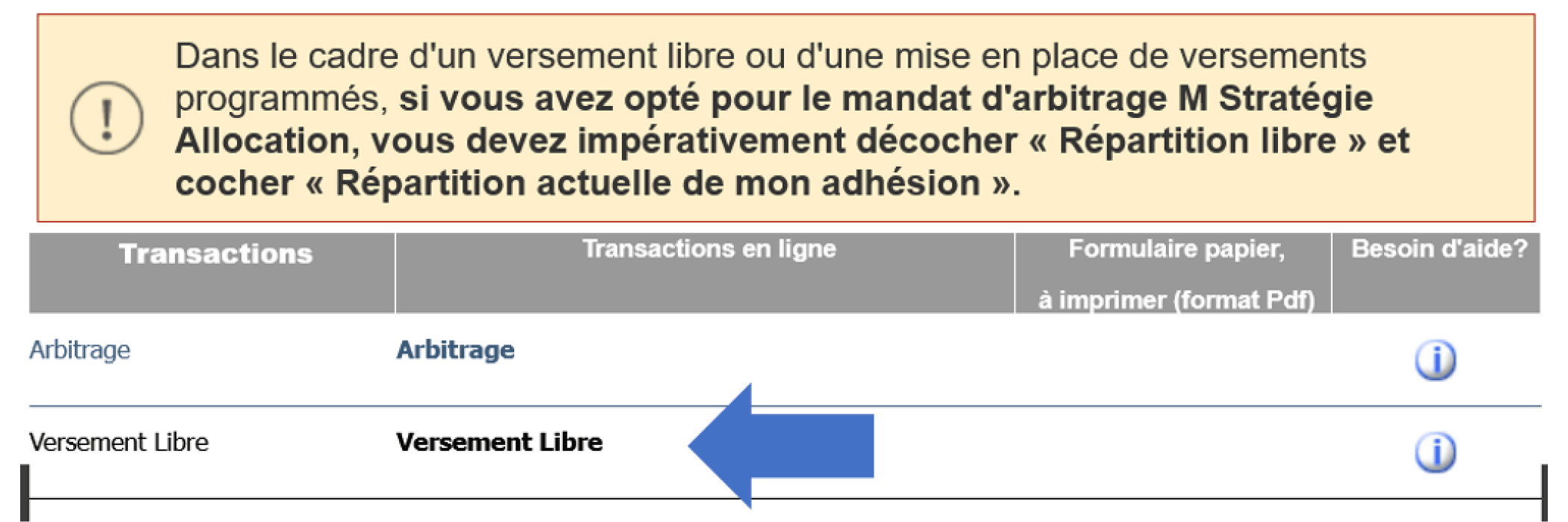

Voici les étapes pour faire votre arbitrage

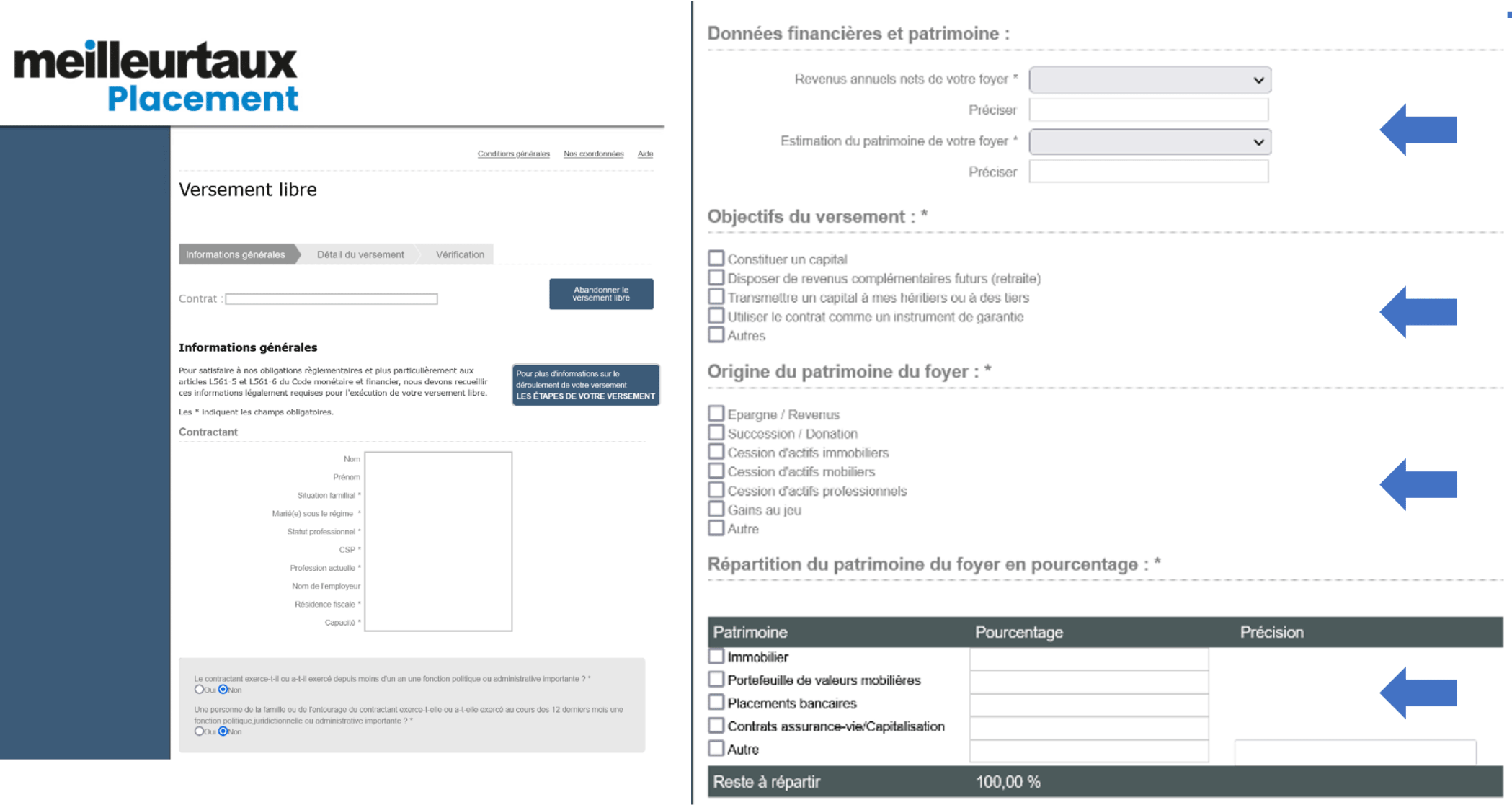

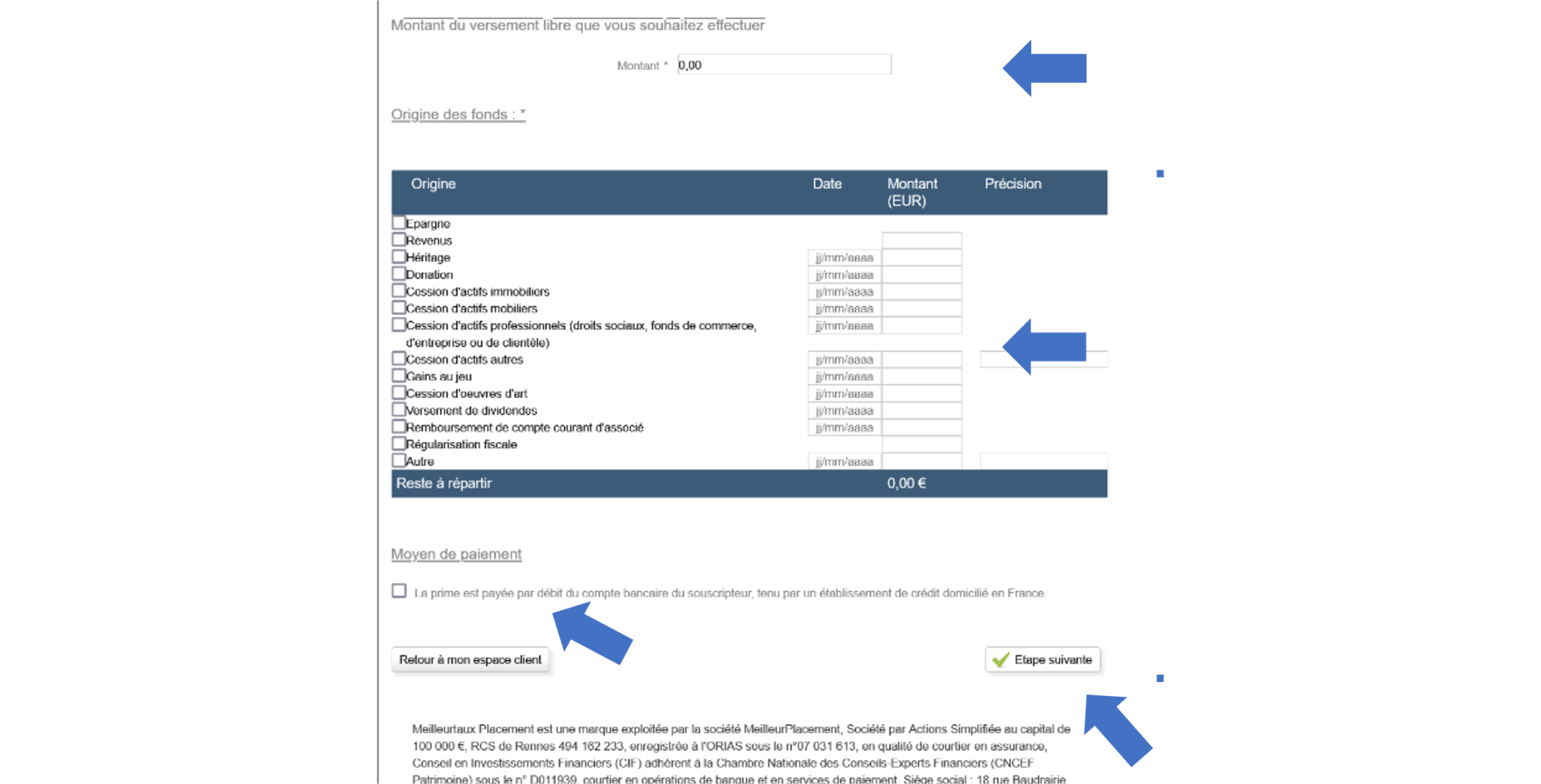

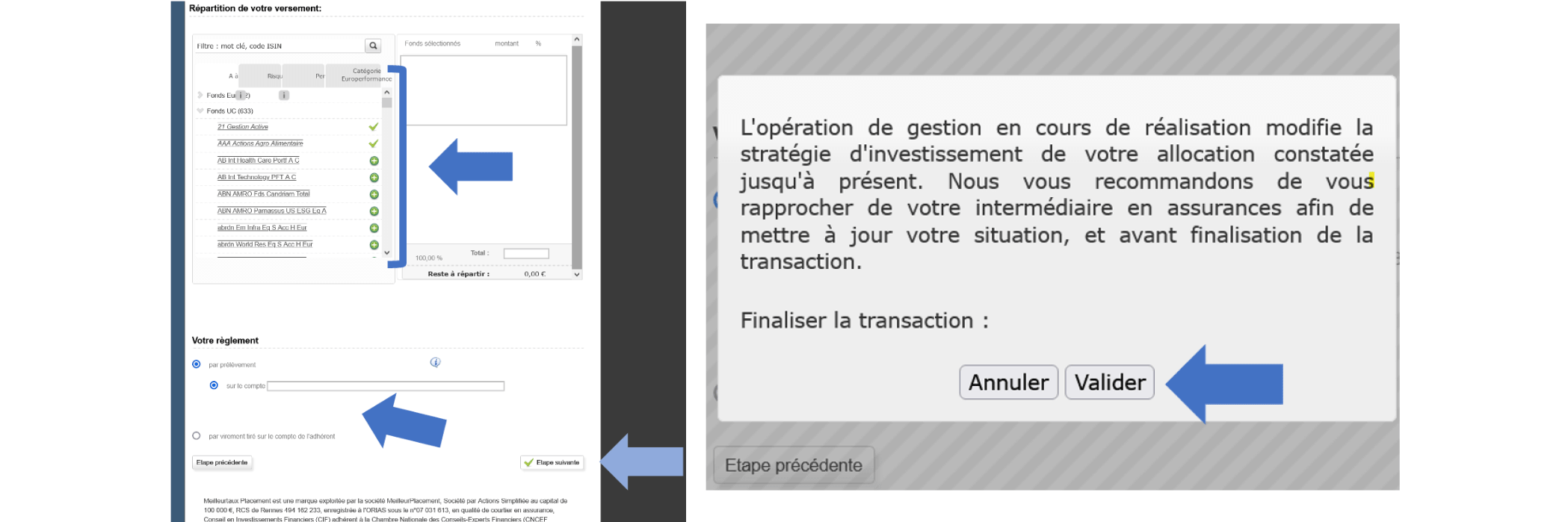

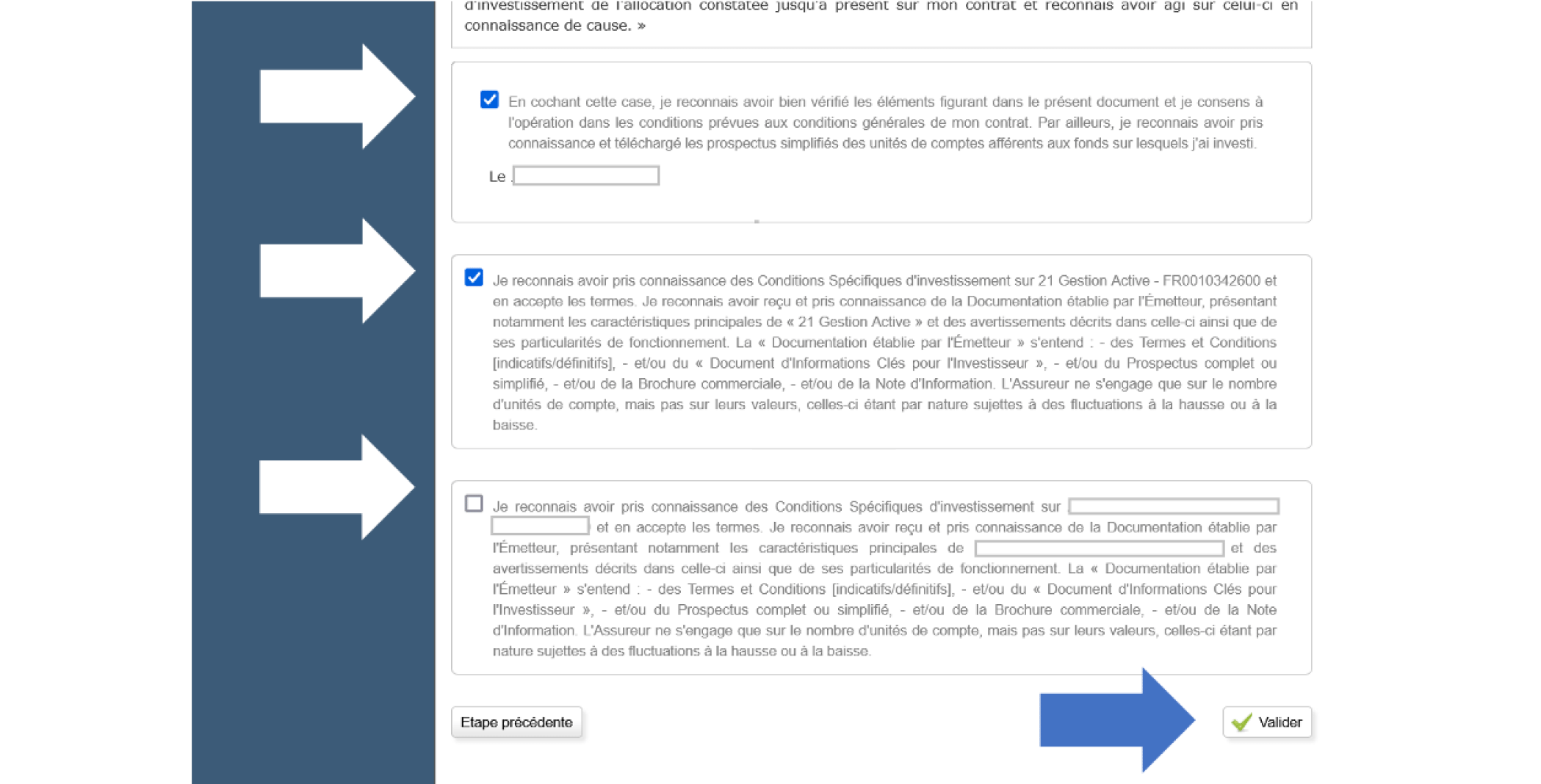

Voici les étapes pour faire votre versement

Quel type d’actions souhaitez-vous faire ?

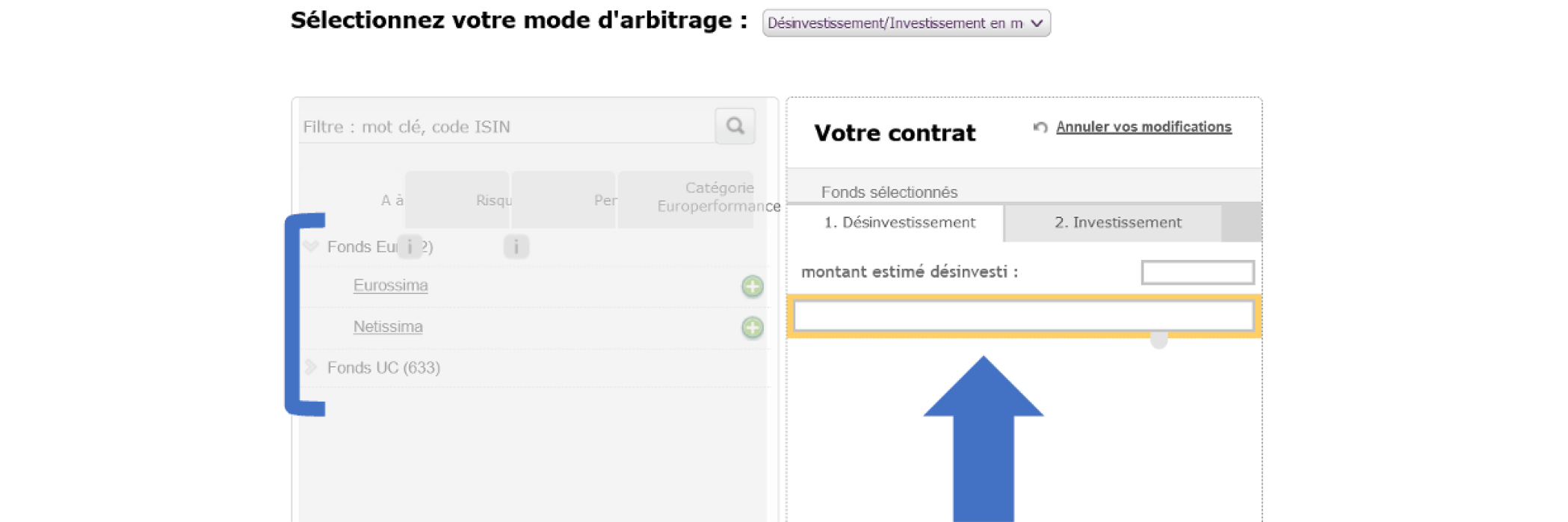

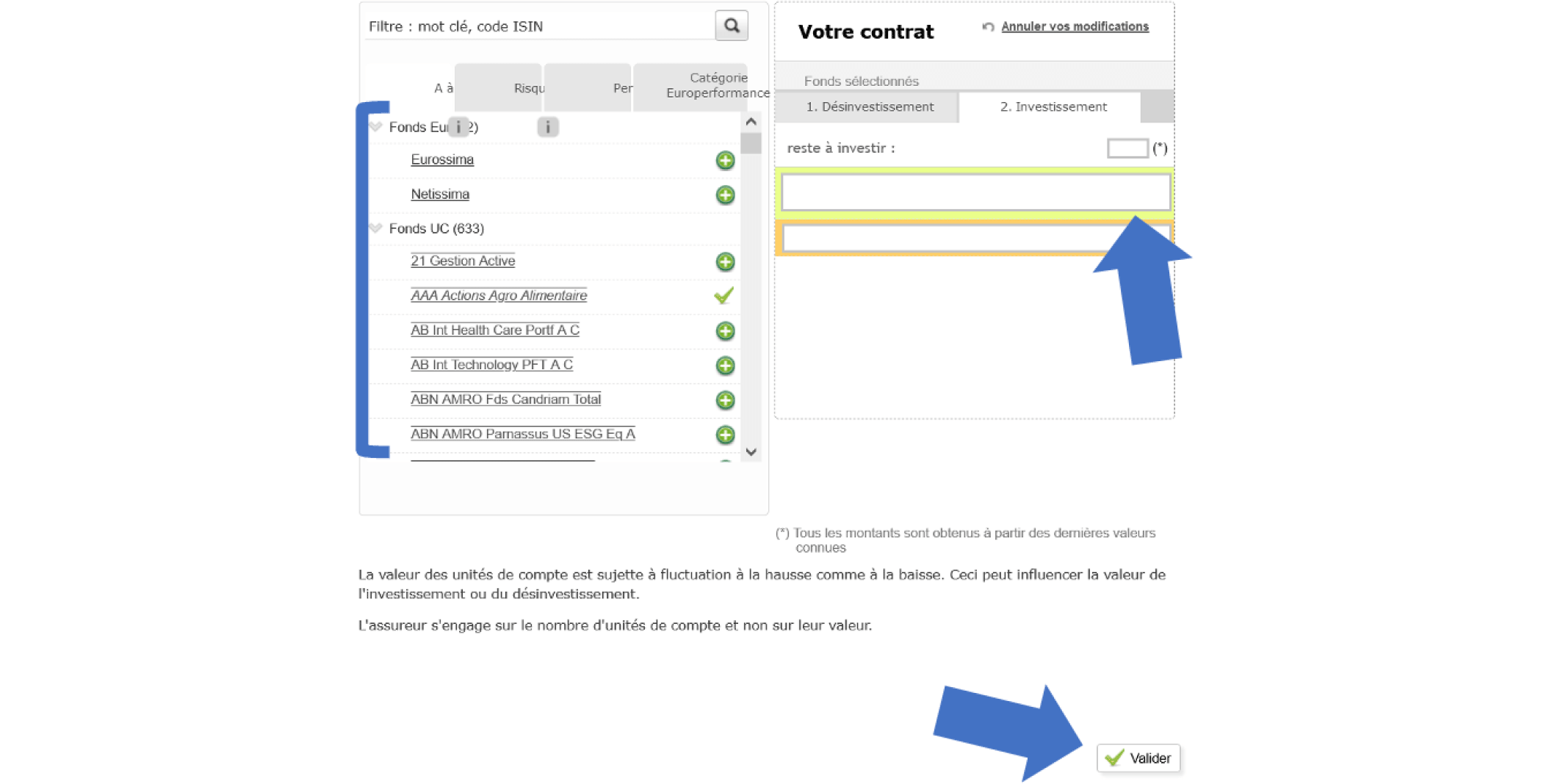

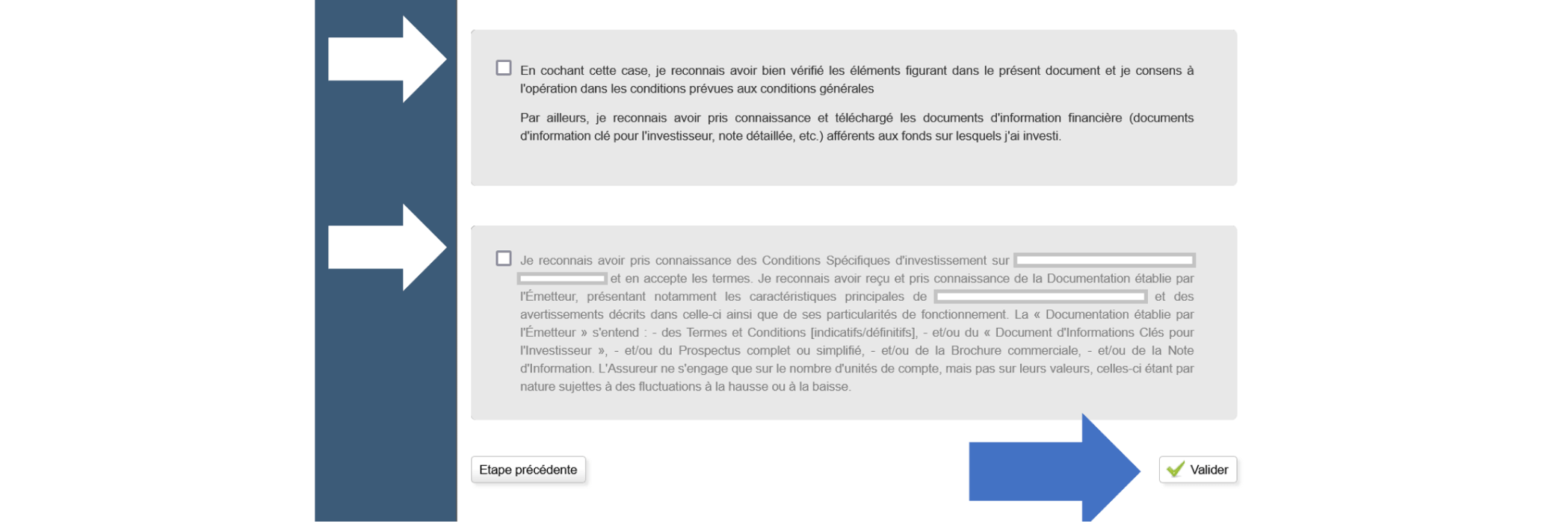

Voici les étapes pour faire votre arbitrage

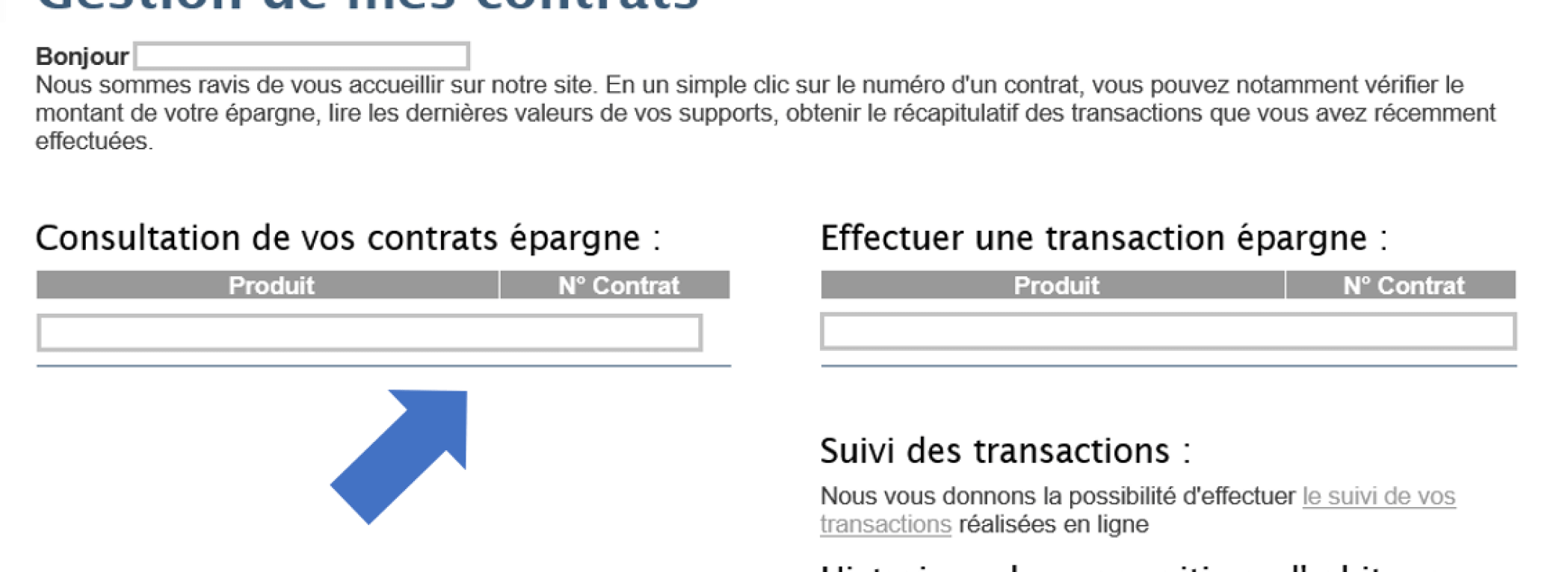

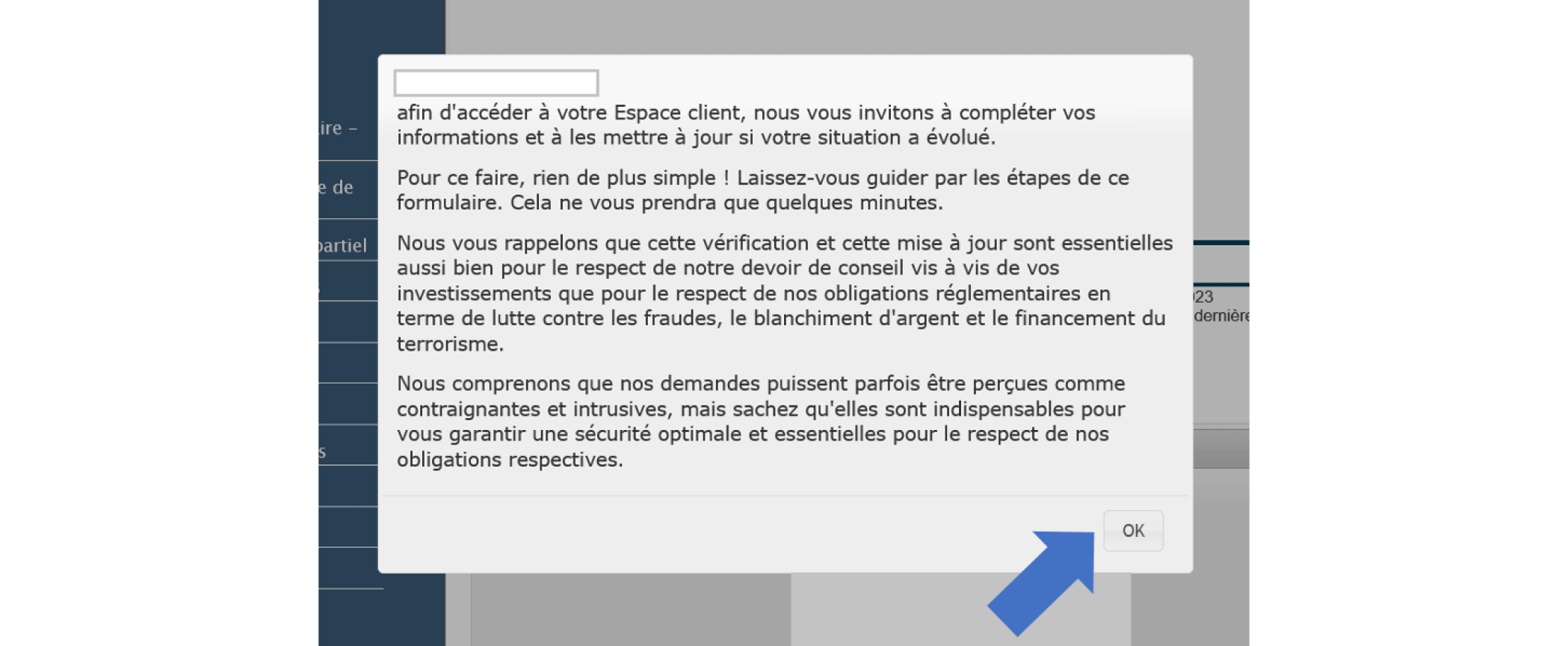

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

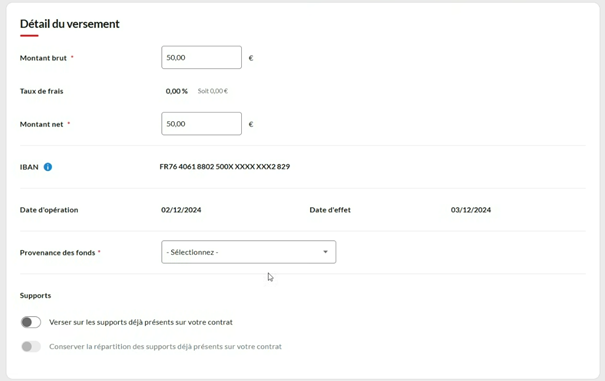

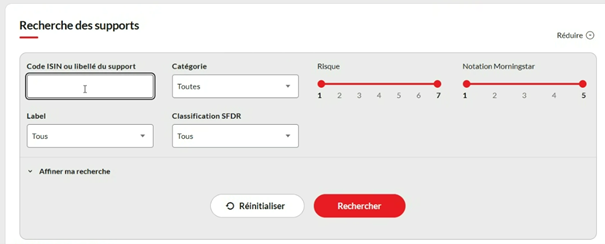

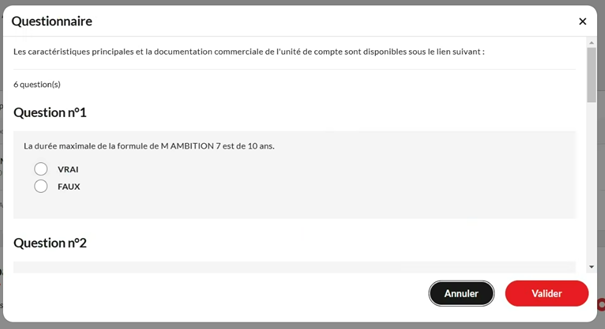

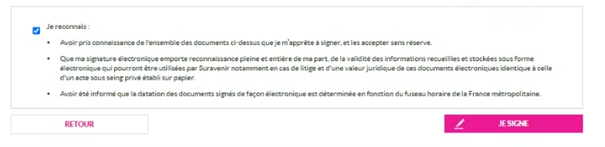

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

Sur quel contrat souhaitez-vous effectuer un arbitrage ou un versement ?

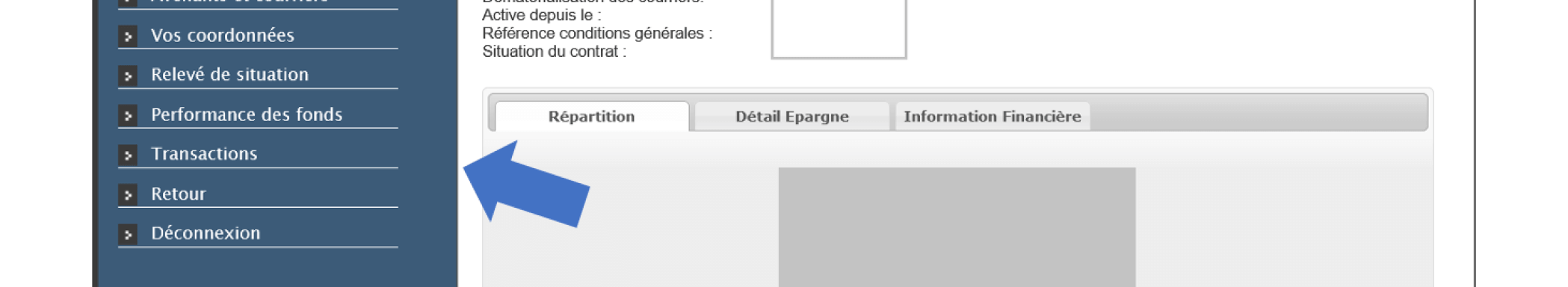

Voici les étapes pour faire votre arbitrage

Voici les étapes pour faire votre versement

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Voici les étapes pour faire votre versement