Communication à caractère promotionnel. M Équilibre présente un risque de perte partielle ou totale en capital en cours de vie et une garantie du capital à l'échéance.

Caractéristiques clés

(1) L’investisseur est par conséquent soumis au risque de défaut de paiement, de faillite ainsi que de mise en résolution de l'émetteur.

Véhicule d'émission dédié de droit néerlandais (Notation S&P A+), Garant de la formule : BNP Paribas S.A. (Notation S&P A+; Moody's Aa3 et Fitch Ratings AA-)

* Objectifs de gain - Frais :

Les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'émetteur et / ou du garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque de perte en capital, non mesurable a priori).

Comment ça marche !

M Équilibre est un placement permettant de viser un objectif de gain sous conditions plafonné à 5 %* par an.

Le gain maximum de l’investisseur est limité à 5 %* par année écoulée. L’investisseur ne profite pas pleinement de la baisse du niveau de l’Indice (Effet de Plafonnement du Gain).

A l'échéance, le capital est garanti quel que soit le niveau du "taux d'intérêt 10 ans".

En contrepartie d'un risque de perte partiel ou total en cas sortie en cours de vie.

Avec M Équilibre, vous cherchez à obtenir un gain de 5 %* par an sous conditions tout en bénéficiant d'une garantie de votre capital à l'échéance, selon les 3 mécanismes suivants :

Les données chiffrées utilisées dans ces exemples n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du titre de créance. Elles ne préjugent en rien de résultats futurs. L’ensemble des données est présenté hors fiscalité et/ou frais liés au cadre d’investissement.

Mécanisme 1

Mécanisme de versement des coupons.

En année 1 : l’investisseur reçoit un coupon garanti de 5 %*.

Des années 2 à 10 : Si le « Taux d’intérêt 10 ans » est inférieur ou égal à 3,10 %, l’investisseur reçoit un coupon de 5 %*. Sinon, aucun coupon n'est versé.

Mécanisme 2

Remboursement anticipé du capital.

Chaque année, de la fin de l'année 1 à la fin de l'année 9, le produit peut être remboursé par anticipation, avec le remboursement du capital investi* plus le coupon de 5 %* versé au titre de l’année écoulée, si le « Taux d’intérêt 10 ans » est inférieur ou égal à 2,50 %, le produit prend alors fin par anticipation.

Sinon, le produit continue.

Mécanisme 3

Si le produit va jusqu’à son échéance (10 ans).

Un coupon de 5 %* est versé au titre de la dernière année si le « Taux d'intérêt 10 ans » est inférieur ou égal à 3,10 %.

Remboursement du capital investi* quel que soit le niveau du « Taux d'intérêt 10 ans ».

Des frais parmi les plus bas du marché avec Meilleurtaux Liberté Vie / PER

Frais

d'entrée

0,00 €

Frais sur

versement

0,00 €

Frais

de dossier

0,00 €

Frais de gestion sur

les unités de compte

0,5 %

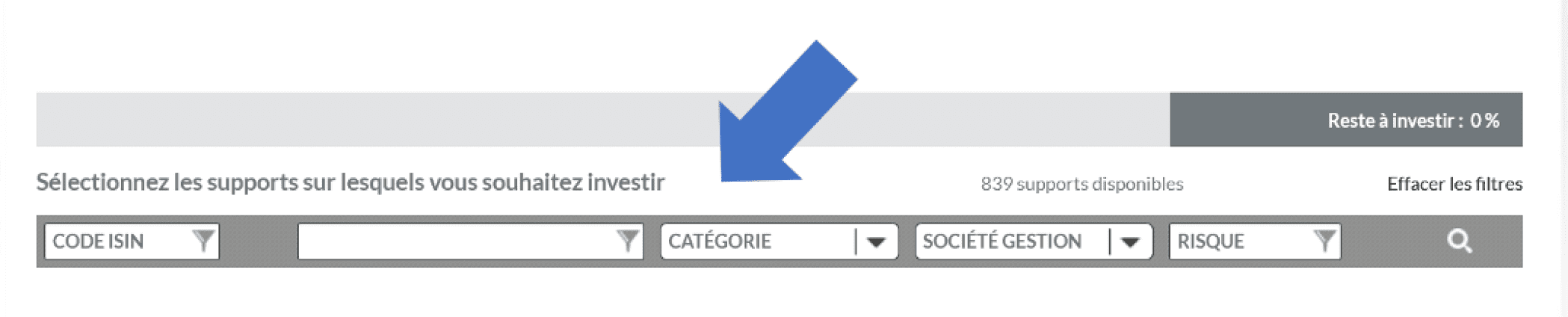

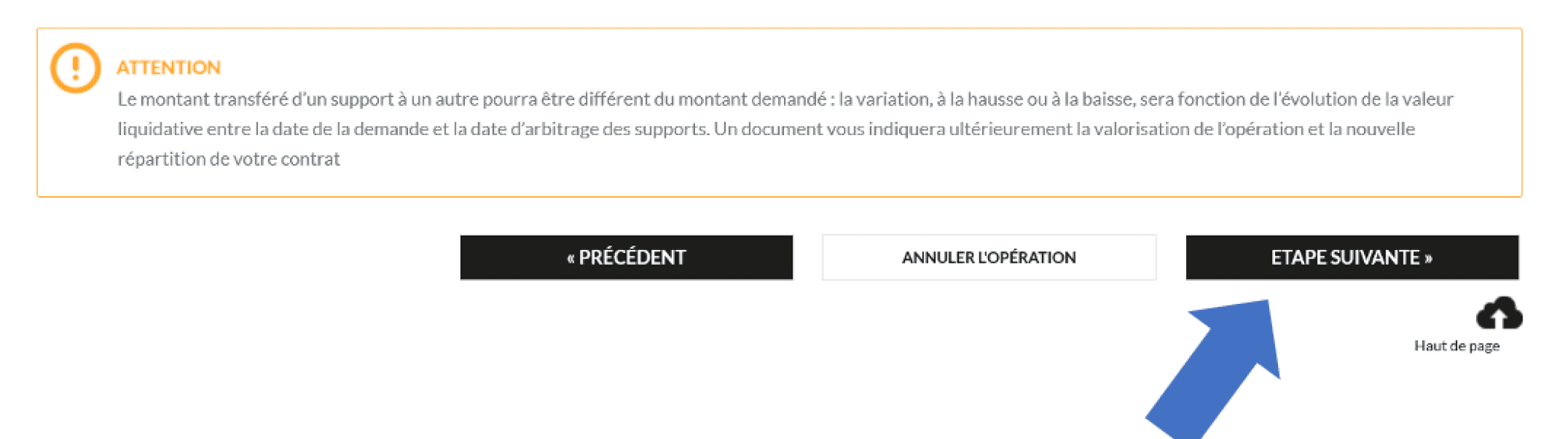

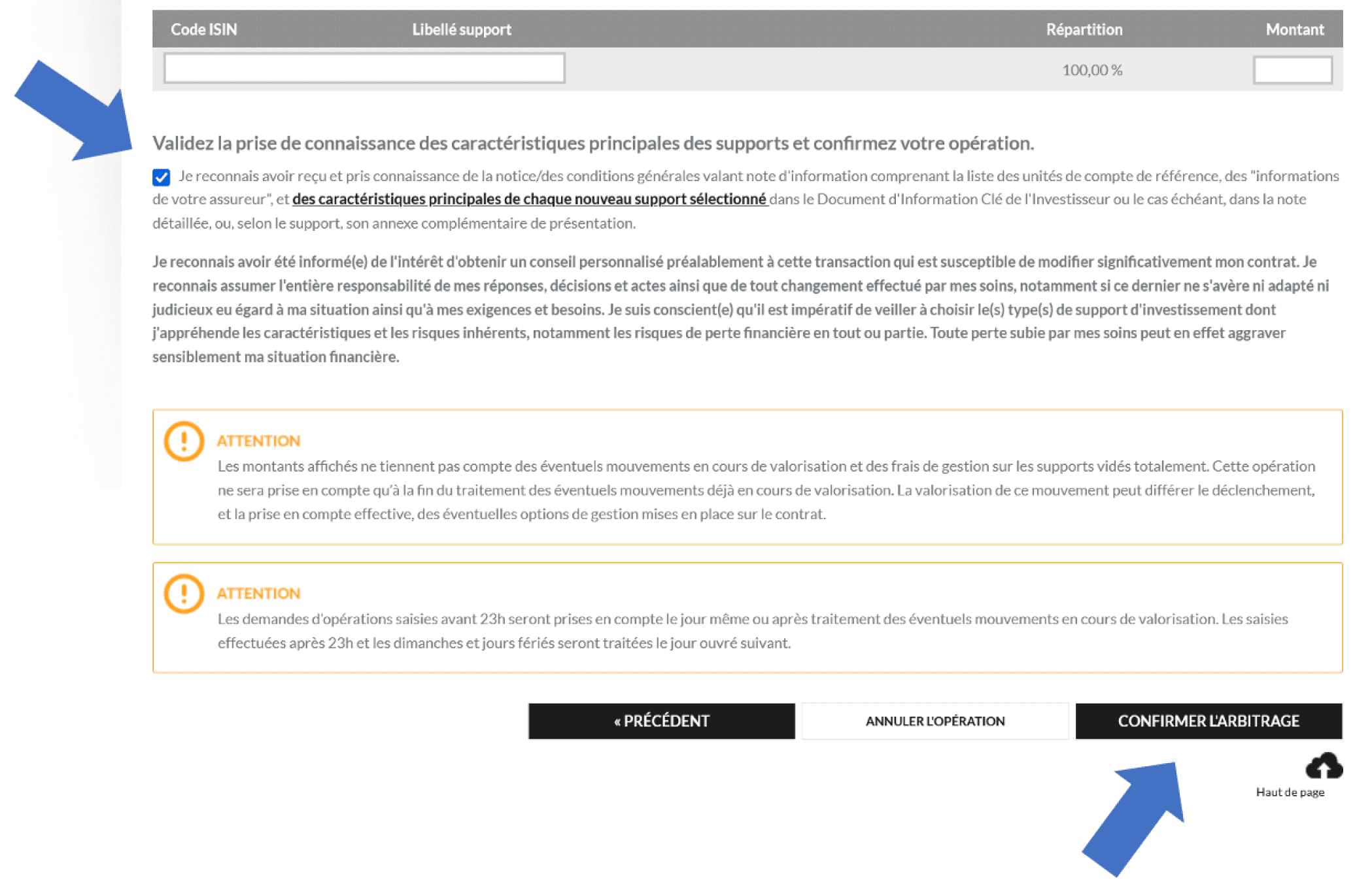

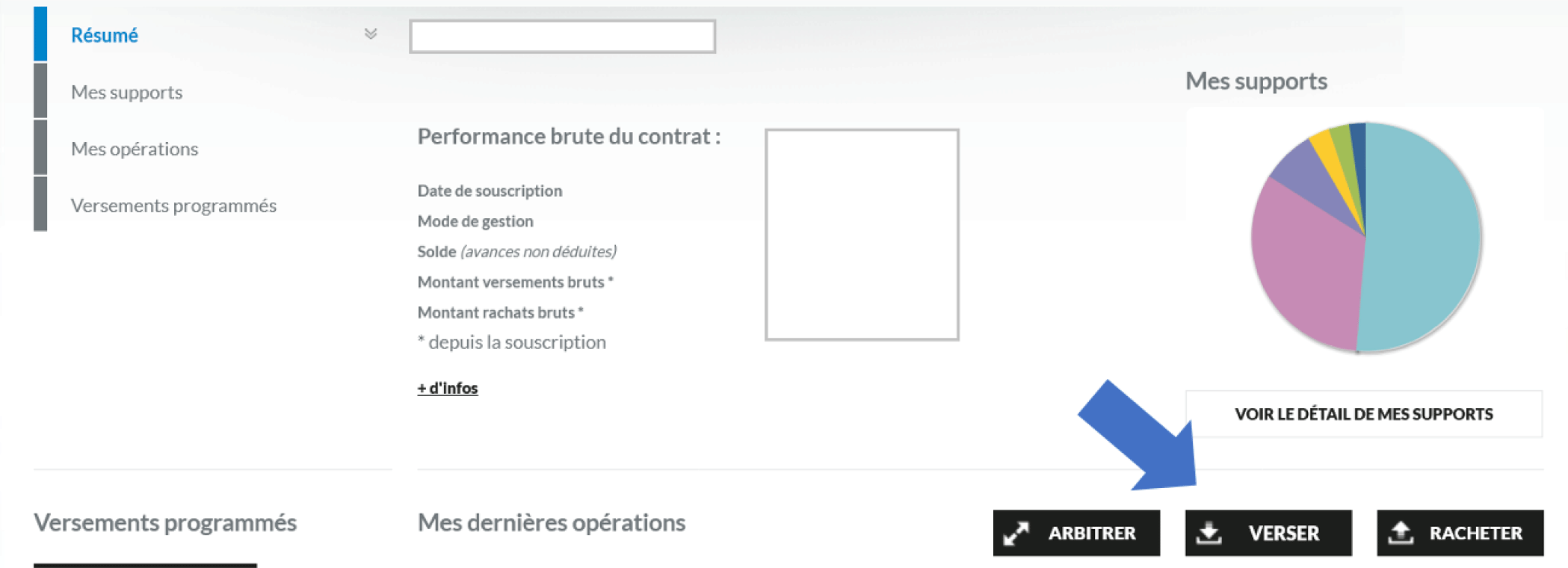

Comment investir ?

Vous détenez déjà un contrat Meilleurtaux Placement ?

il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit.

Vous ne détenez pas encore un contrat Meilleurtaux Placement ?

il vous suffit d'ouvrir un contrat d'assurance vie ou un Plan d'épargne retraite (PER) Meilleurtaux Liberté et d'investir dans M Équilibre.

via un Contrat Assurance Vie

Préparation pour l'avenir

Utilisez l'assurance vie comme un outil d'investissement pour atteindre vos objectifs financiers à long terme, comme la retraite ou l'éducation des enfants.

Accumulation d'épargne

Faites croître votre capital grâce à la valeur de rachat accumulée au fil du temps, offrant une source de fonds supplémentaire pour des projets futurs.

Planification successorale simplifiée

Organisez la transmission de votre patrimoine de manière efficace, évitant les complications et les frais juridiques.

via un Contrat PER

Préparation pour la retraite

Constituez un capital sur le long terme afin de maintenir votre niveau de vie une fois à la retraite et combler d'éventuels écarts avec les régimes de retraite obligatoires.

Complément des régimes obligatoires

Compléter un régime de retraite obligatoire, offrant ainsi une solution personnalisée pour atteindre vos objectifs de revenus à la retraite et maintenir votre niveau de vie.

Avantages fiscaux

Profitez d'avantages fiscaux attractifs, tels que des déductions d'impôt lors des versements et une exonération d'impôt sur les plus-values. Selon la situation individuelle de chaque client et sous réserve de modification ultérieure

Notre expertise pour vos placements

Nos clients en parlent

Découvrez pourquoi ils nous ont confié leurs investissements.

RIEN A DIRE TOUT EST BIEN

DELATTRE

23/02/2026 - Date d'expérience : 22/02/2026

Je n'ai jamais regretté d'avoir affaire avec Meilleur Taux.com bienvenu contreire

REMI

20/02/2026 - Date d'expérience : 20/02/2026

professionnalisme

Nistor

18/02/2026 - Date d'expérience : 18/02/2026

Bonne réponse à mes questions et interrogations

Maurice

17/02/2026 - Date d'expérience : 17/02/2026

Bonjour c'est bien

Abdelilah

11/02/2026 - Date d'expérience : 10/02/2026

Bonne diversification dans les possibilités d'investissements à coûts raisonnables

Gilbert

09/02/2026 - Date d'expérience : 09/02/2026

Informations de qualitées

GILBERT

09/02/2026 - Date d'expérience : 09/02/2026

Disponibilité, réactivité, pertinence dans les choix d'investissement

Eric

09/02/2026 - Date d'expérience : 09/02/2026

J'ai apprécié la réactivité ainsi que la disponibilité de la conseillère.

Jean-Paul

05/02/2026 - Date d'expérience : 05/02/2026

tres facile

gerard

26/01/2026 - Date d'expérience : 25/01/2026

Réponses à vos questions

Qu’est-ce qu’un produit structuré ?

Les produits structurés sont des produits financiers qui mettent en portefeuille plusieurs actifs financiers dont la performance dépend d’un sous-jacent action, obligation...). Le rendement du produit est défini selon une formule mathématique connue lors de la souscription. Ces produits complexes permettent d'offrir une protection partielle / totale du capital de l’investisseur, en contrepartie d’un risque de perte en capital partielle ou totale.

Chaque produit structuré dispose de ses propres caractéristiques (émetteur, sous-jacent, coupons, barrière de protection…).

Quel est l'indice suivi par M Équilibre ?

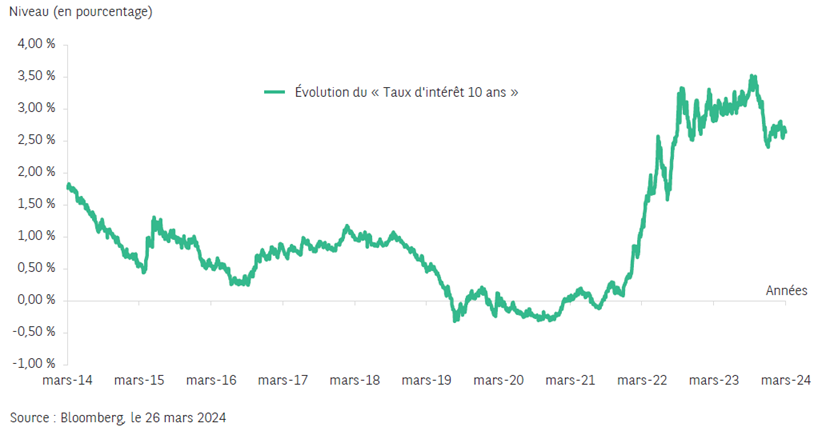

Le « Taux d'intérêt 10 ans » utilisé est le « Taux EUR CMS 10 ans ». Il correspond à une date donnée au taux de référence pour les opérations d’échanges sur taux d’intérêt en zone euro, pour une maturité de 10 ans.

Pour plus de détails sur le taux d’intérêt maturité 10 ans : cliquez ici

Evolution du "taux d'intérêt 10 ans" du 26/03/2014 au 26/03/2024 :

Les niveaux passés ne sont pas un indicateur fiable des niveaux futurs Les éléments du présent document relatifs aux données de marchés sont fournis sur la base de données constatées à un moment précis et qui sont susceptibles de varier.

Puis-je continuer mon investissement jusqu'à la durée de mon choix ?

Non, si les conditions de remboursement sont réunies, le produit est automatiquement remboursé au sein de votre contrat, sur le fonds en euros ou un fonds monétaire (variable selon les assureurs). Il ne sera pas possible de conserver sa position sur le support M Équilibre.

Une sortie anticipée à l'initiative de l'investisseur (hors conditions de remboursement anticipé) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, taux d'intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entrainer un risque de perte en capital partielle ou totale. Le produit est proposé comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance-vie ou de capitalisation. L’investisseur est alors soumis à un risque de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance.

Quelles sont les dates de constatation pour M Équilibre ?

Dates de Paiement du Coupon Fixe : 29 mai 2025.

Dates de Constatation des Coupons Conditionnels : 27 mai 2026 (Année 2), 27 mai 2027 (Année 3), 25 mai 2028 (Année 4), 25 mai 2029 (Année 5), 27 mai 2030 (Année 6), 27 mai 2031 (Année 7), 27 mai 2032 (Année 8), 26 mai 2033 (Année 9), 27 mai 2034 (Année 10).

Dates de Paiement des Coupons Conditionnels : 29 mai 2026 (Année 2), 31 mai 2027 (Année 3), 29 mai 2028 (Année 4), 29 mai 2029 (Année 5), 29 mai 2030 (Année 6), 29 mai 2031 (Année 7), 31 mai 2032 (Année 8), 30 mai 2033 (Année 9), 29 mai 2034 (Année 10).

Dates de Constatation de Remboursement Anticipé Automatique : 27 mai 2025 (Année 1), 27 mai 2026 (Année 2), 27 mai 2027 (Année 3), 25 mai 2028 (Année 4), 25 mai 2029 (Année 5), 27 mai 2030 (Année 6), 27 mai 2031 (Année 7), 27 mai 2032 (Année 8), 26 mai 2033 (Année 9).

Dates de Remboursement Anticipé Automatique : 29 mai 2025 (Année 1), 29 mai 2026 (Année 2), 31 mai 2027 (Année 3), 29 mai 2028 (Année 4), 29 mai 2029 (Année 5), 29 mai 2030 (Année 6), 29 mai 2031 (Année 7), 31 mai 2032 (Année 8), 30 mai 2033 (Année 9).

Date de Constatation Finale : 27 mai 2034 (Année 10).

Comment souscrire à M Équilibre ?

Si vous ne vous détenez pas de contrat d'assurance vie ou PER, il vous suffit d'ouvrir un contrat d'assurance vie ou un Plan d'épargne retraite (PER) Meilleurtaux Liberté et d'investir dans M Équilibre.

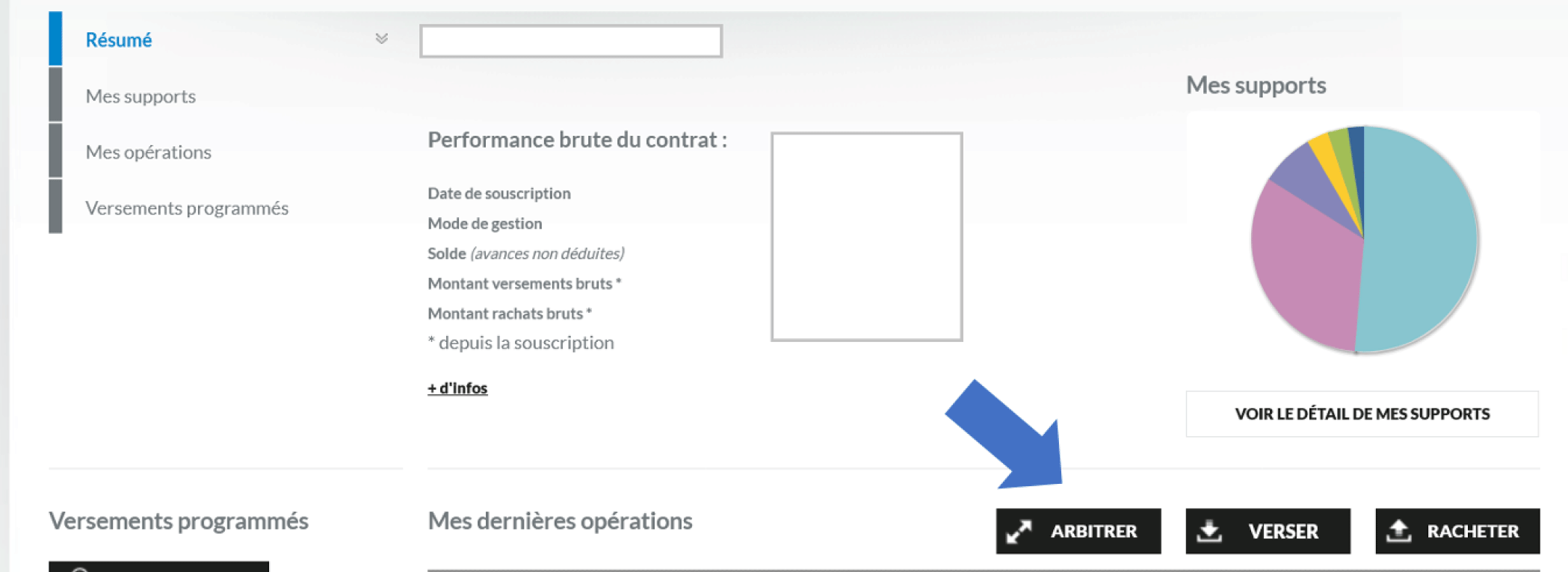

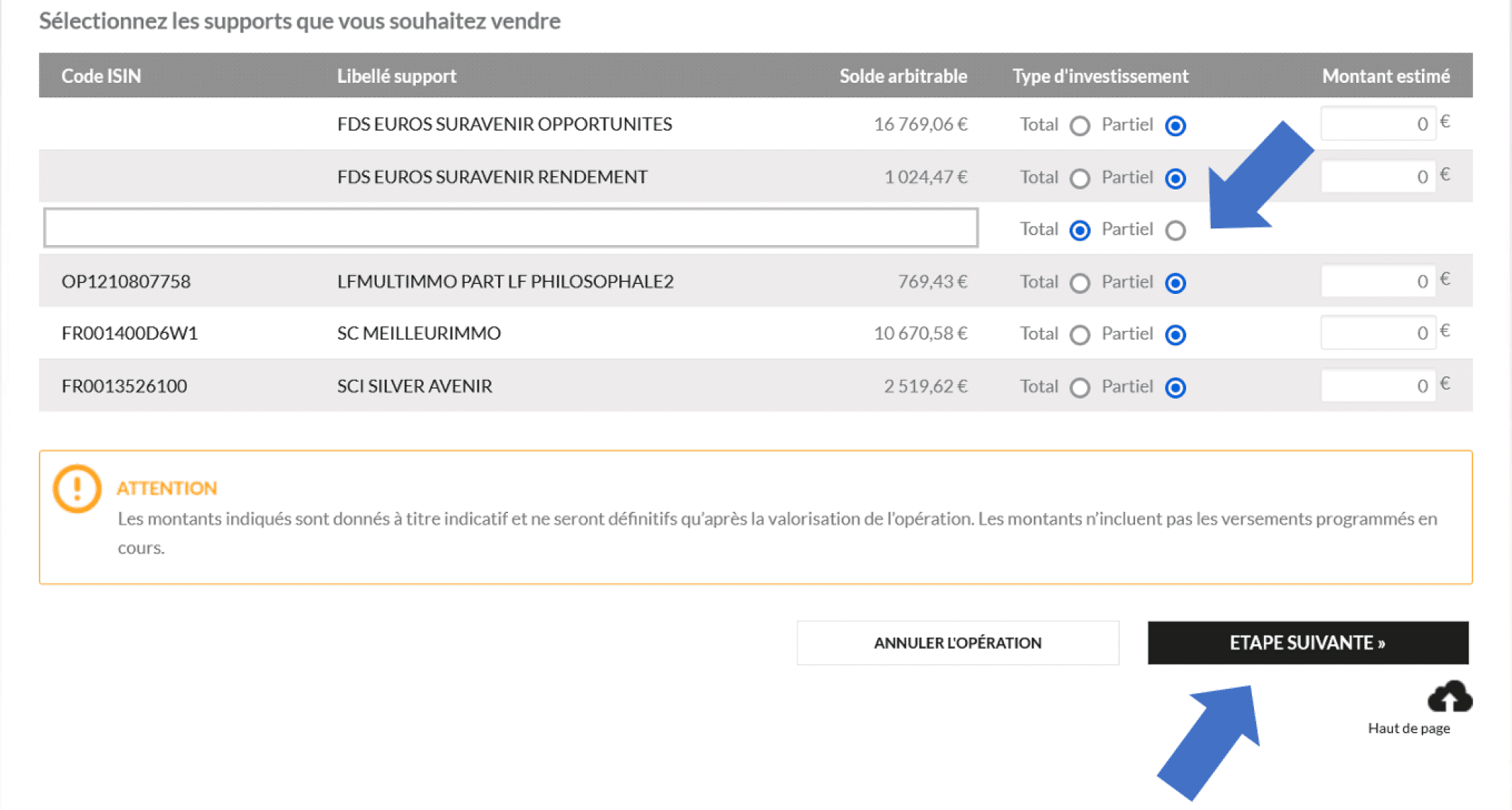

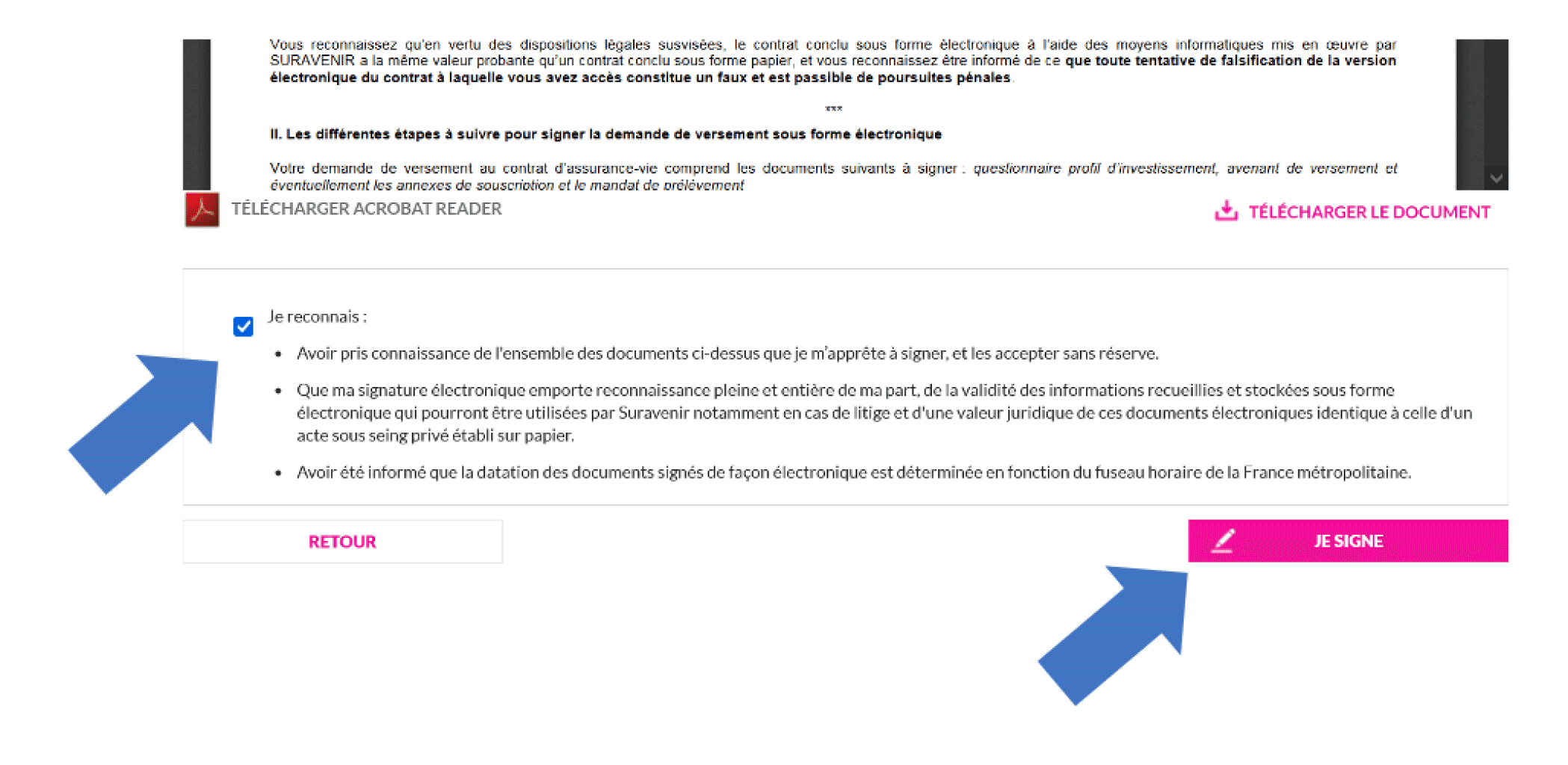

Si vous détenez déjà un contrat d'assurance vie ou PER chez Meilleurtaux placement, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client assureur.

Je détiens déjà un contrat d’assurance vie ou un PER, comment souscrire ?

Si vous détenez déjà un contrat d'assurance vie ou PER, il suffit d'effectuer un versement ou un arbitrage sur ce support, c'est gratuit. Pour cela, connectez-vous à votre espace client.

Âge limite d’investissement recommandé par Meilleurtaux placement : 70 ans révolus pour les hommes et 76 ans révolus pour les femmes, quel que soit votre profil de risque.

Quel est votre assureur ?

Meilleurtaux Liberté Vie

Meilleurtaux Liberté Capitalisation

Meilleurtaux Liberté PER

mes-placements Liberté

mes-placements Liberté Capitalisation

NetLife

NetLife 2

Arborescence Opportunités Capi

Version Absolue Capi 2

Spirica Capi

Spirica Capi 2

Epargne Evolution 2

Epargne Evolution

Meilleurtaux Placement Vie

Meilleurtaux Capitalisation

→ Uniquement en gestion libre

Suravenir PER

Meilleurtaux Vie

MonFinancier Liberté Vie

MonFinancier Liberté Capitalisation

mes-placements Avenir

mes-placements Avenir Capitalisation

mes-placements Retraite

mes-placements Retraite Capitalisation

Ethic Vie

Meilleurtaux Allocation Vie

Meilleurtaux Allocation Capitalisation

MonFinancier Vie

→ Uniquement en gestion libre

Himalia Vie

Himalia Capitalisation

mes-placements Vie

mes-placements Capi

mes-placements Madelin

Meilleurtaux PER

M PER by Apicil

Ma Solution PER

P-PER

→ Uniquement en gestion libre

Frontière Efficiente

Liberalys Vie

Patrimea Premium

Patrimea Premium Capi

Patrimea Premium GP

Oradea Multisupport

Perp Lignage

Puis-je récupérer mon argent avant la fin de l’investissement ?

Oui mais, nous conseillons d’envisager ce produit avec un horizon d’investissement équivalent à la durée de vie maximale de M Équilibre. En effet, le support dispose d’une valeur liquidative communiquée par l’assureur mais qui ne reflète en rien la variation du sous-jacent. Notre conseil est donc d’adhérer à un produit structuré avec pour ambition de laisser le produit se dénouer selon les scénarios prévus.

La sortie par anticipation sur la simple volonté du souscripteur ne permet pas de maitriser la valeur de sortie.

Une sortie anticipée à l'initiative de l'investisseur (hors conditions de remboursement anticipé) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, taux d'intérêt, volatilité et primes de risque de crédit notamment) et pourra donc entraîner un risque de perte en capital partielle ou totale.

Combien devrait représenter ce support dans mon allocation globale ?

Le maitre mot d’une bonne allocation est la diversification. Dans ce sens, si la classe d’actifs « produit structuré » correspond à votre profil d’investisseur, elle devrait se situer entre 10 et 20 % de votre allocation globale. Bien évidemment, ces pourcentages peuvent évoluer selon votre profil d’investisseur mais vous permettront de respecter un équilibre dans votre répartition financière.

Quels sont les avantages et inconvénients de M Équilibre ?

AVANTAGES

• Versement d’un coupon fixe de 5 %* à l’année 1, à la Date de Paiement du Coupon Fixe 2 quel que soit le niveau du « Taux d'intérêt 10 ans » ;

• Objectif de versement d'un coupon conditionnel de 5 %* chaque année, à partir de l'année 2 dès lors qu'à l'une des Dates de Constatation des Coupons Conditionnels, le « Taux d’intérêt 10 ans » est inférieur ou égal à 3,10 % ;

• Possible remboursement rapide : potentiel remboursement anticipé automatique chaque année, à partir de l’année 1 dès lors qu'à l'une des Dates de Constatation de Remboursement Anticipé Automatique, le « Taux d’intérêt 10 ans » est inférieur ou égal à 2,50 % ;

• Remboursement du capital à l’échéance : quel que soit le niveau du « Taux d’intérêt 10 ans »

INCONVÉNIENTS

• Risque de perte partielle ou totale en capital :

- En cours de vie : en cas de sortie alors que les conditions de remboursement anticipé automatique ne sont pas réunies dans ce cas, la formule de remboursement présentée ici ne s’applique pas et le prix de vente dépend des conditions de marché en vigueur au moment de la sortie ;

- Le produit est proposé comme actif représentatif d’une unité de compte dans le cadre de contrats d’assurance vie ou de capitalisation ;

L’investisseur est alors soumis à un risque de perte de valeur du capital investi en cas de rachat, d’arbitrage ou de dénouement par décès avant l’échéance.

• La performance du produit peut être inférieure à celle d’un investissement dans un placement sans risque de même durée ;

• Durée exacte de l'investissement non connue à l'avance : elle peut varier de 1 an à 10 ans ;

• Risque de crédit : l'investisseur est exposé à l'éventualité d'une faillite ou d'un défaut de paiement de l'Émetteur ainsi qu'au risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule, qui induit un risque sur le remboursement La capacité de l'Émetteur et du Garant de la formule à rembourser les créanciers de l'Émetteur en cas de faillite ou de défaut de paiement de ce dernier peut être appréciée par les notations attribuées par les agences de notation financière Ces notations, qui peuvent être modifiées à tout moment, ne sauraient constituer un argument à la souscription du produit.

À qui puis-je m’adresser si j’ai d’autres questions ?

Nos conseillers sont disponibles du lundi au vendredi de 9H à 19H, jusqu'à 17H le samedi, par téléphone au 01 47 20 33 00 (service et appel gratuits), chat, e-mail (

Vous êtes sur le point d'acheter un produit qui n'est pas simple et qui peut être difficile à comprendre.

M Équilibre s’inscrit dans le cadre d'une diversification d'un portefeuille financier et n’est pas destiné à en constituer la totalité.

Le support M Équilibre présente un risque de perte en capital partielle ou totale en cours de vie et une garantie du capital à l'échéance. Il est émis par BNP Paribas Issuance B.V, véhicule d'émission dédié de droit néerlandais.

L’investisseur est soumis au risque de défaut, de faillite ou de mise en résolution du garant de la formule.

L’investisseur prend un risque de perte en capital non mesurable a priori si les titres de créance de l'Emetteur et du Garant sont revendus avant la date d’échéance ou de remboursement automatique anticipé.

Les produits structurés présentent un risque de perte en capital partielle ou totale et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur date d'échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs âgés ou souhaitant sortir avant la date d'échéance du produit. Il convient de ne pas avoir besoin des capitaux investis puisque la durée de cet investissement n'est pas connue à l'avance.

Les investisseurs ne sont pas protégés contre l'effet de l'inflation dans le temps. Le rendement réel du produit corrigé de l'inflation peut par conséquent être négatif.

Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.

Dans le cadre d’un contrat d’assurance-vie ou de capitalisation, l’assureur s’engage exclusivement sur le nombre d’unités de compte mais non sur leur valeur, qu’il ne garantit pas. L'investissement portant sur des supports en unités de compte présente un risque de perte en capital. Les performances passées ne préjugent pas des performances futures et sont dépendantes notamment de l'évolution des marchés financiers.

Facteurs de risque :

Avant tout investissement dans ce produit, les investisseurs sont invités à se rapprocher de leurs conseils financiers, fiscaux, comptables et juridiques. Les investisseurs sont invités à lire attentivement la documentation juridique du produit telle que renseignée dans la section « Facteurs de Risques » de la Brochure commerciale avant tout investissement dans ce produit. Les risques présentés ci-dessous ne sont pas exhaustifs.

Risque lié au sous jacent : le mécanisme de remboursement est lié à l’évolution du « Taux d’intérêt 10 ans ».

Risque découlant de la nature du produit : en cas de revente du produit avant l’échéance ou, selon le cas, à la Date de Remboursement Anticipé Automatique, alors que les conditions de remboursement anticipé automatique ne sont pas remplies, il est impossible de mesurer a priori le gain ou la perte possibles, le prix pratiqué dépendant alors des conditions de marché en vigueur. Si le cadre d’investissement du produit est un contrat d’assurance vie ou de capitalisation, le dénouement (notamment par rachat ou décès de l’assuré), l’arbitrage ou le rachat partiel de celui ci peuvent entraîner le désinvestissement des unités de compte adossées aux titres avant leur Date d’Échéance. Ainsi, le montant remboursé pourra être très différent (inférieur ou supérieur) du montant résultant de l’application de la formule annoncée. Il existe donc un risque de perte en capital partielle ou totale. Il est précisé que l’entreprise d’assurance, d’une part, l’Émetteur et le Garant de la formule, d’autre part, sont des entités juridiques indépendantes.

Risque de marché : le prix du produit en cours de vie évolue non seulement en fonction du « Taux d’intérêt 10 ans », mais aussi en fonction d’autres paramètres, notamment de sa volatilité, des taux d’intérêt et de la qualité de crédit de l’Émetteur et du Garant de la formule.

Risque de liquidité : certaines conditions exceptionnelles de marché peuvent rendre difficile, voire impossible, la revente du produit encours de vie.

Risque de crédit : l'investisseur est exposé à une dégradation de la qualité de crédit de l'Émetteur et du Garant de la formule et supporte le risque de défaut de paiement et de faillite de l'Émetteur ainsi que le risque de défaut de paiement, de faillite et de mise en résolution du Garant de la formule. Conformément à la règlementation relative au mécanisme de renflouement interne des institutions financières (bail in), en cas de défaillance probable ou certaine du Garant de la formule, l'investisseur est susceptible de ne pas recouvrer, le cas échéant, la totalité ou partie du montant qui est dû par le Garant de la formule au titre de sa garantie ou l'investisseur peut être susceptible de recevoir, le cas échéant, tout autre instrument financier émis par le Garant de la formule (ou toute autre entité) en remplacement du montant qui est dû au titre des titres de créance émis par l'Émetteur.

La documentation juridique des titres de créance est composée : du Prospectus de base de l’Émetteur, dénommé « Base Prospectus for the Issue of Unsubordinated Notes », daté du 31 mai 2023 et approuvé par l’Autorité des marchés financiers (AMF) sous le numéro 23-195 et de ses Suppléments, disponibles sur https ://rates globalmarkets bnpparibas com/gm/Public/LegalDocs.aspx ainsi que des Conditions définitives de l’émission (« Final Terms »), datées du 9 avril 2024 et du Résumé spécifique lié à l’émission (« Issue Specific Summary »), disponibles sur https://eqdpo.bnpparibas.com/FR001400P983. La documentation juridique est également disponible sur demande auprès du distributeur et sur le site de l’AMF www.amf-france.org. L’approbation du Prospectus de base par l’AMF ne doit pas être considérée comme un avis favorable de sa part quant à la qualité des titres de créance Le Document d’informations clés est disponible sur https://kid.bnpparibas.com/FR001400P983-FR.pdf.

Ce document à caractère promotionnel a été communiqué à l'AMF conformément à l'article 212-28 de son Règlement général.

Quel type d’actions souhaitez-vous faire ?

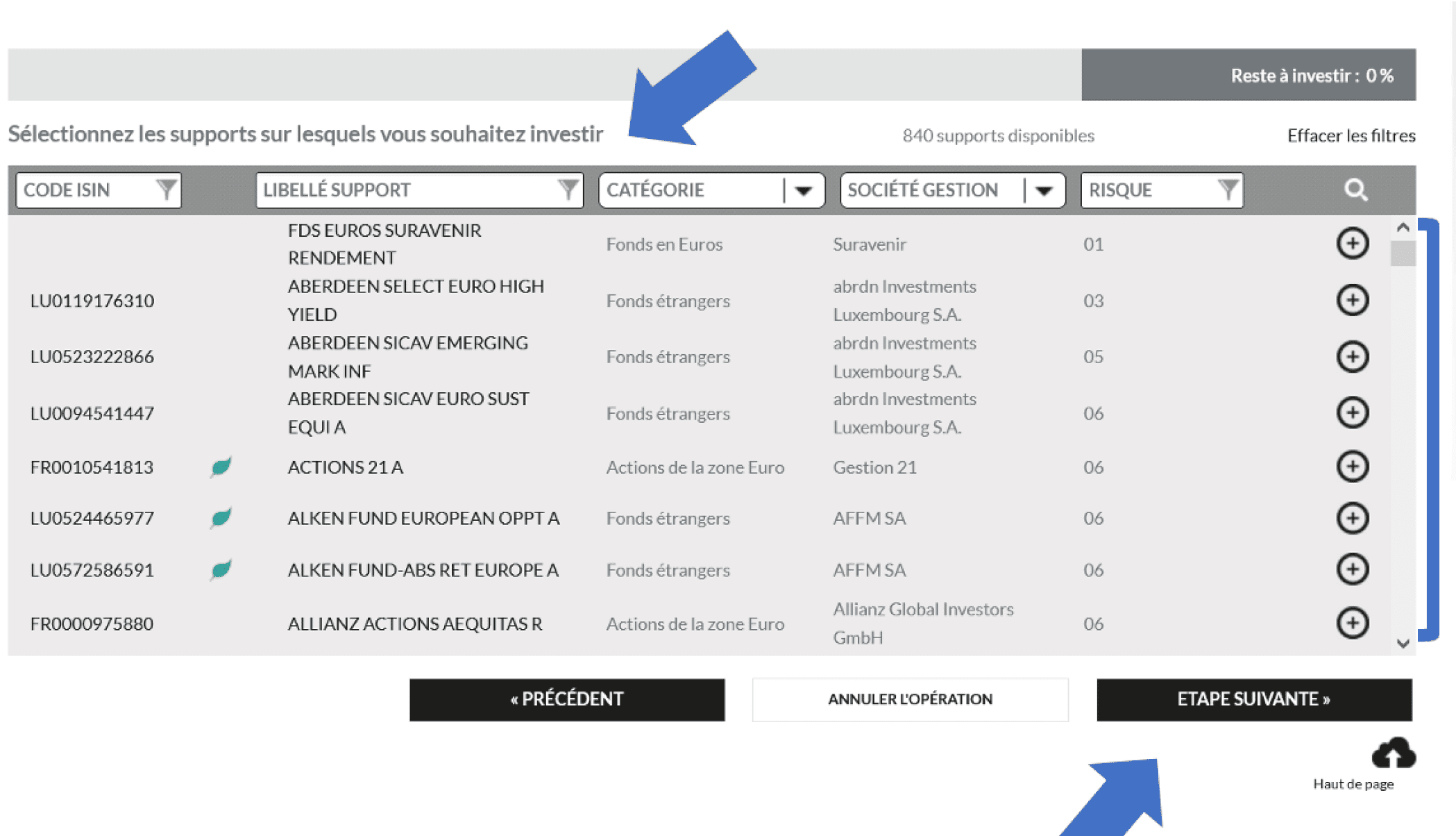

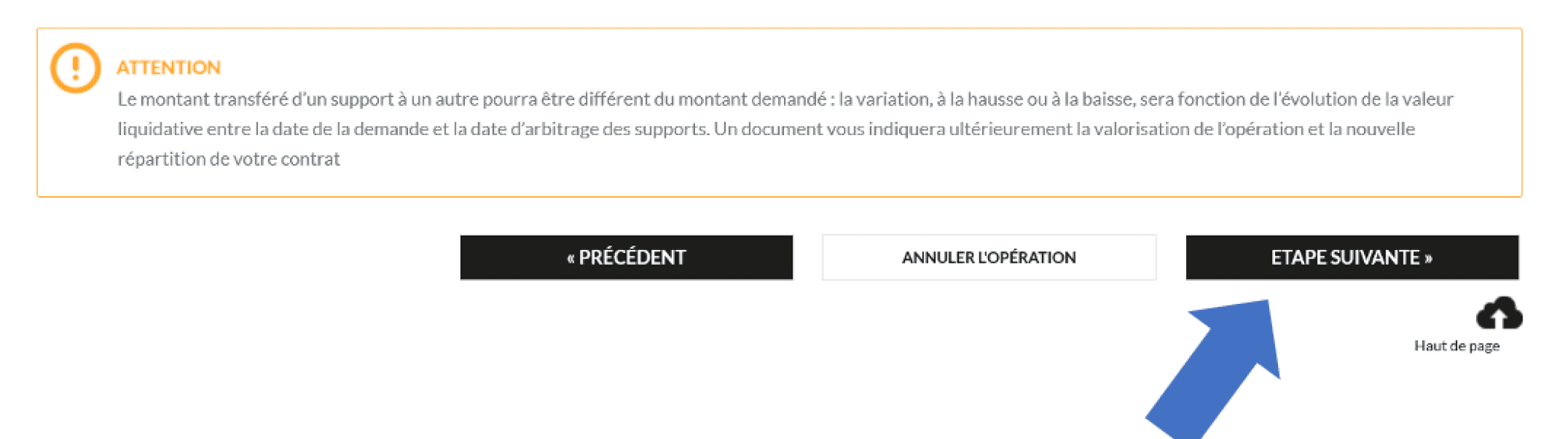

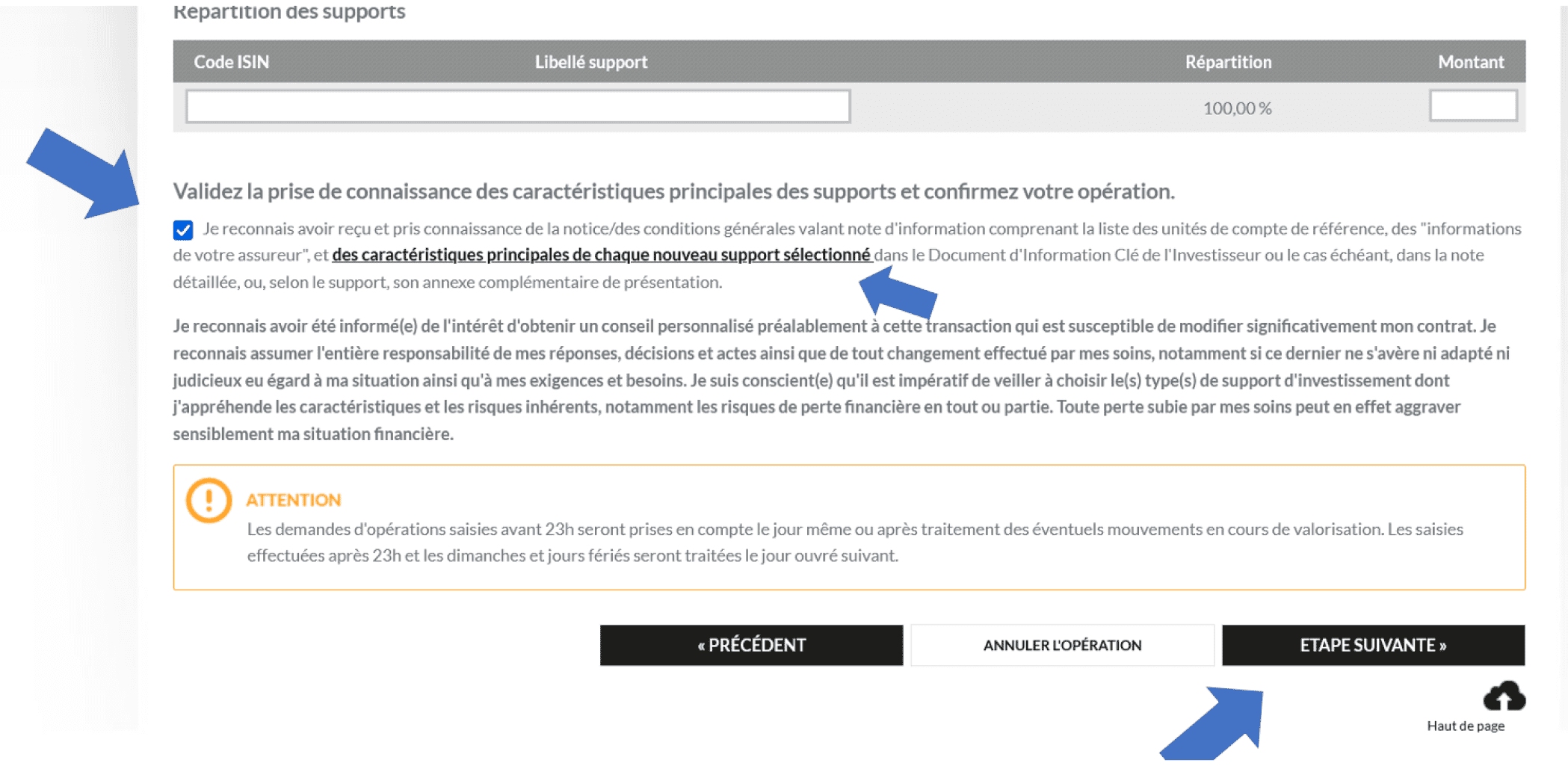

Voici les étapes pour faire votre arbitrage

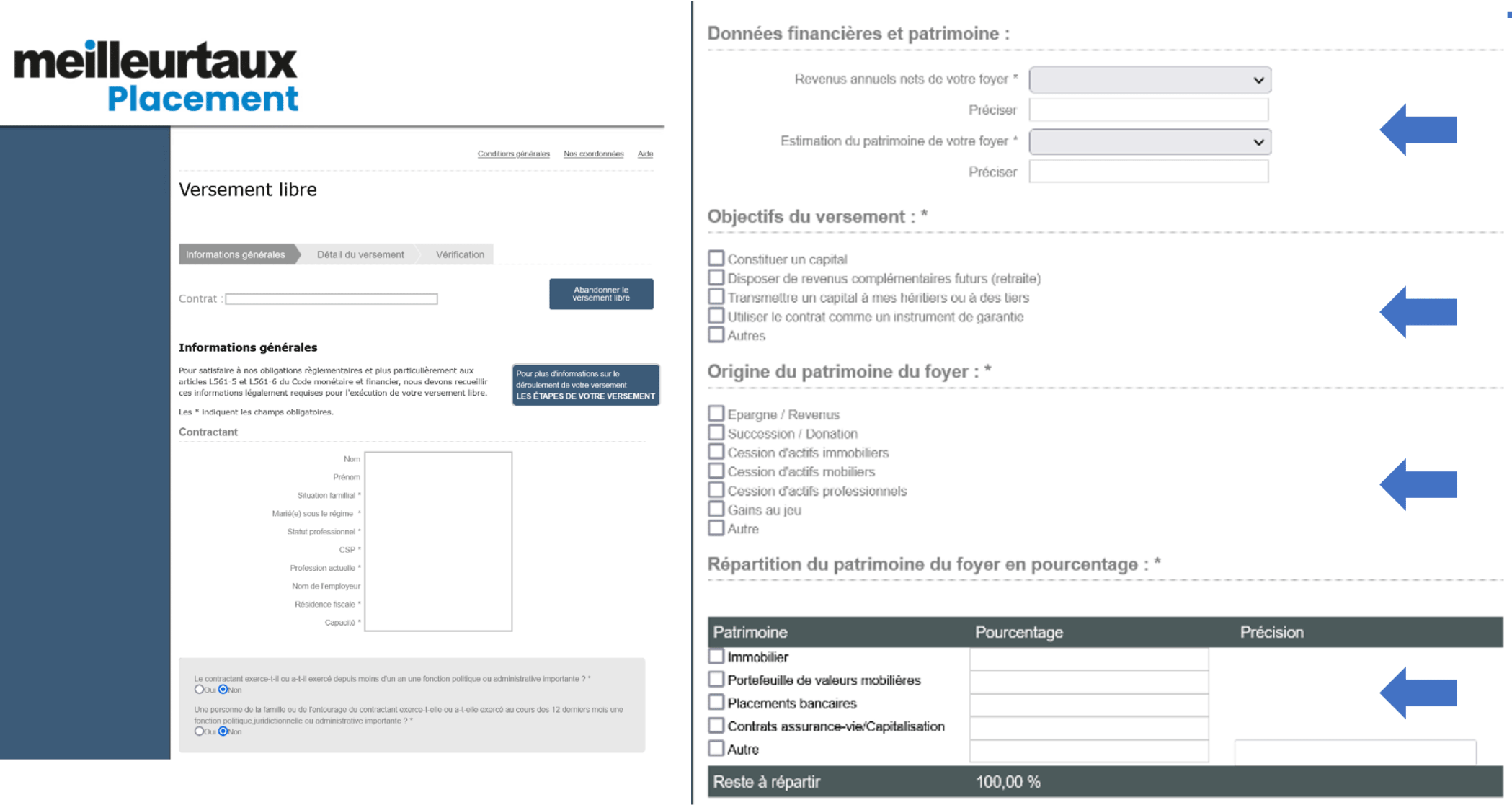

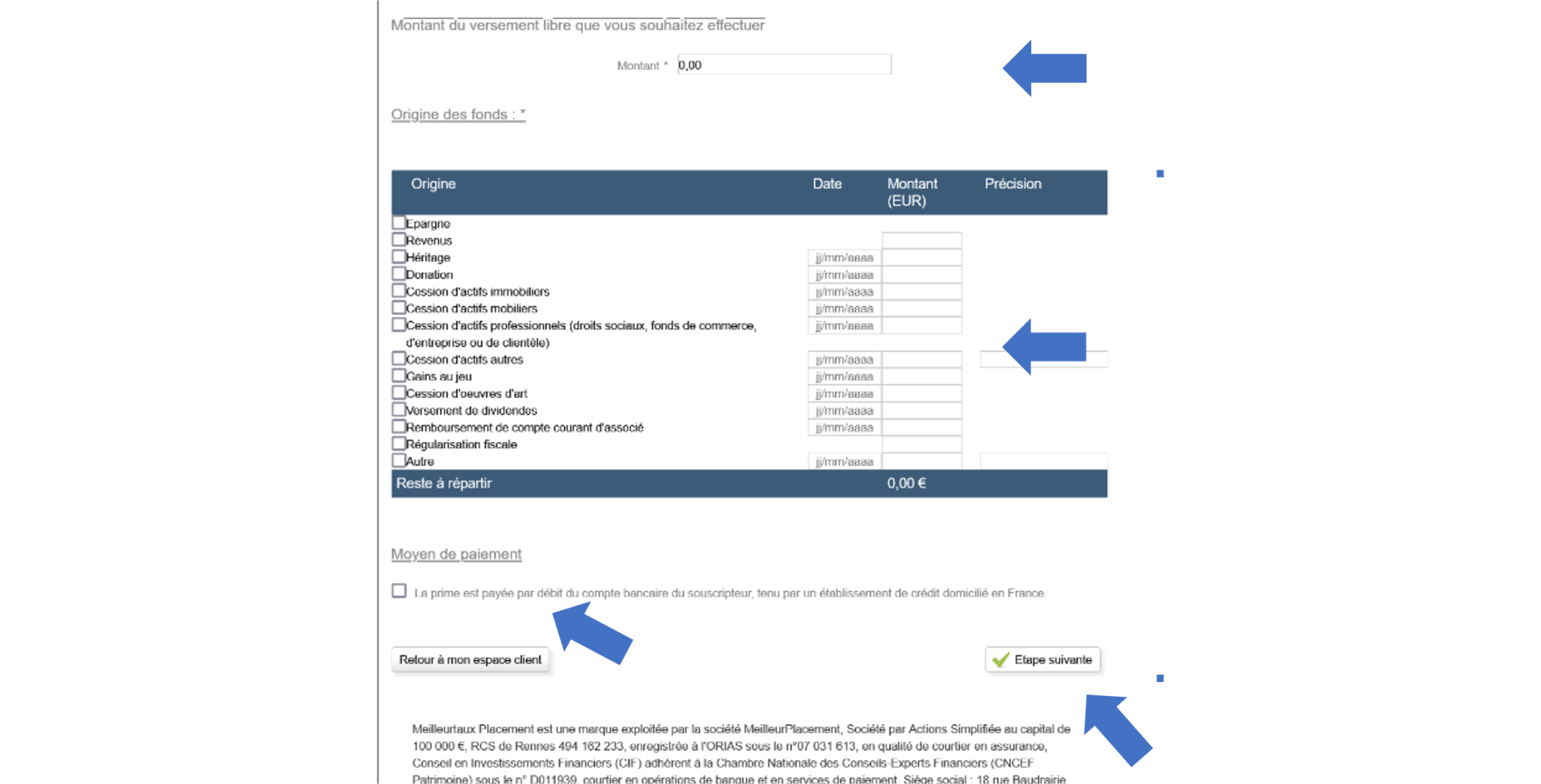

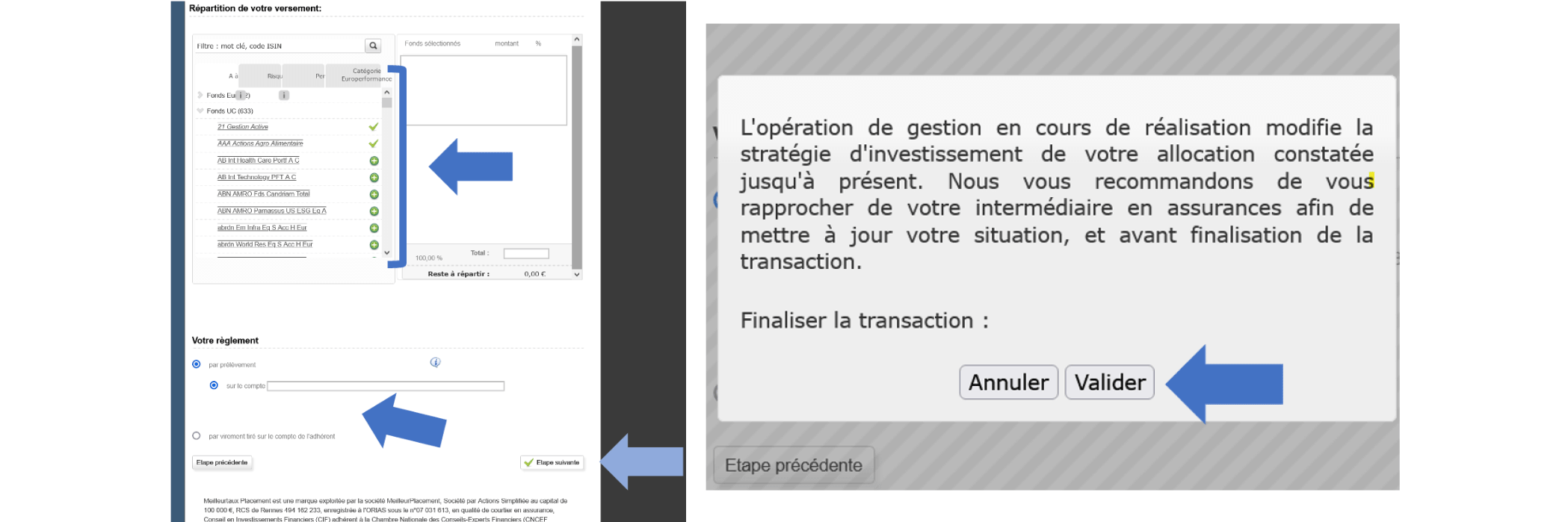

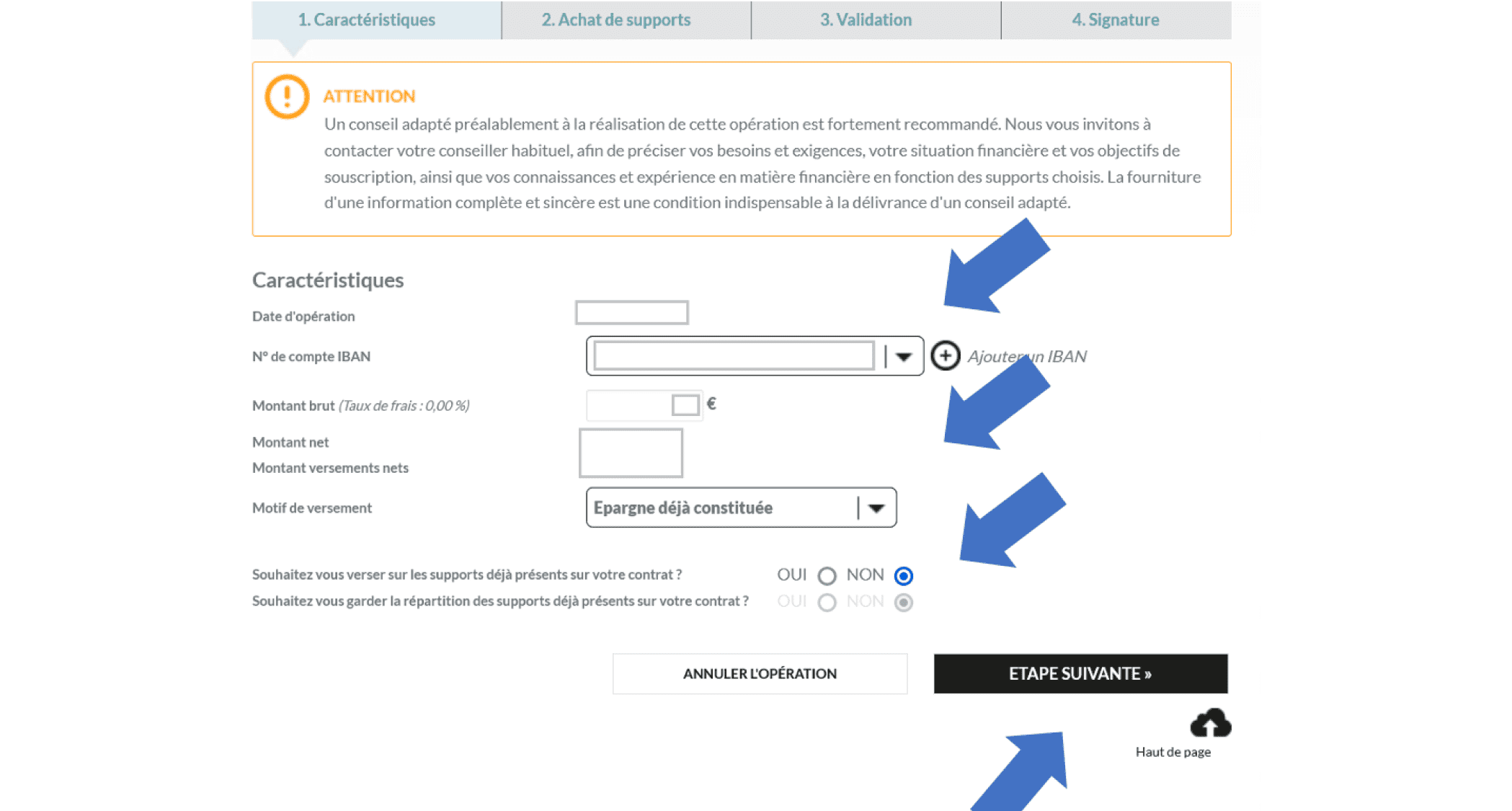

Voici les étapes pour faire votre versement

Quel type d’actions souhaitez-vous faire ?

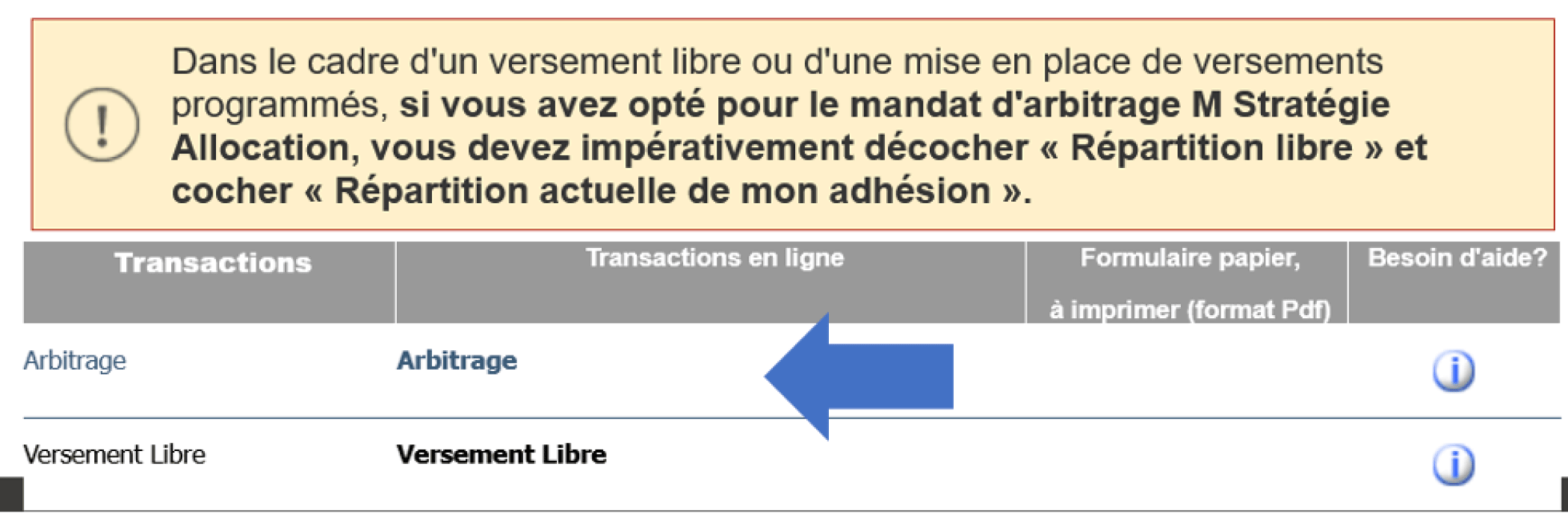

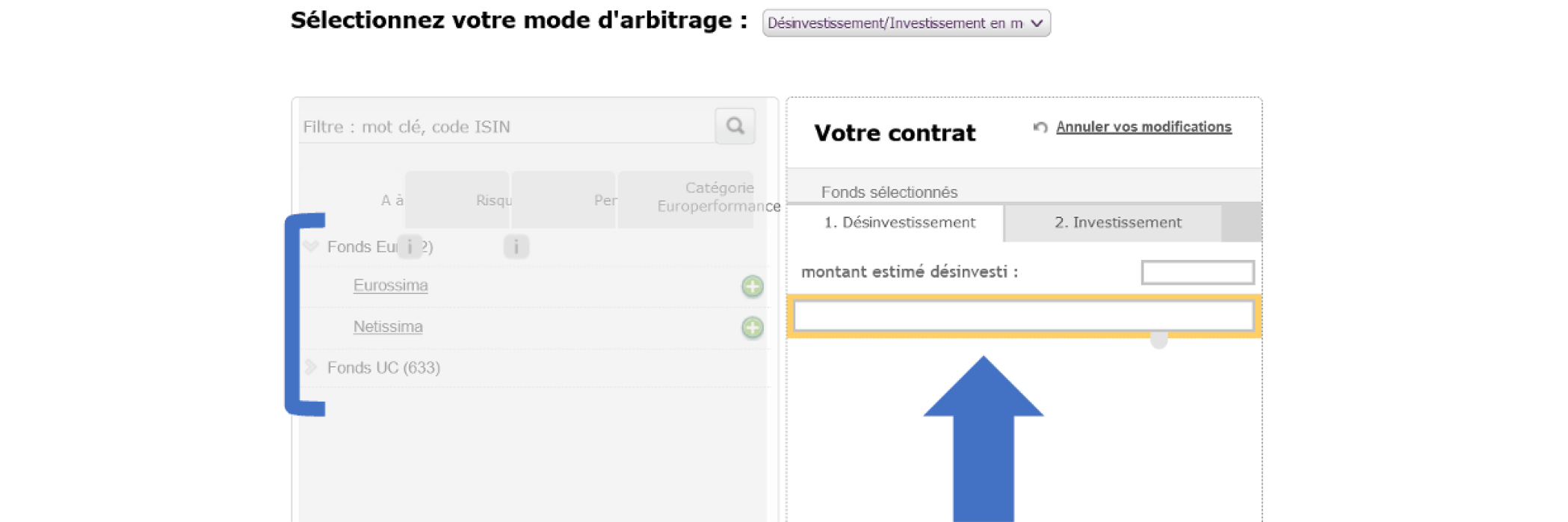

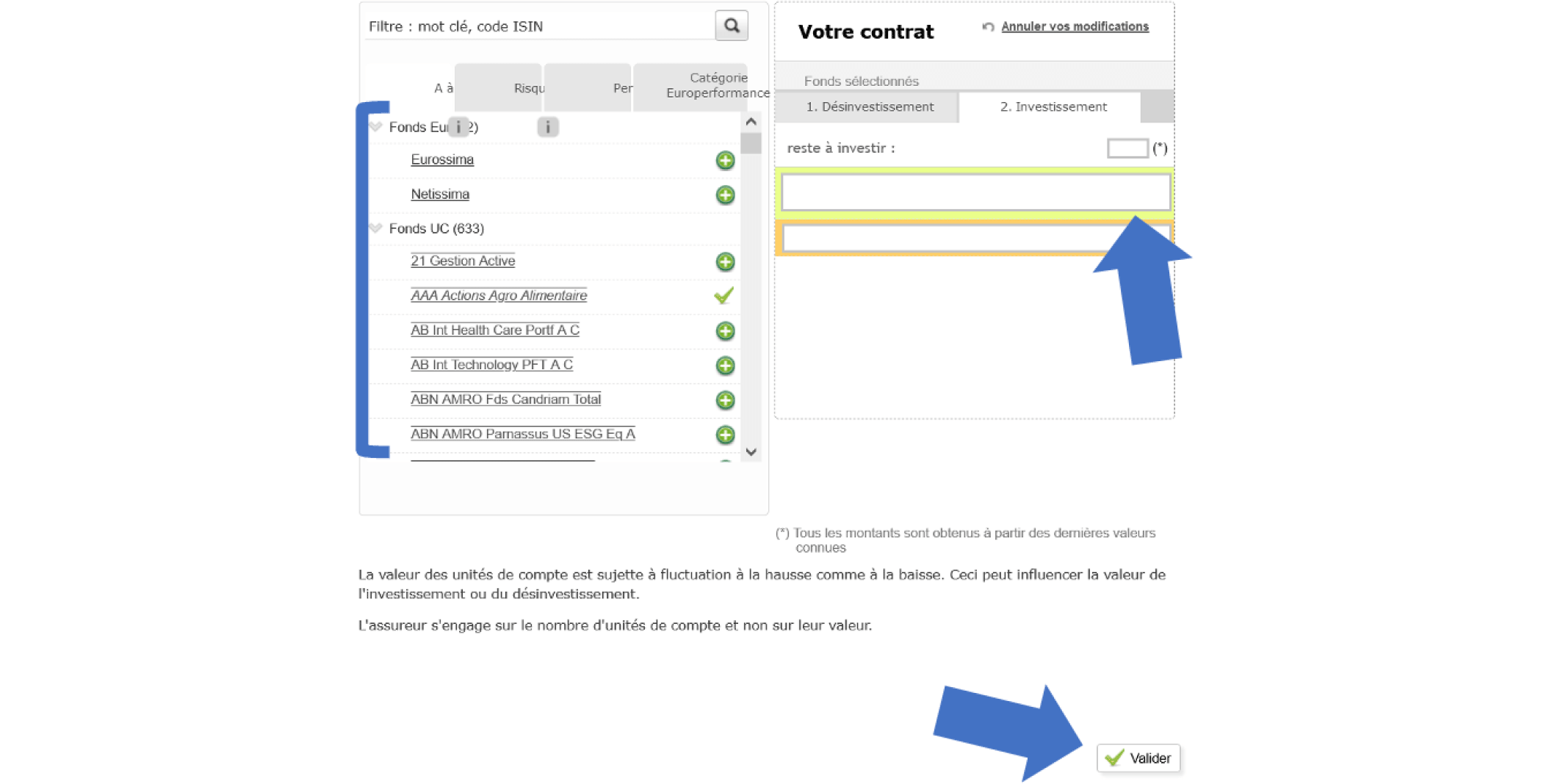

Voici les étapes pour faire votre arbitrage

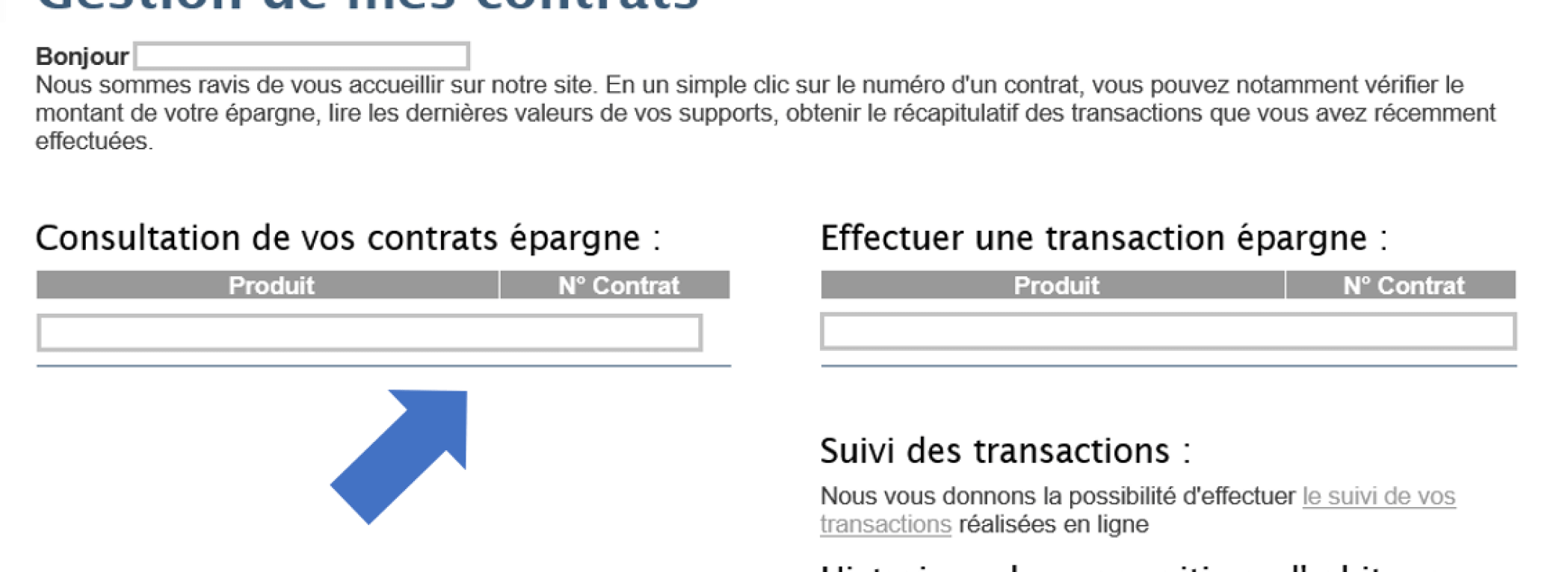

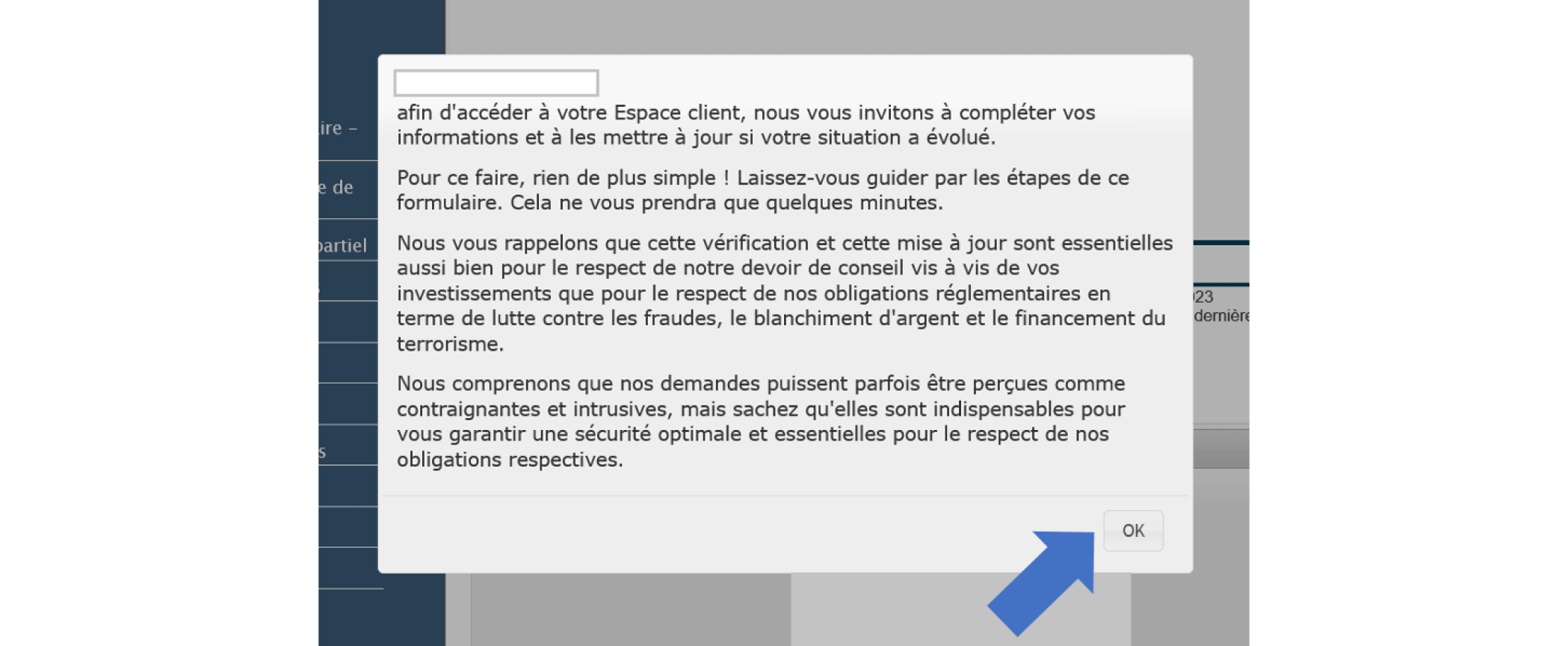

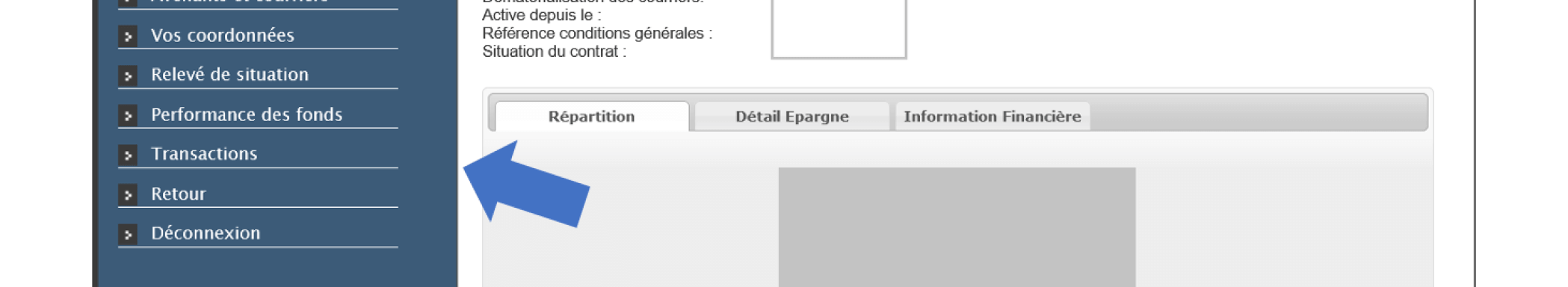

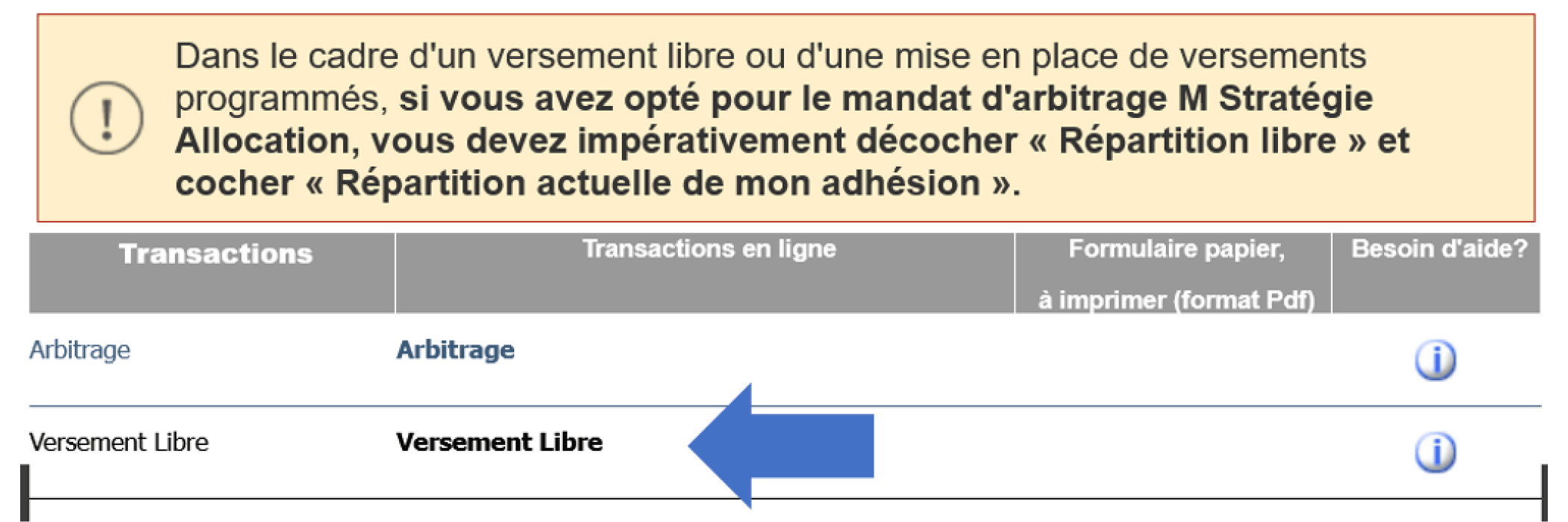

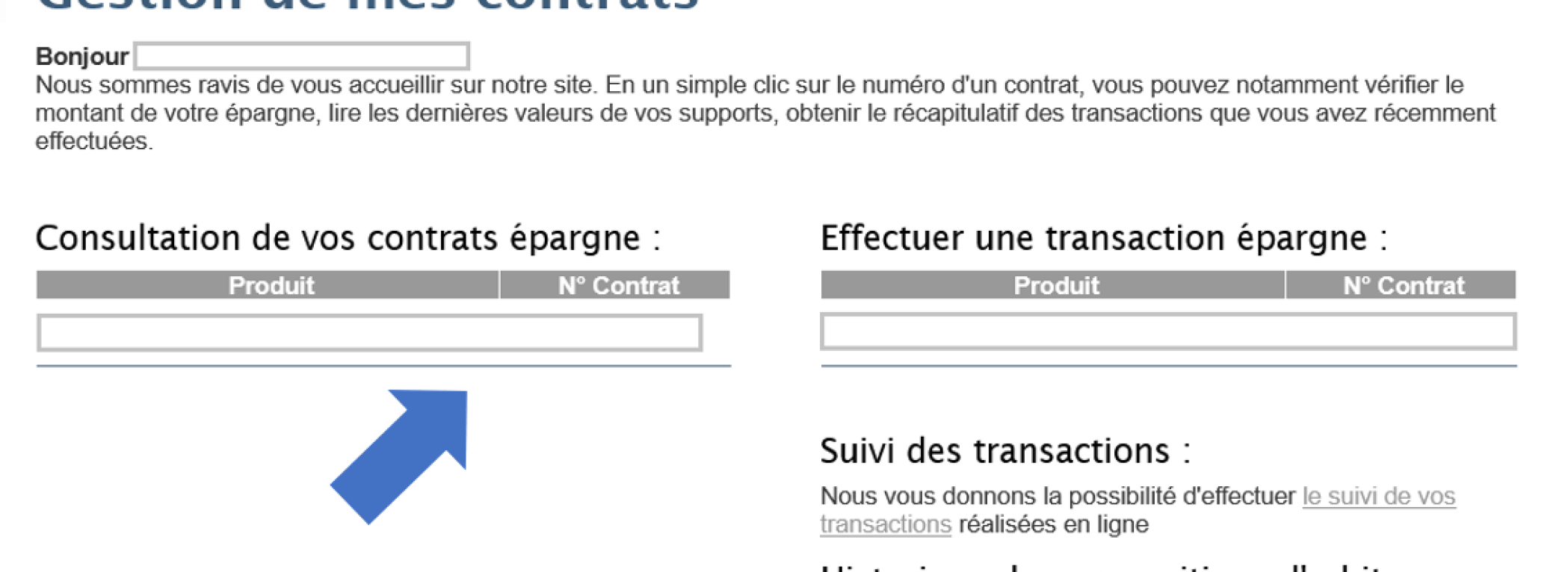

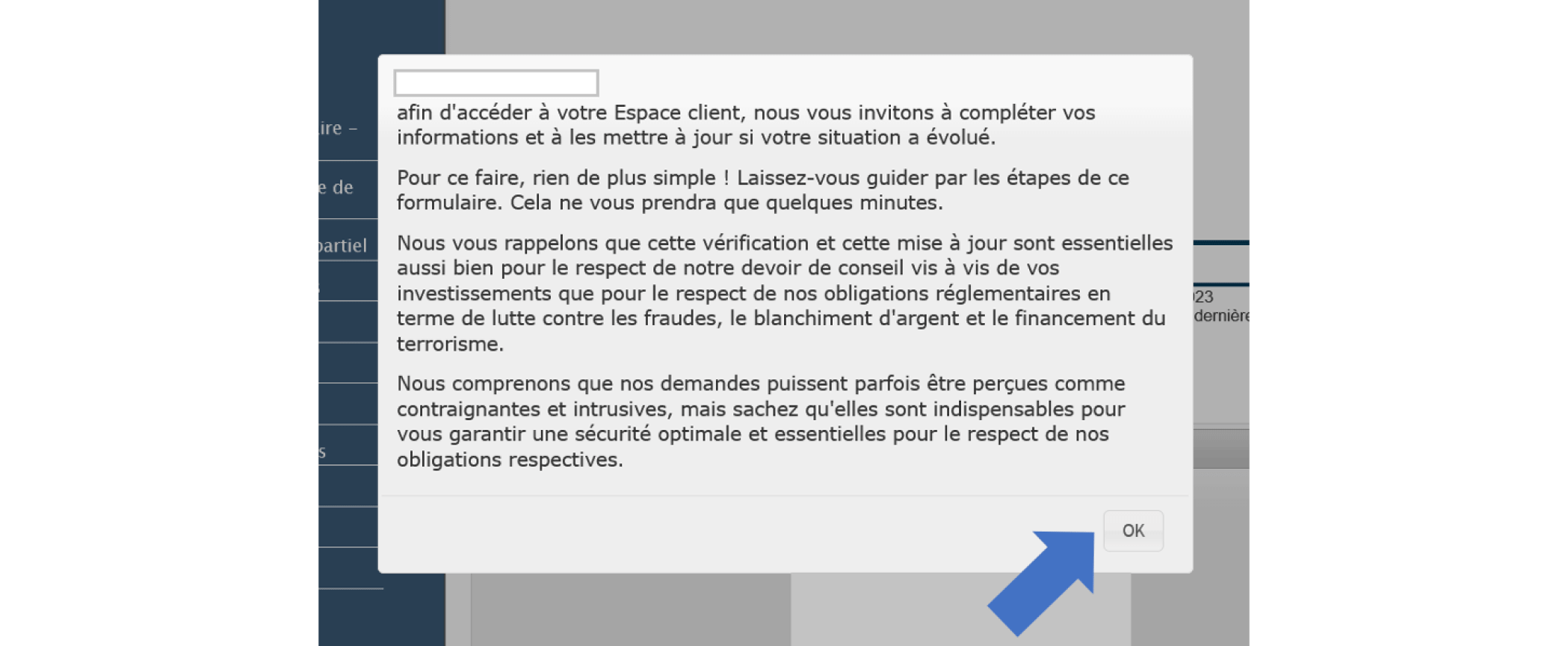

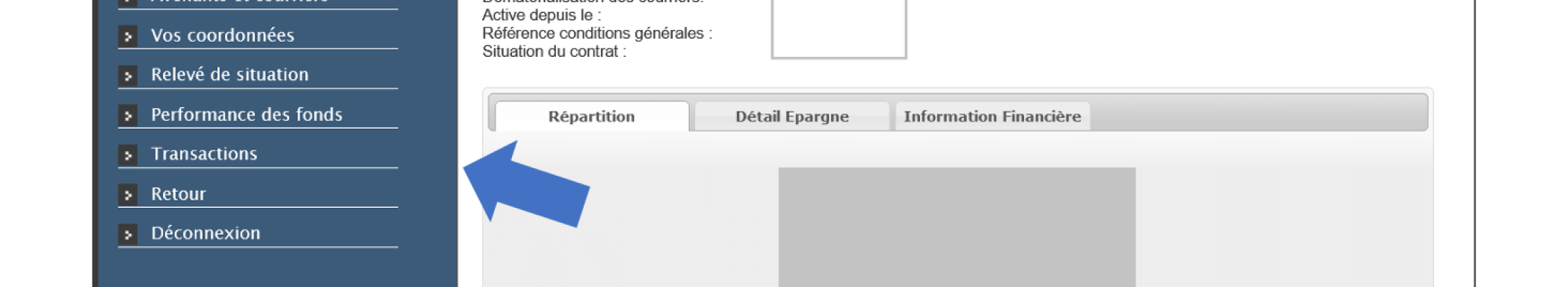

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://www.previ-direct.com/web/eclient-meilleurtauxplacement/accueil

Quel type d’actions souhaitez-vous faire ?

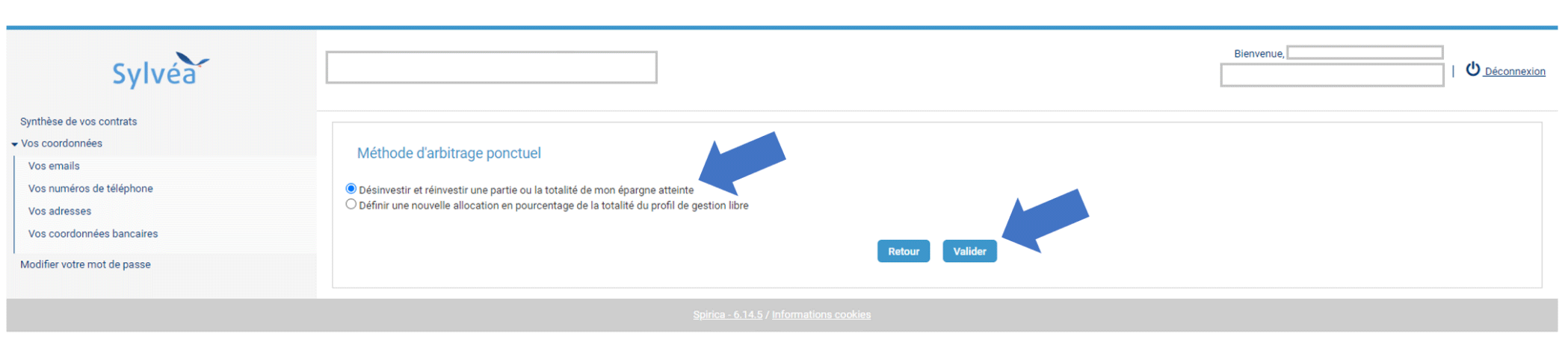

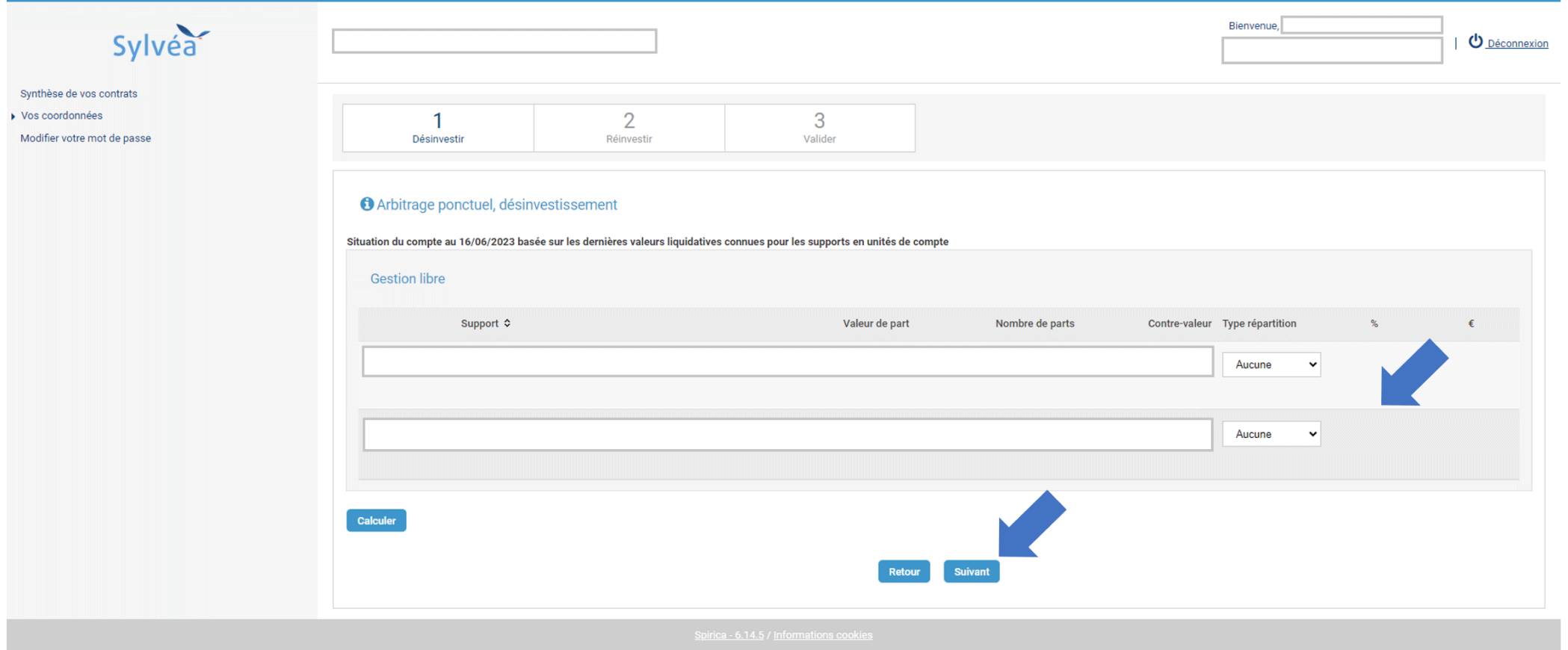

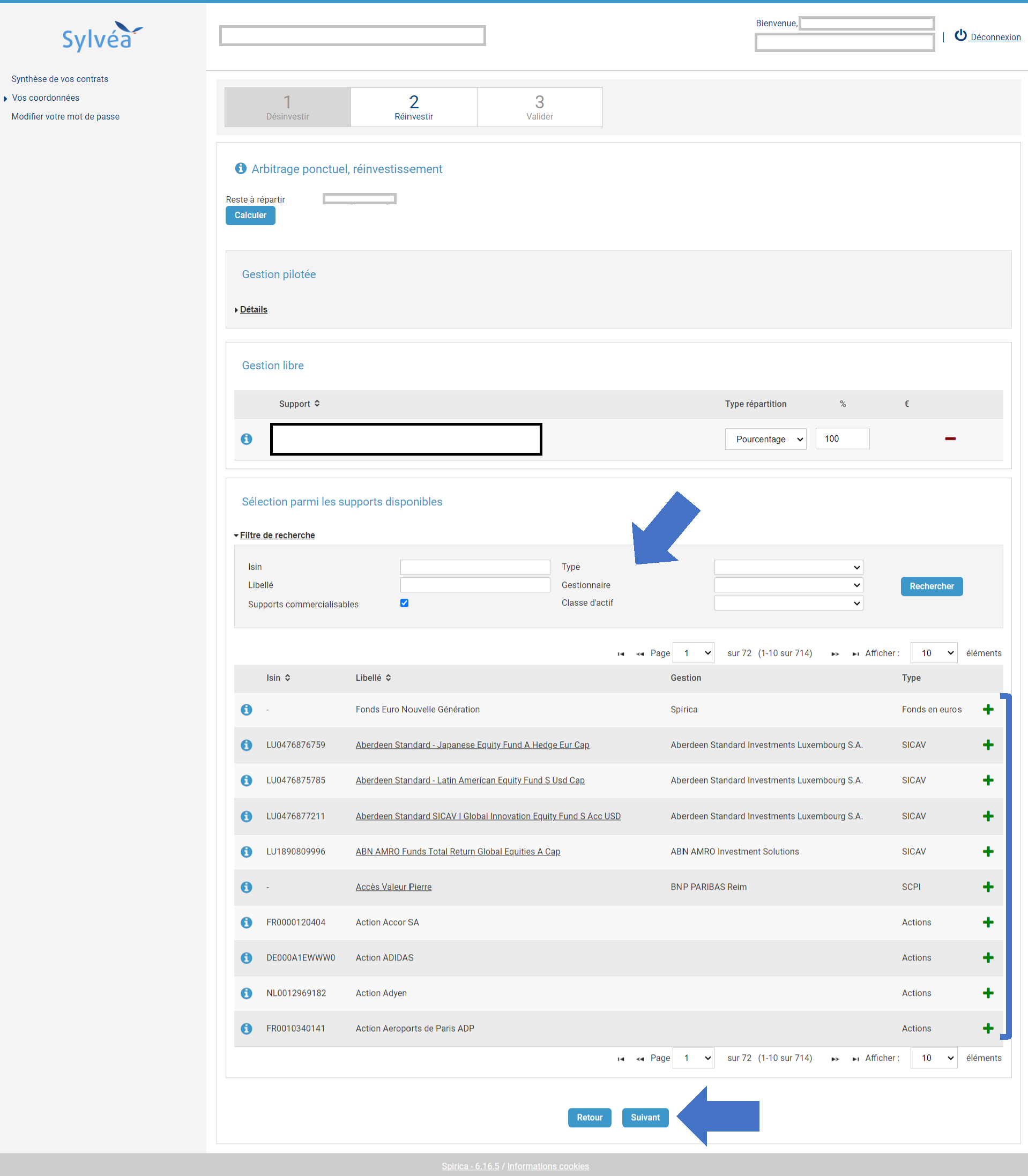

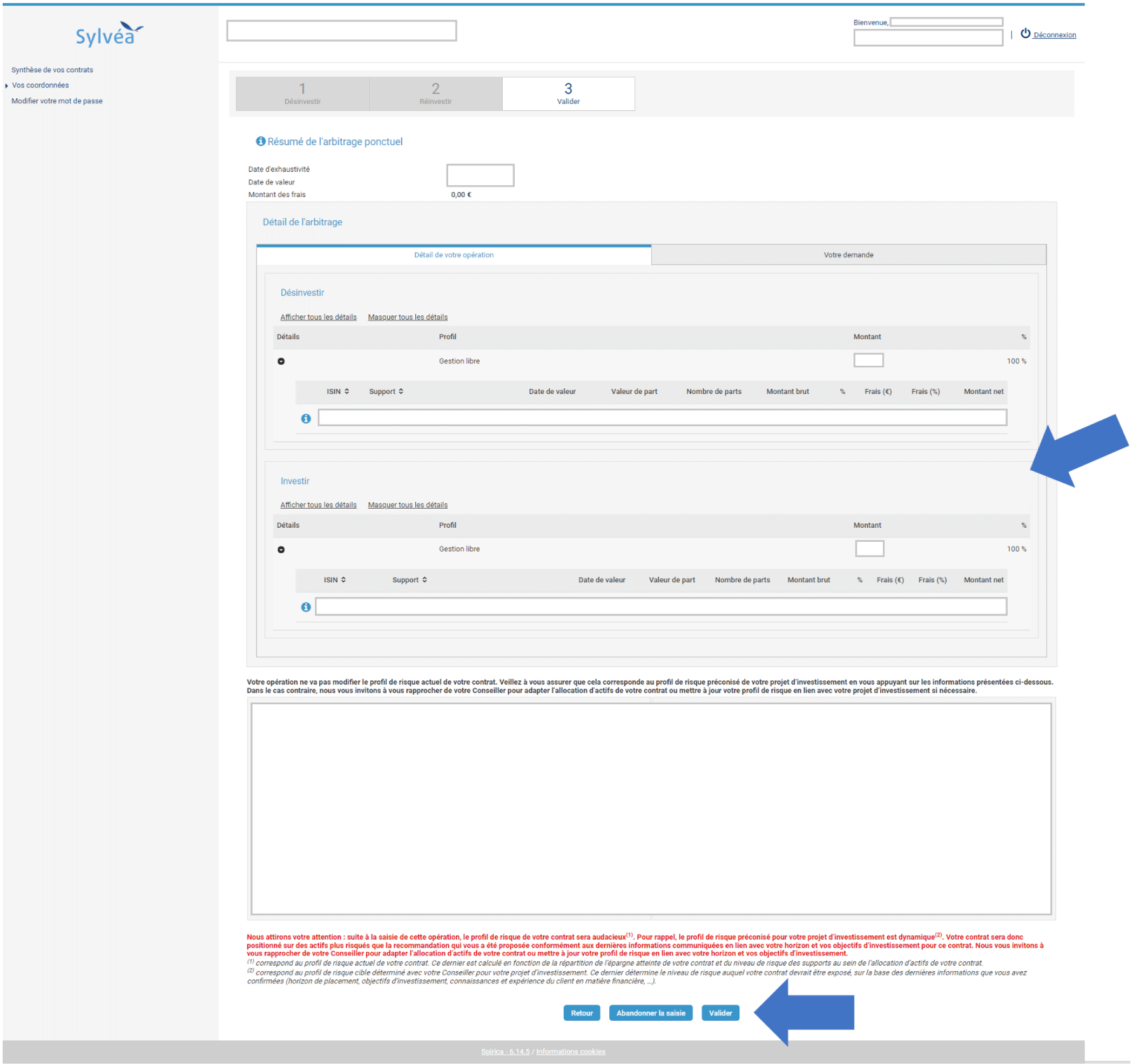

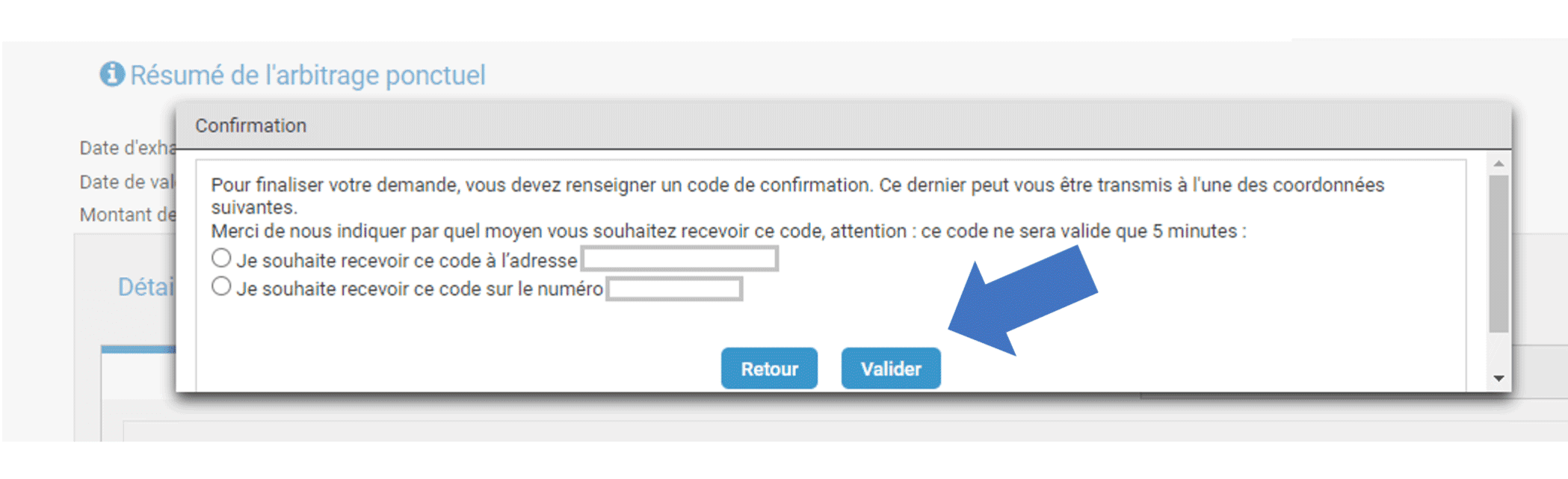

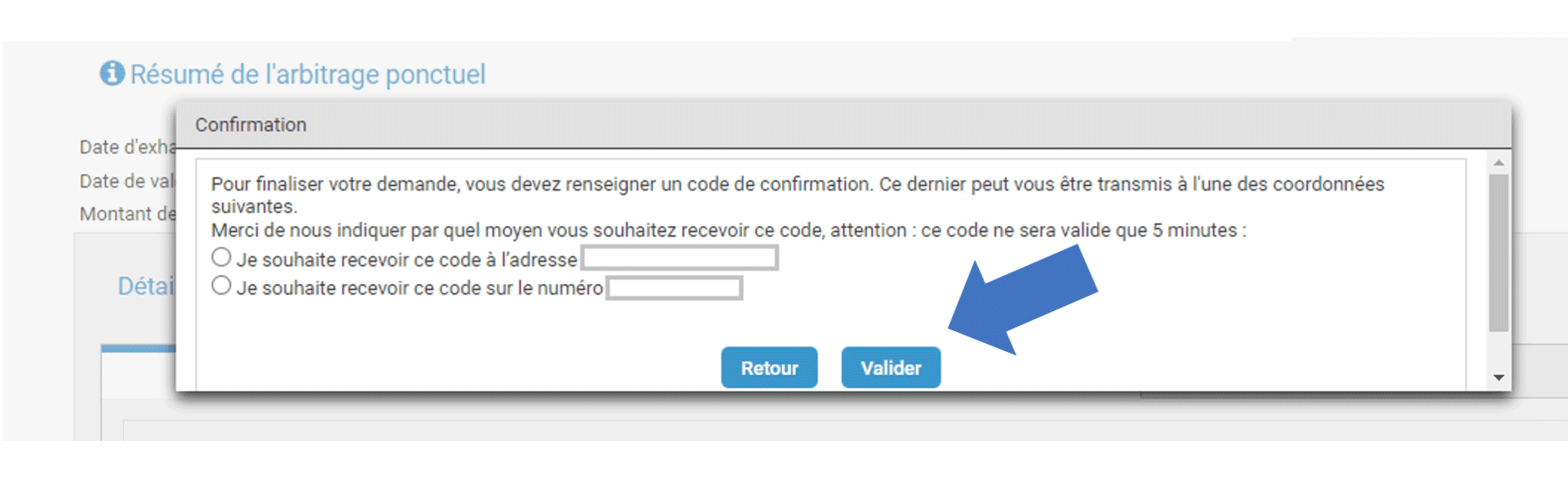

Voici les étapes pour faire votre arbitrage

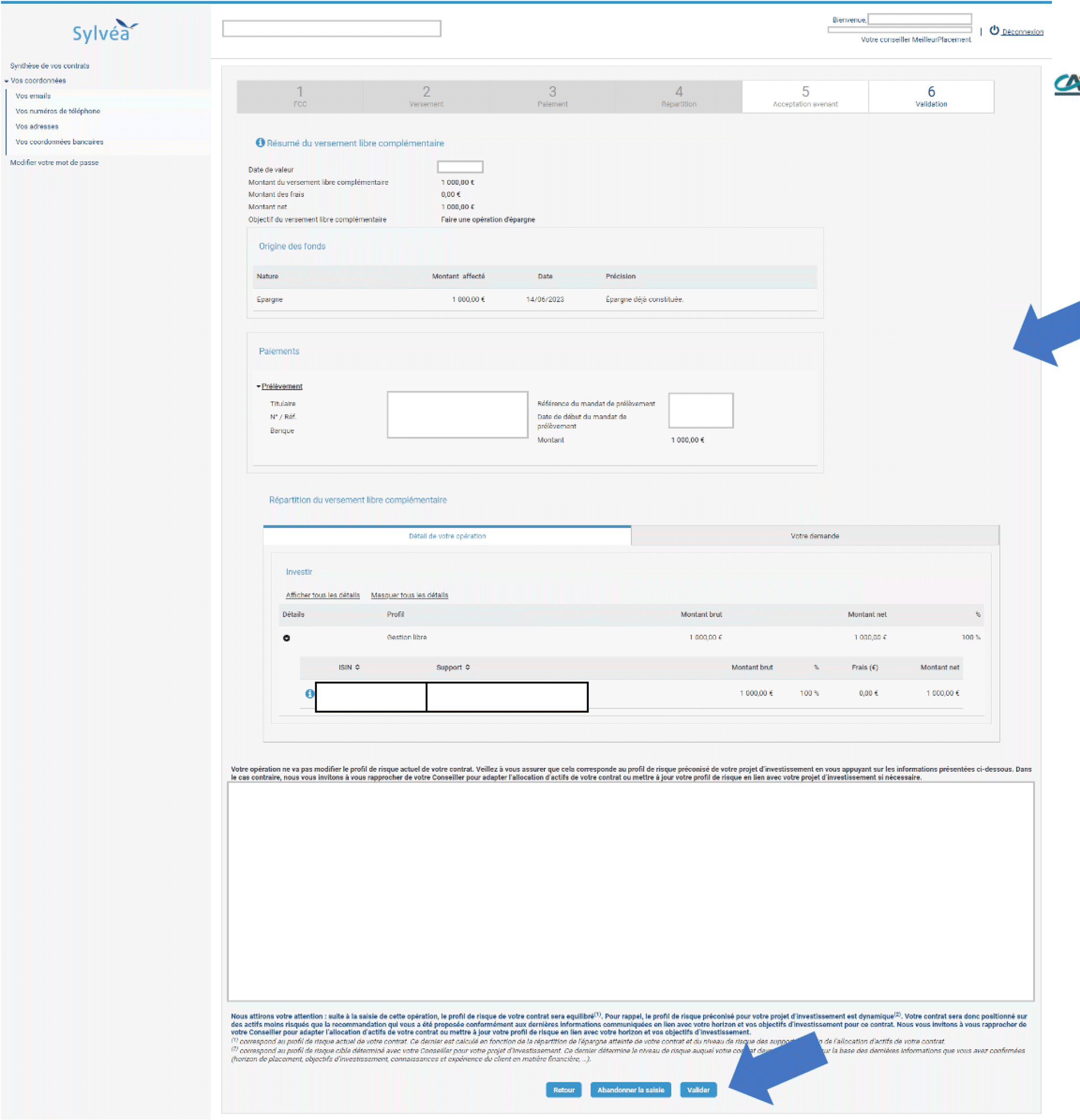

Connectez-vous à votre espace client : https://www.sylvea.fr/securite/login.xhtml

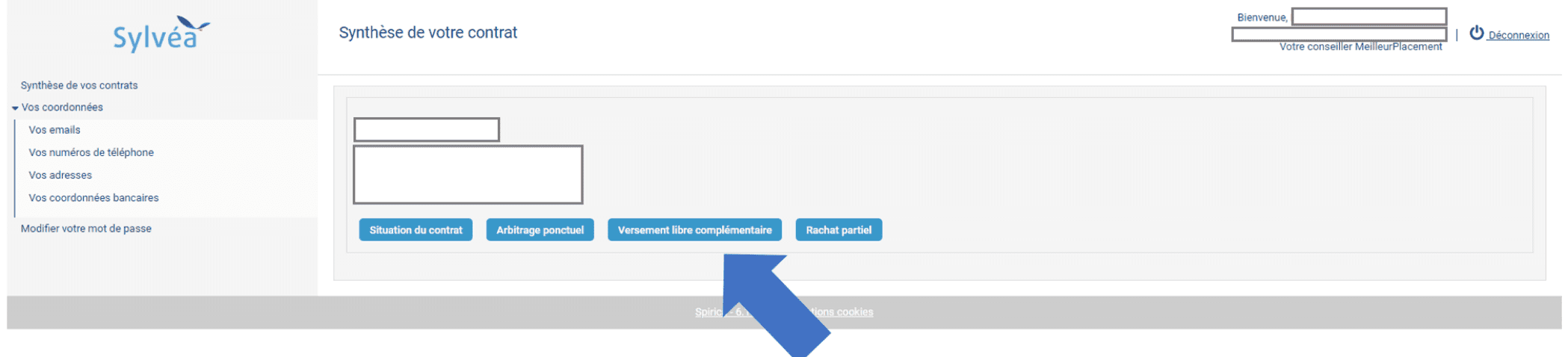

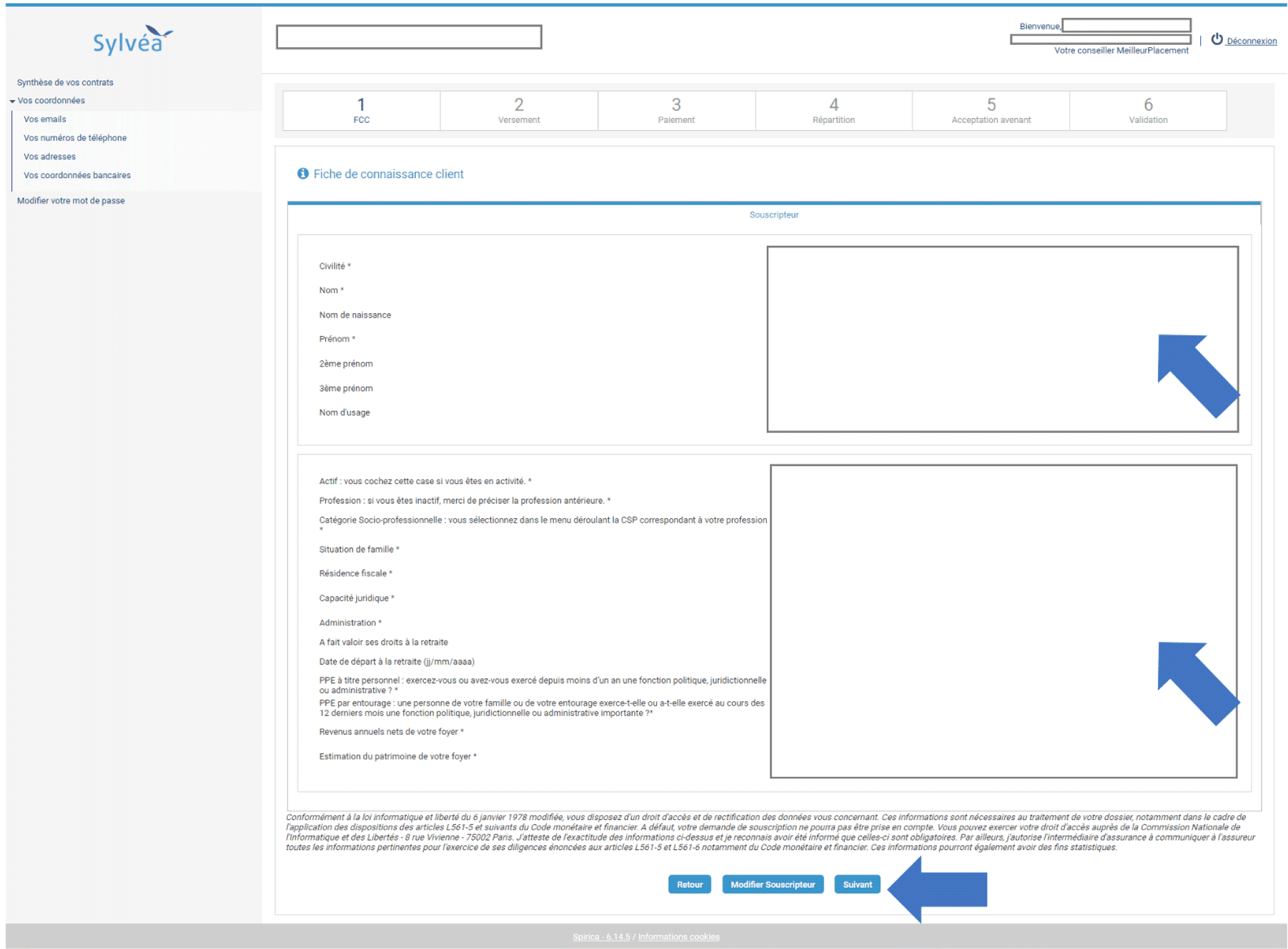

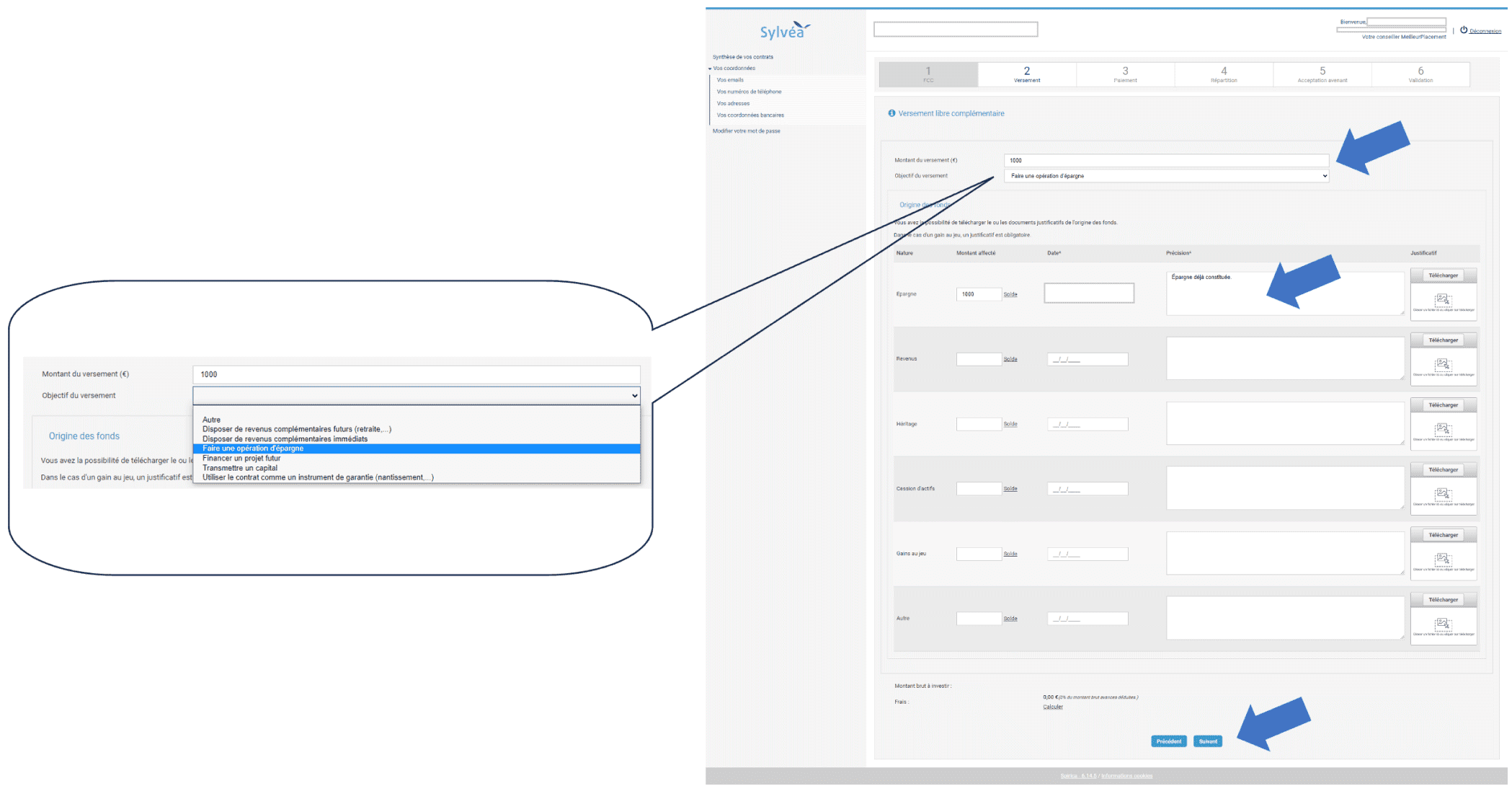

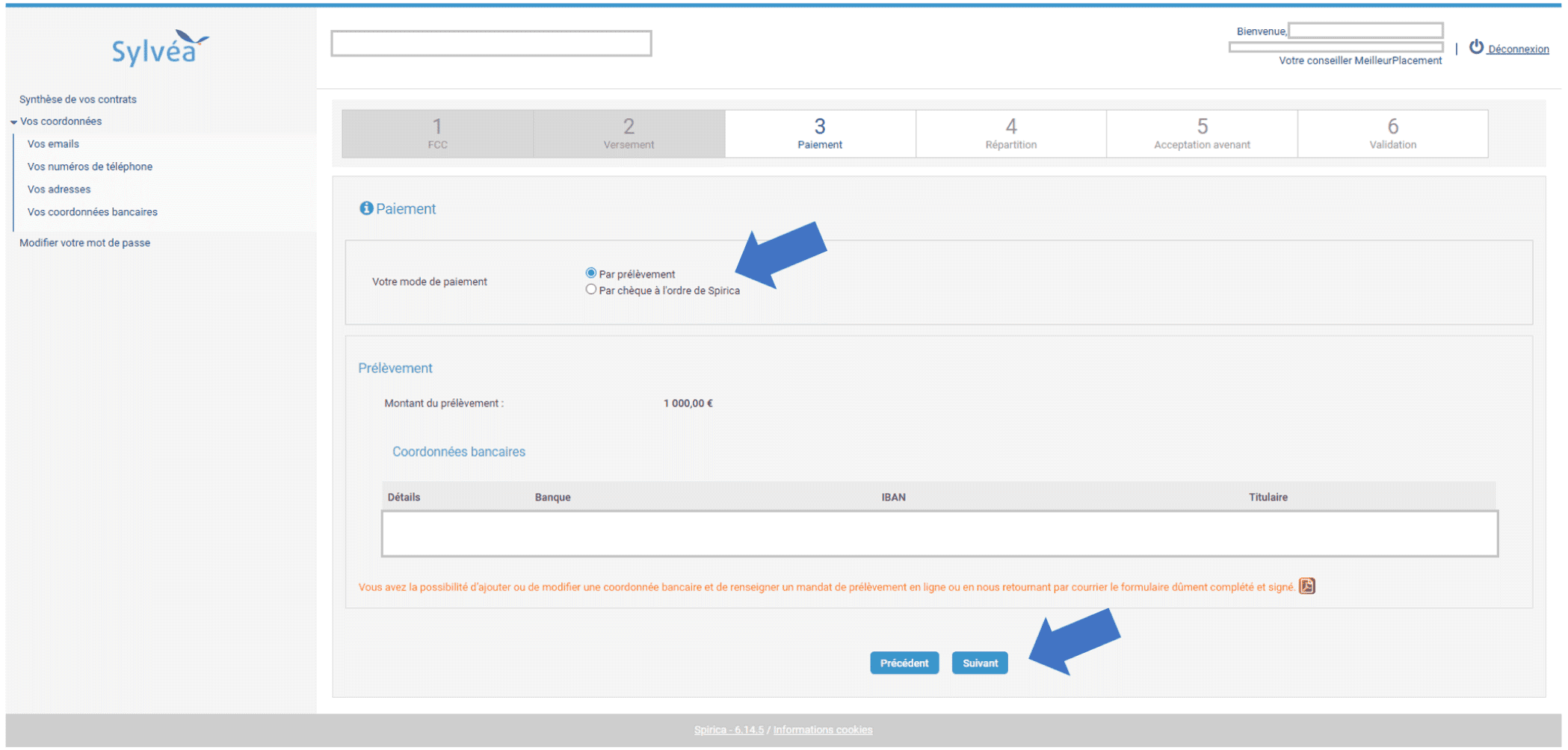

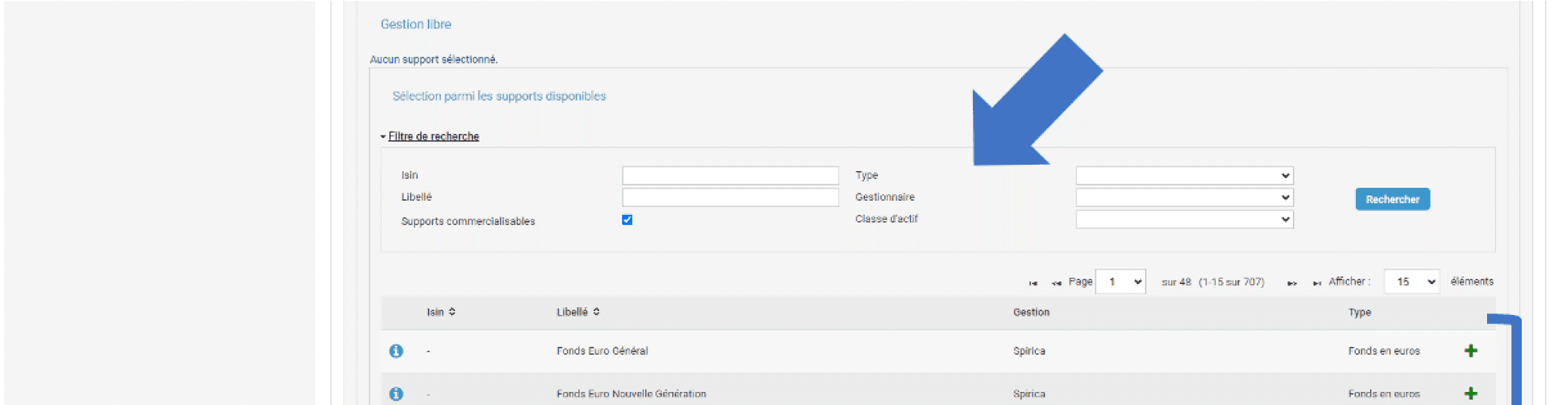

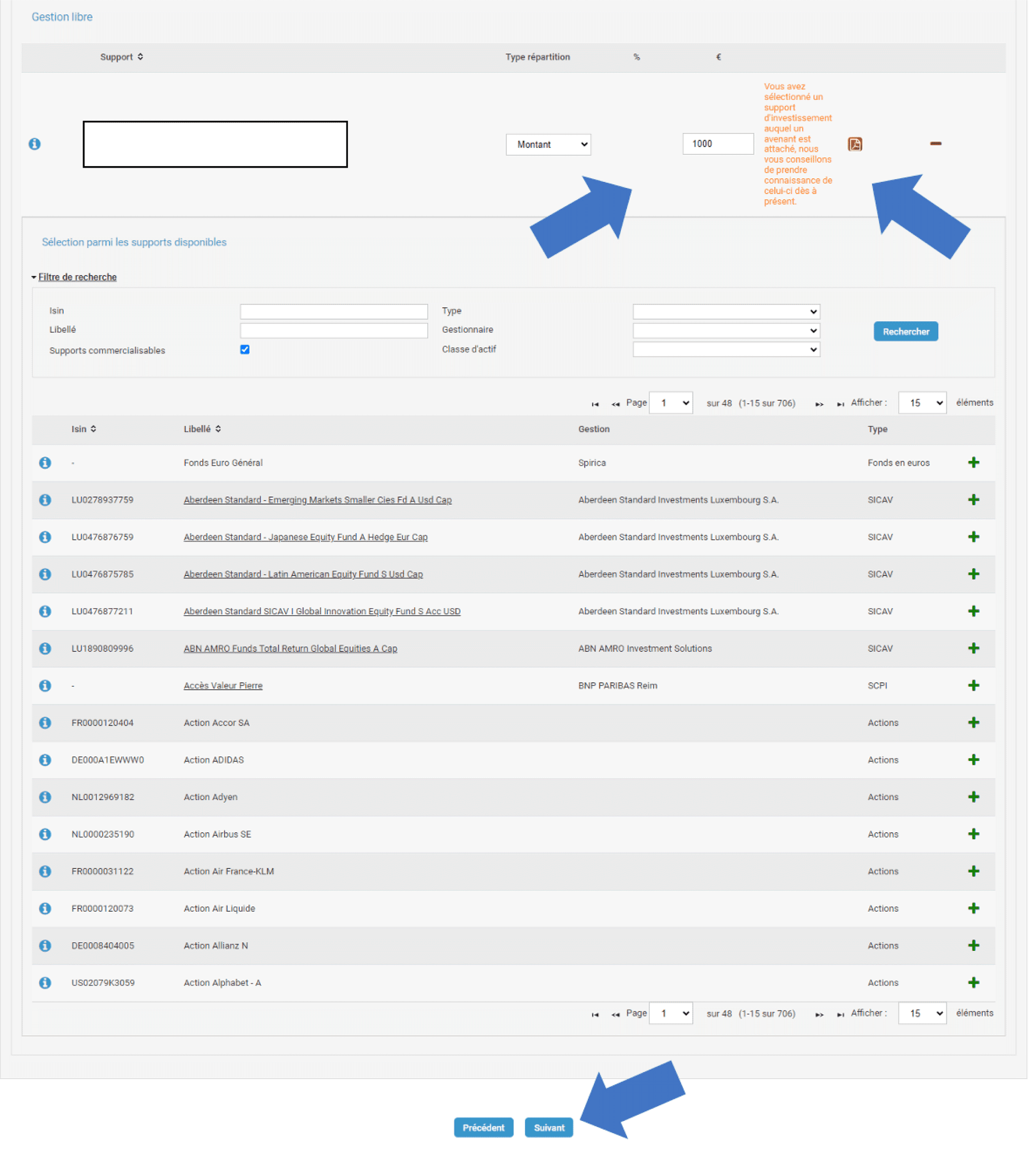

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://www.sylvea.fr/securite/login.xhtml

Quel type d’actions souhaitez-vous faire ?

Voici les étapes pour faire votre arbitrage

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/

Voici les étapes pour faire votre versement

Connectez-vous à votre espace client : https://generali.placement.meilleurtaux.com/