Transmettre une partie de son patrimoine à ses enfants est un souhait naturel pour de nombreux parents. Cependant, la crainte de la fiscalité qui accompagne ces donations peut souvent freiner cette démarche. Heureusement, il existe plusieurs solutions parfaitement légales permettant de transmettre en toute liberté fiscale. Encore faut-il les connaître… et surtout, les anticiper. En matière de transmission, le temps est un allié précieux : plus la démarche est préparée en amont, plus elle permet de profiter des nombreux abattements et dispositifs existants. Anticiper, c’est souvent transmettre plus, tout en conservant une parfaite maîtrise de son patrimoine.

Les abattements légaux : jusqu'à 100 000 € tous les 15 ans, par parent et par enfant

L'administration fiscale offre la possibilité à chaque parent de donner jusqu'à 100 000 € par enfant sans être soumis aux droits de donation. Cet abattement est renouvelable tous les 15 ans, ce qui permet de planifier des transmissions régulières sans impôts. Par exemple, un couple peut transmettre 200 000 € à chacun de ses enfants tous les 15 ans, sans fiscalité. Cela représente une opportunité considérable pour ceux qui souhaitent transmettre leur patrimoine de manière planifiée.

Le don de sommes d’argent : un bonus fiscal de 31 865 €

En complément des 100 000 €, il est possible de donner jusqu'à 31 865 € en numéraire (argent, chèque ou virement) par parent et par enfant, à condition que :

- le donateur ait moins de 80 ans,

- le donataire (l'enfant) soit majeur.

Ce don s'ajoute aux 100 000 € d'abattement classique. Ainsi, un parent peut transmettre jusqu'à 131 865 € à un enfant sans fiscalité, tous les 15 ans. Cette stratégie permet de maximiser les montants transmis sans impôts, tout en respectant des conditions simples.

NOUVEAU : Jusqu’à 100 000 € pour aider à acheter ou rénover une résidence principale

Depuis le 15 février 2025, un nouveau dispositif permet de transmettre jusqu'à 100 000 € par donateur à un même donataire, exonérés d'impôts, sous réserve que les fonds soient utilisés dans un délai de 6 mois pour :

- l'acquisition d'un logement neuf ou en VEFA, destiné à devenir la résidence principale du donataire (ou à la location à usage d'habitation principale),

- ou pour effectuer des travaux de rénovation énergétique éligibles à MaPrimeRénov’ dans la résidence principale du donataire.

Le plafond est fixé à 300 000 € par donataire au total, ce qui permet de réaliser des projets immobiliers ambitieux sans impôts.

Conditions à connaître :

- Aucun âge minimum ou maximum n'est exigé pour le donateur ou le donataire.

- L'usage du logement doit être maintenu pendant au moins 5 ans, en résidence principale ou en location (hors membres du foyer fiscal).

- Pas de cumul possible, pour une même dépense, avec d'autres avantages fiscaux (Prime Rénov’, emploi à domicile, déficit foncier...).

Exemple : vous donnez 100 000 € à votre fille pour l'achat de son premier appartement neuf. Si elle y habite pendant 5 ans, aucun droit de donation n'est dû, même si vous avez déjà utilisé les abattements classiques. Ce dispositif est une excellente opportunité pour soutenir vos proches dans leurs projets immobiliers tout en optimisant la fiscalité.

N’oubliez pas de déclarer vos donations, même exonérées !

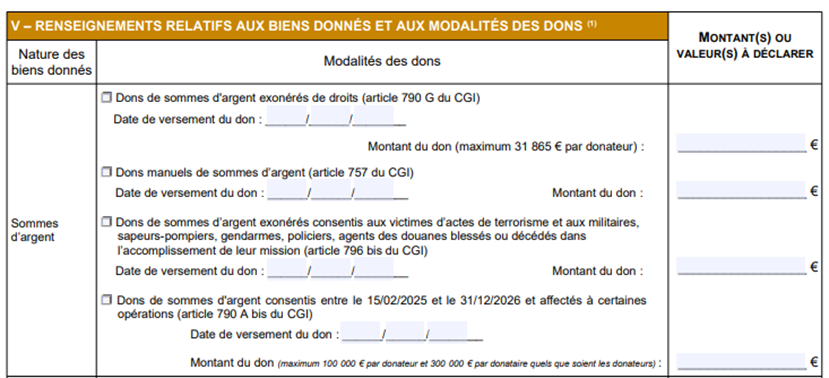

Même si vous ne payez aucun impôt, les dons de sommes d’argent (jusqu’à 100 000 € ou 31 865 €) doivent obligatoirement être déclarés à l’administration fiscale.

Pourquoi c’est important ?

- Pour faire courir le délai de 15 ans entre deux donations (et profiter à nouveau des abattements),

- Pour sécuriser la transmission en cas de contrôle fiscal,

- Pour que les dons soient pris en compte dans la succession future.

Comment déclarer une donation ?

| Type de don | Formulaire | Mode de déclaration | Délai |

|---|---|---|---|

| don manuel (chèque, virement…) | Formulaire n°2735 | À envoyer au service des impôts du donataire ou En ligne sur impots.gouv.fr | Dans le mois qui suit le don |

| Donation notariée | Acte établi par notaire | Le notaire s’occupe de tout | — |

Pensez à indiquer le type d’abattement utilisé :

- Abattement légal de 100 000 € - article 757 du CGI

- Don familial de 31 865 € - article 790 G du CGI

- Nouveau dispositif résidence principale (100 000 € - art. 790 A bis du CGI)