Avant la guerre en Ukraine, les prix du pétrole avaient pratiquement doublé en un an. Mais depuis l’invasion russe, ils se sont littéralement envolés, avant de baisser à nouveau. Les prix de l’or noir sont soumis à une forte volatilité mais restent tout de même en hausse de plus de 20% depuis le 1er janvier. Dans ce contexte, les géants du secteur comme Total, Chevron ou Exxon affichent des résultats spectaculaires, tant au niveau commercial que boursier. Qu’est-ce qui explique la récente baisse des cours pétroliers ? Et comment investir facilement sur les mastodontes américains et européens ? C’est ce que l’on vous propose de découvrir dans cet article.

Un marché très volatil

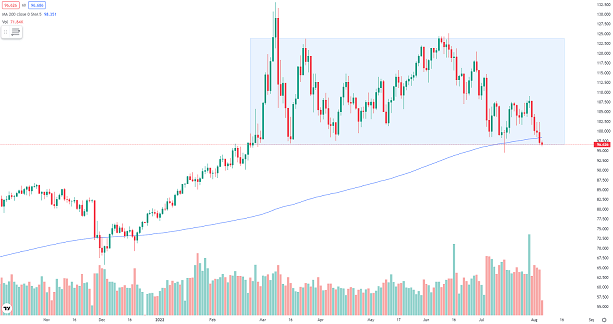

Les prix du pétrole sont sous haute tension depuis le début de la guerre en Ukraine. Six mois après son déclenchement, quel bilan peut-on tirer pour les prix de l’or noir ? Globalement, ils évoluent dans un “range”, autrement dit dans un rectangle de prix régulier compris entre 95$ et 125$ depuis le début des hostilités. Quelques pics extrêmes, surtout au début du conflit, ont dépassé cette zone de prix.

Le prix du Brent revient sur une borne basse :

Évolution du prix du baril de Brent depuis août 2021, en unité de temps quotidienne. La courbe bleue indique la moyenne des prix de clôture des 200 dernières séances.

Source : Meilleurtaux Placement, TradingView

Actuellement, les cours du pétrole de la mer du Nord (le Brent) se situent sur la borne basse, autour des 95$ le baril. Symboliquement, ils évoluent sous les 100$ depuis plusieurs jours. Qu’est-ce qui explique cette baisse d’environ 30% depuis les plus hauts atteints au premier semestre ?

L’inflation provoquée par la hausse des prix énergétiques et alimentaires entraîne une baisse de la consommation des ménages, amplifiée par la hausse des taux d’intérêt des banques centrales qui cherchent à juguler la flambée des prix.

Cette baisse de la consommation entraîne mécaniquement une baisse de la croissance économique. Aux États-Unis, la consommation représente près des trois quarts du PIB. La première puissance économique mondiale est entrée en récession technique au deuxième trimestre selon les données publiées la semaine passée.

Les grands instituts internationaux (FMI, Banque mondiale, Insee…) tablent sur une baisse de la croissance, voire sur une récession dans la plupart des pays développés, dans les prochains mois. Ces anticipations de récession, provoquée par l’inflation, jouent à la baisse sur l’or noir. Les investisseurs anticipent une baisse de la demande pour les trimestres à venir.

Les grands producteurs mondiaux réunis dans le cartel pétrolier de l’OPEP+ ont également augmenté leur production ces derniers mois alors que la demande mondiale n’a pas radicalement changé. En parallèle, et malgré les sanctions occidentales, le pétrole russe continue de se déverser sur les marchés, notamment via l’Inde et la Chine. Plus d’offre pour une demande stable, voire en déclin, c’est un facteur important de baisse des prix.

La spéculation n’est pas à négliger non plus. Certaines banques d’investissement et autres hedge funds ont fortement spéculé sur la hausse des prix pétroliers au début du conflit, avant de liquider petit à petit leurs positions spéculatives.

Toutefois, au prix actuel, autour de 100$, bon nombre d’entreprises privées du secteur pétrolier génèrent des profits importants, aux États-Unis comme en Europe. Au moment de la rédaction de cet article, le Brent progresse de 24% depuis le 1er janvier et s'échange à 96$ le baril. En comparaison, les mastodontes du secteur progressent fortement en Bourse : TotalEnergies (+10%), BP (+20%), Shell (+28%), Chevron (+30%) ou encore Exxon (+43%).

Tant que la guerre en Ukraine dure, les prix de l’énergie devraient rester à des niveaux élevés et ce prix de 100$ le baril semble correspondre aux attentes de l’OPEP+. À ce prix-là, les membres du cartel engrangent tous les jours des milliards de dollars de revenus, sans avoir à répondre favorablement à la demande de Washington qui exige une production bien plus élevée pour faire chuter drastiquement le pétrole et l’inflation.

Finalement, est-ce que le pétrole recule pour mieux sauter ? Pour beaucoup d’investisseurs, la récente baisse est vue comme une source d’opportunités car elle ne serait que temporaire dans un contexte de hausse générale des prix de l’énergie, pour les mois et années à venir.

Dans la deuxième partie de cet article, nous vous présentons deux supports incontournables pour investir sur les grandes entreprises mondiales du secteur énergétique, en toute simplicité.

Deux solutions incontournables pour investir

1. L’Amérique du Nord

Créé en novembre 1986, le fonds SG Actions Energie (FR0000423147) cible les majors pétrolières internationales, principalement américaines, et dans une moindre mesure canadiennes et européennes (Royaume-Uni inclus). Dans le détail, les cibles sont à 55% américaines et à 14% canadiennes.

Les cinq principales actions en portefeuille représentent près de 35% de l’allocation totale du fonds :

- 1. Chevron, la deuxième pétrolière américaine : 8,95%

- 2. Exxon, la plus grande pétrolière américaine : 8,80%

- 3. Shell, principale pétrolière anglo-néerlandaise : 6,76%

- 4. TotalEnergies, première pétrolière française : 5,55%

- 5. ConocoPhillips, pétrolière américaine : 4,73%

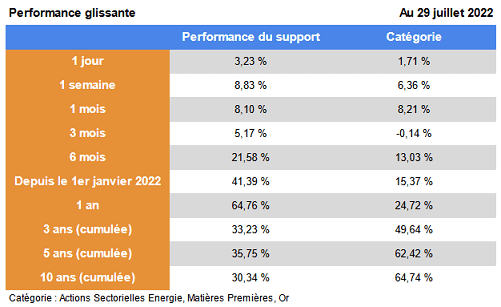

Les performances* du fonds G Actions Energie (FR0000423147) :

Source : Quantalys

La performance du fonds ressort à 30,34%* sur dix ans, inférieure à celle de sa catégorie d’investissement (les actions du secteur énergétique et des matières premières). Sur cinq ans, le fonds affiche une performance de 35,75%* et de 33,23%* sur trois ans.

Mais ce sont surtout ses performances des derniers mois qui en font un support attractif en cette période d’inflation et de hausse des prix énergétiques. Depuis le 1er janvier 2022, le fonds a généré une performance de 41,39%* (+64,76%* sur un an), nettement supérieure à celle de la catégorie d’investissement.

Naturellement, ces récentes performances sont stimulées par l’envolée des prix de l’or noir et des actions des grandes pétrolières mondiales. La baisse des prix pétroliers des dernières semaines ne semble pas pénaliser la performance du support à court terme. Les performances mentionnées ci-dessus sont arrêtées au 29 juillet.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 28,24% et à 34,88% sur trois ans.

2. L’Europe

Créé en octobre 2006, l’ETF Lyxor STOXX Europe 600 Oil & Gas (LU1834988278) réplique les performances de l’indice de référence STOXX Europe 600 Oil & Gas. Comme son nom l’indique, cet indice est composé de 600 valeurs européennes (Royaume-Uni inclus), représentatives du secteur pétrolier et gazier en Europe. Par conséquent, cet ETF est éligible au PEA.

Les cinq principales actions de l’indice répliqué représentent près de 75% de l’allocation totale de l’ETF :

- 1. Shell, principale pétrolière anglo-néerlandaise : 30,52%

- 2. TotalEnergies, première pétrolière française : 15,64%

- 3. BP, grande pétrolière britannique : 14,78%

- 4. Statoil, compagnie norvégienne d’énergie pétrolière et éolienne : 7,72%

- 5. Eni, société italienne de gaz et d’électricité : 6,16%

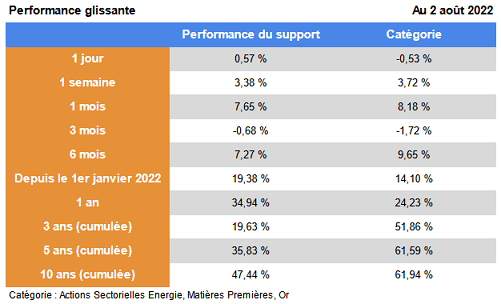

Les performances* du fonds ETF Lyxor STOXX Europe 600 Oil & Gas (LU1834988278) :

Source : Quantalys

La performance de l’ETF ressort à 47,44%* sur dix ans, inférieure à celle de sa catégorie d’investissement (les actions du secteur énergétique et des matières premières). Sur cinq ans, le tracker affiche une performance de 35,83%* et de 19,63%* sur trois ans.

Comme avec le précédent support, ce sont surtout ses performances des derniers mois qui attirent l’attention. Depuis le 1er janvier 2022, l’ETF a généré une performance de 19,38%* (+34,94%* sur un an), supérieure à celle de la catégorie d’investissement. Et ce, malgré la baisse des prix pétroliers ces dernières semaines.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 21,70% et à 33,56% sur trois ans.

Le contrat idéal pour investir dans l'énergie

Les deux supports d’investissement cités ci-dessus sont accessibles sans frais d'entrée dans le contrat meilleurtaux Liberté Vie, l’assurance vie à frais très réduits, pour une meilleure performance sur vos placements.

Avec meilleurtaux Liberté Vie, vous pouvez investir sans frais sur versement ni frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, dont 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier, la Bourse et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

- 0 € de frais d'entrée et de sortie (sauf SCPI/FCPR).

- 0 € de frais sur versements (hors OPCI, SCI et ETF).

- 0 € de frais de dossier.

- 0,5 % de frais de gestion sur les Unités de compte.

- Tous vos arbitrages en ligne sont gratuits.

- Le versement initial minimum pour souscrire ce contrat est de 500 € (100€ par mois pour les versements programmés).

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 256 359 096 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.