Marc Fiorentino et son comité stratégique ont décidé il y a quelques jours d’investir sur les actions américaines, tout en conservant un biais très prudent, dans le cadre du mandat d’arbitrage meilleurtaux Allocation Vie. Depuis le début de l’année, les valeurs technologiques américaines perdent environ 30% et nous tablons désormais sur un rebond de ce secteur-clé. Quels supports d’investissement privilégier pour suivre les convictions de Marc Fiorentino ? Découvrez son dernier commentaire de gestion et le détail de cette décision-clé pour les prochains mois.

Le choix de Marc Fiorentino et du comité stratégique

Depuis l’automne 2021, Marc Fiorentino et son comité stratégique d’investissement ont opté pour un biais extrêmement prudent sur les marchés actions. Désormais, nous affichons un optimisme un plus marqué pour les mois à venir, tout en conservant une approche prudente. Nous nous sommes en particulier renforcés sur les actions américaines et les taux longs européens. Découvrez ci-dessous le dernier commentaire de gestion de Marc Fiorentino, pour le mois d’octobre :

“Nous sommes dans la zone de turbulences que nous anticipions depuis des mois, liée à une peur panique sur l’inflation, la récession, la hausse des taux, l’Ukraine, etc. Comme vous le savez, notre crainte c’est l’inflation. Pas la récession.

La récession n’est pas le problème, la récession est la solution au problème d’inflation et aux problèmes de déséquilibres de l’économie provoqués par la sortie du Covid. Notre anticipation est claire : quelques semaines encore d’agitation avant un début de reflux de l’inflation et un ralentissement marqué, salutaire, de la croissance.

Après avoir laissé l’inflation s’envoler sans réagir, les banques centrales tentent d’éteindre l’incendie en augmentant rapidement les taux d’intérêt. Elles ont perdu leur super pouvoir de fabrication illimitée d’argent magique, mais elles ont la capacité d’accomplir leur mission originelle : assurer la stabilité financière.

C’est donc pour nous une opportunité de nous renforcer sur les actions, en particulier américaines, car les États-Unis sont gagnants sur tous les tableaux, de la croissance à la géopolitique en passant par l’énergie. Et de nous renforcer aussi sur les obligations d’États européennes qui affichent, enfin, de vrais rendements en anticipation d’un fort ralentissement en zone euro.

Nous nous renforçons progressivement, en accompagnant la baisse si elle continue. Nos performances, bien que négatives, surperforment largement la performance des indices boursiers et de taux. Notre prudence nous a protégés.”

Depuis le mois de mai, nous avons donc décidé d’augmenter, doucement, notre part investie sur les actions. Notre biais reste extrêmement prudent. La hausse sera progressive, par paliers. Pour ce faire, nous investissons entre autres via un ETF dédié au Nasdaq dans le mandat d’arbitrage, dont nous vous reparlons dans la suite de cet article.

Dans le compartiment technologique américain, il y a aujourd’hui beaucoup d’entreprises qui affichent des résultats nettement supérieurs à ceux de pré-pandémie. Leurs cours de Bourse évoluent pour certaines sur des niveaux proches ou inférieurs à ceux de 2019. De notre point de vue, il y a donc une opportunité d’investissement à saisir, notamment sur les GAFAM, les poids lourds technologiques américains : Google, Apple, Facebook, Amazon et Microsoft.

Ces 5 entreprises représentent près de la moitié de la capitalisation de l’indice Nasdaq 100. Des baisses de l’ordre de 30% sur des titres comme Amazon ou Google constitue clairement une opportunité d’entrer sur ces valeurs. Plus largement, l’indice Nasdaq des valeurs technologiques américaines cède 30% depuis le début de l’année. En d’autres termes, des titres de grande qualité sont actuellement “bradés” à Wall Street.

Après cette correction baissière sur fond de hausse des taux des banques centrales, reste à savoir quels supports d’investissement privilégier. Tout est affaire de diversification, et nous vous présentons ci-dessous deux supports d’investissement incontournables et qui permettent d’investir sur un rebond des titres américains.

Un fonds de qualité sur les valeurs de croissance

Le fonds Comgest Growth America (IE00B6X2JP23) a été créé en juin 2012 et cible les valeurs américaines de croissance. Concrètement, 40% des actions en portefeuille sont issues du secteur technologique, 14% de celui de la santé et 10% des industries. Les autres secteurs ciblés sont ceux de la consommation, des services de communication et des produits de base.

Les gérants du fonds adoptent un style d’investissement intéressant : ils ciblent des valeurs de croissance de qualité et sur le long terme uniquement. Le fonds s’adresse ainsi à des investisseurs ayant un horizon d’investissement d’au moins 5 ans.

Les cinq principales actions ciblées par le fonds représentent 35% de son allocation totale :

- Microsoft (9,2%), informatique

- Oracle (8,8%), base de données

- Apple (7,3%), informatique

- Costco (4,8%), commerce de détail

- Service Corp (4,8%), pompes funèbres

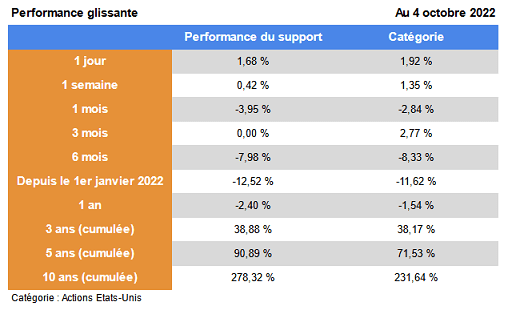

Le fonds est noté 3 étoiles sur 5 par Quantalys, et 4 sur 5 par MorningStar. Les performances* du fonds :

Source : Quantalys

La performance du fonds ressort à 278,32%* sur dix ans, surperformant de plus de 45%* celle de sa catégorie d’investissement (les actions américaines). Sur cinq ans, le fonds affiche une performance de 90,89%* et de 38,88%* sur trois ans. Depuis le 1er janvier 2022 sa performance ressort à -12,52%*, -2,40%* sur un an, deux résultats comparables à ceux de sa catégorie de performance.

MorningStar estime que le risque du support est faible sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 20,73% et à 18,92% sur trois ans. Les deux gérants du fonds sont à sa tête depuis 2009 et 2019.

Un fonds pour miser sur les valeurs us décotées

Les gérants de fonds “value” investissent sur des titres décotés, autrement dit sur des sociétés dont le prix de l’action est inférieur à leur valeur intrinsèque. À l’inverse du style “growth”, l’investisseur s’intéresse ici à des entreprises malmenées par le marché sur le moyen ou le long terme. Souvent, elles sous-performent les actions de leur catégorie. Mais jusqu’à quand ?

C’est la grande question à laquelle cherchent à répondre investisseurs et gérants. Lorsque l’on investit sur de telles sociétés, on s’attend à ce qu’elles rattrapent leur retard dans les mois à venir. C’est notamment le cas pour les valeurs bancaires et d’assurances, industrielles, ou liées aux secteurs de la consommation, du tourisme et des transports.

Depuis le début de l’année, ce sont toutefois les actions de croissance qui sont malmenées, au profit des titres “value”.

Créé en juillet 2006, le fonds Fidelity Funds - America Fund (LU0251127410) cible principalement les secteurs de la santé, des industries, des services financiers et dans une moindre mesure de la consommation et de l’énergie aux États-Unis.

Les cinq principales actions ciblées par le fonds représentent 20% de son allocation totale :

- McKesson (4,5%), pharmaceutique

- Anthem (4,2%), assurance maladie

- Berkshire Hathaway (4,2%), société d’investissement

- Cheniere Energy (3,6%), gaz naturel

- Wells Fargo (3,6%), groupe financier / banque

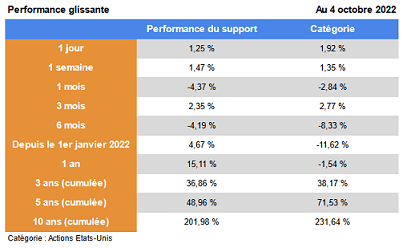

Le fonds est noté 3 étoiles sur 5 par MorningStar et Quantalys. Les performances* du fonds :

Source : Quantalys

La performance du fonds ressort à 201,98%* sur dix ans, sous-performant celle de sa catégorie d’investissement (les actions américaines). Sur cinq ans, le fonds affiche une performance de 48,96%* et de 36,86%* sur trois ans.

Il s’illustre surtout sur les derniers mois, démontrant la résilience des titres “value” par rapport aux valeurs de croissance qui ont principalement souffert de la hausse des taux. Depuis le 1er janvier 2022, sa performance ressort à 4,67%* (+15,11%* sur un an), contre une perte d’environ 11,5%* pour la catégorie des actions américaines en 2022 et de 1,5%* sur un an.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 15,07% et à 19,72% sur trois ans. Les deux gérants du fonds sont à sa tête depuis 2021.

Comment investir dans les meilleures conditions ?

Les trois supports mentionnés ci-dessus sont accessibles sans frais d'entrée au contrat d'assurance vie meilleurtaux Liberté Vie, l’assurance vie à frais très réduits, pour une meilleure performance sur vos placements.

Avec meilleurtaux Liberté Vie, vous pouvez investir sans frais sur versement ni frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil, etc

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, dont 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier, la Bourse et le non coté. 132 fonds labellisés ISR sont éligibles à meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

- 0 € de frais d'entrée et de sortie (sauf SCPI/FCPR).

- 0 € de frais sur versements (hors OPCI, SCI et SCPI).

- 0 € de frais de dossier.

- 0,5 % de frais de gestion sur les Unités de compte.

- Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en unités de compte :

- Un fonds en euros Nouvelle Génération.

- Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

- Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

- La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

- Le versement initial minimum pour souscrire ce contrat est de 500 € (100€ par mois pour les versements programmés).

Avec meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 256 359 096 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.