En venant s'ajouter à la retraite de base, la retraite complémentaire permet de maintenir un niveau de revenus plus confortable une fois la vie professionnelle terminée. Obligatoire, le deuxième niveau de retraite obligatoire fonctionne selon un système de points accumulés tout au long de la carrière.

Découvrez tout ce qu’il faut savoir pour comprendre, anticiper et optimiser votre future retraite complémentaire.

Sommaire

- Comprendre la retraite complémentaire : définitions et régimes

- Fonctionnement détaillé des régimes de retraite complémentaire

- Calcul et estimation des montants de retraite complémentaire

- Impact des réformes récentes sur les montants

- Comment consulter et suivre sa retraite complémentaire ?

- Procédure pour demander sa retraite complémentaire

- FAQ : vos questions fréquentes sur la retraite complémentaire

L'essentiel à retenir

- La retraite complémentaire vient compléter la retraite de base pour maintenir un niveau de revenus confortable lorsque l’activité professionnelle prend fin.

- Elle fonctionne sur un système de calcul particulier, dont le résultat varie selon les cotisations versées durant la vie professionnelle.

- Chaque régime s’adapte au statut professionnel tout en étant soumis à des évolutions régulières comme la revalorisation des pensions ou les nouvelles règles de cotisations.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Comprendre la retraite complémentaire : définitions et régimes

En France, la retraite complémentaire, deuxième niveau obligatoire, vient compléter la retraite de base, de premier niveau, afin de maintenir un niveau de vie financier satisfaisant une fois la vie professionnelle terminée.

Elle fonctionne selon le principe de la répartition : les actifs cotisent pour financer les pensions des retraités actuels, tout en accumulant des points qui détermineront la leur.

Bon à savoir :

Pour bien préparer sa retraite, un troisième niveau peut venir s'ajouter : l’épargne retraite collective ou individuelle, notamment via le plan d’épargne retraite (PER).

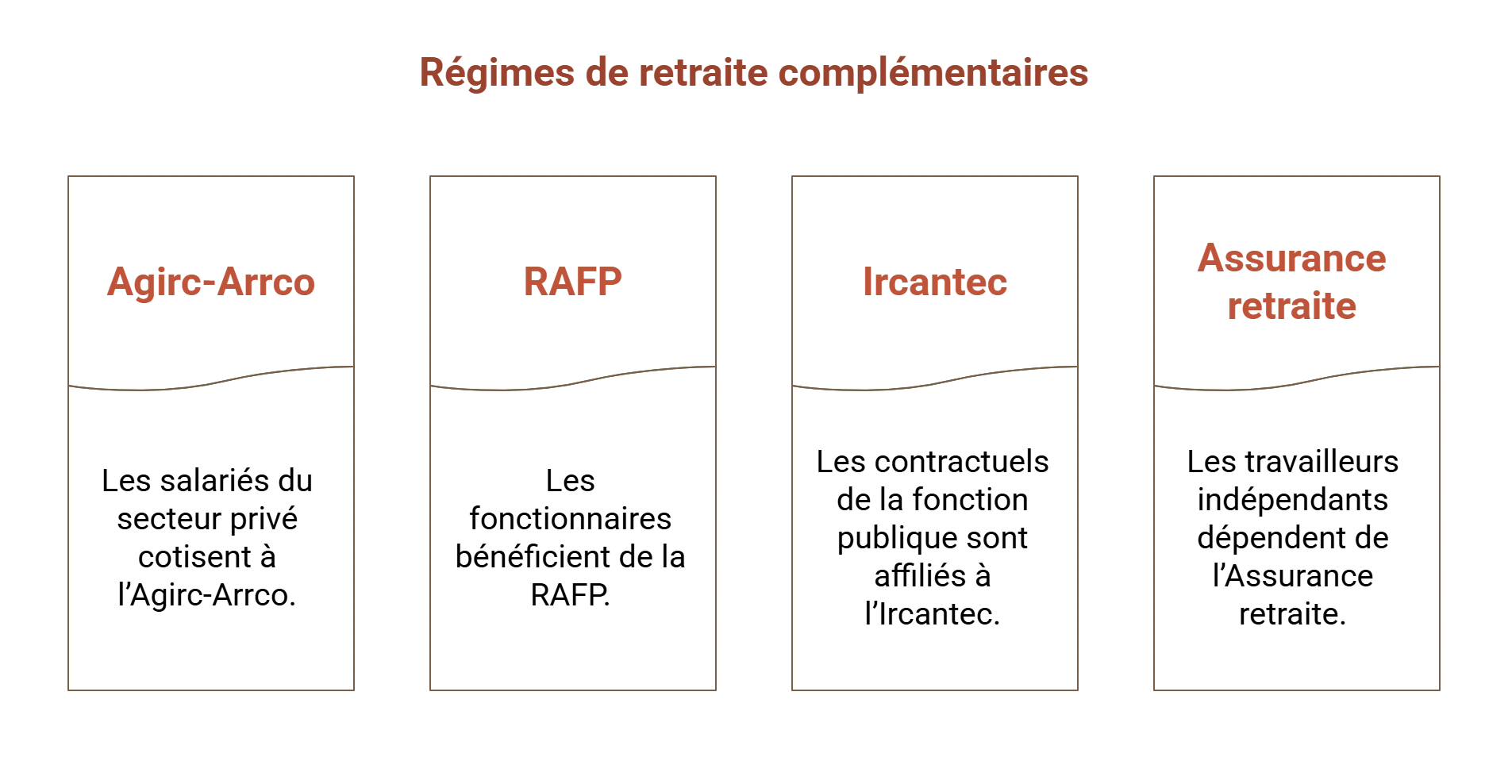

Chaque catégorie de travailleurs dépend d’un régime spécifique, adapté à son statut :

- Les salariés du secteur privé cotisent à l’Agirc-Arrco.

- Les fonctionnaires bénéficient de la RAFP (Retraite additionnelle de la fonction publique), qui complète la retraite de base du SRE (fonction publique d’État) ou de la CNRACL (fonction publique territoriale et hospitalière).

- Les contractuels de la fonction publique sont affiliés à l’Ircantec.

- Les travailleurs indépendants (artisans, commerçants, professions libérales) dépendent de l’Assurance retraite pour leur régime de base et leur régime complémentaire, selon leur statut professionnel.

Les avantages et inconvénients des différentes retraites complémentaires :

Chaque caisse est adaptée aux spécificités de son public, for une meilleure adéquation entre cotisations et revenus, ainsi qu’une gestion ciblée et adaptée aux besoins de chaque catégorie de travailleurs.

Cependant, la multiplicité des caisses peut rendre le suivi des droits complexe et confus, surtout en cas de changement de statut professionnel ou de cumul de carrières.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Fonctionnement détaillé des régimes de retraite complémentaire

Mécanismes de calcul par points : acquisition et valorisation

Les régimes de retraite complémentaire reposent sur le principe du calcul par points. Chaque cotisation versée tout au long de votre carrière permet d’en acquérir.

Au moment de votre départ à la Retraite, le total accumulé est multiplié par la valeur du point à cette date pour déterminer ce que vous toucherez.

Particularités des différentes catégories socioprofessionnelles

Que ce soit l’Agirc-Arrco, la RAFP, l’Ircantec ou l’Assurance retraite, tous les régimes fonctionnent sur le même principe. Les modalités de calcul et de valorisation varient cependant selon le statut professionnel et les particularités de chaque caisse.

Bon à savoir : quels sont les critères pour bénéficier des retraites complémentaires ?

Vous pouvez percevoir votre retraite complémentaire à taux plein dès l’âge légal de départ à la retraite, qui varie de 62 à 64 ans selon votre année de naissance, à condition d’avoir validé le nombre de trimestres nécessaires. La durée d’assurance exigée dépend de votre année de naissance.

Calcul et estimation des montants de retraite complémentaire

Méthode de calcul pour les salariés (Agirc-Arrco)

La pension de complément pour les salariés (Agirc-Arrco) se calcule ainsi :

La cotisation sur votre salaire est appliquée selon deux tranches :

- Tranche 1 (jusqu’à 47 100 €) : 7,87%

- Tranche 2 (au-delà de 47 100 € et jusqu’à 376 800 €) : 21,59%

On calcule le nombre de points acquis, selon la formule suivante :

(Rémunération x taux de calcul) / prix d'achat du point de retraite

- Tranche 1 : 6,2%, prix du point 20,1877 €

- Tranche 2 : 17%, prix du point 20,1877 €

Ces points s’accumulent chaque année et détermineront le montant de votre retraite complémentaire au moment de votre départ, sachant que la valeur de service du point Agirc-Arrco est fixée à 1,4386 € depuis le 1er novembre 2024.

Méthode pour les fonctionnaires (RAFP)

Côté fonctionnaires, c'est la formule suivante qui s’applique :

Montant des cotisations salariales et patronales / prix d'achat du point de retraite (1,4394 €)

Ici aussi, c’est le cumul au fil des années qui vous permettra de calculer la pension de retraite complémentaire. Mais cette fois, les modalités de versement ne seront pas les mêmes selon le nombre de points accumulés : jusqu'à 4 599, de 4 600 à 5 124 , ou 5 125 ou plus.

Calcul pour les indépendants avec explication des nouvelles règles 2025

Les travailleurs non salariés (TNS) cotisent à la retraite complémentaire via l’Urssaf, à hauteur de 7% sur la part de revenu inférieure au plafond RCI (jusqu’à 43 891 €) et 8% sur la part de revenu entre 43 891 € et quatre fois le plafond annuel de la Sécurité sociale (188 400 € en 2025).

Ces cotisations génèrent des points, qui sont ensuite multipliés par la valeur du point pour calculer la pension. En 2025, le point RCI vaut 1,335 €, et son prix d’achat est de 21,532 €.

Le montant versé dépend ensuite de la retraite de base :

- Taux plein (50%) : retraite versée intégralement.

- Taux minoré : pension réduite selon des coefficients propres au régime.

Ainsi, le calcul de la pension de complément des TNS est le suivant :

Nombre de points acquis par l’assuré x valeur du point x taux de la retraite de base

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

Impact des réformes récentes sur les montants

Le montant de la retraite est soumis à de nombreux ajustements en cours d’année, aussi bien pour maintenir le pouvoir d’achat des retraités face à l’inflation qu’à adapter les régimes à l’équilibre financier du système : l’évolution de la valeur du point, les réformes législatives ou réglementaires, et les décisions des conseils d’administration des caisses...

Agirc-Arrco : revalorisation de la pension

Par exemple, pour l’Agirc-Arrco, les bénéficiaires peuvent s’attendre à une revalorisation de retraite comprise entre 0,6% et 1% dès le mois de novembre 2025, soit une augmentation mensuelle d’environ 3 à 6 € pour une rente de complément moyenne de 600 €.

Le montant exact de cette hausse doit être prochainement fixé par le conseil d’administration de l’Agirc-Arrco.

Des cotisations sur la base d'une assiette unique pour les indépendants

Depuis le 1er janvier 2025, les TNS cotisent sur une assiette unique, calculée à partir de leur revenu professionnel (le chiffre d’affaires moins les charges, hors cotisations et contributions sociales), avec un abattement forfaitaire de 26% plafonné : 828,96 € au minimum et 61 230 € au maximum en 2025.

Cette réforme entraîne deux effets principaux :

- La CSG/CRDS diminue, ce qui réduit certaines contributions fiscales.

- Les cotisations sociales augmentent légèrement, afin de garantir davantage de droits sociaux, notamment pour la retraite.

Comment consulter et suivre sa retraite complémentaire ?

Pour bien préparer votre avenir, n’attendez pas pour consulter votre situation personnelle et vérifier vos droits à la retraite !

Il est important de surveiller régulièrement votre relevé de carrière et d’obtenir une estimation de vos futures ressources. Ces documents permettent de vérifier que toutes vos cotisations ont bien été prises en compte et de prévoir le montant de vos droits à la retraite.

Les démarches se font facilement en ligne via les sites officiels des régimes. Ces plateformes permettent de créer un compte sécurisé, de consulter ses droits acquis, de télécharger son relevé de carrière et de simuler le montant de sa pension de complément selon différents scénarios de départ à la retraite.

Procédure pour demander sa retraite complémentaire

Pour toucher votre retraite complémentaire, il est recommandé de préparer votre demande environ six mois avant votre départ à la retraite. Vous pouvez la faire facilement en ligne depuis votre espace personnel, et, bonne nouvelle : une seule demande suffit. Elle est transmise automatiquement à toutes vos caisses de retraite, de base et complémentaires.

Pour que votre dossier soit complet et traité rapidement, pensez à réunir quelques documents indispensables : pièce d’identité, copie de l’acte de naissance, RIB à votre nom, derniers avis d’impôt, relevé de carrière et justificatifs de trimestres (salaires, chômage, congés maternité ou maladie).

Selon votre parcours, vous pourriez également avoir besoin d’attestations spécifiques pour carrières longues, périodes à l’étranger ou en cas de rachats de trimestres.

Bon à savoir :

Retraite avec 1800 euros net, retraite avec 1500 euros net... Peu importe combien vous toucherez, pour préparer l’avenir, il est conseillé de se tourner vers des solutions d’épargne retraite, comme le PER (plan d’épargne retraite).

Ces dispositifs permettent de constituer un capital supplémentaire, de bénéficier d’avantages fiscaux et de sécuriser votre niveau de vie à la retraite, tout en s’adaptant à votre situation professionnelle et à vos objectifs.

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- La gestion pilotée Pilot

- Un fonds en euros de qualité

- Plus de 700 UC disponibles en gestion libre

Les unités de compte présentent un risque de perte en capital.

FAQ : vos questions fréquentes sur la retraite complémentaire

Quel est le montant d'une retraite complémentaire ?

Le montant dépend du nombre de points accumulés et de la valeur du point au moment du départ à la retraite. Il varie donc selon la carrière, les cotisations versées et le régime.

Qui a le droit à la retraite complémentaire ?

Tous les salariés, fonctionnaires, contractuels et travailleurs non-salariés cotisent à un régime complémentaire obligatoire adapté à leur statut, et y ont droit à leur départ à la retraite.

Est-ce que la retraite Agirc-Arrco va augmenter en 2025 ?

Oui, une revalorisation est prévue entre 0,6% et 1%, soit environ 3 à 6 € de plus par mois pour une rente moyenne de 600 €. Le montant exact sera fixé par le conseil d’administration de l’Agirc-Arrco.

Est-ce que la retraite complémentaire s'ajoute à la retraite de base ?

Oui, elle vient compléter la retraite de base, offrant ainsi un revenu plus élevé à la retraite.