Souvent perçue comme un simple produit d’épargne, l'assurance-vie est en réalité l’un des outils les plus puissants pour organiser la transmission de son patrimoine. Grâce à son fonctionnement spécifique, elle permet de transmettre un capital à des bénéficiaires librement désignés, en dehors du cadre strict de la succession et avec une fiscalité particulièrement avantageuse.

Fiscalité, exceptions, démarches déclaratives : comprendre les mécanismes de l’assurance-vie en cas de décès est indispensable pour sécuriser et optimiser ses volontés.

- L' assurance-vie permet de transmettre un capital hors succession, directement aux bénéficiaires désignés, sans application des règles classiques de partage entre héritiers.

- La clause bénéficiaire est l’élément central du dispositif : elle détermine qui reçoit les fonds et conditionne la rapidité, la sécurité et l’efficacité de l’opération.

- La fiscalité dépend de l’âge du souscripteur au moment des versements : avant 70 ans, chaque bénéficiaire profite d’un abattement de 152 500 €. Après 70 ans, seules les sommes versées excédant 30 500 € sont soumises aux droits successoraux.

- Des exceptions existent (apports manifestement exagérés, absence de bénéficiaire, donation déguisée) pouvant entraîner une réintégration dans l’actif successoral.

- Une stratégie efficace repose sur l’anticipation : rédaction rigoureuse de la clause, versements avant 70 ans et accompagnement par un professionnel.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Sommaire

- Comment fonctionne une assurance-vie lors d’une succession ?

- Fiscalité 2026 de l’assurance-vie en cas de décès : avant et après 70 ans

- Comment déclarer une assurance-vie en tant que bénéficiaire ?

- Pourquoi la clause bénéficiaire est-elle cruciale pour la transmission ?

- Questions fréquentes sur l'assurance vie et la succession

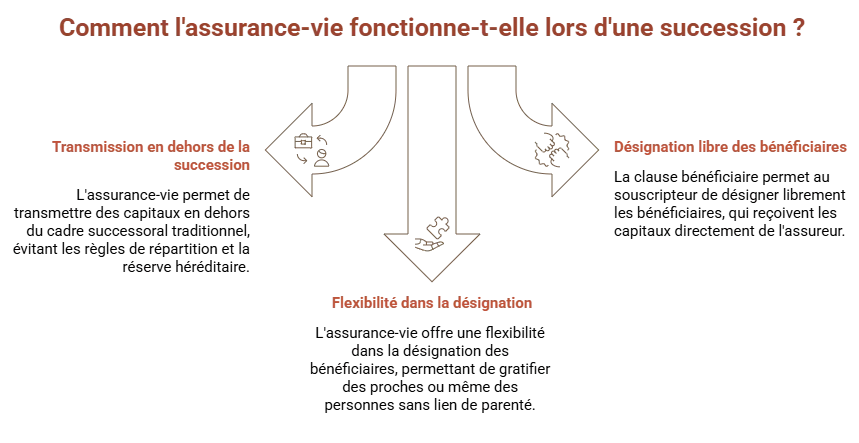

Comment fonctionne une assurance-vie lors d’une succession ?

L’assurance vie est un placement de moyen/long terme qui permet de faire fructifier son argent en le plaçant sur différents supports. Mais en parallèle de ce côté « rendement », ce produit a un autre atout de taille : il s’agit d’un outil unique de transmission.

En effet, sa particularité est que, contrairement à d’autres produits d’épargne, elle n’intègre pas l’actif successoral de son détenteur à son décès (dans certaines limites). Dès lors, elle permet de transmettre un capital en dehors du cadre successoral traditionnel : règles de répartition, respect de la réserve héréditaire, etc.

Cette transmission spécifique est rendue possible grâce à un élément central de ce contrat : la clause bénéficiaire. Celle-ci permet au souscripteur de désigner librement la ou les personnes qui recevront les capitaux au moment de son décès. Ce sont ces bénéficiaires, et non les héritiers au sens juridique, qui perçoivent les sommes. L’assureur leur verse directement le capital, sans qu’il transite par le règlement de la succession.

Cette liberté de désignation explique pourquoi l’assurance-vie est un outil particulièrement souple. Elle permet ainsi de gratifier un conjoint, un enfant, un proche ou même une personne sans lien de parenté, dans un cadre fiscal et successoral spécifique.

Comment désigner les bénéficiaires de votre assurance vie ?

Par défaut, les contrats prévoient une stipulation standard, mais vous avez la possibilité de la personnaliser. Voici quelques conseils pour bien la rédiger :

- Soyez précis : indiquez clairement les noms, prénoms, dates de naissance et adresses des receveurs pour éviter toute confusion. Évitez les termes flous comme "mes héritiers".

- Prévoyez des bénéficiaires de second rang : si le premier attributaire décède avant vous, il est conseillé de prévoir un remplacement (exemple : "à mon conjoint, à défaut à mes enfants"). Terminez par "à défaut, mes héritiers" pour éviter la déshérence.

- Anticipez les évolutions familiales : en cas de divorce ou de naissance, pensez à mettre à jour la stipulation.

Cas particuliers et exceptions dans la succession d'une assurance vie

L’assurance vie offre un cadre fiscal avantageux, mais certaines situations peuvent entraîner des exceptions ou des contestations :

- Primes exagérées : si les versements sont disproportionnés par rapport au patrimoine, les héritiers peuvent demander leur réintégration dans l’actif successoral.

- Donation déguisée : l’administration fiscale peut requalifier un versement important à un enfant (au détriment des autres) en donation. Dès lors, les sommes réintègrent ici aussi l’actif successoral.

- Absence de bénéficiaire désigné : si aucun bénéficiaire n’a été mentionné, le capital est réintégré dans la succession et soumis aux frais habituels.

Ces cas particuliers montrent l’importance de bien rédiger la clause bénéficiaire et d’anticiper les conséquences fiscales.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

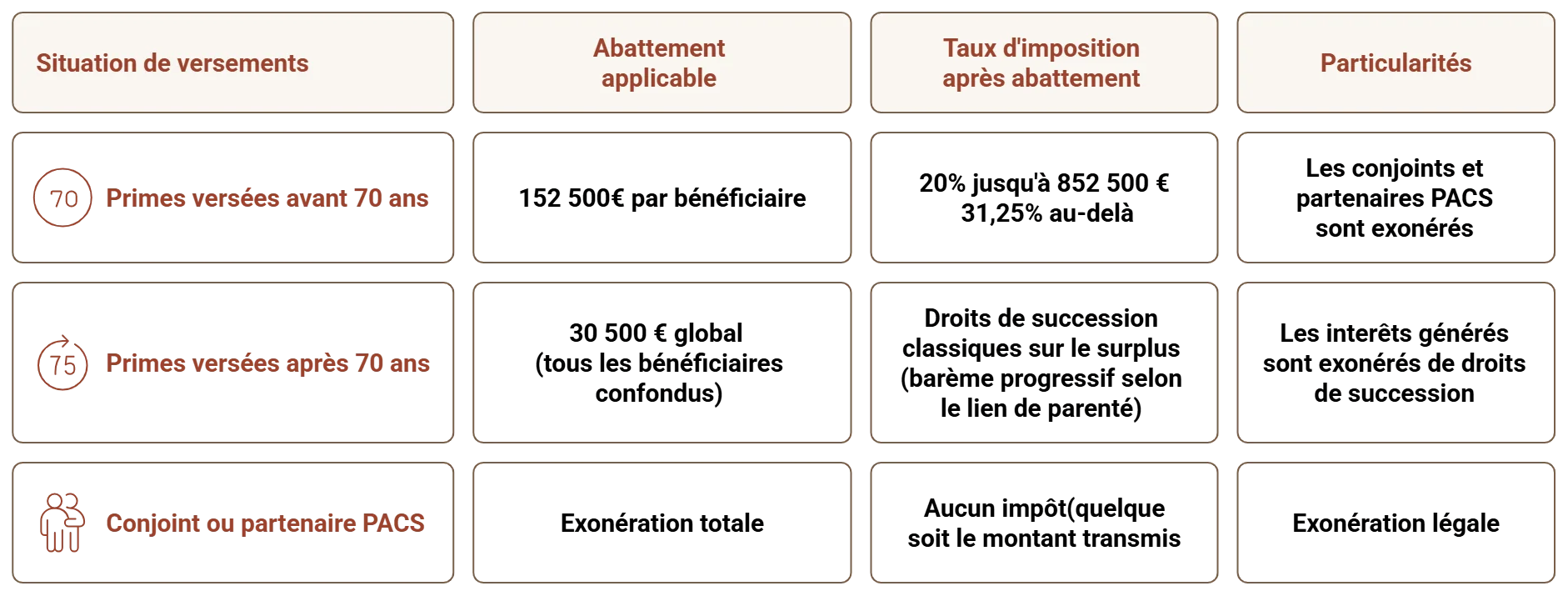

Tableau à jour de la fiscalité successorale de l’assurance-vie en 2026

Fiscalité 2026 de l’assurance-vie en cas de décès : avant et après 70 ans

La fiscalité applicable aux sommes transmises diffère selon un moment clé : l’âge de l’assuré au moment où il réalise ses versements. Ainsi, on distingue le régime fiscal pour les primes versées avant 70 ans, et après 70 ans.

Voici un tableau qui récapitule les règles applicables :

| Taxation | Avant 70 ans | Après 70 ans |

| Abattement | 152 500 € par personne désignée | 30 500 € (tous ayants droit et contrats confondus) |

| Taux d’imposition |

- 0% jusqu’à 152 500 € - 20% de 152 501 € à 852 500 € - 31,25% au-delà |

Droits de succession classiques (abattement + barème progressif) sur les primes uniquement |

| Assiette taxable | Primes + intérêts (sauf contrats avant 20/11/1991) | Uniquement les primes (intérêts exonérés) |

Si les règles fiscales appliquées à l’assurance vie ont failli être modifiées via une nouvelle loi en 2025, les débats ont finalement abouti à un statu quo.

Primes versées avant 70 ans : une transmission hors succession

Conformément à l’article L132-12 du Code des assurances, l’assurance-vie est par principe hors succession. Par conséquent, la fiscalité applicable n’est pas la même que lors d’une succession classique.

Ce produit bénéficie donc d’une taxation propre pour les sommes issues des apports versés avant 70 ans :

- Chaque bénéficiaire bénéficie d’un abattement de 152 500 €, sur lequel il ne paie aucun impôt.

- Ensuite, jusqu’à 852 500 €, une taxe de 20% s’applique.

- Enfin, au-delà, le taux monte à 31,25%.

Exemple comparatif – 200 000 € via assurance-vie VS héritage classique.

Pour illustrer, prenons l’exemple de Thomas, célibataire divorcé, qui fait de son fils unique Mathieu son seul bénéficiaire d’un contrat d’assurance-vie. Celui-ci représente 200 000 € de capital à la mort du titulaire, la totalité issue de sommes versées avant ses 70 ans.

Il aura à régler 9 500 € de taxes ((200 000 – 152 500) x 20%).

Dans le cadre d’une succession classique, il paierait 18 194 € de frais de succession. Cette somme résulte de l’application du barème pour les enfants, après soustraction de l’abattement légal de 100 000 €.

Cela représente une économie de 8 694 € d’impôt pour Mathieu.

Après 70 ans : réintégration partielle dans l’actif successoral

Passé 70 ans, les sommes sont soumises aux impôts successoraux classiques, avec un abattement global de 30 500 € (tous contrats et tous bénéficiaires confondus). Cependant, les intérêts restent exonérés.

Les contrats souscrits avant le 20 novembre 1991 peuvent bénéficier d’exonérations spécifiques.

A noter que le conjoint survivant ou le partenaire de Pacs (avec testament) sont totalement exonérés de taxes, quel que soit l’âge du titulaire au moment de ses versements.

Comment déclarer une assurance-vie en tant que bénéficiaire ?

Les personnes recevant des sommes d’une assurance vie doivent souscrire une déclaration partielle de succession pour les contrats :

- ouverts à compter du 20/11/1991, pour les primes versées après les 70 ans du souscripteur ;

- ouverts avant le 20/11/1991, ayant été largement modifiés après cette date, et au titre des versements effectués passé les 70 ans de l’adhérent.

Pour ce faire, il faut remplir le formulaire 2705-A et le donner au service de l’enregistrement compétent. Cette déclaration doit être déposée dans les 6 mois qui suivent la disparition.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Pourquoi la clause bénéficiaire est-elle cruciale pour la transmission ?

La rédaction optimisée de la stipulation est essentielle pour garantir une transmission fluide et fiscalement avantageuse du capital. Voici quelques stratégies pour structurer cette clause de manière efficace.

Rédiger une clause bénéficiaire précise et personnalisée

Attention à sa rédaction. En effet, une désignation floue ou imprécise pourrait entraîner des complications, voire une réintégration du capital dans la masse successorale. Une formulation recommandée pourrait être : "Mon conjoint X en pleine propriété, puis mes enfants Y et Z à parts égales, et à défaut mes petits-enfants par représentation." Cette formulation permet d’assurer une transmission certaine, en prévoyant des héritiers désignés de second rang.

Bon à savoir

Il est recommandé de se faire accompagner par des professionnels compétents comme un notaire, un conseiller en gestion de patrimoine ou un assureur.

Recourir au démembrement de la clause bénéficiaire

Le démembrement permet de séparer l’usufruit (droit d’usage et de perception des revenus) de la nue-propriété (droit de disposer du capital à terme). Cette stratégie est particulièrement utile pour protéger un partenaire survivant tout en garantissant la transmission de la valeur aux héritiers. Par exemple :

- L’époux survivant reçoit l’usufruit du contrat.

- Les descendants obtiennent la nue-propriété et récupèrent la totalité de la somme au décès de l’époux(se).

Ce mécanisme permet d’assurer la protection financière du compagnon tout en optimisant le partage successoral.

Privilégier les versements avant 70 ans

Si cela est possible, alimentez votre assurance vie avant vos 70 ans, pour que les sommes ne soient pas soumises aux frais de succession. Passé cet âge, les primes excédant 30 500 euros seront taxées selon les règles de droit commun.

En appliquant ces stratégies, vous sécurisez la transmission de votre capital et maximisez les avantages fiscaux de l’assurance-vie.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Questions fréquentes sur l'assurance vie et la succession

Comment se passe l’héritage d’une assurance vie ?

Au décès de l’assuré, l’assurance-vie est transmise directement aux bénéficiaires désignés, en dehors de la succession classique. Les capitaux ne sont donc pas soumis aux règles de partage entre héritiers. L’assureur verse les fonds sans passer par le notaire, après réception des justificatifs.

Quel est le montant des droits de succession sur une assurance vie ?

En principe, l’assurance-vie ne supporte pas de droits de succession classiques. Elle est soumise à une fiscalité spécifique, qui dépend de l’âge de l’assuré (avant ou après 70 ans) et des montants transmis. Des abattements importants s’appliquent.

Est-ce que l’héritage d’une assurance vie est imposable ?

Oui, mais selon un régime distinct de la succession. Les capitaux versés avant 70 ans bénéficient d’un abattement de 152 500 € par bénéficiaire. Les sommes versées après 70 ans sont en partie réintégrées, mais avec un abattement global de 30 500 €.

Comment calculer les droits de succession sur une assurance vie ?

Le calcul dépend de l’âge de l’assuré au moment des versements :

- Avant 70 ans : on applique l’abattement de 152 500 € par bénéficiaire, puis un prélèvement de 20% jusqu’à 852 500 €, puis 31,25 % au-delà.

- Après 70 ans : seules les primes dépassant 30 500 € sont soumises aux droits de succession. Les intérêts restent exonérés.