La clause bénéficiaire d’un contrat d’assurance-vie est la clé qui détermine, au moment où la vie bascule, qui recevra le capital, dans quelles proportions et selon quelles règles. Rédigée avec précision, elle sécurise la transmission, protège les proches et préserve les avantages fiscaux spécifiques à l’assurance-vie. Rédigée de façon approximative, elle transforme un outil de patrimoine en source de blocages, de conflits familiaux et de coûts imprévus. Ce guide complet vous donne les repères essentiels pour rédiger une clause bénéficiaire claire, cohérente et adaptée à votre situation, étape par étape.

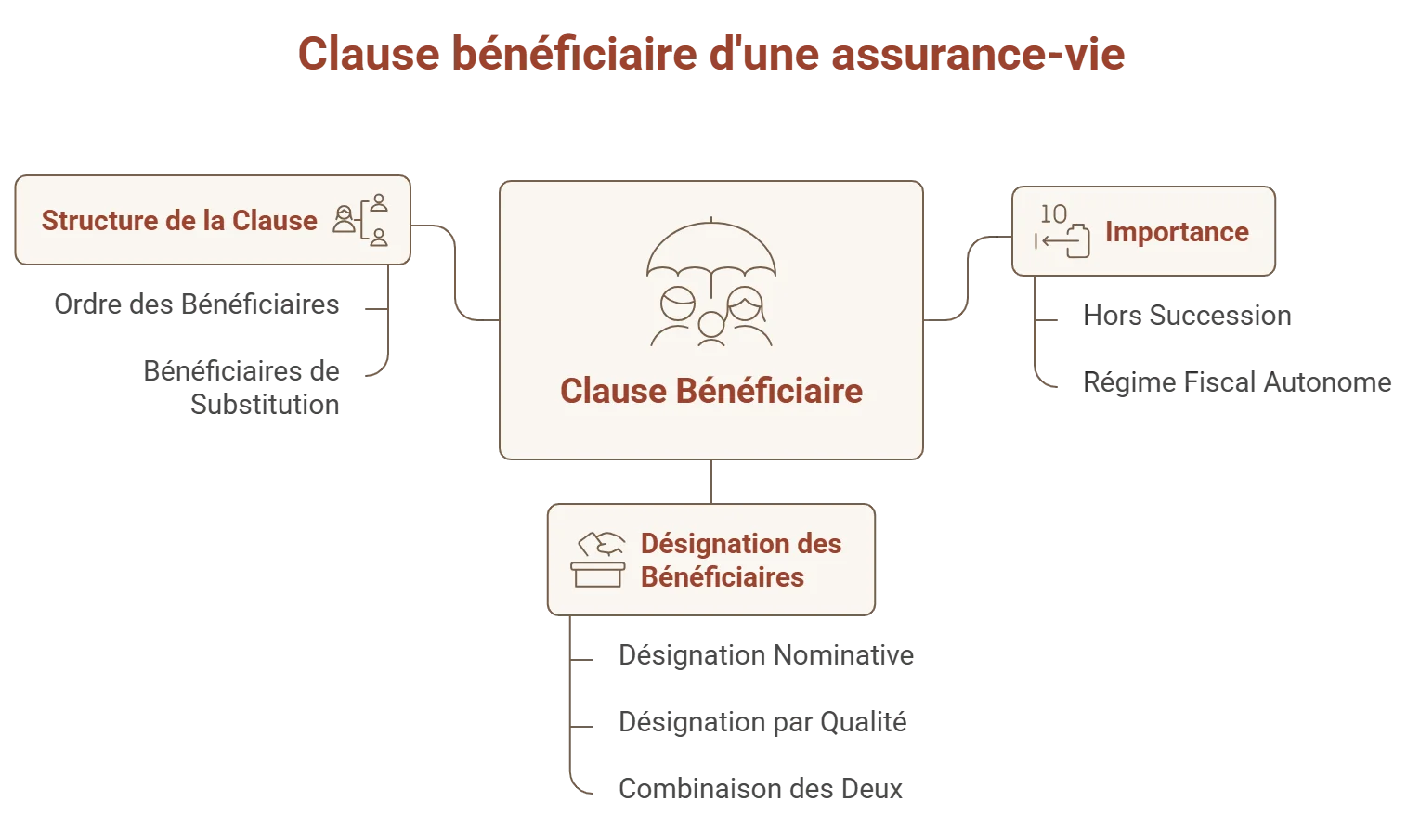

- La clause bénéficiaire désigne les personnes qui recevront le capital décès, en principe hors succession, avec un régime fiscal propre à l’assurance-vie.

- Une clause absente, imprécise ou obsolète peut conduire à une réintégration du capital dans la succession et à une perte des avantages fiscaux.

- La désignation des bénéficiaires peut être nominative, par qualité, ou une combinaison des deux, mais elle doit rester suffisamment précise pour éviter toute contestation.

- Une clause structurée avec plusieurs rangs et bénéficiaires de substitution évite le blocage du versement et garantit une transmission fluide en cas d’imprévu.

- La clause bénéficiaire peut et doit être mise à jour au fil des événements de vie, et la sécurisation par un notaire devient pertinente dans les situations familiales complexes.

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

Sommaire

- La clause bénéficiaire d’un contrat d’assurance-vie, qu’est‑ce que c’est et pourquoi est‑elle si importante ?

- Comment choisir et désigner correctement le(s) bénéficiaire(s) ?

- Comment rédiger sa clause bénéficiaire : éléments à inclure et types de clauses

- Quels sont les principaux points d’attention et les erreurs à éviter ?

- Peut‑on modifier ou sécuriser sa clause bénéficiaire au fil du temps ?

- Le bénéficiaire peut‑il refuser le bénéfice du contrat et que se passe‑t‑il alors ?

- Que faire si vous pensez être bénéficiaire d’une assurance-vie ?

- Les bonnes questions à se poser avant de finaliser sa clause bénéficiaire

- FAQ - Questions fréquentes sur la clause bénéficiaire

La clause bénéficiaire d’un contrat d’assurance-vie, qu’est‑ce que c’est et pourquoi est‑elle si importante ?

La clause bénéficiaire constitue le cœur juridique et patrimonial du contrat d’assurance-vie. Elle désigne précisément la ou les personnes qui percevront le capital au décès de l’assuré. Cette transmission s’opère, en principe, hors succession, selon des règles propres à l’assurance-vie, tant sur le plan civil que fiscal (régime autonome, abattements spécifiques, taxation distincte des droits de succession).

Ce mécanisme explique l’attrait majeur de l’assurance-vie dans les stratégies de transmission : le capital n’est pas soumis aux règles classiques du partage successoral et bénéficie d’un cadre fiscal dédié. À l’inverse, une clause absente, imprécise ou non actualisée fragilise l’ensemble du dispositif. Elle peut provoquer des conflits familiaux, retarder le versement des capitaux, voire conduire à une réintégration du capital dans la succession, avec à la clé une fiscalité moins favorable et une perte des avantages propres à l’assurance-vie.

Comment choisir et désigner correctement le(s) bénéficiaire(s) ?

La désignation des bénéficiaires peut prendre plusieurs formes, toutes reconnues par la pratique et les assureurs.

- La désignation nominative repose sur l’identification précise du bénéficiaire : nom, prénom, date et lieu de naissance. Elle limite les risques d’erreur ou d’homonymie.

- La désignation par qualité vise une catégorie de personnes : « mon conjoint », « mes enfants nés ou à naître ». Cette formule apporte de la souplesse et s’adapte à l’évolution de la situation familiale.

- La combinaison des deux permet de sécuriser l’identification tout en conservant une logique patrimoniale cohérente, par exemple : « mon conjoint, à défaut mes enfants nés ou à naître ».

Au-delà du choix du bénéficiaire, la structure de la clause joue un rôle déterminant. La prévision d’un ordre de bénéficiaires (1er rang, 2e rang, etc.) et de bénéficiaires de substitution permet d’anticiper les situations de décès ou de renonciation. À défaut, le capital risque d’être versé à la succession.

À noter

La loi interdit de désigner comme bénéficiaires certaines personnes ayant pu exercer une influence sur le souscripteur. L'article 909 du Code civil exclut notamment les professionnels ayant soigné ou conseillé le souscripteur (médecin, pharmacien, avocat, etc.) ainsi que les membres d’un culte. L’article L.116-4 du Code de l’action sociale et des familles étend cette interdiction aux auxiliaires de vie et personnels d’Ehpad. Une clause les désignant est nulle, sauf si la personne est héritière.

Comment rédiger sa clause bénéficiaire : éléments à inclure et types de clauses

La rédaction de la clause bénéficiaire structure concrètement la transmission du capital. Derrière une apparente simplicité, plusieurs modèles coexistent, avec des effets très différents selon la situation familiale et patrimoniale.

La clause standard proposée par l’assureur : une solution par défaut aux limites réelles

La majorité des contrats intègrent une clause dite « standard », généralement formulée ainsi : « mon conjoint, à défaut mes enfants, à défaut mes héritiers ». Cette rédaction présente l’avantage de la simplicité et d’une mise en place immédiate lors de la souscription.

Ses limites apparaissent dès que la situation familiale sort du schéma classique. Elle ne distingue pas les enfants issus de différentes unions, ne tient pas compte d’un partenaire de PACS ou d’un concubin, et ne permet aucune modulation dans la répartition du capital. En pratique, elle peut conduire à des effets non souhaités.

La clause personnalisée : une rédaction sur mesure adaptée à chaque situation

La clause personnalisée permet d’aligner précisément le contrat avec la réalité familiale et les objectifs du souscripteur. Elle s’avère pertinente en cas de famille recomposée, de présence d’un enfant handicapé, ou lorsque le bénéficiaire principal est un partenaire de PACS ou un concubin, non héritier légal.

Cette clause autorise une désignation fine des bénéficiaires, une répartition inégale du capital et l’introduction de bénéficiaires successifs. Elle offre ainsi une maîtrise complète de la transmission, à condition d’une rédaction précise.

La clause bénéficiaire démembrée : protéger le conjoint tout en préparant la transmission

La clause démembrée repose sur une répartition des droits entre usufruit et nue-propriété. Le conjoint survivant reçoit l’usufruit du capital, lui permettant d’en percevoir les revenus, tandis que les enfants en détiennent la nue-propriété et récupèrent la pleine propriété au décès de l’usufruitier.

Ce mécanisme combine protection du conjoint et anticipation de la transmission aux enfants. Il suppose toutefois une rédaction rigoureuse et une parfaite compréhension de ses effets civils et fiscaux.

Les informations indispensables à intégrer dans la clause

Quelle que soit la forme retenue, certains éléments conditionnent la validité et l’efficacité de la clause.

- L’identité précise des bénéficiaires constitue le socle de la rédaction : nom, prénom, date et lieu de naissance.

- La répartition des parts doit être explicitement mentionnée, qu’elle soit égalitaire ou non.

- Des conditions particulières peuvent être prévues, comme un âge minimal, à condition qu’elles restent juridiquement réalisables.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Quels sont les principaux points d’attention et les erreurs à éviter ?

Ne pas mettre à jour sa clause bénéficiaire

Le premier piège réside dans la clause non mise à jour après un événement de vie majeur : mariage, divorce, naissance ou décès. Une clause figée peut conduire à gratifier un ex-conjoint ou, à l’inverse, à exclure un enfant né après la souscription.

Être imprécis

La seconde erreur à éviter concerne l’imprécision des termes utilisés. La confusion entre « conjoint », « partenaire de PACS » et « concubin » est fréquente. En droit, seul le conjoint marié bénéficie d’un statut clairement identifié. Une désignation floue peut entraîner des contestations.

Désigner un bénéficiaire introuvable ou déjà décédé

En cas d’absence d’éléments d’identification ou de défaut de bénéficiaire de substitution, le dénouement du contrat se complique. Le versement du capital pourrait être bloqué pendant plusieurs mois, le temps de reconstituer la dévolution ou de saisir un notaire.

Attention !

Les conséquences d’une clause mal rédigée sont loin d’être neutres. Elles vont du retard de versement à l’intervention obligatoire du notaire, jusqu’à la réintégration du capital dans la succession, avec une fiscalité potentiellement plus lourde.

Peut‑on modifier ou sécuriser sa clause bénéficiaire au fil du temps ?

La clause bénéficiaire se distingue par sa souplesse. L’assuré peut changer de bénéficiaire, en ajouter, en retirer ou modifier la répartition librement et autant de fois que souhaité, tant qu’aucun bénéficiaire n’a formellement accepté le bénéfice du contrat.

Concrètement, cette liberté permet d’adapter le contrat à l’évolution de la vie personnelle et patrimoniale : nouvelle union, séparation, naissance, décès d’un proche. Le contrat suit ainsi la trajectoire de l’assuré.

Comment modifier sa clause bénéficiaire ?

La modification peut intervenir à tout moment, par plusieurs voies :

- Avenant au contrat auprès de l’assureur.

- Courrier écrit et signé, suffisamment précis pour éviter toute ambiguïté.

- Acte sous seing privé ou acte notarié, notamment lorsque la clause est complexe.

La nouvelle clause se substitue intégralement à l’ancienne. La date de la dernière version fait foi au moment du décès.

Découvrez comment contester le changement de bénéficiaire d’une assurance-vie.

La limite à connaître : l’acceptation du bénéficiaire

La liberté de modification cesse lorsque le bénéficiaire a accepté formellement le bénéfice du contrat. À partir de cette acceptation, toute modification nécessite l’accord exprès du bénéficiaire acceptant.

À noter

L’acceptation du contrat ne se fait que grâce à une signature tripartite entre l’assuré, le bénéficiaire et l’assureur. En tant qu’assuré, si vous procédez à la procédure d’acceptation, vous ne pourrez plus effectuer de rachat sur la part qui lui revient.

Cette situation reste relativement rare, mais elle verrouille juridiquement le contrat. Elle explique pourquoi l’acceptation doit être maniée avec discernement.

Le bénéficiaire peut‑il refuser le bénéfice du contrat et que se passe‑t‑il alors ?

Le bénéficiaire désigné n’a aucune obligation d’accepter le capital. Il peut renoncer expressément au bénéfice du contrat au moment du décès de l’assuré. Cette renonciation ouvre automatiquement l’accès au bénéficiaire de rang suivant.

Ce mécanisme prend toute sa dimension lorsque la clause a été structurée avec plusieurs rangs de bénéficiaires. À défaut, le capital risque d’être redirigé vers la succession.

La renonciation peut également présenter un intérêt patrimonial marqué. Un conjoint survivant peut choisir de laisser le capital revenir directement aux enfants. Cette transmission intergénérationnelle directe permet, dans certains cas, d’optimiser la fiscalité globale et d’éviter une double taxation future.

La renonciation doit être claire, formalisée et adressée à l’assureur.

Que faire si vous pensez être bénéficiaire d’une assurance-vie ?

Lorsqu’un décès survient, les bénéficiaires ne sont pas toujours informés de l’existence d’un contrat d’assurance-vie. Un dispositif officiel permet toutefois d’effectuer des recherches.

La première démarche consiste à saisir l’AGIRA (association pour la gestion des informations sur le risque en assurance). Après déclaration du décès, l’AGIRA interroge l’ensemble des assureurs.

En cas de réponse positive, l’assureur prend contact avec le bénéficiaire. Celui-ci doit alors fournir les pièces nécessaires au règlement du capital, généralement :

- un acte de décès de l’assuré,

- un justificatif d’identité,

- selon la situation, un livret de famille ou un acte de notoriété.

Une fois le dossier complet, l’assureur dispose d’un délai légal d’un mois pour verser le capital. À défaut, des intérêts de retard s’appliquent automatiquement.

Note trustpilot :

- Accessible dès 500 € de versement initial

- Offre de boosté : Objectif de rendement de 4,50% nets de frais de gestion pour le Fonds Euro Netissima en 2026 et 2027 sous conditions

- Plus de 700 supports disponibles en gestion libre

0 % de frais d’entrée

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

L'un des meilleurs fonds euro du marché

Note trustpilot :

- Accessible dès 500 € de versement initial

- 0€ de frais d'entrée / d'arbitrage

- Bénéficiez de la gestion pilotée Pilot

- Un fonds en euros boosté sous conditions

- Plus de 700 UC disponibles en gestion libre

Notre contrat le plus complet

Les bonnes questions à se poser avant de finaliser sa clause bénéficiaire

Avant de signer ou de modifier une clause bénéficiaire, la décision la plus importante est de se poser les bonnes questions, pour éviter les effets inverses de ceux recherchés :

- Qui doit recevoir le capital au décès ?

- Quelle répartition reflète réellement vos intentions ?

- Faut-il prévoir des bénéficiaires de substitution ?

- La désignation est-elle suffisamment précise ?

- La clause est-elle à jour par rapport aux événements de vie récents ?

- Le scénario retenu est-il compatible avec une transmission optimisée ?

Note trustpilot :

- Fonds euro boosté : Hypothèse de rendement de 5 % net de frais de gestion en 2026 sur le fonds en euros sous conditions

- 0€ de frais d'entrée / d'arbitrage

- Un des meilleurs fonds euro du marché

Assurance vie exclusive

FAQ - Questions fréquentes sur la clause bénéficiaire

Pourquoi la clause bénéficiaire est-elle si importante ?

Parce qu’elle décide de façon directe et prioritaire de la destination du capital au décès, en dehors du cadre de la succession. Une clause claire garantit que le capital sera versé aux personnes choisies, dans les conditions voulues. À l’inverse, une clause absente ou obsolète peut entraîner une réintégration dans la succession, des conflits et une perte des avantages fiscaux.

Faut-il adapter la clause bénéficiaire avec l’âge ou la situation familiale ?

Oui. La clause doit évoluer avec la vie, car un mariage, un divorce, une naissance ou un décès modifient l’équilibre familial. Une clause figée ne reflète plus la réalité et peut produire des effets contraires à la volonté initiale. La mise à jour régulière est donc le moyen le plus sûr d’assurer la cohérence du contrat.

Quelle mention est fortement conseillée à la fin de toute clause bénéficiaire ?

La mention d’un bénéficiaire de substitution et d’un ordre de rangs (1er rang, 2e rang, etc.) est indispensable. Sans cette disposition, en cas de décès ou de renonciation du bénéficiaire principal, le capital peut se retrouver bloqué ou réintégré dans la succession. La clause doit toujours prévoir une suite logique.