Avec la crise des gilets jaunes, puis le Covid, la réforme du gouvernement sur les retraites a été suspendue. Mais nul doute qu'on en reparlera après les élections, et ce quel que soit le vainqueur. Même en cas de maintien de l'âge légal de départ à la retraite à 62 ans, voire d'abaissement, les décotes que vous subirez si vous ne travaillez pas au moins jusqu'à 65 ans seront telles que vous n'aurez pas le choix. Vous devrez travailler plus. Sauf à vous construire vous-même votre complément de retraite.

- Partir a 62, 65, 67 ans ?

- 25-30 ans : assurance-vie, commencez dès que possible

- 30-40 ans : le levier du crédit à horizon 25 ans

- 40-55 ans : l'heure du PER ?

- 55-60 ans : programmer à 10 ans avec la nue-propriété

- 60-65 ans : retour sur l'assurance-vie

- 65 ans : des SCPI étrangères pour des revenus complémentaires

Partir a 62, 65, 67 ans ?

La réforme des retraites de 2010 a reculé l'âge d'ouverture des droits à la retraite de 60 à 62 ans. Mais si les droits à la retraite sont ouverts à cet âge, le seul moyen d’obtenir cette pension à taux plein est d’avoir validé la durée d’assurance. C’est-à-dire un nombre minimum de trimestres travaillés dans sa carrière. Cette durée était de 160 trimestres en 2013. Mais la réforme de 2014 l’a progressivement augmentée de 160 (pour les personnes nées avant 1952) à 172 trimestres (pour les personnes nées après 1973). 172 trimestres, cela correspond à 43 années de travail, complètes. Même en ayant commencé à travailler à 20 ans, même sans avoir connu une seule interruption dans sa carrière, la durée d’assurance minimum serait donc atteinte à 63 ans. Et on est dans le cas d’une carrière débutée tôt et linéaire. Tout le contraire de ce que les Français ont aujourd’hui...

Une personne qui ne valide pas tous ses trimestres aura donc une pension de retraite minorée. Une retraite doublement minorée d'ailleurs car elle se voit appliquer un coefficient de proratisation (ex une personne qui n’a validé « que » 80% des trimestres, se verra appliquer à sa pension le coefficient de minoration de 80%) ainsi qu'un coefficient de décote (ex : 0,625 point par trimestre manquant). Pour annuler les deux décotes, le seul moyen est de valider tous ses trimestres. Tout retraité peut partir à la retraite à 67 ans et bénéficier du taux plein, mais il aura quand même un coefficient de proratisation s'il n'a pas validé tous ses trimestres.

Heureusement, ce n’est pas tout. Que vous soyez salarié, fonctionnaire ou indépendant, vous allez recevoir une retraite complémentaire pour laquelle vous cotisez chaque mois. Il s’agit par exemple du régime Agirc Arrco pour les salariés du privé, de la RAFP pour les fonctionnaires ou du RCI pour les indépendants. Ces retraites complémentaires fonctionnent toutes sur un système de points. Plus vous cotisez, plus vous emmagasinez des points de retraite. À la retraite vous convertissez ces points en rentes selon un barème mis à jour chaque année.

Passé 50 ans, il est absolument nécessaire d'estimer sa pension de retraite pour anticiper et préparer. Mais le calcul est complexe, et pourrait en plus être amené à évoluer. Le gouvernement avait en effet prévu une réforme des retraites, avec un système universel.

Mais non seulement ce projet a été abandonné, du fait du Covid, mais surtout il ne concernait que les générations nées après 1975, et ne s'appliquait que partiellement pour les générations entre 1975 et 2004. Il n'y a donc aucune raison de ne pas estimer sa future retraite selon le système actuel.

25-30 ans : assurance-vie, commencez dès que possible

Assurance vie et jeune, il y a quelque chose qui coince. Rien que le terme peut évoquer quelque chose de poussiéreux et de peu dynamique. Préjugé ! Car quand on est jeune, le temps est notre allié. Investir quelques dizaines d'euros par mois dans un contrat d'assurance-vie, pour prendre date, et pour vous accompagner dans tous vos projets fait beaucoup de sens : épargne de précaution d'abord, apport pour un investissement immobilier ensuite et complément de retraite au final. Ces quelques dizaines d'euros vont fructifier tous les mois pour atteindre un montant intéressant à très long terme. D'autant que le temps joue pour vous. Vous pourrez prendre un peu plus de risques en investissant dans des unités de comptes* (actions, obligations…) plus risquées que le fonds en euros garanti, mais potentiellement plus performantes à long terme.

Si votre capacité d’épargne reste encore limitée, l’assurance-vie est également un placement adapté à toutes les bourses. En toute souplesse, et pour quelques dizaines ou centaines d’euros chaque mois, vous pouvez vous constituer progressivement un capital. Libre à vous d’augmenter le montant des versements par la suite.

En versant 50 euros par mois sur un contrat d'assurance-vie sur une allocation équilibrée (investie en fonds euros et unités de compte* de type OPCVM et SCPI**), si on prend l'hypothèse d'un rendement net de frais de gestion et de prélèvements sociaux de 4%, on obtient sur 15 ans un capital d'environ 12 300 euros et sur 20 ans un capital de 18 300 euros. Sur 35 ans, on obtient un capital de 45 200 euros dont plus de la moitié provient des intérêts du placement (versement = 21 000 euros).

Ouvrir jeune un contrat permet également de « prendre date » fiscalement et de bénéficier d'une taxation beaucoup plus douce au bout de 8 ans de détention. En effet, passées ces années de détention, la fiscalité est réduite pour ne pas dire minime. Seule la part de gain qui compose un rachat est imposée, après un abattement annuel de 4600 euros (9200 euros pour un couple) au taux de 12,8 % voire 7,5 % (prélèvements sociaux à 17,2 % sans abattement).

Bien sûr, il faut privilégier les contrats d'assurance vie sans frais d'entrée, avec un maximum de supports diversifiés et de qualité, et accessibles pour des versements programmés assez faibles et modulables. Certains mois, vous arriverez à épargner beaucoup, et d'autres (par exemple septembre avec la rentrée scolaire et décembre avec les fêtes) vous n'arriverez pas à mettre de côté.

30-40 ans : le levier du crédit à horizon 25 ans

Une autre possibilité pour affecter votre épargne, c'est de s'endetter pour investir en immobilier locatif en utilisant son épargne mensuelle, et les loyers obtenus, pour rembourser le crédit.

L'immobilier locatif à crédit donne un effet de levier, dans la mesure où il permet de placer dès aujourd'hui, non pas le capital qu'on a, mais le capital qu'on aura dans une vingtaine d'années. Les rendements sont donc calculés sur une base bien plus forte, et contribuent partiellement à rembourser les mensualités de crédit et donc à limiter l'effort d'épargne à sortir chaque mois.

Au bout du compte, le patrimoine qu'on obtient au bout de 20 ans ou 25 ans pour un investissement à crédit est bien plus élevé que si on avait versé chaque mois les mêmes sommes dans un placement financier, même quand ce placement s’est révélé performant. Et l'immobilier dans tout ça ? Il ne s'agit en fait que d'une nécessité, une « excuse » pour pouvoir faire du crédit, même si on peut toujours espérer que l'immobilier garde dans les années futures son historique de solidité, de stabilité des rendements et d'espérance de performance à long terme.

Petite illustration chiffrée :

Imaginons donc que vous versez 190 euros par mois sur un placement, ayant rapporté un rendement de 4%.

Au bout de 20 ans votre placement s’élèvera à 77 103 euros.

Si avec ces 190 euros vous optez pour la solution de financement à crédit de parts de SCPI, vous obtiendrez, avec le même rendement, 100 000 euros au bout de 20 ans.

Pour la même somme investie, vous obtenez 26 600 euros de plus, soit un bonus par rapport à un investissement comptant ! Sans compter l'éventuelle revalorisation du prix de la part.

À titre de comparaison, pour détenir ces 100 000 euros de capital, il faudrait que votre placement vous rapporte un taux supérieur à 7% tous les ans, pendant 20 ans !

À partir de versements mensuels inférieurs à 200 euros, on peut donc se construire un patrimoine immobilier significatif ou diversifier ses placements, tout en limitant la facture fiscale.

Le particulier privilégiera donc un investissement à crédit, mais à condition de remplir ces 6 prérogatives :

- Pouvoir dégager une capacité d'épargne mensuelle régulière.

- Avoir une visibilité sur cette capacité d'épargne sur au moins 15 ans voire 20 ans.

- Accepter une forme de rigidité : contrairement à une épargne programmée, vous n'avez pas la possibilité de stopper vos versements un mois, pour cause de vacances par exemple...

- Détenir au préalable une épargne de précaution de plusieurs milliers d'euros.

- Choisir l'investissement immobilier le mieux adapté à sa situation : location meublée pour dégager des revenus non fiscalisés, SCPI pour un investissement souple et plus liquide, programmes défiscalisants pour réduire ses impôts, etc.

- Ne pas oublier que la qualité du bien sélectionné reste un critère important : état, facilité à louer, frais et charges raisonnables, etc.

Prenons l'exemple d'un couple (TMI 30%) qui décide d'allouer 150 euros tous les mois pour acheter des parts d'une SCPI à crédit sur 20 ans. La SCPI verse un Taux de distribution de 4,7%**. Il peut alors acheter 56 000 euros*** de parts de SCPI, financées à 100 % à crédit. Les mensualités de crédit s'élèvent à 307 euros*** qui sont remboursées en partie par les revenus nets de la SCPI (157 euros par mois en moyenne) et le reste par la capacité d'épargne du couple. Au bout de 20 ans, le couple détient 56 000*** euros de parts de SCPI, sans compter l'éventuelle revalorisation du prix de la part.

40-55 ans : l'heure du PER ?

Se construire une épargne retraite tout en diminuant ses impôts ? C'est la formule magique que propose le PER (Plan d'Épargne Retraite) : les versements réalisés sur une année dans ce produit sont en effet déductibles du revenu imposable dans la double limite de :

-10% des revenus du travail de l’année n-1 (après abattement de 10%), pris en compte dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année n-1 (PASS 2021 : 41 136 euros)

- 10% du Plafond Annuel de la Sécurité Sociale si les revenus sont trop faibles (PASS 2022 = PASS 2021 = 41 136 euros)

Comme il s'agit d'un produit de déductions fiscales, la réduction dépend de la tranche marginale d'impôt. Plus elle est élevée, plus la réduction sera forte : un contribuable soumis à la tranche à 45% bénéficiera donc d'une réduction de 45% de son versement (s'il ne dépasse pas les plafonds).

Ce placement convient idéalement aux épargnants actifs qui sont dans la période leur vie où leurs revenus sont le plus élevés, pour maximiser le gain d'impôt. Plus l’écart de revenus annuels, par rapport aux revenus moyens, est grand, plus les avantages du PER sont attractifs. Une niche accueillante d'autant plus qu'elle n'est pas comprise dans le plafonnement global des niches fiscales de 10 000 euros.

Le capital est bloqué jusqu'à la retraite (sauf cas exceptionnel de déblocage anticipé). À la retraite, le capital peut être récupéré, en une ou plusieurs fois, ou transformé en rente viagère, ou une combinaison des deux. Le capital et ou la rente est alors soumis à l'imposition sur le revenu (ou PFU pour les gains du capital retiré).

Exemple :

Un foyer fiscal soumis à la tranche à 30% verse 425 € par mois dans un PERin. Il économise 127,5 € d'impôt par mois (30 % x 425). Soit un effort d'épargne réel de 297,5 €. Il privilégie là encore une allocation équilibrée (fonds euros et unités de compte* de type OPCVM et SCPI**). Au bout de 20 ans, le capital sur le plan atteint 156 500 € (soit une hypothèse de rendement moyen de 4 % par an). À ce moment, alors à la retraite, le couple fait des retraits mensuels de 785 €. Sur ce retrait, 510 € (correspondant à la part de versement) s'ajoutent aux revenus imposables (une partie de ces revenus sera imposée à 11%, et l'autre à 30% car le capital retiré fait basculer le couple dans la tranche supérieure). Le reste est soumis au PFU de 30%. Le couple obtient ainsi un complément de revenu net de 590 € par mois qui durerait pendant 25 ans jusqu'à épuisement du capital (cette hypothèse prend en compte une revalorisation du capital pendant la phase de retrait -). En savoir plus sur la fiscalité du PER.

55-60 ans : programmer à 10 ans avec la nue-propriété

A dix ans de la retraite, vous vous êtes déjà construit un capital et votre objectif est qu'il dégage des revenus complémentaires.... dans dix ans. Avec votre taux d'imposition, vous n'avez surtout pas besoin de revenus complémentaires aujourd'hui : vous avez donc besoin d'un placement qui va capitaliser pendant 10 ans, puis vous verser des rendements à votre retraite. La nue-propriété correspond parfaitement à cet objectif.

Pour rappel, la propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Acheter la nue-propriété temporaire d'un bien immobilier peut se révéler très intéressant :

- Vous achetez le bien avec une décote par rapport à son prix en pleine propriété

- Le risque n'est pas très élevé puisque le remembrement est mécanique : la nue-propriété va devenir pleine propriété à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez sur 10 ans une nue-propriété égale à 65% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 65 à 100% en 10 ans. Soit une performance annuelle de 4,4%, et sans compter la revalorisation du bien qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par le matraquage fiscal de l'immobilier, sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement).

L'investisseur sera néanmoins attentif au prix qu'il payera pour la nue-propriété d'un bien. Sur des biens en direct, la valeur des nues-propriétés disponibles sur le marché est souvent déraisonnable. Nous conseillons donc de privilégier la détention de parts de SCPI en nue-propriété. Pour 3 raisons :

- Le prix de la nue-propriété d'une part de SCPI est basé sur le prix de la part. Il n'y a donc pas de survalorisation.

- L'investissement est simple et souple. La société de gestion gère la nue-propriété, pour une durée déterminée, et vous récupérez la pleine propriété à l'échéance.

- La clé de répartition, c'est-à-dire la quote-part respective du prix entre l'achat de l'usufruit et de la nue-propriété pour une durée donnée, est fixée par la société de gestion. Celle-ci n'a pratiquement pas évolué depuis 10 ans. Ainsi, vous pouvez acheter des parts de SCPI en nue-propriété pendant 10 ans pour à peine 65-70% de la valeur de la part !

60-65 ans : retour sur l'assurance-vie

Il est conseillé aux investisseurs particuliers de faire le plein d'assurance-vie avant 70 ans, pour profiter pleinement de l'abattement de 152 500 euros par bénéficiaire sur les droits de succession. Mais l'assurance-vie est loin d'être un simple outil successoral. Il s'agit d'un véritable outil patrimonial, idéal notamment pour les retraités.

Quels sont les objectifs que cherchent les retraités pour leurs placements ? Les revenus complémentaires, le besoin de liquidités, la liberté et la tranquillité de gestion, et bien sûr la souplesse de transmission.

Tout ce que l'immobilier locatif, par exemple, n'est pas : les loyers sont imposés très lourdement (TMI +17,2%), sans compter l'IFI. Donc pour une rentabilité de brute de 5 %, vous aurez 2,5 % net (au mieux). Sans compter les éventuels soucis de gestion : problèmes avec le locataire, entretien, travaux, etc. qui peuvent venir grignoter votre rentabilité. Des soucis qui vont aussi vous prendre du temps, et qui vous obligent à vivre non loin de votre bien. L'immobilier n'offre aussi aucune liquidité en cas de besoin ponctuel. Et la succession sera très lourde et souvent à problème entre les héritiers qui se partagent l'indivision du bien, sans compter le conjoint survivant qui sera usufruitier.

En revanche, l'assurance-vie remplit parfaitement tous les objectifs du retraité. L'assuré pourra tirer un rendement entre 2 et 4 % (avec une allocation en fonds en euros, SCPI** voire quelques fonds investis partiellement en actions* selon le profil). Comme la fiscalité est très douce, il ne payera pas ou très peu d'impôts sur ses retraits. Et il retire de manière très souple selon ses besoins (il peut retirer plus lorsqu'il a un besoin ponctuel, ou moins sur des mois où il a peu dépensé). Contrairement à l'immobilier, le placement ne demande aucune gestion et permet de transmettre de manière très simple (une somme d'argent est bien plus simple à transmettre qu'un bien immobilier) et avec des abattements sur les droits de succession.

65 ans : des SCPI étrangères pour des revenus complémentaires

Le départ à la retraite est un événement majeur, un véritable changement de vie. Le retraité n'est plus en « phase de construction », il entre en « phase de restitution ». C'est le moment où il faut retirer les fruits du travail de construction patrimoniale réalisé, pour compléter sa pension, maintenir son niveau de vie et profiter de sa retraite.

Pour cela, l'accent doit donc être mis vers les actifs les plus rentables (tout en étant solides), nets de fiscalité.

L'immobilier peut bien sûr être considéré comme un actif rentable et solide. Mais en choisissant le mauvais support (gestion et fiscalité lourdes) on se retrouve avec un placement qui ne remplit plus son objectif de rentabilité. Les revenus fonciers sont imposés à la tranche marginale d'imposition (0, 11%, 30%, 41% ou 45%), plus les prélèvements sociaux de 17,2%. Soit un taux d'imposition qui peut monter à plus de 60%.

L'investissement en SCPI françaises présente plusieurs intérêts (ticket faible, simplicité de gestion), mais pas celui de réduire la fiscalité. Au contraire des SCPI étrangères.

Les SCPI étrangères sont idéales pour les investisseurs souhaitant diversifier leur patrimoine et investir dans l’immobilier sans les tracas liés à un investissement en direct hors de nos frontières. Outre la simplicité de gestion et une mutualisation des risques, les SCPI étrangères ont un point commun que recherche n'importe quel investisseur : une fiscalité attractive.

La fiscalité des revenus d'immeubles situés à l'étranger est en effet bien plus douce qu'en France. En premier lieu, vous ne payez pas les prélèvements sociaux (17,2%) sur ces biens. Dans certains cas, vous devez déclarer les revenus en France, mais vous disposez alors d'un crédit d'impôt égal à votre taux moyen d'imposition. Au final, la fiscalité est 2 ou 3 fois plus faible que pour une SCPI française.

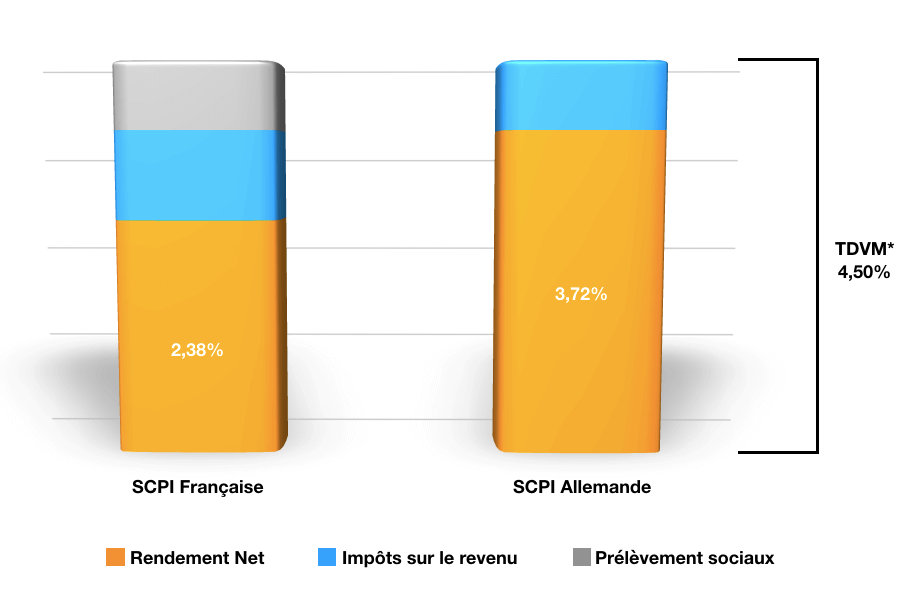

Prenons le cas d'une SCPI versant 4,5%** de rendement . Par exemple, pour un épargnant soumis à la tranche à 30% (taux moyen 17.4%), l'imposition est la suivante :

Investir en Allemagne, comme tout achat hors de nos frontières, présente quand même quelques difficultés (distances, langue, différences culturelles, etc.). C'est pourquoi il est particulièrement intéressant, pour ces types d'investissement, de passer par une SCPI (société civile de placement immobilier) qui va s'occuper de tout, pour vous.

Communication non contractuelle à but publicitaire

* Les investissements en unités de compte présentent un risque de perte en capital, doivent s’envisager dans une optique long terme et porter sur une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

** Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine. Le capital investi dans la SCPI n’étant pas garanti, cet investissement comporte un risque de perte en capital. Comme tout investissement, l'immobilier présente des risques : absence de rendement ou perte de valeur, qui peuvent toutefois être atténués par la diversification immobilière et locative du portefeuille de la SCPI. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers.

*** Information non contractuelle. Hypothèses de calcul : Prêt à échéances constantes pour une durée de 20 ans à un taux de 2,90 %. Assurance comprise à 0,253%. Rendement moyen des SCPI : 4,7%. Hors fiscalité. Cette hypothèse ne peut valoir offre de crédit. Toute demande ne peut bien sûr préjuger de la décision prise par l’établissement prêteur d’octroi ou non du crédit sollicité.

Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. ' Aucun versement, de quelque nature que ce soit, ne peut être exigé d'un particulier, avant l'obtention d'un ou plusieurs prêts d'argent '